Навигация

Денежный оборот: понятие, структура и принципы организации

19. Денежный оборот: понятие, структура и принципы организации.

Денежный оборот – процесс непрерывного движения денежных знаков в наличной и безналичной форме. Каналы денежного оборота: 1. между ЦБ и КБ – в рамках рефинансирования КБ и возврата полученных кт, т.е. осуществление первичной эмиссии. При осуществлении наличной эмиссии – между РКЦ и КБ. При осуществлении операций на открытом рынке – между ЦБ и дилерами. 2. между КБ – межбанковский кт, безналичные расчеты между ХС. 3. между КБ и ХС – инкассация cash, выдача cash, прием и выдача депозитов ЮЛ, осуществление платежей. Кредитование ЮЛ. 4. между КБ и населением – прием и выдача вкладов, осуществление платежей, кредитование физ лиц. 5. между ХС и населением (оплата услуг, выдача з/п). 6. между ФЛ. 7. между КБ и финансовыми институтами различного назначения. 8. между финансовыми институтами различного назначения и фил лицами. По каждому из каналов движение идет в обе стороны. Принципы организации налично-денежного обращения: 1. все ХС должны хранить cash в банках. 2. банки устанавливают лимит остатков cash для ХС всех форм собственности. 3. прогнозирование cash обращения. 4. управление cash обращением в централизованном порядке. 5. организация cash обращения имеет целью обеспечить устойчивость, эластичность и экономичность денежного оборота.

20. Денежный рынок: понятие, инструменты, индикаторы. Анализ состояния российского денежного рынка и его основных тенденций.

часть рынка ссудных капиталов, где совершаются краткосрочные депозитно-ссудные операции. Обслуживает движение краткосрочных ресурсов коммерческих банков, государств, фирм, частных лиц, а в последнее время - небанковских финансовых посредников. Инструменты - высоколиквидные цб - казначейские векселя, оборотные депозитные сертификаты, банковские акцепты, муниципальные векселя, коммерческие векселя и некоторые другие. Казначейские векселя выпускаются государством в качестве обязательства выплатить денежную сумму, как по векселям. Выпускаются с дисконтом по отношению к номинальной стоимости. По нему не выплачиваются ни %, ни купонная ставка. Он просто обеспечивает выплату суммы денег. Переводные (коммерческие) векселя выпускаются ХС как долговые ЦБ, они получают дополнительное доказательство кредитоспособности в форме банковской гарантии. Основная прибыль не от погашения векселя, а от перепродажи. Коммерческая бумага аналогична простому векселю, но выпускается как часть программы финансирования (т.е. как только заканчивается срок действия одного выпуска, сразу же делается другой). Фактически она является альтернативой краткосрочного банковского кт. Эмитент является исходным заемщиком и не перекладывает свои долговые обязательства. Депозитный сертификат подтверждает размещение депозита у эмитента и является объектом торговли, аналогично сберегательной книжке, выдаваемой банком при внесении депозита на банковский счет. Он выпускается в форме переводного, с фиксированной % ставкой.

21. Дивидендная политика компании.

Основана на привлечении и удержании средств инвесторов и представляет собой выплату части прибыли Хс в виде дивидендов по акциям. Т.к. любой ХС проходит 3 стадии развития: 1. Образование – требуется максимум инвестиций для реализации проектов, отдача от которых только ожидается в будущем, дивиденды как правило не выплачиваются, т.к. нет большой прибыли. В это время происходит значительный рост курсовой стоимости акции, которая является будущим потоком дивидендов. Рост курсовой стоимости компенсирует невыплату дивидендов. 2. Рост и развитие – появляется отдача от ряда проектов и часть прибыли выплачивается в виде дивидендов, а рост курсовой стоимости замедляется, однако норма прибыльности выше средней нормы прибыли по отрасли и в стране => акционеры заинтересованы, чтобы их прибыль увеличивалась по большей норме. 3. Зрелость – предприятие выходит на устойчивую норму прибыли, в среднем равную другим отраслям, и, чтобы удержать акционеров, выплачиваются повышенные дивиденды, при этом курсовая стоимость уже не растет, а возможно и спадает.

22. Инвестиции: понятие, формы, классификация. Инвестиционные риски.

Инвестиции – отложенный спрос с целью получения дохода в будущем. Процесс вложения финансовых и материальных средств (лизинг, аренда) с целью получения большего дохода в будущем. В зависимости от сферы инвестирования различают: 1. Реальные – инвестиции в производство, торговлю, сферу услуг. 2. Портфельные инвестиции – покупка ЦБ с целью получения дохода в будущем.

Т.к. инвестирование – отложенный спрос инвестора с целью получения большего дохода в будущем, он подвергает себя рискам: 1. экономическим: инфляционным, валютным, общеэкономическим (падение темпов роста ВВП, общий спад экономики), экономическое состояние ХС, в которое инвестированы средства, ликвидности. 2. Политическим. 3. Криминогенным (подделка ЦБ, мошенничество). 4. Налоговым.

23. Инвестиционная стратегия компании. Инвестиционный портфель: понятие, типы, принципы формирования, доходность и рискованность.

ИСК строится на привлечении средств инвестора в основной и оборотный капитал с целью реализации проектов и получения прибыли. Для привлечения инвестиций в основной капитал производится эмиссия обыкновенных и привилегированных акций (бессрочный капитал), для привлечения в оборотный капитал выпускаются векселя и облигации на определенный срок. Из акций, векселей и облигаций формируется портфель ЦБ, который облагается доходностью и риском. Доходность – мера прироста стоимости портфеля, приведенная к сроку в 1 год. Риск – среднеквадратическое отклонение текущей доходности от ожидаемой доходности. Различается 3 стратегии инвестирования в портфели: 1. Агрессивная – спекулятивный портфель из акций молодых развивающихся компаний, нацелен на доход не в виде дивидендов, а в виде прироста курсовой разницы. Повышенная доходность и риск.. 2. Консервативная (портфель дохода – купонный, дивиденды). 3. Портфель умеренного роста (нацелен на акции ХС, которые устойчиво выплачивают дивиденды и обладают относительным ростом курсовой стоимости (2 стадия), обладает средней доходностью и риском.

Инвестиционный портфель д.б. хорошо диверсифицирован для минимизации риска.

Похожие работы

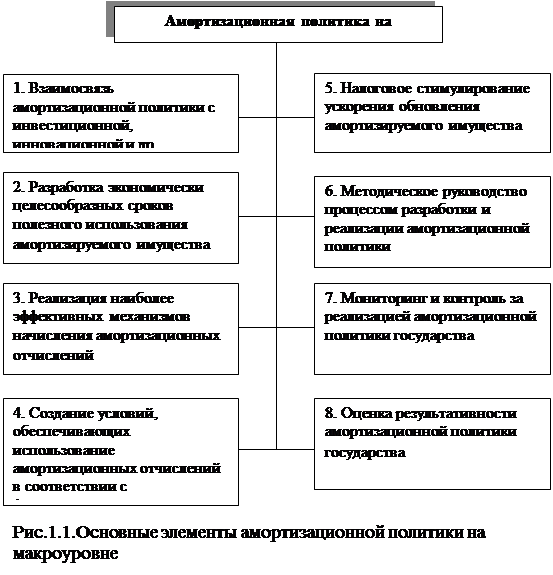

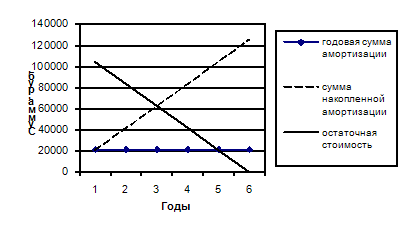

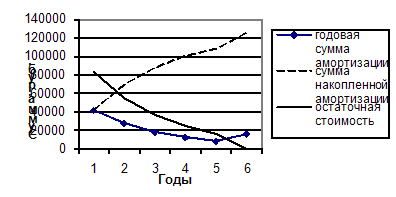

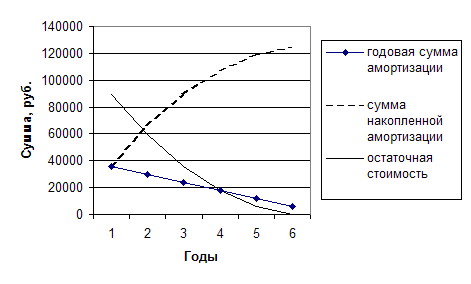

... устойчивости предприятия. Но наблюдается отрицательная тенденция, так как значение этого показателя растет, что свидетельствует об усилении зависимости предприятия от внешних кредиторов. ГЛАВА 2. АМОРТИЗАЦИОННАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ 2.1. Понятие и сущность амортизации В процессе использования основные средства и нематериальные активы постепенно утрачивают свои потребительские свойства, ...

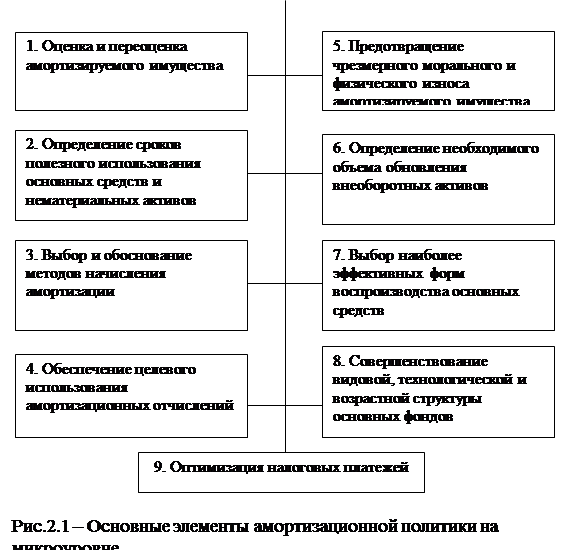

... , соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и нематериальных активов; ...

... и взаимосвязи. Изменение одного из них неизбежно вызывает цепочку последующих колебаний, оказывающих влияние на финансовые результаты деятельности предприятия. Для любого предприятия очень важно, чтобы в конечном итоге научно обоснованная амортизационная политика приводила к максимилизации величины: чистая прибыль плюс амортизационные отчисления: Пч + А max Пч – чистая прибыль; А – ...

... а 1,76 руб. Фондоемкость, соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. 2.2 Политика амортизации предприятия Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и ...

0 комментариев