Навигация

Международный аккредитив

38. Международный аккредитив.

Экспортно-импортные операции могут осложняться обстоятельствами: временем и риском перевозки, таможенными формальностями, импортно-экспортным отношениями, тем, что покупатель и продавец отделены границами, также возможна ситуация, когда стороны ничего не знают о деловой репутации и честности партнера. Покупателю необходимо, чтобы он получил именно тот товар, который был заказан, продавцу необходимо получить деньги. Для обеспечения интересов обеих сторон в банковской практике применяют документарные аккредитивы. Аккредитив – взятое банком по поручению покупателя обязательство в течение определенного периода оплатить стоимость товара при предъявлении заранее определенных документов. Аккредитив дает продавцу гарантию получить платеж от покупателя. Схема документооборота: 1.Заключение договора, в котором указывается порядок расчета аккредитивом. Покупатель подает заявление в свой банк на открытие аккредитива, которое фактически повторяет раздел договора про аккредитив. 2. продавец готовит товар к отгрузке, о чем извещает покупателя. 3. получив извещение, покупатель направляет заявление банку на открытие аккредитива. Банк действует на основании инструкции покупателя. 4. после открытия аккредитива, в котором банк-эмитент указывает, каким образом будут зачисляться средства, аккредитив направляется продавцу (бенефициару), в пользу которого он открыт. Обычно это происходит через банк бенефициара, которому предстоит его авизовать. 5. получив от эмитента аккредитив, авизующий банк проверяет его подлинность по внешним признакам и направляет бенефициару, оставляя себе экземпляр (копию). 6. получив аккредитив, бенефициар проверяет его на соответствие с условиями договора. Если все нормально, производит отгрузку в соответствующие сроки. 7. продавец получает транспортные документы от перевозчика и представляет их вместе с другими требуемыми аккредитивом документами в свой банк с рок не более 21 дня. 8. после проверки, банк бенефициара отсылает документы банку эмитенту для оплаты, указывая в сопроводительном письме, как должна быть зачислена выручка. 9. получив документы, эмитент проверяет их, после чего переводит сумму банку бенефициара, одновременно взыскивая их с покупателя. 10. банк бенефициара зачисляет выручку продавцу. 11. покупатель, получив от банка-эмитента документы, вступает во владение товаром.

Особенностью аккредитива является безразличие продавца к платежеспособности и желанию оплатить товар покупателя. Продавец страхует свое требование тем, что банк дает ему платежное обязательство, зависящее только от предоставления определенных документов и выполнения условий аккредитива. Виды аккредитива: отзывной (м.б. изменении/аннулирован банком-эмитентом в любой момент без предварительного уведомления бенефициара), безотзывной (подтвержденный аккредитив предусматривает дополнительную гарантию платежа со стороны другого банка, не являющегося эмитентом), переводной (ориентируется на потребности мн торговли и позволяет торговому посреднику передать свое право на получение средств с аккредитива клиента какому-либо поставщику), револьверный (выпускается на сумму, которая остается неизменной в течение оговоренного времени). При аккредитиве с красной оговоркой продавец может потребовать с банка-корреспондента аванс на оговоренную сумму. В аккредитиве с рассрочкой платежа бенефициар получает платеж не при передаче документов, а в более поздний срок, предусмотренный в аккредитиве.

39. Международный кредит.

Одна из форм движения ссудного капитала в сфере мн экономических отношений, связанного с предоставлением валютных и товарных кт на условиях возвратности, срочности и уплаты %. Необходимость и постоянное расширение мн кт обусловлены действием ряда факторов. Роль кт в мн торговле возрастала в ходе НТР, 1 из следствий которой явилось увеличение предложения на мировом рынке машин и оборудования, промышленных комплексов, т.е. товаров инвестиционного назначения, производство и закупка которых связаны с крупными капиталовложениями экспортера и импортера. Классификация мн кт. 1. по назначению: а) коммерческие (обслуживают мн торговлю товарами и услугами); б) финансовые, используемые для инвестиционных объектов, приобретения цб, погашения внешнего долга, проведения валютной интервенции ЦБ; в) промежуточные (обслуживание смешанных форм экспорта капиталом, товаров и услуг). 2. по видам: а) товарные (экспорт с отсрочкой платежа); б) валютные (денежной форме). 3. по технике предоставления: а) наличные кт; б)акцептные (в форме акцепта тратты импортером или банком); б)депозитные сертификаты; в)облигационные займы, консорциональные кт. 4. по валюте займа (в валюте страны должника, кредитора, третьей). 5. по срокам (краткосрочные (до 1), среднесрочные (1-5), долгосрочные (больше 5)). 6. по обеспечению: а)обеспеченные (под обеспечение товаром, цб, недвижимость); б)банковские (под обязательство (вексель) должника погасить его в срок).

Функции мн кт: 1. перераспределение ссудного капитала между странами для обеспечения потребностей расширенного производства. 2. Экономия издержек обращения в сфере мн расчетов путем использования кт средств (тратт, векселей, чеков). 3. Ускорение концентрации и централизации капитала благодаря использованию иностранных кт. 4. Регулирование экономики.

Выполняя свои функции, мн кт играет двоякую роль в развитии производства: + и -. С одной стороны, он обеспечивает непрерывность воспроизводства и его расширение, способствует интернационализации производства и обмена, углублению мн разделения труда. С другой стороны, мн кт усиливает диспропорции общественного воспроизводства, стимулируя скачкообразное расширение прибыльных отраслей, сдерживает развитие отраслей, в которые не привлекаются иностранные заемные средства. Мн кт используется для укрепления позиций иностранных кредиторов в конкурентной борьбе. Двоякая роль мн кт в условиях рыночной экономики проявляется в его использовании как средства взаимовыгодного сотрудничества стран и конкурентной борьбы между ними.

Похожие работы

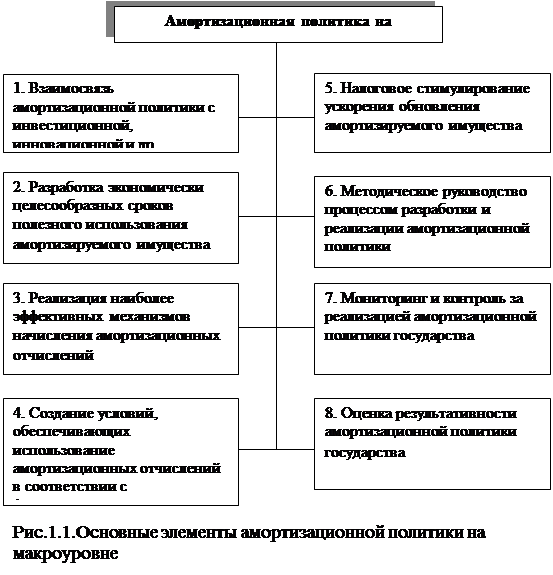

... устойчивости предприятия. Но наблюдается отрицательная тенденция, так как значение этого показателя растет, что свидетельствует об усилении зависимости предприятия от внешних кредиторов. ГЛАВА 2. АМОРТИЗАЦИОННАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ 2.1. Понятие и сущность амортизации В процессе использования основные средства и нематериальные активы постепенно утрачивают свои потребительские свойства, ...

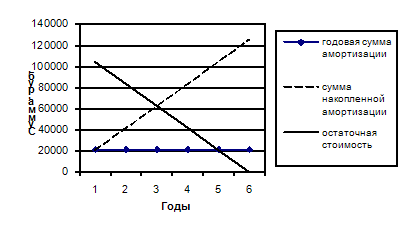

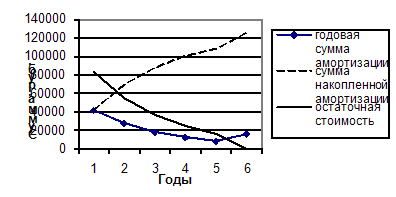

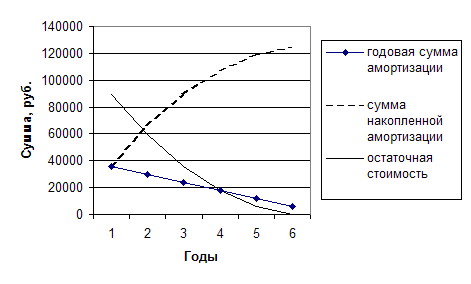

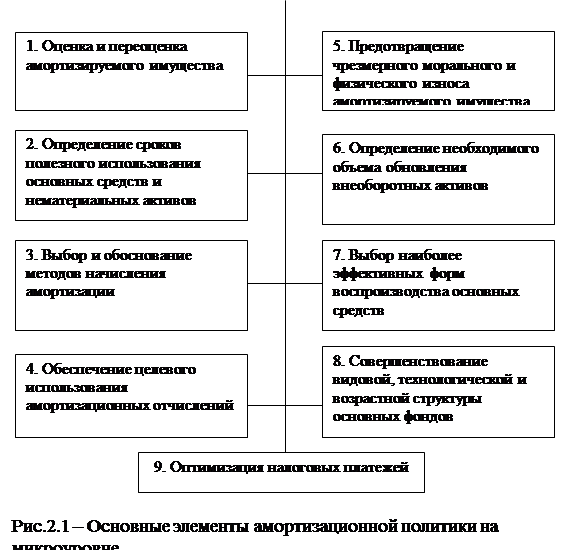

... , соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и нематериальных активов; ...

... и взаимосвязи. Изменение одного из них неизбежно вызывает цепочку последующих колебаний, оказывающих влияние на финансовые результаты деятельности предприятия. Для любого предприятия очень важно, чтобы в конечном итоге научно обоснованная амортизационная политика приводила к максимилизации величины: чистая прибыль плюс амортизационные отчисления: Пч + А max Пч – чистая прибыль; А – ...

... а 1,76 руб. Фондоемкость, соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. 2.2 Политика амортизации предприятия Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и ...

0 комментариев