Навигация

Финансовая система: понятие, элементы, основы построения

95. Финансовая система: понятие, элементы, основы построения.

взаимосвязанные звенья финансовых отношений: государственный бюджет, внебюджетные фонды, государственный и коммерческий кредит, страховые и резервные фонды, фондовый рынок, финансы предприятий и организаций различных форм собственности; совокупность различных сегментов финансовых отношений, каждый из которых имеет специфику в формировании и использовании денежных средств.

Совокупность обособленных, но взаимосвязанных сфер и звеньев финансовых отношений, возникающих в различных областях по поводу образования, распределения и использования фондов денежных средств и управляемых соответствующими органами. ФС состоит из 3х уровней: финансы ХС (коммерческих и некоммерческих), гос и муниципальные финансы (бюджетная система, внебюджетные фонды, гос кт), финансы домохозяйств.

96. Финансовые инвестиции.

Основная задача финансового рынка - трансформировать финансовые сбережения в производственные инвестиции. Объективной предпосылкой формирования финансового рынка является несовпадение потребностей в денежных средствах у предприятий и наличия источников для их удовлетворения. Финансовые средства имеются в наличии у их владельцев, а инвестиционные потребности возникают у других субъектов рыночных отношений. Назначение финансового рынка и состоит в посредничестве в движении финансовых ресурсов от их владельцев (сберегателей) к пользователям (инвесторам). Одним из ресурсов, мобилизуемых на финансовом рынке, является банковский кредит. При этом немаловажное значение для заемщика имеет уровень учетного процента на ссудный капитал, который определяется спросом и предложением, величиной процента по депозитам, уровнем инфляции, ожиданиями инвесторов относительно перспектив развития экономики. Банковские проценты дифференцируются в зависимости от размеров и сроков предоставленных кредитов, их обеспеченности, формы кредитования, степени кредитного риска и др. Инвестиционными являются долгосрочные кредиты в основные фонды предприятия. Несмотря на преимущества по сравнению с бюджетным финансированием, долгосрочный кредит не получил пока в России широкого распространения. Этот связано с общей экономической нестабильностью, инфляцией, а также высокими процентными ставками, превышающими уровень доходности многих предприятий. Инвестиции в настоящее время ограничиваются преимущественно кредитованием торгово-закупочных и посреднических операций, уровень доходности которых превышает банковские процентные ставки. Долгосрочный кредит не получил распространения также из-за большого банковского риска, неразвитости надлежащего страхования, а также из-за финансовой несостоятельности многих предприятий. Мобилизация временно свободных денежных средств и их инвестирование в различные виды расходов осуществляются в основном посредством обращения на рынке ценных бумаг. Благодаря рынку ценных бумаг осуществляется перелив капитала между отраслями и предприятиями, обеспечивается финансирование приоритетных производственных, научно-технических и социальных программ. С помощью рынка ценных бумаг сберегатели получают возможность участвовать в прибыли коммерческих предприятий. Наконец, рынок ценных бумаг позволяет цивилизованным способом покрывать денежный дефицит бюджета, ибо именно на таком рынке мобилизуются свободные денежные средства юридических лиц и граждан для финансирования растущих государственных расходов. Финансовые активы предприятий представляют собой часть внеоборотных активов, состоящую из инвестиций в дочерние, зависимые и иные общества и организации, государственные, муниципальные, корпоративные ценные бумаги, а также собственные акции, выкупленные у собственных акционеров и непогашаемые в текущем году. Инвестиции в дочерние, зависимые и иные общества и организации состоят из пакетов акций или долей в уставных капиталах этих предприятий. Эти финансовые вложения (инвестиции) объясняются не только возможностью получения более высоких доходов, чем вложения в собственное производство, но и возможностью оказывать влияние на управление другими предприятиями. Портфель ценных бумаг включает долгосрочные и краткосрочные ценные бумаги. Если ценные бумаги покупаются с целью их использования в течение года и более, то они относятся к долгосрочным. Если ценные бумаги должны быть погашены в текущем году (облигации, собственные акции) или предприятие планирует их продать в течение года, то они относятся к краткосрочным финансовым вложениям (оборотным активам). Основная задача портфельного инвестирования заключается в улучшении условий инвестирования, недостижимых с позиции отдельно взятой ценной бумаги и возможных только при их комбинации. Структура больших портфелей отражает определенное сочетание интересов инвестора, а также консолидирует риски по отдельным видам ценных бумаг. При вложении денежных средств в краткосрочные и долгосрочные ценные бумаги других эмитентов и государства у предприятия возникает необходимость управления портфелем с целью повышения его доходности, ликвидности и минимизации риска. Успешно осуществить управление можно с помощью диверсификации входящих в портфель ценных бумаг. Управление портфелем ценных бумаг предполагает: * определение задач, стоящих перед портфелем, в целом; * разработку и реализацию инвестиционной стратегии. В зависимости от характеристики задач, стоящих перед портфелем ценных бумаг, их подразделяют на следующие типы: 1) портфели роста; 2) портфели дохода; 3) портфели роста и дохода; 4) специализированные портфели. Тип портфеля характеризует в основном соотношение дохода и риска. Портфели роста ориентированы на акции, растущие на фондовом рынке по курсовой стоимости. Цель таких портфелей - увеличение капитала инвесторов. Дивиденды их владельцам выплачиваются в небольшом размере либо не выплачиваются вообще в течение периода интенсивного инвестирования. В зависимости от темпов роста курсовой стоимости портфели роста подразделяются на: * портфели агрессивного роста; * портфели консервативного роста; * портфели среднего роста. Портфели агрессивного роста нацелены на максимальный прирост капитала. Они включают акции в основном молодых, быстрорастущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но могут приносить и весьма высокий доход. Портфели консервативного роста являются наименее рискованными среди портфелей роста. Они состоят, как правило, из акций крупных, хорошо развитых компаний. Темпы роста курсовой стоимости невысоки, но устойчивы. Эти портфели нацелены на сохранение капитала. Портфели среднего роста включают наряду с надежными ценными бумагами и рискованные бумаги. Прирост капитала в них - средний, степень риска - умеренная. Портфели дохода ориентированы на получение высоких текущих доходов - процентных и дивидендных выплат. Эти портфели составляются из акций с умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг с высокими текущими выплатами. Отношение стабильно выплачиваемого дохода к курсовой стоимости ценных бумаг выше среднеотраслевого уровня. К портфелям дохода относятся: * портфели регулярного дохода; * портфели доходных бумаг. Портфели регулярного дохода состоят из высоконадежных ценных бумаг и приносят средний доход при минимальном уровне риска. Портфели доходных бумаг формируются из высокодоходных облигаций корпораций и ценных бумаг, приносящих высокий доход. Портфели роста и дохода формируются для уменьшения возможных потерь как от падения курсовой стоимости, так и низких дивидендыных и процентных выплат. Одна часть финансовых активов, входящих в состав такого портфеля, приносит его владельцу прирост капитала, другая - доход. Так, уменьшение прироста может компенсироваться увеличением дохода, и наоборот, увеличение прироста может компенсироваться уменьшением дохода. К портфелям роста и дохода относятся: * сбалансированные портфели; * портфели двойного подчинения. Сбалансированные портфели предполагают сбалансированность дохода и риска. Они состоят из ценных бумаг с быстрорастущей курсовой стоимостью и высокодоходных ценных бумаг. Как правило, они содержат обыкновенные и привилегированные акции, а также облигации. В таком портфеле могут находиться и высокорисковые ценные бумаги агрессивных компаний, однако получение высокого дохода и финансовые риски являются сбалансированными. Портфели двойного подчинения приносят его владельцам высокий доход при росте вложенного капитала. Включают в себя ценные бумаги инвестиционных фондов двойного назначения, которые выпускают акции, приносящие высокий доход и обеспечивающие прирост капитала. В специализированных портфелях ценные бумаги объединяются по таким частным критериям, как, например, вид ценных бумаг; уровень их риска; отраслевая, региональная принадлежность и др. К специализированным портфелям относятся: * портфели стабильного капитала и дохода; * портфели краткосрочных фондовых ценностей; * портфели долгосрочных ценных бумаг с фиксированным доходом; * региональные портфели; * портфели иностранных ценных бумаг. Портфели стабильного капитала и дохода включают, как правило, краткосрочные и среднесрочные депозитные сертификаты коммерческих банков. Портфели краткосрочных фондовых ценностей включают государственные краткосрочные облигации (ГКО), муниципальные краткосрочные облигации (МКО), векселя и другие ценные бумаги. Портфели долгосрочных ценных бумаг с фиксированным доходом включают облигации акционерных компаний и государства. Региональные портфели состоят из муниципальных облигаций. Владелец может изменять тип портфеля в зависимости от конъюнктуру фондового рынка и стратегических целей инвестора. Основные принципы формирования инвестиционного портфеля: безопасность, доходность, ликвидность вложений, а также их рост. Под безопасностью инвестиций имеется в виду страхование от возможных рисков и стабильность получения дохода. Безопасность достигается в ущерб доходности и росту вложений. Под ликвидностью понимается способность финансового актива быстро превращаться в деньги для приобретения недвижимости, товаров, услуг. Ни одна инвестиционная ценная бумага не имеет всех перечисленных свойств. Если она надежна, то ее доходность будет низкой, так как покупатели надежных ценных бумаг будут предлагать за них реальную цену. Главная цель инвестора - достичь оптимального соотношения между риском и доходом. Фондовый портфель является оптимальным тогда, когда риск минимален, а доход от вложений максимален. Управление фондовым портфелем включает: 1) формирование и анализ его состава и структуры; 2) регулирование его содержания для достижения поставленных перед портфелем целей при сохранении необходимого уровня и минимизации связанных с ним расходов. Целями управления портфелем могут быть: * сохранность и увеличение капитала в отношении ценных бумаг с растущей курсовой стоимостью; * приобретение ценных бумаг, которые по условиям обращения могут заменить наличность (векселя); * доступ через приобретение ценных бумаг к дефицитной продукции, имущественным и неимущественным правам; * расширение сферы влияния собственности, создание холдинговых компаний, финансово-промышленных групп и иных предпринимательских структур; * спекулятивная игра на колебаниях курсов в условиях нестабильности фондового рынка; * зондирование рынка, страхование от излишних рисков путем приобретения государственных краткосрочных облигаций с гарантированным доходом и т. д. В процессе инвестиционной деятельности цели вкладчика могут меняться, что приводит к изменению состава портфеля. Обновление портфеля сводится к пересмотру соотношения между доходностью и риском входящих в него ценных бумаг. По результатам анализа принимается решение о продаже определенных видов ценностей. Инвестиционная ценная бумага продается, если: 1) она не принесла требуемого инвестору дохода, его рост не ожидается в будущем; 2) она не выполнила возложенную на нее функцию; 3) появились более доходные сферы вложения собственных денежных средств. При покупке ценных бумаг (акций и облигаций) одного эмитента инвестору необходимо исходить из принципа финансового левериджа. Финансовый леверидж представляет собой соотношение между облигациями и привилегированными акциями (префакциями), с одной стороны, и обыкновенными акциями - с другой: ФЛ = (Облигации + Префакции) / Обыкновенные акции. Финансовый леверидж является показателем финансовой устойчивости акционерного общества, что отражается и на доходности портфельных инвестиций. Высокий уровень данного показателя (больше 0,5) опасен для акционерной компании, так как приводит ее к нестабильности. Для снижения риска потерь инвестора применяется диверсификация портфеля, т. е. приобретение им различных типов ценных бумаг. Диверсификация понижает риск за счет того, что возможные низкие доходы по одним ценным бумагам будут компенсированы высокими доходами по другим фондовым ценностям. Минимизация риска достигается за счет того, что в фондовый портфель включаются ценные бумаги широкого круга отраслей хозяйства. Отдельные специалисты оценивают оптимальную величину фондового портфеля от 8 до 15 видов различных ценных бумаг. При большем количестве типов ценных бумаг фондовый портфель становится трудноуправляемым. Методом расчета оптимального распределения фондовых инвестиций посвящено немало исследований, называемых "теорией портфеля". На практике применяются два способа управления портфелем ценных бумаг акционерного общества - самостоятельный и трастовый (доверительный). В качестве доверительного лица (траста) могут выступать коммерческие банки (их трастовые отделы); трастовые компании, создаваемые банками; инвестиционные банки и фонды. Средства, полученные предприятиями с фондового рынка, используются на следующие цели: 1) средства, полученные от первичного выпуска акций, направляются на формирование уставного капитала, предусмотренного учредительными документами акционерного общества; 2) средства, поступившие от дополнительной эмиссии акций, направляются на увеличение уставного капитала, предусмотренного учредительными документами; 3) средства, вырученные от продажи корпоративных облигаций, могут быть направлены на финансирование реальных активов, нематериальных активов, а также на приобретение высокодоходных ценных бумаг других эмитентов; 4) государственные краткосрочные облигации служат платежным средством во взаимоотношениях с партнерами, а также источником получения дополнительного дохода; 5) доходы по депозитным счетам и облигационным займам могут быть направлены на пополнение оборотного капитала (приобретение товарно-материальных ценностей); 6) эмиссионный доход общества служит источником формирования добавочного капитала (наряду с дооценкой основных средств). Средства, полученные предприятиями с фондового рынка, повышают их финансовую устойчивость, улучшают ликвидность баланса и платежеспособность хозяйствующих субъектов.

97. Финансовые коэффициенты: виды, назначение, методика расчетов.

1. Автономии = итог 3 раздела пассива баланса/итог баланса – показывает зависимость/независимость ХС от внешних источников финансирования.

2. Соотношение собственных и заемных средств.

3. Маневренности =

4. обеспечение заемных средств собственными источниками

5. ликвидности

6. платежеспособности

7. рентабельности

98. Финансовые кризисы: типология, причины и последствия. Глобальные финансовые кризисы и кризисы в России.

В условиях реформирования экономики страны, перевода ее на рыночные отношения, значительно ухудшилось финансовое положение государственных и негосударственных организаций, появились признаки кризиса всей финансовой системы РФ. Признаки кризиса начали появляться в начале 90х гг. – когда отменено государственное планирование и управление предметами, отпущены розничные и оптовые цены, когда стало проводиться внедрение несоциалистических организационно-правовых форм хозяйствования. Пик кризиса пришелся на август 98 года. Причинами кризиса можно считать явления: 1. наличие с 1992 по 2000 г ежегодного дефицита гос бюджета. Бюджетный процесс полагает сбалансирование гос расходов и доходов. Некоторое время для покрытия бюджетного дефицита в России использовалась в основном эмиссия денег, что послужило толчком к инфляции. Бюджетный дефицит, будучи следствием несбалансированности гос финансов, стал причиной серьезных потрясений в сфере денежного обращения. 2.инфляция – обесценивание денег, проявляющееся в виде роста цен на товары и услуги. Она ведет к нарушению законов денежного обращения, падению покупательной способности денег. Инфляция оказывает отрицательное влияние на общество в целом. При инфляции значительно ухудшается экономическое положение: падают объемы производства, происходит перелив капитала из производства в торговую спекуляцию, в посреднические операции, обесцениваются финансовые ресурсы государства. Инфляция снижает реальные доходы населения, обесценивает сбережения граждан. Происходит падение курса национальной валюты по отношению к иностранной. 3. признаками кризиса финансовой системы в государстве является рост неплатежей как государства, так и предприятий. Кризис неплатежей находит свое отражение в кредитовой и дебетовой задолженности. 4. устранению кризисных явлений в финансовой системе будет способствовать выплата внешних долгов. Одна из важных задач России – добиться прекращения оседания в зарубежных банках части выручки от экспорта отечественного сырья и продукции, выработанной в России. 5. преодоление кризисных явлений в финансовой системе может быть достигнуто на основе промышленного и сельскохозяйственного производства.

Похожие работы

... устойчивости предприятия. Но наблюдается отрицательная тенденция, так как значение этого показателя растет, что свидетельствует об усилении зависимости предприятия от внешних кредиторов. ГЛАВА 2. АМОРТИЗАЦИОННАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ 2.1. Понятие и сущность амортизации В процессе использования основные средства и нематериальные активы постепенно утрачивают свои потребительские свойства, ...

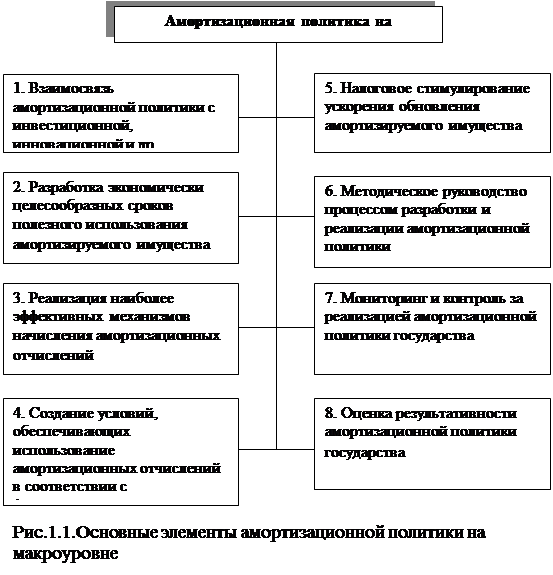

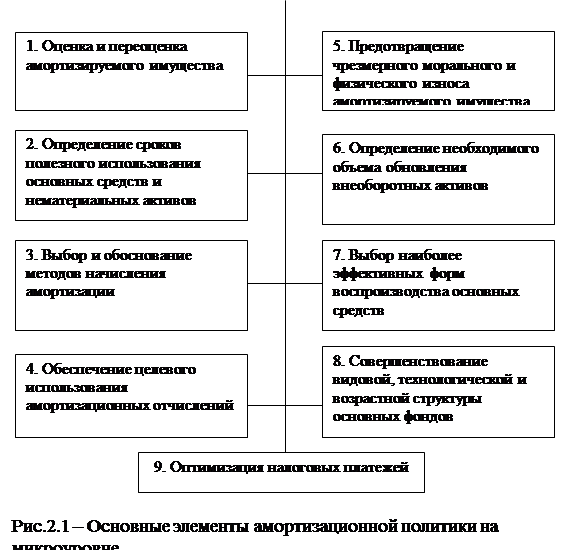

... , соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и нематериальных активов; ...

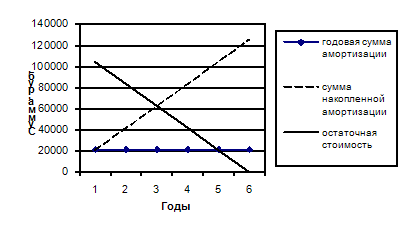

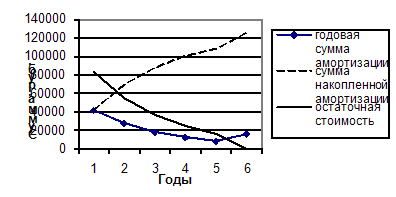

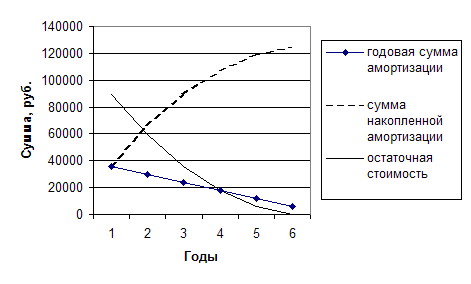

... и взаимосвязи. Изменение одного из них неизбежно вызывает цепочку последующих колебаний, оказывающих влияние на финансовые результаты деятельности предприятия. Для любого предприятия очень важно, чтобы в конечном итоге научно обоснованная амортизационная политика приводила к максимилизации величины: чистая прибыль плюс амортизационные отчисления: Пч + А max Пч – чистая прибыль; А – ...

... а 1,76 руб. Фондоемкость, соответственно, несколько снизилась. Чтобы получить теперь 1 руб. выручки необходимо вложить в основные фонды 57, а не 60 копеек. 2.2 Политика амортизации предприятия Основными элементами амортизационной политики предприятия являются, как известно: - оценка и переоценка амортизируемого имущества; - определение сроков полезного использования основных средств и ...

0 комментариев