Навигация

Налоговый учет доходов от реализации

2.3. Налоговый учет доходов от реализации

2.3.1. Краткая характеристика налогового учета доходов

Необходимость стабилизации финансовой системы, обеспечение устойчивого поступления бюджетных доходов, соблюдение налоговой дисциплины как условия качественного выполнения обязательств перед государством физическими и юридическими лицами обусловили выделение налогового учета как отдельной отрасли учета.

Проверка соблюдения методических принципов ведения налогового учета в настоящее время определяется Налоговым кодексом РФ и принятым в соответствии с ним федеральными законами о налогах и сборах (п. 1 ст. 1 НК РФ), а также нормативными актами о налогах и сборах субъектов РФ (п. 4 ст. 1 НК РФ).

Налоговый учет предназначен для накопления и обработки информации, необходимой для исчисления организациями соответствующих налогов и исполнения обязанности по их уплате в бюджет.

Основные задачи налогового учета в отношении организаций-налогоплательщиков определены п. 1 ст. 23 НК РФ:

· ведение в установленном порядке учета доходов и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

· представление в налоговый орган по месту учета в установленном порядке налоговых деклараций, бухгалтерской отчетности а также документов, необходимых для исчисления и уплаты налогов.

Согласно п. 1 ст. 38 НК РФ объектами налогового учета являются:

· факты хозяйственной деятельности по реализации товаров (работ, услуг);

· активы, прибыль, доходы;

· стоимость реализованных товаров (выполненных работ, оказанных услуг);

· иные объекты, имеющие стоимостную, количественную или физическую характеристики, если с наличием таких объектов у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

Следует отметить, что каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с положениями и нормами НК РФ.

Ст. 313 НК РФ определено, что «система налогового учета организуется налогоплательщиком самостоятельно исходя их последовательности применения норм и правил налогового учета». Порядок и организация ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, в которой должны быть оговорены следующие моменты:

Ø выбранные организацией способы формирования налоговой базы (по каждому виду налога указывается конкретный способ формирования налоговой базы);

Ø схема ведения налогового учета;

Ø формы регистров налогового учета и порядок отражения в них аналитических данных;

Ø порядок определения расходов, учитываемых для целей налогообложения;

Ø порядок определения даты реализации в целях начисления отдельных видов налогов;

Ø вариант определения выручки от продажи товаров, продукции, работ, услуг;

Ø способ ведения раздельного учета затрат для целей возмещения НДС;

Ø виды деятельности, по которым обеспечивается раздельный учет затрат (в части НДС);

Ø базы распределения общехозяйственных и других косвенных налогов по видам деятельности.

2.3.2. Налоговый учет доходов от реализации

В соответствии со ст. 249 Налогового кодекса РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. В зависимости от выбранного налогоплательщиком метода признания доходов и расходов поступления, связанные с расчетами за реализованные товары (работы, услуги) или имущественные права, признаются для целей настоящей главы в соответствии со статьей 271 или статьей 273 настоящего Кодекса.

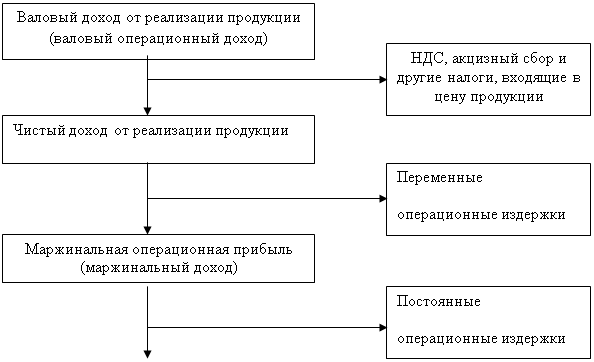

При определении доходов от реализации из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). К такого рода налогам, исключаемым из сумм доходов, относятся налог на добавленную стоимость, акциз и налог с продаж.

При признании выручки от реализации в качестве доходов для целей налогообложения применяются два метода:

· метод начисления;

· кассовый метод.

Порядок признания доходов по методу начисления установлен ст. 271 НК РФ.

Порядок признания доходов при кассовом методе установлен ст. 273 НК РФ.

Основным принципом налогового учета, в том числе и учета операций реализации товаров (работ, услуг) собственного производства, является группировка данных первичных учетных документов в аналитические регистры налогового учета в соответствии с требованиями налогового законодательства. Для ведения налогового учета операций реализации продукции (товаров, работ, услуг) Министерством Российской Федерации по налогам и сборам предложены различные регистры (система налогового учета рекомендована МНС России для исчисления прибыли в соответствии с нормами главы 25 НК РФ).

Похожие работы

... за плату прав, возникающих из патентов на изобретения, промышленные образцы, другой интеллектуальной собственности, указанные операции относятся к обычным видам деятельности. 1.2 Критерии признания в учете доходов от обычных видов деятельности Доходы признаются только в том случае, если поступления в организацию приводят к приросту активов или снижению обязательств, в совокупности ...

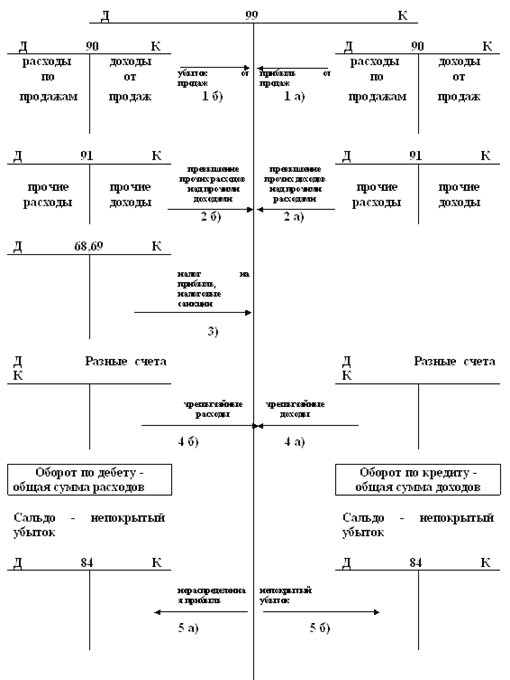

и увеличение обязательств, которые не приведут к уменьшению собственного капитала предприятия. Определение финансового результата в системе счетов 1.2 Учет финансовых результатов от обычных видов деятельности финансовый результат обычный деятельность Учет доходов и расходов, связанных с обычными видами деятельности организации (продажа товаров, готовой продукции, работ, услуг), и ...

... : производственной, сбытовой, снабженческой, финансовой и инвестиционной. Исходя из перечисленного выше, была выбрана тема дипломной работы «Учет и анализ поступлений от хозяйственной деятельности и формирование финансовых результатов предприятия ООО «СТРОЙ-ИНВЕСТ». Объектом исследования в данной дипломной работе являлось предприятие ООО «СТРОЙ-ИНВЕСТ», классифицируемое, как предприятие малого ...

... данных первичных и сводных учетных регистров и отчетности обеспечивает принятие необходимых корректирующих мер, направленных на достижение лучших результатов хозяйствования. Чаще всего источником анализа финансового состояния предпринимательской организации является ее годовая и квартальная бухгалтерская отчетность. Это бухгалтерский баланс – форма №1, форма №2 – «Отчет о прибылях и убытках», ...

0 комментариев