Навигация

Записи по учету валютных операций

11 Записи по учету валютных операций

Учет валютных операций и валютных ценностей ведется в той же системе счетов, что и учет рублевых операций и ценностей.

При этом расчеты и имущество в иностранной валюте лучше учитывать обособленно, на специально открываемых субсчетах соответствующих счетов бухгалтерского учета.

Помимо обычных составляющих учетные записи на этих субсчетах должны также включать валютный курс, использованный для расчета рублевого эквивалента хозяйственных операций, отражаемых данными записями.

Рубли — обязательная, но не единственная денежная единица, используемая в системе бухгалтерского учета. Параллельно с записями в рублях денежные средства на валютных счетах, операции в иностранной валюте должны отражаться в валюте расчетов и платежей по ее номиналу.

Для этого можно использовать различные способы организации записей: вторые комплекты учетных регистров, запись данных дробью, включение в формы документов дополнительных показателей и т.п.

При составлении бухгалтерского баланса проводится переоценка валютных ценностей с целью более точно отразить финансовое состояние предприятия.

Переоценке подвергаются все денежные статьи бухгалтерского баланса, выраженные в иностранных валютах (остатки на валютных счетах, платежные документы, дебиторская задолженность и т.д.).

Не денежные же статьи переоценке не подлежат. К ним относятся статьи: основные средства, нематериальные активы, сырье, материалы, уставный капитал, нераспределенная прибыль и т.п., которые учитываются в рублевом эквиваленте по курсу на момент приобретения (получения).

Переоценка проводится ежемесячно. Возникающие курсовые разницы накапливаются на специальном субсчете «Курсовые разницы» счета 91 «Прочие доходы и расходы», сальдо которого затем относится на счет 99 «Прибыли и убытки» (или другие, в зависимости от требований налогового законодательства).

12. Заключение

Эта брошюра познакомила Вас с основными правилами ведения валютных операций и их отражения в бухгалтерском учете. Ключевыми моментами, которые Вы должны запомнить, являются:

· Понятие валютных ценностей;

· Виды валютных операций;

· Оценка валютных средств в текущем учете;

· Понятие и виды валютных курсов;

· Курсовые разницы и их отражение в бухгалтерском учете;

· Записи по учету валютных операций;

· Учет операций по валютным счетам

Следующая брошюра из блока «Бухгалтерский учет-1» называется «Учет финансовых вложений».

1. Учет финансовых вложений

2. Формы первичных документов.

3. Вложения в уставные капиталы других предприятий (паи, акции)

4. Приобретение государственных облигаций

5. Учет финансовых вложений в займы

6. Реализация ценных бумаг, учет прибылей и убытков от финансовых вложений.

7. Инвентаризация финансовых вложений

8. Заключение

1. Учет финансовых вложенийВ процессе хозяйственной деятельности у Вашего предприятия могут временно высвобождаться денежные средства, которые не требуется немедленно вкладывать в основную деятельность предприятия.

Развитие финансовых рынков позволяет их вкладывать с целью получения дохода, то есть инвестировать.

Существующие возможности инвестирования различаются по степени доходности и риска.

Среди наименее рисковых можно назвать вложения в банковские депозиты и государственные ценные бумаги.

Возможны также инвестиции в уставные капиталы других предприятий, как напрямую, так и путем приобретения их акций на вторичном фондовом рынке.

При организации и ведении бухгалтерского учета финансовых вложений Вам необходимо руководствоваться следующими нормативными документами:

· Федеральным законом «О бухгалтерском учете» от 21.11.96г. № 129- ФЗ (с изменениями от 23 июля 1998 г., 28 марта, 31 декабря 2002 г., 10 января, 28 мая, 30 июня 2003 г.)

· Положением по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02, утвержденным Приказом Минфина России от 10.12.2002 N 126н

· Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий, утвержденный приказом МФ РФ от 31.10.2000 № 94н и Инструкцией по его применению (с изменениями от 07.05.2003г.)

· Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденное приказом Минфина РФ от 29.07.98г. №34н

· Законом «О рынке ценных бумаг» от 22.04.96г. № 39 — ФЗ (с изм. и доп. от 28.12.2002г.)

· Конвенцией «О единообразном законе о переводном и простом векселе» от 07.06.30г. (г .Женева).

В соответствии с п.3 ПБУ 19/02 к финансовым вложениям относятся: государственные и муниципальные ценные бумаги;

· ценные бумаги других организаций, в которых дата и стоимость погашения определены (облигации акционерных обществ, корпоративные векселя и финансовые векселя);

· вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

· вклады по договору простого товарищества (у организации-товарища);

· предоставленные займы другим организациям;

· депозитные вклады в кредитных организациях;

· дебиторская задолженность, приобретенная на основании уступки права требования.

К финансовым вложениям не относятся следующие активы: собственные акции, выкупленные акционерным обществом у акционеров для последующей перепродажи, векселя, выданные на условиях коммерческого кредитования, вложения организации в недвижимое имущество, драгоценные металлы, ювелирные изделия, произведения искусства и другие ценности, приобретенные не для осуществления обычных видов деятельности.

По срокам инвестирования финансовые вложения разделяются на долгосрочные и краткосрочные.

К долгосрочным относятся финансовые вложения, срок возврата которых превышает один год. К ним относятся паевые вклады в уставные капиталы других организаций, акции дочерних и зависимых организаций, иные акции, приобретенные в целях их удержания в течение неопределенного срока, облигации и другие долговые ценные бумаги, удерживаемые до погашения, если оно ожидается более чем через 12 месяцев.

В данную категорию входят займы, выданные на длительный срок (более 12 месяцев), по которым не предполагается уступка права требования.

Вклады в совместную деятельность по договору простого товарищества также относятся к долгосрочным финансовым вложениям, т.к. обычно отвлекаются денежные средства организации на длительный срок.

| Долгосрочные финансовые вложения | ||||

| Акции, удерживаемые в течение неопределенного срока | Паи (доли) в уставном капитале сторонних организаций | Долговые ценные бумаги, удерживаемые до погашения | Вложения в совместную деятельность | Займы по которым не предполагается уступка права требования |

К краткосрочным финансовым вложениям относят вложения в депозиты, займы, облигации и другие ценные бумаги, срок погашения которых не превышает одного года.

| Краткосрочные финансовые вложения | ||||

| Акции, приобретенные для дальнейшей перепродажи | Краткосрочные долговые ценные бумаги | Долговые ценные бумаги, приобретенные для дальнейшей перепродажи | Краткосрочные займы | Займы по которым предполагается уступка права требования |

Долгосрочные финансовые вложения могут быть переквалифицированы в краткосрочные и, наоборот, из краткосрочных в долгосрочные, при изменении их назначения и намерений в дальнейшем использовании.

При принятии к учету активов в качестве финансовых вложений необходимо единовременное выполнение соответствующих условий, определенных п.2 ПБУ 19/02:

· наличие надлежаще оформленных документов, подтверждающих соответствующие права на финансовые вложения;

· переход к организации, осуществляющей финансовые вложения, соответствующих рисков (риск изменения цены, неплатежеспособности должника, ликвидности и др.);

· способность организации приносить экономические выгоды (доход) в будущем в виде процентов или дивидендов или в виде прироста стоимости (в виде разницы в ценах продажи (погашения) и учетной стоимостью).

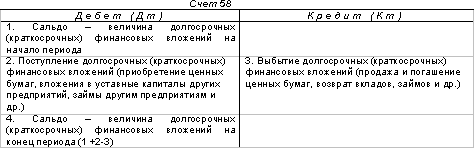

Финансовые вложения учитываются на активном счете 58 «Финансовые вложения».

К счету 58 открываются субсчета: 58-1 «Паи и акции», 58-2 «Долговые ценные бумаги», 58-3 «Предоставленные займы», 58-4 «Вклады по договору простого товарищества».

Финансовые вложения принимаются к учету в сумме фактических затрат, произведенных Вашим предприятием.

Фактическими затратами на приобретение ценных бумаг могут быть:

· суммы, уплачиваемые в соответствии с договором продавцу;

· суммы, уплачиваемые специализированным организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением ценных бумаг;

· вознаграждения, уплачиваемые посредническим организациям, с участием которых приобретены ценные бумаги;

· расходы по уплате процентов по заемным средствам, используемым на приобретение ценных бумаг до принятия их к бухгалтерскому учету;

· иные расходы, непосредственно связанные с приобретением ценных бумаг.

2. Формы первичных документовОсновными первичными документами для учета операций с финансовыми вложениями являются следующие:

· договор;

· акт приема-передачи;

· сертификат эмиссионной ценной бумаги;

· выписка со счета депо;

· выписка из реестра акционеров и другие.

Договор заключается в случаях и с учетом требований, установленных российским законодательством, и прежде всего, в соответствии с Гражданским Кодексом РФ. Как правило, используется письменная форма договора, для некоторых видов договоров она обязательна. Некоторые договоры, например, купли-продажи ценных бумаг, должны быть зарегистрированы в установленном порядке в специализированных компаниях. В условиях договора стороны определяют основные права и обязанности, возникающие по сделке: стоимость, порядок оплаты и передачи предмета договора, сроки, форс-мажорные обстоятельства и другое.

Акт приема-передачи является документом, свидетельствующим о передаче материальных ценностей от одного лица другому. Факт передачи и получения заверяется подписями ответственных лиц с каждой стороны и скрепляется печатями юридических лиц. Как правило, акт приема-передачи составляется в соответствии с заключенным договором и содержит подробные характеристики передаваемого имущества. Например, в акте приема-передачи векселя указывается его эмитент, вексельная сумма, серия и номер векселя, дата и место погашения.

Сертификат эмиссионной ценной бумаги может иметь место при операциях с документарными ценными бумагами, т.е. такими, которые существуют в виде документа.

При документарной форме эмиссионных ценных бумаг сертификат и решение о выпуске ценных бумаг являются документами, удостоверяющими права, закрепленные ценной бумагой.

Сертификат эмиссионной ценной бумаги — документ, выпускаемый эмитентом и удостоверяющий совокупность прав на указанное в сертификате количество ценных бумаг. Владелец ценных бумаг имеет право требовать от эмитента исполнения его обязательств на основании такого сертификата.

Сертификат эмиссионной ценной бумаги должен содержать следующие обязательные реквизиты:

· полное наименование эмитента и его юридический адрес;

· вид ценных бумаг;

· государственный регистрационный номер эмиссионных ценных бумаг;

· порядок размещения эмиссионных ценных бумаг;

· обязательство эмитента обеспечить права владельца при соблюдении владельцем требований законодательства Российской Федерации;

· указание количества эмиссионных ценных бумаг, удостоверенных этим сертификатом;

· указание общего количества выпущенных эмиссионных ценных бумаг с данным государственным регистрационным номером;

· указание на то, выпущены ли эмиссионные ценные бумаги в документарной форме с обязательным централизованным хранением или в документарной форме без обязательного централизованного хранения;

· указание на то, являются ли эмиссионные ценные бумаги именными или на предъявителя;

· печать эмитента;

· подписи руководителей эмитента и подпись лица, выдавшего сертификат;

· другие реквизиты, предусмотренные законодательством Российской Федерации для конкретного вида ценных бумаг.

Обязательным реквизитом сертификата именной эмиссионной ценной бумаги является имя (наименование) ее владельца.

В документарной форме могут существовать следующие ценные бумаги: акции и облигации предприятий, векселя, государственные облигации (ОГСЗ, ОВВЗ) и другие.

Оформление векселей имеет свои особенности.

Простой вексель должен содержать:

· наименование «вексель», включенное в самый текст и выраженное на том языке, на котором этот документ составлен;

· простое и ничем не обусловленное обещание уплатить определенную сумму;

· указание срока платежа;

· указание места, в котором должен быть совершен платеж;

· наименование того, кому или приказу кого платеж должен быть совершен;

· указание даты и места составления векселя;

· подпись того, кто выдает документ (векселедателя).

Переводный (переводной) вексель должен содержать:

· наименование «вексель», включенное в самый текст документа и выраженное на том языке, на котором этот документ составлен;

· простое и ничем не обусловленное предложение уплатить определенную сумму;

· наименование того, кто должен платить (плательщика);

· указание срока платежа;

· указание места, в котором должен быть совершен платеж;

· наименование того, кому или по приказу кого платеж должен быть совершен;

· указание даты и места составления векселя;

· подпись того, кто выдает вексель (векселедателя).

Часть обращающихся на рынке ценных бумаг существует в так называемой бездокументарной форме, т.е. владельцы таких бумаг не могут их получить «на руки» в виде документа. Информация о переходе права собственности на подобные бумаги поступает предприятию в виде выписок из реестра или выписок со счета депо, поскольку права владельцев на эмиссионные ценные бумаги бездокументарной формы выпуска удостоверяются в системе ведения реестра — записями на лицевых счетах у держателя реестра или в случае учета прав на ценные бумаги в депозитарии — записями по счетам депо в депозитариях.

Выписка со счета депо содержит: реквизиты счета депо и депозитария, сведения о ценной бумаге (количество, характеристики), наименование владельца, дату перехода права собственности, сведения о документе, на основании которого произошла смена владельцев.

Выписка из реестра предоставляется на конкретную дату по требованию держателя бумаг и содержит информацию о реестродержателе, владельце, количестве ценных бумаг, характеристики ценных бумаг. Выписка заверяется подписью должностного лица и заверяется печатью реестродержателя.

В бездокументарной форме могут существовать эмиссионные ценные бумаги предприятий (акции, облигации) и государства (ГКО, ОФЗ).

3 Вложения в уставные капиталы других предприятий (паи, акции)Финансовые вложения принимаются к учету в сумме фактических затрат, произведенных Вашим предприятием (п.9 ПБУ 19/02)

Фактическими затратами на приобретение ценных бумаг могут быть:

· суммы, уплачиваемые в соответствии с договором продавцу;

· суммы, уплачиваемые специализированным организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением ценных бумаг;

· вознаграждения, уплачиваемые посредническим организациям, с участием которых приобретены ценные бумаги;

· расходы по уплате процентов по заемным средствам, используемым на приобретение ценных бумаг до принятия их к бухгалтерскому учету;

· иные расходы, непосредственно связанные с приобретением ценных бумаг.

Порядок формирования первоначальной стоимости финансовых вложений зависит от вида поступления их в организацию: приобретение за плату, получение в качестве вклада в уставный капитал, безвозмездная передача, получение в качестве платежного средства за выполненные работы, оказанные услуги, поставленные ценности. Порядок формирования первоначальной стоимости финансовых вложений представлен в таблице.

| Вид поступления | Документ | Определение первоначальной стоимости | Нормативный документ |

| Приобретение за плату (за счет собственных денежных средств) | Договор купли-продажи, договор с посредником, отчет посредника, договор на информационно-консультационные услуги | Сумма всех произведенных затрат | п.9 ПБУ 19/02 |

| Приобретение за плату (за счет заемных денежных средств) | Договор купли-продажи, договор с посредником, отчет посредника, договор на информационно-консультационные услуги | Сумма всех произведенных затрат, сумма процентов по заемным средствам до принятия к учету финансовых вложений | п.9 ПБУ 19/02 п.11 ПБУ 10/99 п.14 ПБУ 15/01 |

| Получение в качестве вклада в Уставный капитал | Учредительный договор, акт приема-передачи ценных бумаг | Согласованная стоимость по учредительному договору | п. 13 ПБУ 19/02 |

| Безвозмездное получение | Договор дарения, акт приема-передачи ценных бумаг | Текущая рыночная стоимость на дату принятия к учету ценных бумаг (для ценных бумаг по которым имеется рыночная стоимость) Стоимость возможной реализации ценных бумаг на дату принятия их к учету (для ценных бумаг по которым рыночная стоимость не рассчитывается) | п. 13 ПБУ 19/02 |

| Получение в качестве расчетного средства | Договор поставки, акт приема-передачи ценных бумаг | Фактическая стоимость активов переданных организации в обмен на полученные ценные бумаги | п. 14 ПБУ 19/02 |

Приобретение финансовых вложение за плату

Первоначальная стоимость финансовых вложений, приобретенных за плату, представляет собой сумму фактических затрат на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации о налогах и сборах).

К фактическим затратам относятся суммы, уплачиваемые продавцу по договору, суммы, уплачиваемые за информационные и консультационные услуги, оплата посреднических услуг, иные затраты, непосредственно связанные с приобретением активов в качестве финансовых вложений.

В случае несущественности величины затрат на информационные и консультационные услуги относительно суммы, уплачиваемой продавцу ценных бумаг, такие затраты признаются прочими операционными расходами организации в том отчетном периоде, в котором были приняты к бухгалтерскому учету приобретенные ценные бумаги.

Пример.

ООО "Успех" приобретает за счет собственных средств финансовые вложения в виде 10 акций ОАО "Русь" через посредника. Стоимость акций 15 000 руб., комиссионное вознаграждение посредника 480 руб., в т.ч. НДС (18%) 73 рубля. Имеется счет-фактура фирмы ООО "Брокер" на оказание консультационных услуг в сумме 150 руб., в том числе НДС 18% - 23 руб. Приобретенные акции приняты на учет ООО "Успех" по первоначальной стоимости, момент приобретения ценных бумаг совпадает с моментом перехода права собственности, оплата приобретенных финансовых вложений и консультационных услуг произведена с расчетного счета.

В бухгалтерском учете ООО "Успех" производятся следующие записи:

Дебет 58-1, Кредит 76 - 15 000 руб. - получено право собственности на приобретенные акции,

Дебет 58-1, Кредит 76 - 407 руб. - начислено комиссионное вознаграждение посредника,

Дебет 19, Кредит 76 - 73 руб. - начислен НДС по услугам посредника,

Дебет 58-1, Кредит 76 - 125 руб. - начислена стоимость консультационных услуг,

Дебет 19, Кредит 76 - 23 руб. - начислен НДС по консультационным услугам.

Таким образом, на счете 58-1 собирается первоначальная стоимость финансовых вложений 15 532 руб. (15 000 + 407 + 125).

Дебет 76, Кредит 51 – 15 630 руб. - перечислены денежные средства в оплату приобретенных акций.

Если организацией приобретаются финансовые вложения за счет заемных средств, то в этом случае необходимо руководствоваться Положением по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденным Приказом Минфина России от 06.05.1999 N 33н, и Положением по бухгалтерскому учету "Учет займов и кредитов и затрат по их обслуживанию" ПБУ 15/01, утвержденным Приказом Минфина России от 02.08.2001 N 60н (в части учета процентов по заемным средствам, израсходованным на приобретение финансовых вложений).

Расходы по уплате процентов по заемным средствам, используемым на приобретение ценных бумаг до принятия к бухгалтерскому учету, включаются в первоначальную стоимость финансовых вложений, при постановке на учет данных активов сумма процентов по заемным средствам относится на операционные расходы организации-заемщика.

Пример.

ООО "Успех" приобретает за счет заемных средств - краткосрочной ссуды банка в сумме 45 000 руб. (сумма ежемесячных процентов по банковской ссуде составляет 750 руб.) - 100 акций ОАО "Русь" через посредника. Стоимость акций 40 000 руб., комиссионное вознаграждение посредника 720 руб., в т.ч. НДС по услугам посредника (18%) 110 руб. Приобретенные акции приняты на балансовый учет.

В бухгалтерском учете ООО "Успех":

Дебет 51, Кредит 66– 45 000 руб. - отражена задолженность по полученному краткосрочному займу,

Дебет 76, Кредит 51 - 40 000 руб. - перечислена предоплата за акции,

Дебет 76, Кредит 66- 750 руб. - начислены проценты по банковской ссуде,

Дебет 19, Кредит 76- 110 руб. - начислен НДС по услугам посредника,

Дебет 66, Кредит 51 - 750 руб. - уплачены проценты по банковской ссуде за прошлый месяц,

Дебет 58, Кредит 76- 40 000 руб. - отражена стоимость приобретенных ценных бумаг,

Дебет 58, Кредит 76 - 600 руб. - отражена стоимость комиссионного вознаграждения,

Дебет 58, Кредит 76 - 750 руб. - сумма процентов по заемным средствам включена в первоначальную стоимость финансовых вложений,

Дебет 91 Кредит 76 - 750 руб. - сумма процентов после постановки акций на учет включена в состав операционных расходов

В зависимости от организационно-правовой формы предприятия, в которое вкладываются средства, инвестиции могут быть опосредованы:

· изменением состава участников, оформляемым путем перерегистрации учредительных документов;

· приобретением акций предприятия (если оно является акционерным обществом открытого или закрытого типа).

В первом случае приобретается пай, дающий право на участие в прибыли предприятия и в управлении им.

Во втором случае приобретаются ценные бумаги — акции, которые могут быть:

· обыкновенными

· привилегированными

Обыкновенные акции дают как право на участие в управлении предприятием — право голосовать на общем собрании акционеров, так и на участие в прибыли — право на получение дивидендов.

Привилегированные акции не дают их держателю права на участие в управлении предприятием (за исключением голосования на общем собрании акционеров по вопросам реорганизации и ликвидации акционерного общества), но дивиденды по ним имеют определенный размер и начисляются перед начислением дивидендов по обыкновенным акциям (отсюда название — привилегированные).

Дивиденды по привилегированным акциям могут быть определены как в процентах к их номинальной стоимости (объявляемой в момент выпуска), так и в абсолютном выражении (в твердой денежной сумме).

Привилегированные акции могут быть конвертируемыми, то есть может быть предусмотрена возможность их обмена на обыкновенные акции того же акционерного общества в определенном соотношении (например — 1 к 10).

Существуют также кумулятивные привилегированные акции, по которым акционерное общество может выплачивать дивиденды не ежегодно, а накапливать и выплачивать одним платежом через несколько лет.

Оплата паев или акций возможна как в денежной форме, так и путем передачи в уставной капитал основных средств, нематериальных активов, оборудования, а также материальных оборотных средств.

Денежные средства, вложенные в уставный капитал другого предприятия, отражаются по дебету счета 58 «Финансовые вложения» (субсчет «Паи и акции «) и кредиту счетов учета денежных средств (50 «Касса», 51 «Расчетные счета», 52 «Валютные счета») в зависимости от формы и валюты оплаты, а также в корреспонденции со счетами учета расчетов (60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»).

Например, Ваше предприятие стало участником общества с ограниченной ответственностью и оплатило пай в размере 10 тыс. руб. со своего расчетного счета. Это будет отражено следующими проводками:

![]()

Передача в уставные капиталы других предприятий основных средств, нематериальных активов, оборудования отражается по дебету субсчета 91 «Прочие доходы и расходы», и по кредиту счетов 01 «Основные средства», 04 «Нематериальные активы», 07 «Оборудование к установке» ( по остаточной стоимости) (см. Разделы «Учет основных средств», «Учет нематериальных активов»).

При передаче имущества у организации-инвестора возможны ситуации, когда наблюдается несоответствие денежной оценки вклада (согласованной стоимости) балансовой оценке имущества, передаваемого в качестве вклада в уставный капитал. Здесь возможны два варианта:

· согласованная стоимость передаваемого имущества больше балансовой стоимости, что находит отражение в составе внереализационных доходов организации (согласно ст.250 НК РФ они включаются в расчет налога на прибыль в общем порядке);

· согласованная стоимость передаваемого имущества ниже его балансовой оценки, что отражается как внереализационные расходы организации

Существует и такая форма вклада в уставной капитал других предприятий как передача права полного хозяйственного ведения на основные средства.

Право полного хозяйственного ведения отличается от права собственности тем, что ограничивает возможность распоряжения имуществом без согласия собственника и дает ему право на участие в прибыли от использования этого имущества.

При передаче основных средств в полное хозяйственное ведение они не отражаются на счете 58 «Финансовые вложения», так как никаких затрат Ваше предприятие не несет (не переуступает право собственности на эти средства).

Объект продолжает числиться на счете 01 «Основные средства» обособленно как переданный в полное хозяйственное ведение. На этот объект продолжают начислять амортизацию, но относят ее не в дебет счета 25 «Общепроизводственные расходы», а в дебет счета 91 «Прочие доходы и расходы» субсчет 91-2 «Прочие расходы» , отражая, таким образом, затраты на инвестиции и уменьшая на эти суммы доходы, полученные от участия в уставном капитале другого предприятия.

Вложение в уставные капиталы других предприятий материальных оборотных средств отражается по той же схеме, что и вложение основных средств, нематериальных активов, оборудования.

Финансовые вложения, вносимые в счет вклада в уставный (складочный) капитал организации, принимаются к бухгалтерскому учету по первоначальной стоимости, которая представляет собой их денежную оценку, согласованную учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации (п.12 ПБУ 19/02).

Случаи, когда законодательством РФ предусмотрены особые правила оценки таких вложений, предусмотрены Федеральным законом от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" и Федеральным законом от 26.12.1995 N 208-ФЗ "Об акционерных обществах".

Так, в соответствии с п.2 ст.15 Закона "Об обществах с ограниченной ответственностью" денежная оценка неденежных вкладов в уставный капитал общества, вносимых участниками общества, утверждается решением общего собрания участников общества, принимаемым всеми участниками общества единогласно.

При этом если номинальная стоимость доли участника общества в уставном капитале общества, оплачиваемой неденежным вкладом, составляет более двухсот минимальных размеров оплаты труда, установленных федеральным законом на дату представления документов для государственной регистрации общества, такой вклад должен оцениваться независимым оценщиком.

Пунктом 3 ст.34 Закона "Об акционерных обществах" также предусмотрено, что в случаях оплаты акций неденежными средствами для определения рыночной стоимости вносимого имущества должен привлекаться независимый оценщик. Величина денежной оценки имущества, произведенной учредителями общества и советом директоров (наблюдательным советом) общества, не может быть выше величины оценки, произведенной независимым оценщиком.

В соответствии с Планом счетов и Инструкцией по его применению информация о состоянии и движении уставного капитала организации отражается на счете 80 "Уставный капитал". Внесение участниками вкладов отражается по кредиту счета 80 и дебету счета 75 "Расчеты с учредителями", субсчет 1 "Расчеты по вкладам в уставный (складочный) капитал". Поступление вкладов учредителей в виде финансовых вложений учитывается по кредиту счета 75, субсчет 1, в корреспонденции со счетом 58 "Финансовые вложения".

Пример.

В оплату акций при учреждении акционерного общества учредителем внесены 1000 акций другого предприятия номинальной стоимостью 150 руб. каждая на общую сумму 150 000 руб., которая согласована всеми учредителями и подтверждена независимым оценщиком. Эта стоимость соответствует размеру вклада данного участника.

В бухгалтерском учете необходимо сделать следующие записи.

Похожие работы

... учреждения. РЕЦЕНЗИЯ на дипломную работу студентки 5 курса экономического факультета КубГУ специальности 06.05 Ляпиной Г.В. по теме "Совершенствование организации бухгалтерского учета расчетных операций за счет бюджетных и внебюджетных средств в системе образования" (на примере Централизованной бухгалтерии № 2 отдела образования администрации Карасунского округа мэрии г. Краснодара) ...

... проверки: - определение объема аудита – аудитор должен получить достаточное представление о всех сторонах финансово-хозяйственной деятельности объекта проверки, об организации бухгалтерского учета и внутреннего контроля на предприятии и т.д.; - планирование аудита – необходимо определить процедуры, которые следует использовать в ходе проверки, а также установить, нужно ли привлекать к ...

... утверждения. 3.9.1.9.Указанные процедуры устанавливают порядок взаимодействия между Управляющей компанией по управлению паевым инвестиционным Фондом и Специализированным депозитарием паевых инвестиционных Фондов при проведении сверки данных об активах паевого инвестиционного фонда с данными бухгалтерского учета, полученными от управляющей компании паевого инвестиционного Фонда на основании актов ...

... организацией самостоятельно, исходя из особенностей ее функционирования и требований управления производством и реализацией продукции. 2. организация бухгалтерского учета на предприятии 2.1 Задачи бухгалтерского учета на предприятии Содержание бухгалтерского учета определяет система наблюдения хозяйственной жизни соответствующего экономического субъекта. Эта система реализуется путем ...

0 комментариев