Навигация

Существенным недостатком факторинга является то, что он доступен не всем компаниям

2. Существенным недостатком факторинга является то, что он доступен не всем компаниям.

Факторинговому обслуживанию не подлежат:

— предприятия с большим количеством дебиторов, задолженность которых выражается небольшой суммой;

— предприятия, занимающиеся производством нестандартной или узкоспециализированной продукции;

— строительные и другие фирмы, которые работают с субподрядчиками;

— предприятия, реализующие свою продукцию на условиях послепродажного обслуживания;

— предприятия, которые заключают со своими клиентами долгосрочные контракты и выставляют счета по завершении определенных этапов работы или до осуществления поставок (авансовые платежи);

— требования, которые выставляются бюджетным организациям;

— долговые обязательства физических лиц.

Кроме данных общепринятых ограничений, не каждое требование могут стать объектом уступки по факторинговому договору. Так, не принимаются фактором долги филиала компании, иных аффилированных лиц, поскольку они могут представлять собой перелив капитала. Также не финансируются долги, являющиеся результатом комиссионных сделок, так как не считаются возникшими до тех пор, пока контрагент не перепродаст товар или не заявит о своём праве на него. Долги, передаваемые финансовому агенту, не должны быть обременены обязательствами перед третьими лицами.

Подобные ограничения обусловлены тем, что в указанных случаях факторинговой компании достаточно трудно оценить кредитный риск или невыгодно брать на себя повышенный объем работ, а также дополнительный риск, возникающий при переуступке таких требований, оплата которых может быть не произведена в срок по причине невыполнения поставщиком каких-либо своих договорных обязательств. Помимо этого, поставщик должен производить товары или оказывать услуги высокого качества, иметь перспективы быстрого расширения производства и увеличения прибыли (только в этом случае предприятию будет выгодно оплачивать достаточно высокую стоимость услуг факторинговой компании).

Также факторинг не предусматривает разовых сделок. Отгрузки по дебиторам должны происходить постоянно, иначе заключение договора не выгодно финансовому агенту.

3) Недостатком факторинга является наличие разногласий между фирмой и клиентом, когда в качестве посредника выступает факторская компания, может привести к образованию испорченной трехсторонней связи, которая способна помешать получению долгов. Дебиторы могут также высказывать претензии к факторской компании в связи с разногласиями, возникающими по поводу возврата товаров;

4) При факторинге финансирование происходит лишь до 90% от суммы отгрузки, даже для клиентов с положительной кредитной историей.

5) Большинство финансовых агентов вводят ограничение по количеству покупателей у поставщиков при заключении договора факторингового обслуживания.

Таким образом, у факторинга есть свои преимущества и недостатки, которые нужно учитывать при его использовании на конкретном предприятии. Помимо указанных недостатков, более широкому распространению факторинга в Российской Федерации препятствует несовершенное законодательство (необходимость лицензирования деятельности), слабая научная разработанность механизмов и моделей применения факторинга, низкая осведомлённость руководителей предприятий о факторинге, как инструменте финансирования и оптимизации дебиторской задолженности.

Глава 2. Применение факторинга для управления дебиторской задолженностью в ООО «Гросс парк»

2.1 Краткая характеристика ООО «Гросс Парк» и основные задачи управления дебиторской задолженностью на предприятии

В данный момент наиболее перспективным сегментом является предоставление услуг факторинга молодым предприятиям малого и среднего бизнеса, остро нуждающимся в оборотном капитале. Большинство из них не имеют возможности получить традиционное финансирование в банке в виду «непрозрачности» бухгалтерии, отсутствия залогового обеспечения, молодости предприятия. Финансы малого предприятия обладают большей маневренностью, чем финансы крупной промышленной компании. Финансовый цикл таких предприятий, как правило, достаточно короткий, поэтому оценить эффективность финансирования можно в течение отчётного года. Для оценки применения факторинга на предприятии целесообразно использовать опыт именно малого предприятия ввиду объективной ограниченности его возможностей в использовании иных инструментов финансирования и управления дебиторской задолженностью.

Рассмотрим применение факторинга на примере молодого предприятия малого бизнеса ООО «Гросс Парк».

Компания “Гросс Парк” занимается поставками дизельного топлива на договорной основе с июля 2006 г., оказывает транспортные услуги по доставке топлива покупателям, заправку техники в местах, определенным покупателем.

Компания является типичным представителем малого предпринимательства с численностью персонала до 10 человек (директор, бухгалтер, 2 менеджера, 3 водителя).

Заправка топлива происходит на наливных станциях (пос. Володарского, Купавна), затем оно доставляется на бензовозах ООО “Гросс Парк” на объекты.

Конкурентные преимущества ООО “Гросс Парк” заключаются в том, что у компании имеется в собственности транспорт, который осуществляет заправку объектов покупателей (в основном, это строительные объекты ООО “Cтрой-Девелопмент”, “ЗАО Теплотрансресурс”, покупатели ЗАО “Пальмира”).

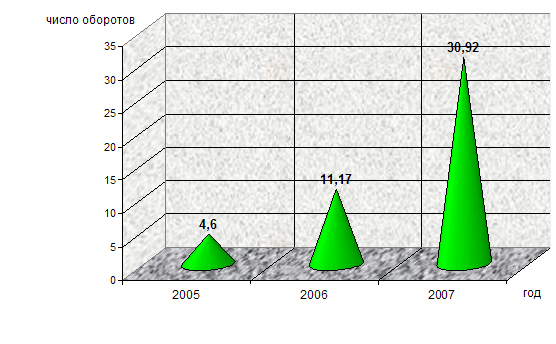

Работа с банком по факторингу началась с апреля 2007 года. Рассмотрим предпосылки использования факторинга на предприятии в качестве инструмента управления дебиторской задолженностью.

основные показатели деятельности фирмы за 2006 год., вытекающие из её финансовой отчётности приведены в таблице 2.1. Финансовая отчётность приведена в Приложении 6.

Таблица 2.1

Основные финансовые показатели деятельности ООО «Гросс парк» за 2006 год.

| Показатели в тыс. руб. | Отч. Период | Изменение, в % | ||

| 30.06.2006 | 30.09.2006 | 31.12.2007 | 4 кв. к 3 кв. | |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг | 180 | 5721 | 9709 | 69,71% |

| Себестоимость проданных товаров, продукции, работ, услуг | 0 | 5157 | 8639 | 67,52% |

| Валовая прибыль | 180 | 564 | 1070 | 89,72% |

Из Таблицы 2.1.видно, что деятельность началась в июле 2006 года. За 4 квартал (т.е. за октябрь, ноябрь, декабрь) выручка увеличилась на 69,71 % и составила в среднем 3236333 руб в месяц против 1907000 в месяц в 3 квартале 2006. При этом валовая прибыль растёт быстрее выручки.

На основании данных Таблицы 2.1. рассчитаем рентабельность продаж ООО «Гросс Парк».

Рп3=564/5721*100%=9,8%

Рп4=1070/9709*100%= 11,02%

дебиторский задолженность факторинг

Рост рентабельности продаж связан с получением лучших условий у поставщика в связи с увеличением объёма закупок.

Высокие темпы роста основных показателей (более 60%) характерны для стадии жизненного цикла предприятия – рост.

Основными покупателями ООО «Гросс Парк» являются (Таблица 2.2):

Таблица 2.2 Основные потребители ООО «Гросс парк»

| ПОТРЕБИТЕЛИ | УСЛОВИЯ ОПЛАТЫ |

| ООО «Строй-Девелопмент» | 20 дней |

| ЗАО «Теплотрансресурс» | 15 дней |

| ЗАО «Пальмира» | 20 дней |

| ООО ТФК «Фортуна» | 20 дней |

Основным поставщиком ООО «Гросс Парк» является ООО «Профиль-С» (более 50% всех поставок). Расчёт производится по факту заливки топлива.

Таким образом, у предприятия в течение 20 дней с момента отгрузки наблюдается дефицит оборотных средств. Т.е. до получения выручки нет возможности авансировать денежные средства в увеличение оборота.

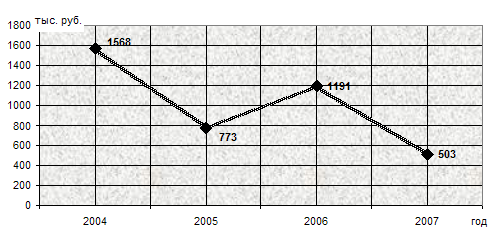

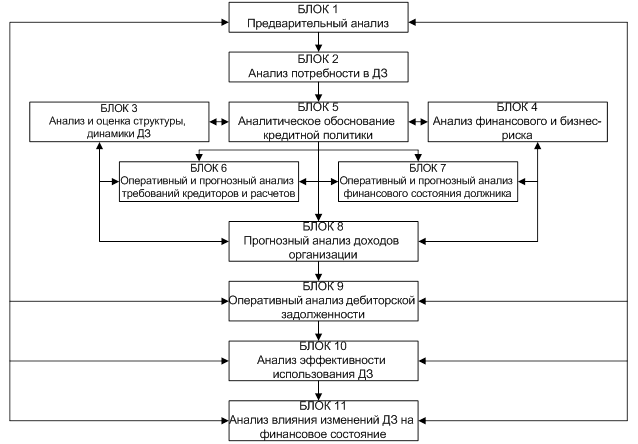

Проанализируем дебиторскую задолженность за 6 месяцев 2006 года. (Таблица 2.3) Для этого воспользуемся статистикой по дебиторам за 2006 год, представленной в Приложении 7.

Таблица 2.3

Статистика по дебиторам ООО «Гросс парк» за 2006 год

| Дебитор | Доля отгрузок в общей сумме поставок за 2006 | Средняя сумма поставки | Отсрочка по договору | Средняя просрочка | Фактическая оборачиваемость |

| Автомасла и оборудование | 0,0078 | 35379,8 | 0 | 4,5 | 4,5 |

| Межтрансавто | 0,0229 | 208646,55 | 0 | 5 | 5 |

| МСС /Межрегсоюзстр./ | 0,0114 | 25 725,00 | 0 | -1 | -1 |

| Строй-Девелопмент | 0,8091 | 589303,76 | 20 | 12,72 | 32,72 |

| Пальмира | 0,0123 | 37316,5 | 20 | -12,83 | 7,17 |

| Темп СК | 0,0074 | 135068 | 0 | 0 | 0 |

| Теплотрансресурс | 0,1064 | 138347,47 | 15 | -9,57 | 5,43 |

| Фортуна | 0,0254 | 65988 | 20 | -10,71 | 9,29 |

По данным Таблицы 2.3 получим:

· средневзвешенная сумма поставки в адрес одного дебитора составила 500007,66 рублей;

· средневзвешенный срок оплаты по договору - 18,53 дней;

· средневзвешенная просрочка - 8,98 дней;

· средневзвешенный период оборачиваемости дебиторской задолженности составил 27,51 день.

Весами во всех средневзвешенных показателях являются доли отгрузок по конкретным дебиторам в общей сумме отгрузок за 2006 год.

По статистической таблице период оборачиваемости нашли как разницу между датой отгрузки и оплатой. Также длительность 1 оборота дебиторской задолженности можно рассчитать по формуле:

Подз=П/Кодз, (1)

Кодз=Во/ДЗср, (2) где

Подз - длительность одного оборота дебиторской задолженности;

П – число дней рассматриваемого периода;

Кодз - коэффициент оборачиваемости дебиторской задолженности;

Во - выручка по оплате;

ДЗср – среднее значение дебиторской задолженности за рассматриваемый период.

Из этих формул выразим коэффициент оборачиваемости дебиторской задолженности за 6 месяцев 2006 года (с июля по декабрь) и среднее значение дебиторской задолженности.

Кодз=270/27,51=9,81.

Это означает, что с июля по декабрь 2006 года дебиторская задолженность обернулась 9,81 раз.

ДЗср=18207924/9,81=1856057,4 рублей.

Согласно данным Таблицы 2.3 наибольшее внимание следует уделить дебитору ООО «Строй-Девелопмент», на котором сосредоточено более 80% всех отгрузок за 2006 год и наибольший период оборачиваемости дебиторской задолженности - 32 дня. Кроме того, вероятность возникновения текущей просроченной задолженности по данному клиенту составляет 84%.

По данным балансов за 2006 год (3 кв и 4 кв) доля дебиторской задолженности менее 12 месяцев в сумме оборотных активов составляла 95,8% и 94,68% соответственно.

Таким образом, дебиторская задолженность является основным активом предприятия, поэтому от эффективности управления ею зависит итоговый финансовый результат.

Дебиторская задолженность на конец 2006 года составила 4906000 руб. При рентабельности продаж 11,02% это значит, что фирма не получила 540641,2 тыс. рублей валового дохода (или 28,3% валового дохода за 2006 год) в денежном выражении. Эта часть финансовых ресурсов «заморожена» в дебиторской задолженности.

Безнадёжных долгов в структуре дебиторской задолженности нет, резерв по сомнительным долгам отсутствует. Отсюда коэффициент инкассации дебиторской задолженности равен 1, т.е. предполагается, что вся дебиторская задолженность будет погашена в текущем периоде.

Согласно рассчитанным выше данным возможную сумму оборотного капитала, направляемую в дебиторскую задолженность в 2007 году, рассчитаем по формуле:

ОКДЗ=(ОРК х КС/Ц х (ППК+ПР))/360, (3) где

ОРК – планируемый объём реализации в кредит;

КС/Ц – коэффициент соотношения себестоимости и цены продукции;

ППК – средний период предоставления кредита покупателям, в днях;

ПР – средний период просрочки платежей по предоставленному кредиту в днях.

При планируемом объёме продажи в кредит в 2007 равном 50 000 тыс рублей и КС/Ц=87,8% получим:

ОКДЗ=(50 000 000 х 0,878 х 27,51)/360 = 3354691 рублей.

При работе с поставщиками на условиях полной предоплаты и отсутствии собственных источников финансирования данная сумма отражает дефицит финансовых ресурсов на предприятии, его финансовые потребности в 2007 году.

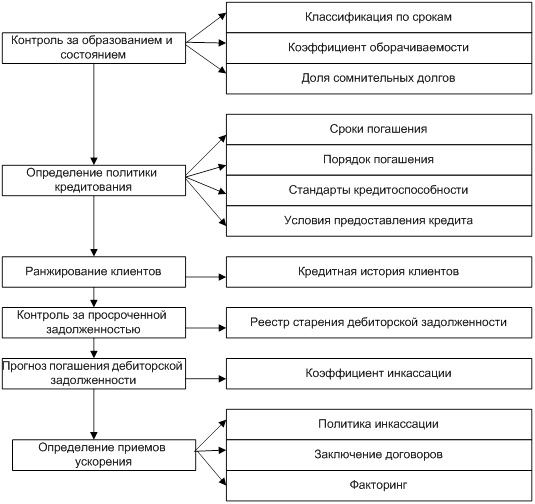

Таким образом, основными задачами в области управления дебиторской задолженностью в ООО «Гросс Парк» в конце 2006/начале 2007 являлись:

· Оптимизация структуры и качества дебиторской задолженности (работа с действующими дебиторами по улучшению платёжной дисциплины, привлечение новых клиентов на условиях меньшей отсрочки платежа, увеличение поставок в адрес дебиторов, которые работают на условиях предоплаты, ускорение её оборачиваемости, диверсификация задолженности по суммам и срокам и т.д.)

· Привлечение дополнительных финансовых ресурсов для покрытия текущих финансовых потребностей и увеличения оборота в размере от 3 000 000 рублей.

У предприятия ООО «Гросс Парк» есть возможность увеличения оборота по действующим клиентам, таким как ООО «Строй Девелопмент», ЗАО «Пальмира», ЗАО «Теплотрансресурс», но на условиях отсрочки платежа в 20 дней. Привлечение новых клиентов также связано с предоставлением товарного кредита, т.к. это является одним из главных конкурентных преимуществ ООО «Гросс Парк».

Применение системы скидок при досрочной оплате (спонтанное финансирование) не является в данном случае эффективным инструментом управления, т.к. не будет способствовать росту объёма продаж, наоборот, у компании ООО «Гросс парк» возникнет угроза потерять действующих клиентов, которые будут искать более удобные условия у конкурентов.

В конце 2006- начале 2007 руководством предприятия было принято решение искать внешний источник финансирования оборотных средств.

Невозможность воспользоваться стандартной формой кредитования на пополнение оборотных средств была обусловлена следующими причинами:

-Молодость предприятия (фактически хозяйственная деятельность на конец 2006 года велась лишь в течение 6 месяцев, а по стандартным методикам большинства банков обязательным условием выдачи кредита является функционирование предприятия в течение года).

- Отсутствие залогового обеспечения на сумму кредита.

- Непрозрачность баланса. (Кредиторская задолженность полностью покрывает дебиторскую, нет видимой необходимости в привлечении внешнего финансирования).

В связи с этим в качестве инструмента управления дебиторской задолженностью был выбран факторинг.

Похожие работы

... принимать управленческие решения на основании автоматически формируемых программой аналитических отчетов. 3.2 Экономическая эффективность мероприятий по совершенствованию управления дебиторской задолженностью и краткосрочными финансовыми вложениями предприятия В современных условиях ведения бизнеса компании – поставщики часто вынуждены предоставлять покупателям отсрочку платежа. В ...

... , принятие на себя риска неплатежей и передачу средств по мере того, как они выплачиваются покупателем. В российской практике это называют административным управлением дебиторской задолженностью. В этом случае комиссионное вознаграждение фактора составляет около 0,5-1 % от суммы переуступленной дебиторской задолженности. Величина комиссии варьируется от общего объема задолженности поставщика, ...

... соответствующее название. Например, можно открыть синтетический счет "Потерянные (упущенные) скидки при продаже" в группе счета 6200 "Прочие доходы". В качестве рекомендаций предприятию по управлению дебиторской задолженностью хочу предложить следующие способы: 1.) Заключение договоров с гибкими условиями сроков оплаты. Если полная предоплата невозможна, необходимо получить частичную предоплату, ...

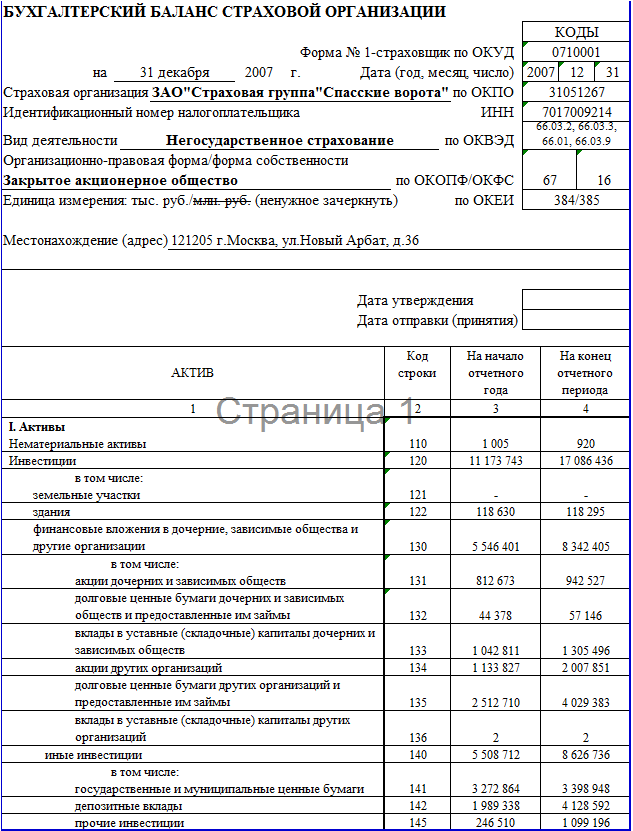

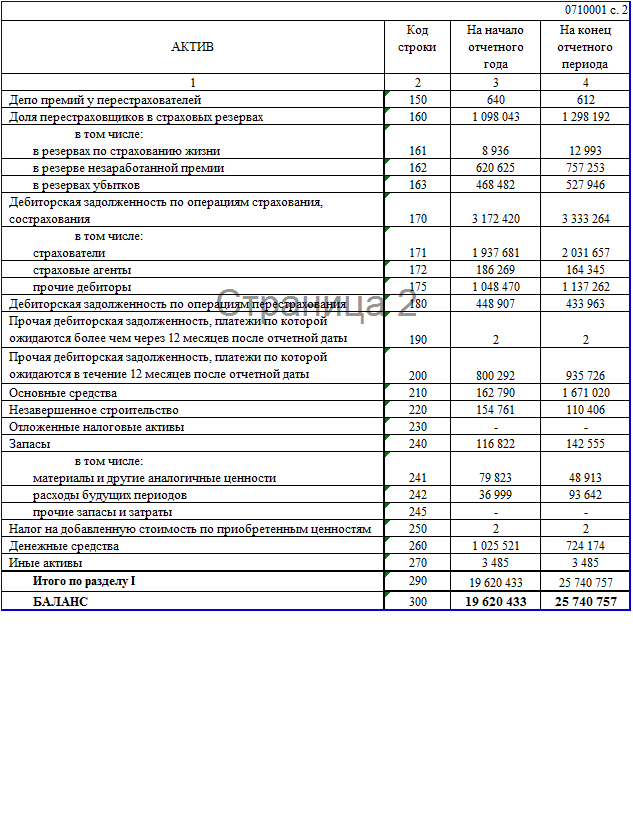

... же распространенными обязательствами, которые прекращаются по соглашению об отступном, являются обязательства по договорам купли-продажи, возмездного оказания услуг, займа. 2. АНАЛИЗ СИСТЕМЫ УПРАВЛЕНИЯ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ НА ПРИМЕРЕ ЗАО «СТРАХОВАЯ ГРУППА «СПАССКИЕ ВОРОТА» 2.1 Общая характеристика деятельности ЗАО «Страховая группа «Спасские ворота» ЗАО "Страховая группа "Спасские ...

0 комментариев