Навигация

Основные тенденции развития рынка дистанционного банковского обслуживания в зарубежных странах

1.3 Основные тенденции развития рынка дистанционного банковского обслуживания в зарубежных странах

Одной из важнейших предпосылок современного уровня развития рынка дистанционного банковского обслуживания в развитых странах стал, прежде всего, высокий уровень массового доверия граждан к государственной экономической политике, банковской системе, а также предлагаемым на рынке решениям в области дистанционного банковского обслуживания. Основной причиной роста доверия послужил высокий уровень проникновения технологий в повседневную жизнь и образованности населения в данной области, стабильная экономика и стремление к сокращению временных и финансовых затрат на получение банковского обслуживания.

Движущей силой развития данного сегмента рынка среди банков выступает конкуренция, которая заставляет коммерческие банки постоянно работать над улучшением качества обслуживания клиентов и внедрением новых видов услуг.

Современные тенденции развития рынка дистанционного банковского обслуживания в европейских странах обусловлены главным образом следующими основными процессами:

- интенсивным развитием современных информационных технологий, использование которых позволяет учреждениям банков расширить спектр одновременно предоставляемых услуг, приблизить их к клиенту, снизить затраты времени клиентов и банковские операционные издержки;

- эволюционным развитием финансового рынка, появлением новых его сегментов и инструментов;

- повышением требований клиентов к качеству банковского обслуживания и усилением конкуренции банков в отношении качественных характеристик предоставляемых услуг.

Эти процессы идут в разных странах с неодинаковой интенсивностью и определяют направления и темпы развития рынка дистанционного банковского обслуживания для каждой страны.

Основными тенденциями развития дистанционного банковского обслуживания в европейских странах являются:

- использование стратегий многоканального обслуживания физических лиц;

- аутсорсинг систем дистанционного банковского обслуживания;

- интеграция различных банков в единые системы дистанционного банковского обслуживания;

- повышение качества и безопасности дистанционного банковского обслуживания;

- увеличение доступных видов услуг с целью создания максимально комплексного обслуживания клиентов.

Стратегии многоканального обслуживания во многих развитых странах являются основными стратегиями организации продаж банковских услуг. Содержание данных стратегий заключается в предоставлении стандартных банковских услуг в комбинации с современными мультимедийными формами их сбыта (на основе развития информационных технологий), что при достижении определенных объемов операций обеспечивает снижение стоимости данных услуг.

Аутсорсинг систем дистанционного банковского обслуживания также является достаточно значимой тенденцией на европейском рынке. Наличие узкоспециализированных компаний позволяет передавать в их управление системы и каналы дистанционного банковского обслуживания, что приводит банк к определенному сокращению затрат связанных с организацией и обслуживанием данных систем и каналов, а также позволяет ускорить процесс их организации в случае работы «с нуля». Классическими для Европы примерами аутсорсинга в области дистанционного обслуживания является передача внешним партнерам функций Call-центра, создания и обслуживания сети устройств самообслуживания, ведение договорных отношений с провайдерами каналов и поставщиками услуг, SMS рассылки.

Тенденция интеграции различных банков в единые системы дистанционного банковского обслуживания прослеживается в рамках международных банковских групп, объединяющих банки в различных странах мира. Несмотря на сохраняющиеся различия в организации информационных систем в каждом из банков такой группы, отличиях в законодательстве различных стран, общая тенденция к унификации требований и информационных систем позволяет организовывать дистанционное обслуживание таким образом, что клиент, имеющий счета в банках различных стран может управлять ими в рамках одной системы дистанционного обслуживания. Конечно, работа в таких системах ограничивается множеством локальных и международных нормативных актов и связана с определенными рисками, описанными, в том числе, и в рамках документов Базельского комитета, но, тем не менее, становится все более популярной на территории Европейского Союза и США.

Повышенное внимание европейских банков к качеству дистанционных банковских услуг и их безопасности связано с тем, что на достаточно развитом рынке именно от качества предоставляемых услуг зависят конкурентные рыночные позиции банков.

Основными критериями качества банковского обслуживания при предоставлении дистанционных банковских услуг выступают [2, c. 63]:

- доступность услуг – возможность получить необходимый набор услуг с минимальными издержками и затратами времени, в удобное время и в удобном месте т.е. наличие максимального количества каналов предоставления дистанционных банковских услуг, что позволяет клиенту самому выбирать удобный для него в данный момент времени способ взаимодействия с банком;

- состояние факторов обслуживания – удобство интерфейсов систем дистанционного обслуживания, внешний вид устройств самообслуживания, информационные материалы и т.д.;

- уровень подготовки персонала сопровождения – компетентность и ответственность работников банка, отвечающих за решение конфликтных и проблемных ситуаций при использовании систем дистанционного обслуживания, их доступность в любой момент времени, творческий подход к своей работе. Все работники должны пройти обучение особенностям предоставления услуг и общения с клиентами независимо от того, являются услуги индивидуальными, массовыми или предоставляются исключительно в форме удаленного обслуживания;

- поведение сопровождающего персонала – приветливость, уважительное отношение работников банка, их стремление как можно лучше удовлетворить потребность клиента;

- характеристика банком услуги – точность описания свойств услуги, доступность этого описания для восприятия клиента;

- надежность обслуживания – предоставление дистанционных услуг банком в точном соответствии с заявленными свойствами, стабильно и в срок;

- отсутствие рисков – получение достоверной информации или квалифицированного совета, соответствие предоставленной дистанционной услуги требованиям законодательства, особенно в случае проведения международных операций и т.д.

Проводимая банками с конца 80-х годов работа по повышению качества оказываемых услуг в настоящее время относится и к системам дистанционного банковского обслуживания. Более того, зарубежные банки вынуждены и стараются учитывать специфику работы систем дистанционного обслуживания при внедрении систем управления качеством и сертификации основных услуг на основе стандартов ISO-9000, разработанных Международной организацией по стандартизации. Банковские системы управления качеством при этом базируются на принципе соответствия качества банковских услуг требованиям и ожиданиям клиентов. В рамках этих систем разрабатываются методы и определяются структуры управления качеством, осуществляется планирование деятельности подразделений, отвечающих за качество дистанционного обслуживания, реализуются программы обучения качеству. Оценка качества предоставленных услуг производится на основе анализа анкетных опросов, телефонных опросов или личных бесед с клиентами, а также показателей издержек (потерь) банков в связи с низким качеством обслуживания и внутренних показателей качества. Многие банки для определения уровня качества обслуживания клиентов используют два основных подхода, дополняющих друг друга: оценку качества оказываемых услуг с позиций клиента и оценку величины финансовых потерь банка от снижения качества. Как показывает опыт, использование при управлении качеством показателей финансовых потерь банка от снижения качества услуг позволяет существенно снизить такие потери.

Увеличение доступных видов услуг с целью создания максимально комплексного дистанционного обслуживания клиентов – одна из самых важных тенденций, которую применяют зарубежные банки. Расширение спектра услуг на европейском банковском рынке в значительной мере обусловлено развитием банковских технологий, международной конкуренцией банков, в том числе национальных банков и международных банковских институтов, а также конкуренцией банков и небанковских кредитно-финансовых организаций на национальных (локальных) рынках.

В настоящее время доля банков на европейском рынке составляет менее половины общего объема оказываемых услуг, что связано с усилением проникновения небанковских кредитно-финансовых организаций в традиционно банковскую сферу деятельности. Например, крупные европейские финансовые компании специализируются на выдаче потребительских кредитов и предоставлении услуг на дому, кредитные союзы предлагают частным лицам услуги по привлечению средств во вклады, выдаче кредитов, проведению платежей, страхованию жизни и имущества и т.д. В свою очередь, коммерческие банки расширяют нетрадиционные виды деятельности, в частности страховой бизнес (доля банков на европейском рынке частного страхования составляет около 30 процентов).

Усиление конкурентной борьбы, увеличение количества предлагаемых банками услуг, рост их сложности, привел к закономерным изменениям в системах дистанционного обслуживания. При этом расширение спектра дистанционных банковских услуг может осуществляться по следующим направлениям:

- модификация существующих (уже оказываемых) услуг. Технологические и качественные параметры традиционных или базовых услуг изменяются таким образом, чтобы обеспечить их внедрение в различные системы дистанционного обслуживания, что приводит к общему расширению перечня разновидностей банковских услуг;

- оказание принципиально новых услуг, отличных от существующих. Их разработка и внедрение связаны с усилением конкуренции между банками и небанковскими кредитно-финансовыми организациями, развитием новых сегментов финансовых рынков, а также развитием информационных технологий и появлением новых технологических возможностей;

- развитие вспомогательных дистанционных услуг (консультационные услуги по использованию систем дистанционного банковского обслуживания, службы сопровождения и помощи при возникновении проблемных ситуаций, работающие с использованием современных методов коммуникации: чаты, форумы, обращения по электронной почте, телефону и т.п.).

Здесь особо стоит отметить, что уровень законодательной базы зарубежных стран, развитость информационной инфраструктуры, грамотности населения и культуры пользования решениями на основе информационных технологий, позволяет зарубежным банкам не только предоставлять доступ к уже существующим у клиента продуктам, но и оформлять, принимать и обрабатывать заявления клиента на получение нового продукта или услуги. Личного обращения клиента в банк при этом абсолютно не требуется, а проверка достоверности и целостности предоставленной информации, подписание договора или подтверждение намерения клиента на получение услуги осуществляется исключительно технологическими средствами.

Таким образом, современный уровень развития дистанционного банковского обслуживания в развитых странах обеспечивает возможность предоставления клиенту комплексного набора банковских услуг независимо от географического положения филиала банка, в котором обслуживается клиент, или используемого клиентом канала доступа к банковскому обслуживанию. При этом дистанционное обслуживание предполагает предоставление банком определенного набора услуг, в том числе на более выгодных условиях, чем, если бы эти услуги были приобретены при личном обращении в банк. Практически всегда клиенту предлагается пакет из множества каналов осуществления дистанционного обслуживания (стратегия многоканального обслуживания). Стоимость пакета при этом, в случае наличия таковой, существенно ниже той, которую клиент заплатит при приобретении доступа к дистанционному обслуживанию по каждому из каналов в отдельности.

Можно сказать, что современные банки работают на основе принципа «3 С», что означает соответствие основным тенденция в развитии банковских услуг: сегментация, стандартизация, самообслуживание. Причем самообслуживание или использование систем дистанционного обслуживания набирает в этом тандеме все больший вес.

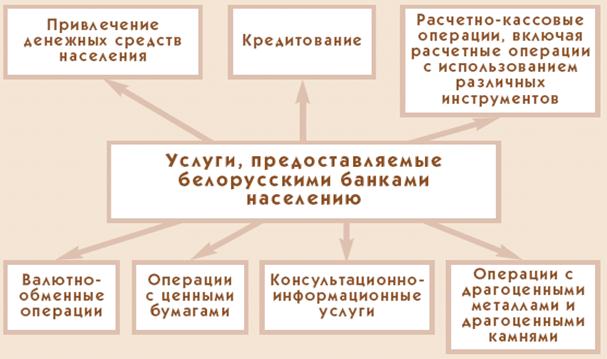

Подводя итоги, следует отметить, что использование зарубежного опыта банковской деятельности и внедрение в практику белорусских банков стратегий многоканального обслуживания физических лиц, комплексного обслуживания, расширение спектра и повышение качества дистанционных банковских услуг будут способствовать общему развитию рынка банковских услуг в Республике Беларусь.

Похожие работы

... обеспечение, внедрять дистанционное банковское обслуживание - телефонный, видео, компьютерный бакинги, инфокиоски. 3. НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ РАСЧЕТНО-КАССОВОГО ОБСЛУЖИВАНИЯ КЛИЕНТОВ БАНКА 3.1 Перспективы развития расчетно-кассового обслуживания юридических лиц В настоящее время формы организации безналичных расчетов в Республике Беларусь и в целом платежной системы, системы BISS ...

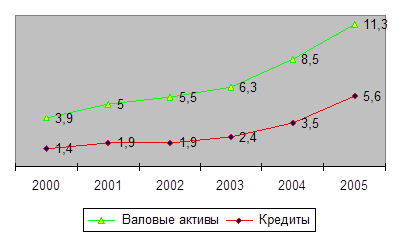

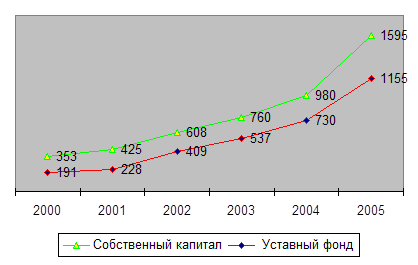

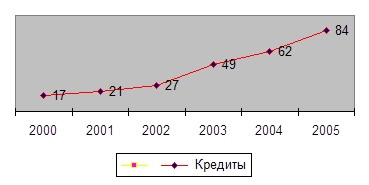

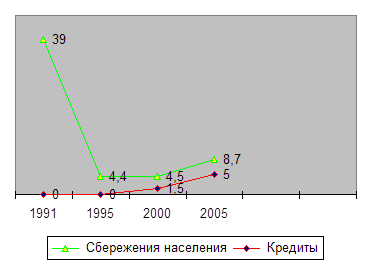

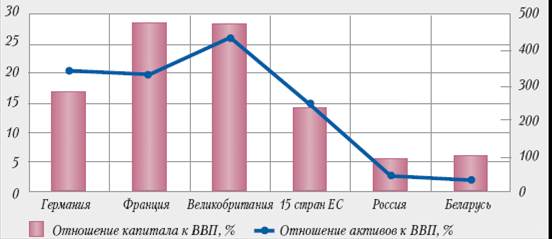

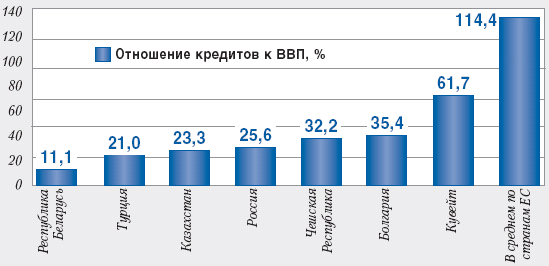

... 2003 года). В 2005 году рентабельность активов банковского сектора достигла 1,3 процента. [15] ГЛАВА 3. ПУТИ ЭФФЕКТИВНОЙ АКТИВИЗАЦИИ СЕКТОРА БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ БЕЛАРУСЬ 3.1 ОБЩИЕ ПУТИ РЕШЕНИЯ АКТИВИЗАЦИИ БАНКОВСКОГО РЫНКА УСЛУГ Для устойчивого инновационного развития экономики Республики Беларусь сфера услуг является наиболее доступным и естественным обеспечением. Увеличение ...

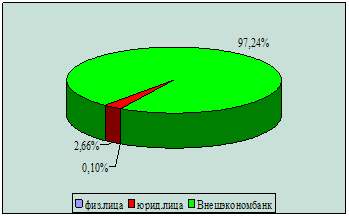

... банка 2.4.1 Анализ системы безналичных расчетов с использованием пластиковых карточек в ОАО «Белвнешэкономбанк» «Белвнешэкономбанк» является одним из пионеров внедрения платежной системы с использованием пластиковых карточек в Республике Беларусь. Банк имеет статус Основного участника международных платежных систем MasterCard International и Visa International. Банком был создан первый в ...

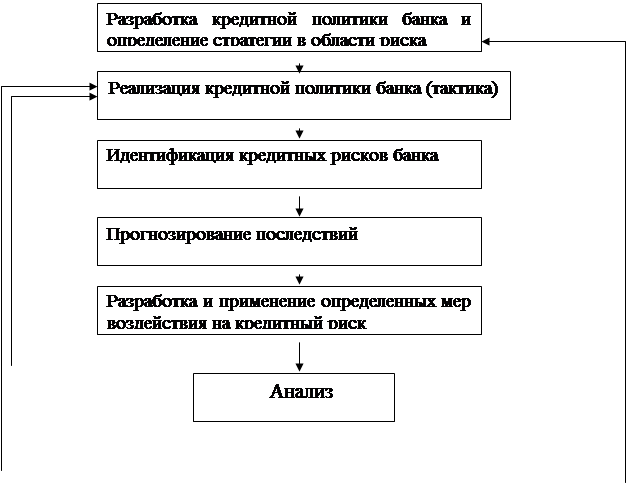

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

0 комментариев