Навигация

Современное состояние системы страхования вкладов в России

3.1. Современное состояние системы страхования вкладов в России

Цели создания системы страхования в России, ее основные принципы, подходы к допуску банков, порядок и условия выплаты возмещения по вкладам, статус и основные направления деятельности Агентства но страхованию вкладов нашли отражение в законодательных документах и нормативных актах Банка России.

Основой российской законодательной базы системы страхования вкладов является закон, утвержденный Федеральным Собранием осенью 2003 года Федеральный закон №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации», определяющий основные механизмы создания, финансирования и управления системой

страхования вкладов.

В соответствии с действующим законодательством создаваемая в России система страхования вкладов распространяется на вклады физических лиц и лишь те из них, которые предусмотрены законом. Так, страхованию не подлежат вклады физических лиц:

- открытые в связи с предпринимательской деятельностью;

- переданные в доверительное управление;

- па предъявителя;

- размещенные в зарубежных филиалах российских банков.

Законодательством зарубежных стран обычно предусматривается страхование только вкладов в национальной валюте. В России при разработке Закона была учтена национальная специфика, а именно склонность населения к хранению значительной части сбережений в иностранной валюте. Поэтому система страхования была распространена как на рублевые, так и на валютные вклады.

В Законе нашел отражение порядок расчета возмещения но вкладам в иностранной

валюте: сумма возмещения рассчитывается в рублях по курсу, установленному Банком России на день наступления страхового случая.

Состояние банковского сектора Российской Федерации после вступления в силу Закона характеризуется в целом положительной динамикой, общим экономическим ростом, стабильностью национальной валюты, ростом доходов и восстановлением доверия населения к банкам.

Улучшаются структура и качество активов. Кредиты, выданные реальному сектору экономики, составляют основную часть активов российских банков. Причем постоянно увеличивается доля кредитов нефинансовому сектору.

Но кредиты предприятиям и организациям идут в основном не на финансирование капитальных вложений, а на пополнение их оборотных средств. Кроме того, займы предприятиям реального сектора по-прежнему относятся к очень рискованным вложениям.

В стране отсутствуют четкие процедуры возврата средств заемщиками по заключенным кредитным договорам. Сравнительно малая доля средне- и долгосрочных кредитов вызвана дефицитом долгосрочной ресурсной базы у банков и все еще высоким уровнем кредитных рисков в реальном секторе экономики.

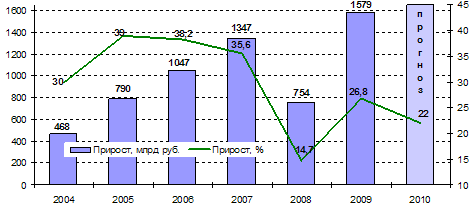

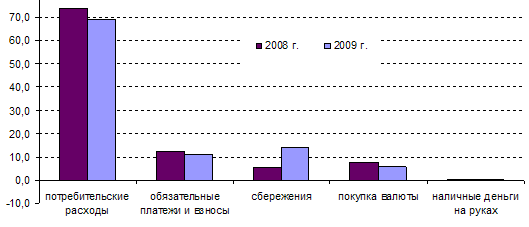

В последние годы зависимость банковского сектора от вкладов населения заметно возросла. Главным источником роста ресурсной базы банковской системы являются вклады населения. В банки начал вкладывать деньги средний класс, причем преобладают валютные вклады. Такая ситуация объясняется тем, что те деньги, которые раньше просто лежали у населения «под матрасом», теперь постепенно вкладываются в банки. Это отражает валютную структуру средств, находящихся на руках у населения, то есть доллару по-прежнему верят больше11.

В июле 2004 года депутаты Госдумы приняли закон «О выплатах Банках России по вкладам физических лиц в признанных банкротами в банках, не участвующих в системе страхования вкладов физических лиц в банках РФ». Этот закон уже сыграл свою роль в стабилизации экономики и налаживании доверия граждан.

Целями Федерального закона являются установление правовых, финансовых и организационных основ для осуществления выплат Банка России по вкладам физических лиц в призванных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках РФ, и укрепление доверия к банковской системе Российской Федерации2.

Согласно этому документу, государство обещает вернуть деньги вкладчикам разорившихся банков. Банк России будет гарантировать сумму вклада, не превышающую 100 тыс. рублей клиентам только тех кредитных организаций, которые не участвуют в системе обязательного страхования вкладов.

Для того, чтобы система страхования вкладов в полной мере отражала ситуацию в банковской сфере, она должна обладать достаточными ресурсами, позволяющими производить возмещения и покрывать свои расходы. При создании системы страхования вкладов ключевыми параметрами, влияющими на возможность своевременного возмещения вкладов, являются размер резерва и величина взносов в систему.

Основой для принятия решения о размере страхового возмещения служат два основных показателя: отношение лимита страхового покрытия к доле ВВП на душу населения и процент вкладчиков, получающих полное возмещение.

В соответствии со сложившейся международной практикой для эффективной работы систем защиты вкладов размер страхового возмещения рекомендуется устанавливать в пределах 1-2 долей ВВП на душу населения3. В России при принятии Закона «О страховании вкладов» размер страховой выплаты составлял 1,34 доли ВВП на душу населения. В связи с этим можно сказать, что национальная система защиты вкладов соответствовала наилучшей мировой практике.

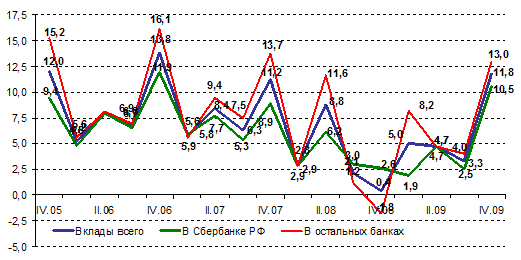

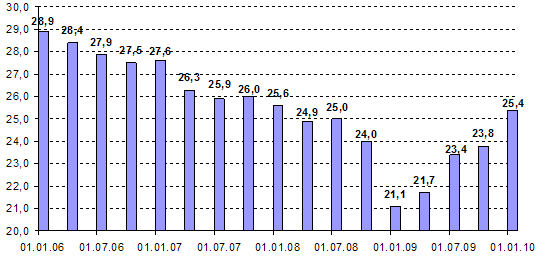

Таким образом, можно сказать, что система страхования вкладов в нашей стране на данном этапе продолжает активно развиваться, но о полном завершении ее становления говорить пока рано. Формирование системы страхования вкладов должно закрепить положительную тенденцию роста вкладов населения, работая на рост прибыли банков за счет увеличения ресурсной базы и сроков размещения привлеченных ресурсов. Необходимо осуществить меры, позволяющие и заинтересовать население в размещении средств на длительный период с получением дохода, превышающего уровень ожидаемой инфляции, и предусматривающие компенсацию при досрочном изъятии средств и связанные с этим непредвиденные расходы банка.

Похожие работы

... в РФ, является Федеральный закон №177 от 23 декабря 2003г. "О страховании вкладов физических лиц в банках Российской Федерации". В соответствии с названным Законом целями системы страхования вкладов являются: защита прав и законных интересов вкладчиков; укрепление доверия к банковской системе РФ; стимулирование привлечения сбережений населения в банковскую систему РФ. Страхование банковских ...

... вкладов» не дает его понятие. 2.2 Цели системы страхования вкладов физических лиц В качестве целей системы страхования вкладов физических лиц в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации» названы: 1) защита прав и законных интересов вкладчиков банков Российской Федерации; 2) укрепление доверия к банковской системе Российской ...

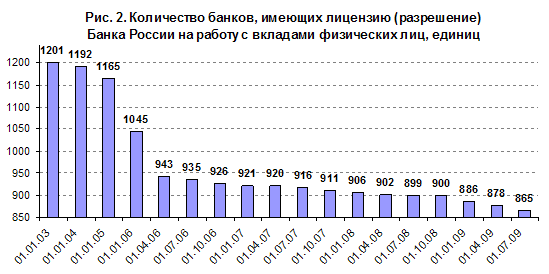

... И сам собой напрашивается вывод – нельзя хранить слишком большие суммы средств на вкладах в одном банке. Их надо рассредоточивать в нескольких банках. Глава 3. Проблемы и перспективы развития системы страхования вкладов В системе страхования вкладов по состоянию на 1 июля 2009 года зарегистрировано 935 банков, однако требованиям к участникам этой системы перестали соответствовать целый ряд ...

... советских вкладов и ростом доходов населения. Вторая - государство не могло определить свою роль участия в системе страхования вкладов. В 2002 г смысл закона о банковском страховании сводился к тому, что государство, организовывая фонд страхования и гарантирования вкладов, брало на себя полномочия, ответственность за страхование вкладов населения Российской Федерации в следующем виде: 20 000 руб ...

0 комментариев