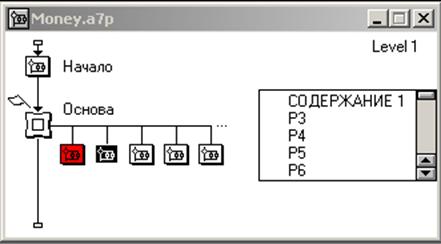

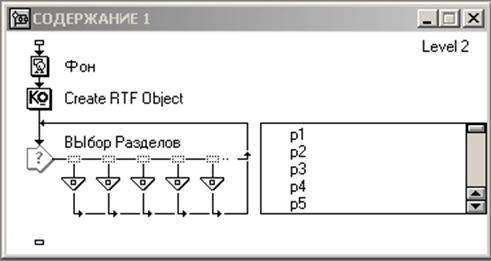

Навигация

Понятие ссудного и банковского процента

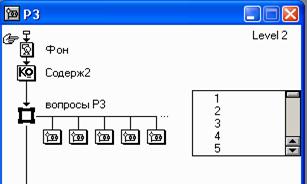

89. Понятие ссудного и банковского процента

Ссудный процент - это денежное вознаграждение, которое получают кредиторы, предоставляя кредит. Ссудный процент является ценой кредита, или платой, которую заемщик денег должен кредитору за пользование кредитом. Ссудный процент представляет собой доход на ссудный капитал, тем самым подчеркивается денежная природа процента.

Существование ссудного процента обусловлено наличием товарно-денежных отношений, которые в свою очередь определяются отношениями собственности. Еще в древности, за два тысячелетия до нашей эры, были известны многочисленные виды натуральных ссуд с уплатой процента в натуральной форме - скотом, зерном и т.д. В условиях выдачи денежных ссуд процент соответственно уплачивается в денежной форме.

Существуют различные формы ссудного процента, их классификация определяется рядом признаков, в том числе:

• формами кредита;

• видами кредитных учреждений;

• видами инвестиций с привлечением кредита;

• сроками кредитования;

• видами операций кредитного учреждения

Для ссудного процента во всех его формах характерен следующий механизм использования:

• Уровень ссудного процента определяется макроэкономическими факторами: соотношением спроса и предложения средств, степенью доходности на других сегментах финансового рынка, регулирующей направленностью процентной политики Центрального банка РФ, а также зависит от конкретных условий сделок как по привлечению, так и размещению средств.

• Центральный банк РФ переходит от прямого административного управления нормой ссудного процента к экономическим методам регулирования уровня платы за определяется рядом признаков, в том числе:

• формами кредита;

• видами кредитных учреждений;

• видами инвестиций с привлечением кредита;

• сроками кредитования;

• видами операций кредитного учреждения

Для ссудного процента во всех его формах характерен следующий механизм использования:

• Уровень ссудного процента определяется макроэкономическими факторами: соотношением спроса и предложения средств, степенью доходности на других сегментах финансового рынка, регулирующей направленностью процентной политики Центрального банка РФ, а также зависит от конкретных условий сделок как по привлечению, так и размещению средств.

• Центральный банк РФ переходит от прямого административного управления нормой ссудного процента к экономическим методам регулирования уровня платы за кредит: посредством изменения платы за кредит на рефинансирование кредитных учреждений, путем маневрирования нормой обязательных резервов, депонируемых в Центральном банке РФ от суммы привлеченных вкладов, через изменение уровня доходности по операциям с государственными ценными бумагами.

• Порядок начисления и взимания процентов определяется договором сторон. Как правило, применяется ежемесячное либо ежеквартальное начисление процентов.

• Источник уплаты процента различается в зависимости от характера операции. Так, платежи по краткосрочным ссудам включаются в себестоимость продукции; расходы по долгосрочным и по просроченным кредитам относятся на прибыль предприятия после ее налогообложения.

При формировании рыночного уровня ссудного процента на отклонение его величины от средней нормы прибыли влияют как общие факторы, действующие на макроуровне, так и частные, лежащие в основе проведения процентной политики отдельных кредиторов. К числу общих факторов относятся:

- соотношение спроса и предложения заемных средств;

- регулирующая направленность политики Центрального банка;

- степень инфляционного обесценения денег. Последний из названных факторов оказывает особое влияние на уровень ссудного процента.

К частным факторам, лежащим в основе определения уровня процента по активным операциям банка, относятся:

- себестоимость ссудного капитала;

- кредитоспособность заемщика;

- цель ссуды;

- характер обеспечения;

- срок и объем предоставляемого кредита. Верхняя граница процента за кредит

определяется рыночными условиями. Нижний предел складывается с учетом затрат банка по привлечению средств и обеспечению функционирования кредитного учреждения.

Банковский процент — одна из наиболее развитых форм ссудного процента. Банковский процент возникает в том случае, когда одним из субъектов кредитных отношений выступает банк.

Так, посредством нормы процента уравновешивается соотношение спроса и предложения кредита. Он содействует рациональному сочетанию собственных и заемных средств.

Посредством процента осуществляется регулирование объема привлекаемых банком депозитов. Рост потребностей хозяйства в кредитах должен быть покрыт соответствующим приростом банковских депозитов как источников кредитования. Это ведет к повышению ставок депозитного процента до размера, уравновешивающего предложение депозитов и спрос на них со стороны банка. Напротив, при сокращении потребностей хозяйства в кредитах снизятся доходы банка от предоставляемых ссуд. Увеличить прибыль он сможет при сокращении пассивных операций. Таким образом, уменьшение притока ресурсов в кредитную систему выступает реакцией на снижение потребностей хозяйства в заемных средствах.

В целом усиление роли банковского процента в экономике и превращение его в действенный элемент экономического регулирования непосредственно связаны с состоянием экономической ситуации в стране и ходом реформ. Для современных экономических отношений характерно усиление роли банковского процента как результат проявления его регулирующей функции.

Похожие работы

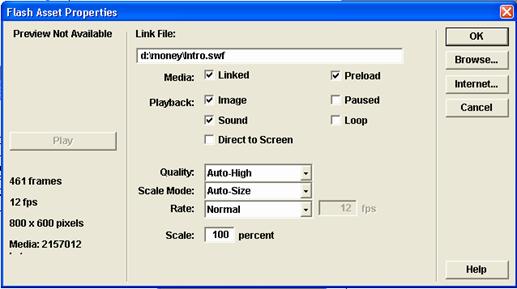

... с положительностью сальдо поступлений и расходов и малым сроком окупаемости. 6. Обеспечение безопасности жизнедеятельности в системе ДО В данном дипломном проекте разработана автоматизированная информационная система дистанционного обучения по дисциплине “Финансы и кредит”. Ее использование тесно связано с применением ПЭВМ, поэтому организация рабочего места пользователя системы должна ...

... ложения работы и отвечает на дополнительные вопросы. 3. Содержание контрольной работы Прежде чем приступить к выполнению контрольной работы студенту необходимо ознакомится с соответствующими разделами программы курса, методическими указаниями, изучить рекомендуемую литературу. Студенты должны изучить требования законодательства по государственному регулированию аудиторской деятельности в РФ, ...

... ложения работы и отвечает на дополнительные вопросы. 3. Содержание контрольной работы Прежде чем приступить к выполнению контрольной работы студенту необходимо ознакомится с соответствующими разделами программы курса, методическими указаниями, изучить рекомендуемую литературу. Студенты должны изучить требования законодательства по государственному регулированию аудиторской деятельности в РФ, ...

ой; Не в полной мере выявлены и систематизированы основные свойства региональных социально-экономических систем, не исследованы возможности их использования в качестве критериев выбора приоритетов регионального развития; Не развиты методы оценки стратегии развития региональных экономических систем, позволяющие “снять” ограничения известных методик оценки локальных инвестиционных проектов. ...

0 комментариев