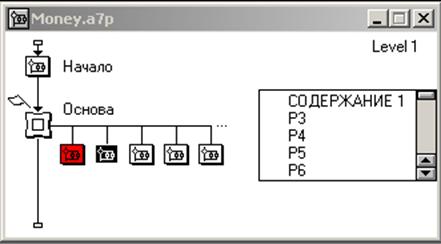

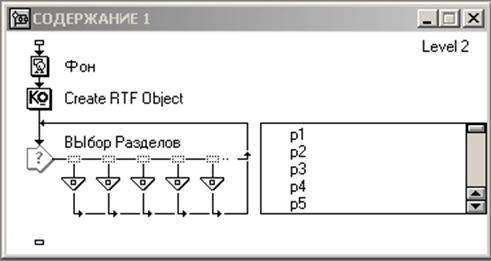

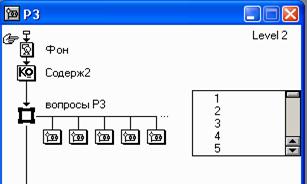

Навигация

Управление оборотными денежными фондами

46. Управление оборотными денежными фондами

На расчётном счету предприятия необходимо иметь минимальный размер свободных денежных средств, на случай, если возникнет потребность в дополнительном финансировании оборотных средств.

У предприятия существуют операции, ведущие к увеличению денежных средств, и они называются источниками наличных средств. К ним относятся:

- увеличение собственного капитала(продажа собственных акций),

- рост долгосрочной задолжности,

- рост текущей задолжности,

- уменьшение текущих активов (продажа запасов),

- уменьшение основных средств (продажа имущества).

Уменьшение – наоборот.

Как только деньги на расчётном счету достигают этой минимальной величины (Qmin), они превращаются в ценные бумаги до нормативной величины оборотных средств.

Как только возникнет потребность в дополнительных оборотных средствах, ценные бумаги продаются (превращаются в денежные средства) до величины Qmin.

ОР = С*К + Ч*(Q/2) где

С – стоимость одной конвертации, К – количество конвертаций, Ч – доходность ценных бумаг, Q – минимальное значение оборотных денежных средств на расчётном счету, с которого деньги превращаются в ценные бумаги.

Ч*(Q/2) – упущенная выгода от хранения денег на расчётном счету предприятия.

Ч = Чf + В*(Чm-Чf) где Чf – государственные ценные бумаги, В – коэффициент изменяется от 0 до 2, Чm- рыночная доходность ценных бумаг.

К = V/Q,

где V – это планируемое количество оборотных денежных средств на определённый плановый момент времени (месяц, квартал, год).

ОР = С*К + Ч*(Q/2) →ОР = ((C*V)/Q)+Ч*(Q/2) → (Qmin) = ((2*C*V)/Ч)

Интегральным показателем, характеризующим управление денежными средствами, является показатель денежного цикла.

Денежный цикл – это время, в течение которого у предприятия отключены деньги из оборота. Денежный цикл=производственный цикл-Обращение ДЗ.

Производственный цикл – это время, необходимое для приобретения запасов, их переработки, продажи и получения за это денег от дебиторов.

47. Управление товарно-материальными запасами

Политика управления запасами представляет собой часть общей политики управления оборотными активами предприятия, заключающейся в оптимизации общего размера и структуры запасов ТМЦ, минимизации затрат по их обслуживанию и обеспечению эффективного контроля за их движением.

Разработка политики управления запасами охватывает ряд последовательно выполняемых этапов работ, основными из которых являются:

1. Анализ запасов ТМЦ в предшествующем периоде и оценка эффективности их использования..

2. Определение целей формирования запасов. Цели могут быть:

- обеспечение текущей производственной деятельности (текущие запасы сырья и материалов);

- обеспечение текущей сбытовой деятельности (текущие запасы готовой продукции);

- накопление сезонных запасов, обеспечивающих хозяйственный процесс в предстоящем периоде

3. Оптимизация размера основных групп текущих запасов. Эти операционные затраты предварительно разделяются на две группы:

а) З1 – затраты на хранение среднего размера партии запасов

З!=А*Р*С

где А-средний размер партии запасов, Р-стоимость одной детали, С-затраты на хранение материалов.

А=(S/N)/2

где S- количество единиц оборудования, N – количество партий, S/N – количество деталей в одной партии.

б) З2-затраты на выполнение и доставку заказа

З2 = F*N, А=(S/N)/2, N= S/2*A, З2 = F*(S/2*A)

где F – затраты на выполнение заказа, они не зависят от количества заказываемых партий. Q – размер партии запасов , пусть А= Q/2 З2 = (F*S)/Q, З1=(Q/2)*P*C

в)ЗZ – суммарные затраты на выполнение, доставку и хранение

ЗZ = З1+З2 ==(Q/2)*P*C + (F*S)/Q

48. Управление дебиторской задолженностью

Дебиторская задолженность - представляет собой сумму долгов, причитающихся организации от юридических или физических лиц в результате хозяйственных отношений между ними, или, иными словами, отвлечения средств из оборота организации и использования их другими организациями или физическими лицами.

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объемов реализации продукции и связанной с оптимизацией размера дебиторской задолженности и обеспечением своевременной ее инкассации.

Политика управления дебиторской задолженностью включает:

1) Анализ дебиторской задолженности в предшествующем периоде в целях оценки уровня и состава дебиторской задолженности предприятия, а также эффективности инвестирования в нее финансовых средств. Здесь анализируются сроки погашения дебиторской задолженности, периоды ее инкассации, размер отвлечения оборотных активов в дебиторскую задолженность, состав ДЗ по ее возрастным группам, выявляется безнадежная и сомнительная ДЗ.

2) Формируются определенные принципы и подходы кредитной политики по отношению к покупателям продукции . Решаются два основных вопроса: 1. в каких формах осуществляется реализация продукции, 2. какой тип кредитной политики следует избрать.

Виды ДЗ:

- краткосрочная (платежи по которой ожидаются в течение 12 месяцев после отчетной даты),

- долгосрочная (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты),

- просроченная (срок исковой давности истек).

Методы управления ДЗ:

- контроль состояния счетов по просроченной и отсроченной ДЗ;

- проведение ранжирования дебиторов с целью выявления должников, на которых приходится большая доля общей и просроченной задолженности;

- анализ задолженности по видам продукции с целью определения товаров, не выгодных с т.зр.инкассации. - оценка реальной стоимости ДЗ с учетом возможности ее продажи (факторинг);

- усиление работы с должниками, в т.ч. с использованием внесудебных процедур взыскания долга;

- контроль за состоянием и сбалансированностью изменений дебиторской и кредиторской задолженностей;

- диверсификация покупателей;

- система скидок (оптимизация кредитной политики);

- разработка мероприятий мотивации персонала отделов сбыта (вознаграждения в зав-ти от эффективности мер по получению платежей).

49.Краткосрочное финансовое планирование

Финансовое планирование – это процесс анализа финансовой и инвестиционной политики, прогнозирование их результатов и воздействие на окружение фирмы, принятие решений о допустимом уровне риска и выбора окончательных вариантов финансовых планов.

Задачей краткосрочного финансового планирования является обеспечение финансирования деятельности компании и эффективное использование временно свободных денежных средств.

Для обеспечения непрерывного развития предприятию требуется капитал, то есть деньги, вложенные в здания, машины и оборудование, в покупку и хранение запасов, счета дебиторов и другие активы. Как правило, все эти активы не приобретаются сразу, а создаются постепенно в течение некоторого периода времени. Назовем общие расходы компании, необходимые для финансирования дополнительных активов, потребностью компании в капитале. Накопившаяся потребность в капитале может быть удовлетворена за счет краткосрочных и долгосрочных источников финансирования. Когда долгосрочное финансирование не покрывает всех потребностей в капитале, компании необходимо прибегать к краткосрочному финансированию для мобилизации недостающих средств. Когда долгосрочные финансовые ресурсы, полученные компанией, выше, чем ее накопившаяся потребность в капитале, тогда у компании возникает избыток денежных средств, который она может использовать для краткосрочного инвестирования. Таким образом, сумма долгосрочного финансирования, полученного компанией, при данной накопившейся потребности в капитале определяет, является ли компания в краткосрочном периоде заемщиком или кредитором, т.е. кредитуется или инвестирует.

В краткосрочном финансовом планировании выделяют следующие этапы:

· анализ финансового состояния компании;

· расчет плановых притоков денежных средств;

· расчет плановых оттоков денежных средств;

· выявление потребности в дополнительных источниках финансирования;

· выбор источников финансирования;

· подготовка плана финансирования;

· оценка плана финансирования;

К задачам планирования финансов относятся:

1) обеспечение производственно-торгового процесса необходимыми финансовыми ресурсами. Определение плановых объемов необходимых денежных фондов и направления их расходования;

2) установление финансовых отношений с бюджетом, банком, страховыми организациями и другими хозяйствующими субъектами;

3) выявление путей наиболее рационального вложения капитала и резервов по его эффективному использованию;

4) увеличение прибыли за счет экономного использования денежных средств;

5) осуществление контроля за образованием и расходованием денежных средств.

Методы планирования – это конкретные способы и приемы расчеты показателей. При планировании финансовых показателей могут применяться следующие методы: нормативный, расчетно-аналитический, балансовый, метод оптимизации плановых решений, экономико-математическое моделирование.

Похожие работы

... с положительностью сальдо поступлений и расходов и малым сроком окупаемости. 6. Обеспечение безопасности жизнедеятельности в системе ДО В данном дипломном проекте разработана автоматизированная информационная система дистанционного обучения по дисциплине “Финансы и кредит”. Ее использование тесно связано с применением ПЭВМ, поэтому организация рабочего места пользователя системы должна ...

... ложения работы и отвечает на дополнительные вопросы. 3. Содержание контрольной работы Прежде чем приступить к выполнению контрольной работы студенту необходимо ознакомится с соответствующими разделами программы курса, методическими указаниями, изучить рекомендуемую литературу. Студенты должны изучить требования законодательства по государственному регулированию аудиторской деятельности в РФ, ...

... ложения работы и отвечает на дополнительные вопросы. 3. Содержание контрольной работы Прежде чем приступить к выполнению контрольной работы студенту необходимо ознакомится с соответствующими разделами программы курса, методическими указаниями, изучить рекомендуемую литературу. Студенты должны изучить требования законодательства по государственному регулированию аудиторской деятельности в РФ, ...

ой; Не в полной мере выявлены и систематизированы основные свойства региональных социально-экономических систем, не исследованы возможности их использования в качестве критериев выбора приоритетов регионального развития; Не развиты методы оценки стратегии развития региональных экономических систем, позволяющие “снять” ограничения известных методик оценки локальных инвестиционных проектов. ...

0 комментариев