Навигация

Оцінка операцій банку з розрахунково-касового обслуговування клієнтів

3.3 Оцінка операцій банку з розрахунково-касового обслуговування клієнтів

Банки на договірній основі здійснюють розрахунково-касове обслуговування своїх клієнтів і виконують їх розпорядження відносно перерахування грошових коштів з рахунків.

Розрахунково-касове обслуговування включає наступні банківські операції:

— відкриття і ведення рахунків клієнтів;

— безготівкові розрахунки;

— міжбанківські розрахунки;

— готівкові грошові розрахунки ( касові операції).

Аналіз розрахункових операцій проводиться в кожній ланці кредитної системи з урахуванням потреб в економічній інформації фахівців банку або інших органів. Одержані результати аналізу використовуються для оцінки результатів діяльності банківських установ і прийняття рішень для поліпшення структури платіжного обігу, прискорення строків документообігу іногородніх розрахунків, поліпшення платіжної дисципліни, зміцнення договірної і розрахункової дисципліни, скорочення працемісткості розрахункових операцій, тобто для виконання завдань, які стоять перед кредитними установами в галузі організації й здійснення розрахунків в народному господарстві.

Визначальне місце в розрахунковому обслуговуванні клієнтів займають безготівкові розрахунки, тому почнемо аналіз саме з цих операцій. В установах банку для аналізу стану і динаміки розвитку безготівкових розрахунків застосовуються прийоми групування. Вибір групувальної ознаки визначається метою аналізу, який наводить роботу банків на максимальне зближення моменту одержання товарів і здійснення платежу, запобігання необгрунтованій кредиторській і дебіторській заборгованості.

Розрахунки групуються на одногородні та іногородні. Іногородні розрахунки проводяться переважно в акредитивній формі, одногородні — платіжними дорученнями, розрахунковими чеками і чеками з лімітованих і нелімітованих чекових книжок.

Для визначення структури безготівкового платіжного обігу за формою розрахунків платіжні документи групуються за їх належністю до відповідної форми розрахунків. Для характеристик залишку несплачених в строк розрахункових документів широке застосування знаходять групування платежів за підвідомчою належністю госпорганів, що дозволяє виявити конкретні організації, з якими потрібно розглядати питання про причини неплатежів і заходи для поліпшення розрахунків.

Для аналізу безготівкових розрахунків використовують ряд показників. Методику аналізу основних показників безготівкових розрахунків покажемо на таких прикладах.

Обсяг безготівкового платіжного обігу визначається на підставі звіту про результати одноразового обліку платіжного обігу за жовтень і експертно встановленої частини платіжного обігу за жовтень в річному платіжному обігу.

Наприклад, за даними жовтневого обліку обсяг платіжного безготівкового обороту складав 310 млн. грн, а експерти виявили, що обіг за жовтень складає 8,5 % річного обігу. Відповідно, обсяг безготівкового платіжного обігу за рік становитиме 3 647 млн. грн.(310 : 8,5 х 100).

Для аналізу динаміки показників беруть кілька років. За базовий показник приймають рік, що закінчується числами 0 або 5. При аналізі враховують:

1) зміну (приріст, зменшення) показника за роками;

2) відносний темп росту (приросту) показника за взяті роки;

3) середній темп росту (приросту) показника. Абсолютний приріст показників визначають як різницю між даними за відповідні суміжні роки. Середньорічний приріст будь-якого показника визначають шляхом ділення загальної суми приросту за ряд років на кількість років, які увійшли до розрахунку.

Для аналізу складемо таблицю 3.11.

Таблиця 3.11. Динаміка безготівкових розрахунків комерційного банку

| Показники | Базовий рік 1995 р. | 1996 р. | 1997 р. | 1998 р. |

| 1. Обсяг безготівковий розрахунків, млн. грн. | 3376 | 3350 | 3480 | 3647 |

| 2. Питома вага безготівкових розрахунків у загальній сумі грошового обігу, % | 56 | 55,5 | 57,4 | 59,0 |

| 3. Абсолютний приріст, млн. грн., питомої ваги | - - | -26 -0,5 | +104 +1,4 | +271 +3 |

| 4. Темпи росту, у % до обсягу безготівковий розрахунків базового року, питомої ваги | - - | 99,2 -0,8 | 103,1 +3,1 | 108,0 +8 |

| 5. Темпи приросту, у % до обсягу безготівкових розрахунків базового року, питомої ваги | - - | -0,8 -0,9 | +3,1 +2,5 | +8 +5,4 |

Динаміка таблиці 3.11 показує, що порівняно з базовим роком загальний обсяг безготівкових розрахунків зріс на 271 млн. грн., а їх питома вага у загальній сумі грошового обігу збільшилась на 3 %. Це свідчить про зміцнення економіки України. Відносні темпи росту і приросту показника свідчать про інтенсивність його динамічної зміни. Темпи росту вираховують у відсотках відношенням показника відповідно періоду до базисного року (базисний темп) або відсотках показника наступного року до попереднього (ланцюговий темп). Темп приросту у відсотках являє собою різницю між величиною темпу росту і 100 %. Темп приросту показника може бути позитивним або негативним.

Середні темпи росту визначають через корінь n-степеня із базисного темпу росту показника. При цьому число n дорівнює кількості років, за які визначаються темпи приросту. Якщо, наприклад, порівняно з базовим роком темп росту за 3 роки складає 108 %, то середній буде 102,6 % (100 х х 3).

В нашому прикладі середньорічний темп приросту обсягу безготівкових розрахунків складає 2,6 % (102,6 — 100). Це свідчить про позитивні зміни у роботі банку.

Для підвищення дієвості розрахунків банки проводять взаємні розрахунки між клієнтами, що здійснюють між собою операції купівлі-продажу. Це розморожує залишки на рахунках, значно зменшує дебіторську і кредиторську заборгованість.

Взаємні розрахунки — це один із способів безготівкових розрахунків, що полягає в розраховані однакових сум взаємних вимог підприємств та господарських організацій, за товарно-матеріальні цінності та надані послуги. Кожна із сторон сплачує або одержує лише різницю платіжної суми, яка не покривається зарахуваннями. Існують постійно діючі та разові зарахування вимог. До разових розрахунків належать заліки зустрічних вимог між двома госпорганами або між групою підприємств і організацій. Розрахунки за сальдо можуть здійснюватися, коли два підприємства перебувають у постійних господарських зв’язках і кожне з них є одночасно і постачальником, і покупцем одне щодо одного. Розрахунки ведуться на основі угоди між учасниками, причому строки і порядок розрахунків вони погоджують з установою банку. Госпоргани, що проводять розрахунки за сальдо, надсилають один одному, минаючи банк, розрахункові документи на відвантажені товарно-матеріальні цінності і надані послуги. Ці рахунки не підлягають негайній оплаті. На одного з учасників розрахунків покладають обов’язок у визначені строки визначити сальдо взаємних вимог за розрахунковий період. Якщо сальдо на користь госпоргану, який веде рахунок взаємних розрахунків, то він складає платіжну вимогу на цю суму і разом з копією витягу з окремого рахунку здає в установу банку на інкасо. Оплату таких вимог проводять з рахунку контрагента у звичайному порядку, встановленому для розрахунків платіжними вимогами. Якщо сальдо на користь іншої сторони, підприємство, яке веде рахунок, дає банкові платіжне доручення про перерахування платіжної суми з його рахунку на користь контрагента.

Залік проводять відкликанням розрахункового документа, котрий підлягає заліку у повній сумі. Неоплачена сума подається до сплати в календарній черговості.

Ефективність розрахунків, що проводяться шляхом заліку взаємних вимог, вимірюється економією в платіжних коштах для здійснення розрахунків, яка визначається відносною величиною — відсотком заліку. Економія визначається розміром взаємно погашених платежів при заліку, яка називається заліковою сумою. Ефективність заліку розраховується , як відношення залікової суми до загальної суми документів, що сплачені при проведенні заліку. Розглянемо дані про ефективність окремих видів заліків (таблиця 3.12).

Таблиця 3.12 Аналіз взаємопогашуваних платежів при заліках

| Види заліків | Сплачене за заліком | Зарахована сума | Відсоток заліку |

| 1 | 2 | 3 | 4 |

| Періодичні розрахунки за сальдо | 45200 | 19436 | 43,0 |

| Разові парні й групові заліки | 700 | 567 | 81,0 |

| Разові внутрішньообласні заліки | 900 | 365 | 40,6 |

| Разові міжгалузеві заліки | 7200 | 2333 | 32,4 |

| Разом за усіма видами заліків | 54000 | 22701 | 42,03 |

Дані таблиці 3.12 свідчать, що найбільш ефективними були разові, парні й групові заліки, які проводяться за рішенням керівників комерційних банків на основі інформації про склад картотеки документів, що належать до оплати в даній установі банку. Малоефективними були разові міжгалузеві заліки.

Національний банк України постійно контролює структуру безготівкового платіжного обігу за формами розрахунків для того, щоб виявити тенденції в розвитку окремих форм власності розрахунків й приймати відповідні рішення. Така робота проводиться на основі аналізу структури безготівкового платіжного обігу за формами розрахунків по установах банку і в динаміці.

Питома вага розрахунків (структура) визначається за даними рядів розподілу безготівкового платіжного обігу за нормами безготівкових розрахунків. Структура безготівкового платіжного обігу, розрахована за даними обліку такого обігу у вересні за ряд років, подається в наведеній нижче таблиці 3.13.

Таблиця 3.13. Аналіз структури безготівкового обігу за 1995-1998 рр.

| Форми розрахунків | Весь безготівковий платіжний обіг за окремі роки | Безготівковий платіжний обіг при розрахунках за товари і послуги | ||||||

| Розрахунки платіжними вимогами | 48,2 | 44,7 | 43,3 | 38,3 | 55,8 | 52,1 | 53,8 | 52,3 |

| Розрахунки платіжними дорученнями | 33,8 | 36,9 | 37,3 | 39,1 | 25,4 | 28,6 | 28,3 | 26,8 |

| Чекова форма | 3,6 | 3,8 | 2,5 | 2,6 | 5,0 | 5,1 | 3,4 | 4,5 |

| Акредитивна форма | 6,5 | 6,8 | 7,8 | 8,6 | 6,7 | 7,1 | 7,1 | 7,9 |

| Інші форми розрахунків | 7,9 | 7,8 | 9,1 | 11,4 | 7,1 | 7,1 | 7,4 | 8,5 |

| Разом | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

Дані таблиці 3.13 показують, що найбільшу питому вагу в безготівковому платіжному обігу займають розрахунки вимогами й платіжними дорученнями. Найменшу питому вагу займає чекова форма розрахунків. Структура безготівкового платіжного обігу в розрахунках за товари й послуги помітно відрізняється від загальної структури платіжного обігу. Це викликано тим, загальний платіжний обіг відрізняється від обігу розрахунків за товари й послуги на суму платежів за нетоварними операціями (платежі до бюджету, перерозподільчі операції, внески коштів на рахунки за капітальними внесками тощо), які проводяться в основному платіжними дорученнями. Тому в структурі платіжного обігу в цілому значно більша частина розрахунків платіжними дорученнями ніж в розрахунках за товари й послуги, де переважають розрахунки платіжними вимогами.

Важливим завданням банку є прискорення розрахункових операцій. Для цього розраховується швидкість документообігу.

Середній строк документообігу за розрахунками характеризує час, який необхідний для проведення розрахункової операції в нормальних умовах документообігу. Швидкість документообігу є середньою величиною, яка вираховується як середньозважена величина із строків документообігу за окремими документами тієї чи іншої форми розрахунків. Наприклад, при акцептній формі розрахунків середній строк документообігу використовується при вирішенні питань про спосіб переказу (авізування) платежу (поштою чи телеграфом), про строки посилання запиту про долю платіжної вимоги до банку, що обслуговує платника. В цьому випадку установи банки або користуються нормами часу поштового пробігу між окремими населеними пунктами, які є в організаціях зв’язку, або визначають строк поштового пробігу самі, користуючись даними поштових авізо по МФО. У зв’язку з тим, що строки поштового пробігу коливаються, то користуються середніми даними за деякими авізо, що отримані з відповідного населеного пункту. Середня величина при цьому розраховується як звичайна середня арифметична зважена (таблиця 3.14)

Таблиця 3.14. Аналіз середньої величини строку поштового пробігу

| Час поштового авізо, дні (Х) | Кількість авізо з таким поштовим пробігом (Y) | (XY) |

| 2 | 3 | 6 |

| 3 | 5 | 15 |

| 4 | 15 | 60 |

| 5 | 9 | 45 |

| 6 | 7 | 42 |

| 7 | 3 | 21 |

| Всього: | 42 | 189 |

Дані таблиці 3.14 свідчать, що найбільша кількість авізо мала пробіг 4 дні, незначна кількість авізо здійснювала пробіг за 2 і 3 дні. Ці дані свідчать про наявність резервів прискорення середнього строку документообігу.

Визначення середнього строку пробігу документів безпосередньо за даними грошово-розрахункових документів на практиці використовується рідко. Частіше швидкість документообігу визначається за формулою, що використовується для розрахунку оборотності окремих коштів у розрахунках. Наприклад, оборотність коштів у днях за акредитивами, лімітованими чековими книжками і деякими іншими знаходять, користуючись даними про суму обігів по витрачанню (списанню)коштів з цих рахунків за визначений період.

Методику розрахунків цього показника покажемо на такому прикладі. Середньорічний залишок коштів на рахунку обліку виданих акредитивів складає 812 млн. грн., а обіг за списаними коштами з цього рахунку за рік склав 13900 млн. грн. середній строк перебування коштів в акредитивах у цьому випадку складає 21 день (812 : 13900 х 360). Зменшення величини цього показника означає прискорення обігу коштів у розрахунках за акредитивами, а збільшення є уповільнення швидкості документообігу.

Прискорення середньої швидкості документообігу позитивно характеризує результати здійснюваної комерційним банком роботи по організації розрахунків платіжними вимогами. Уповільнення швидкості документообігу призводить до зниження ефективності розрахунків, недостачі грошових коштів.

Показники, що характеризують джерела коштів (рахунки в банку), за рахунок яких проводиться платіж, визначаються на підставі даних обліку безготівкового платіжного обігу шляхом відповідних групувань звітної інформації. За даними про джерела оплати рахунків за товари й послуги в звітному році визначена структура цих джерел, яка відбита в таблиці 3.15.

Таблиця 3.15 Аналіз структури джерел платежів

| Джерела платежів | % до підсумку |

| Платежі за товари й послуги всього | 100,0 |

| в тому числі: | |

| з розрахункових, поточних рахунків платників | 55,6 |

| з позитивних рахунків всього | 23,5 |

| із спецпозикових рахунків | 10,2 |

| за рахунок платіжних кредитів | 6,0 |

| з інших позикових рахунків | 1,4 |

| зі спеціальних рахунків, призначених для обліку коштів, заброньованих для визначених платежів (акредитиви, ліміти, чекові книжки, особливі рахунки тощо) | 20,9 |

Дані таблиці 3.15 свідчать, що більш як 76,5 % усіх платежів за товари і послуги проводиться з власних рахунків. Це підтверджує важливу роль ранку в переведенні підприємців на самофінансування.

Стан платіжної дисципліни характеризується такими показниками: питома вага розрахункових документів, що оплачені з прострочкою платежу; середня тривалість затримки платежів; структура й динаміка платежів (за видами платежів, за галузями, господарствами і відомствами або територіальною ознакою). Для обчислення названих та інших показників використовуються дані звітів установ банку. Загальний обсяг розрахункових документів, не сплачених в строк, складається по основній діяльності та з рахунків по капітальних внесках, визначених за даними доповнень до балансу (в цілому по установі банку).

Питома вага розрахункових документів, сплачених з прострочкою платежу (несвоєчасно), визначається як відношення суми таких документів до суми безготівкового платіжного обігу за рік.

Методику розрахунку цього показника покажемо на такому прикладі. Обіг за приходом збалансованих рахунків, що відкриті для обліку картотеки позабалансового рахунку, за рік склав 3840 млн. грн., а обсяг платіжного обігу за цей рік визначено в 12 млрд. грн. Тоді питома вага розрахункових документів, що сплачені з затримкою платежу, складає 32 % (3840 : 12000000 х 100).

Показник середньої тривалості неплатежів визначається за даними руху документів в картотеці позабалансового рахунку. Для цього середній залишок ділиться на розмір одноденного обігу за витратами у відповідному періоді. Порядок розрахунку покажемо на такому прикладі. Середній залишок документів у картотеці позабалансового рахунку в четвертому кварталі складає 256 млн. грн., обіг за витратами за той же квартал —1910 млн. грн. Середня тривалість неплатежів у цьому кварталі складає 12,06 днів. Це дуже поганий показник. Він свідчить, що у відділенні банку було заморожено і не працювало 256 млн. грн. підприємств.

Щоб запобігти таким великим втратам, національний банк України прийняв ряд постанов, у яких визначено правила ведення розрахунків та відповідальність сторін за їх порушення. Розрахункові документи, які подаються клієнтами до банку у паперовій формі, мають відповідати вимогам встановлених стандартів та вміщувати певні реквізити. Виправлення і підчищення у розрахункових документах не допускаються. На неприйнятих банком документах банк у день отримання їх має зробити на його зворотній сторінці напис про причину повернення без виконання та повернути його клієнту.

Аналіз і контроль стану дотримання правил розрахунків здійснюється у процесі проведення операцій по безготівкових розрахунках, а також шляхом періодичної перевірки розрахункових документів, що надійшли на позабалансовий рахунок у банку, аналізу балансів та інших звітних матеріалів підприємств і перевірок у них на місцях.

Підприємства (платники та одержувачі коштів), зі свого боку, мають контролювати своєчасне проведення розрахунків.

Банк не несе відповідальності за достовірність змісту розрахункових документів, і всі суперечки, які можуть виникнути з цих питань між підприємствами, мають вирішуватись у претензійно-позовному порядку.

Усі претензії при розрахунках між клієнтами регулюються ними без участі банку. Але банк завжди відповідає за своєчасне проведення розрахунків.

Похожие работы

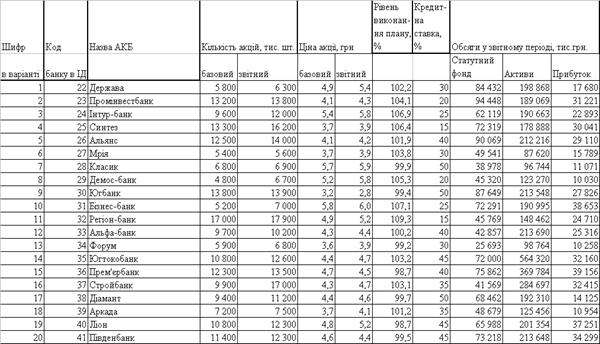

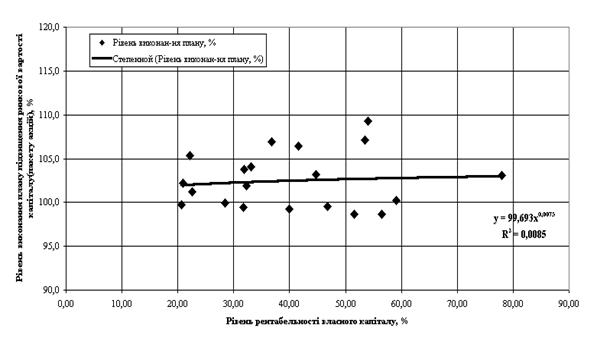

... , то 60% варіації залежної величини пояснюється варіацією незалежного параметра кореляції і зв’язок є щільним. Розділ 2. Аналіз статистичного спостереження характеристик вибірки комерційних банків 2.1 Результати первинного статистичного спостереження показників діяльності комерційних банків Згідно з вихідними даними, в табл.2.1 наведені результати статистичного спостереження показників ді ...

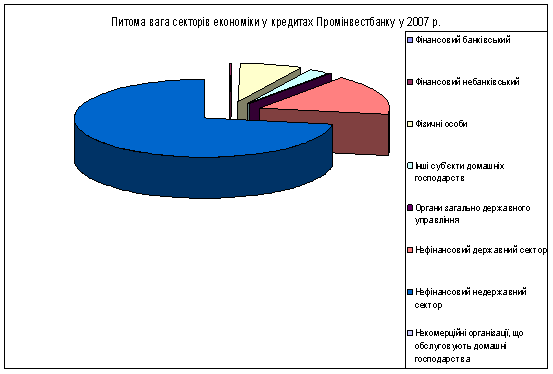

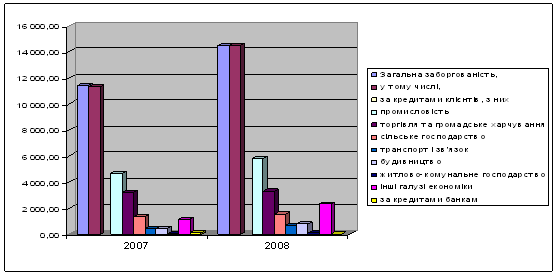

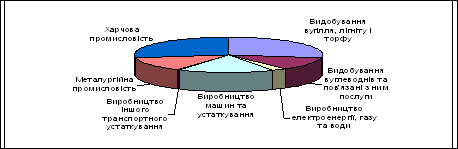

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

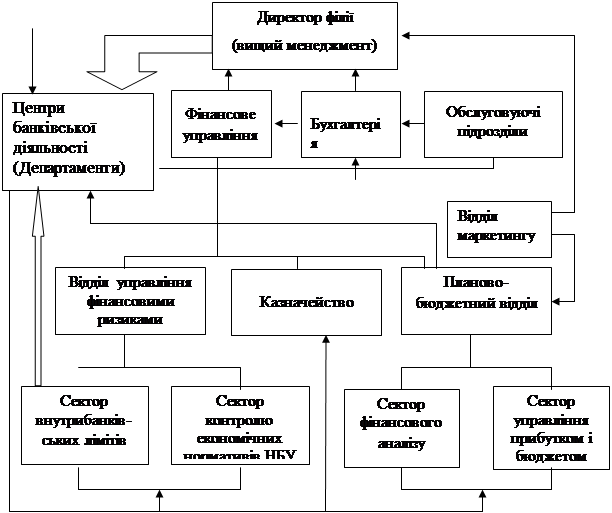

... достовірними звітність і моніторинг їхньої діяльності, скоротити документообіг і збільшити швидкість обміну інформацією між усіма структурними підрозділами комерційного банку. Вивчення теоретичних положень фінансового управління діяльності комерційних банків дозволяє зробити наступні висновки: Комерційний банк виступає суб'єктом комерційної діяльності. Ефективне функціонування комерційного банку ...

0 комментариев