Навигация

Меньше или равен КОЛ меньше 0,5

0.35 меньше или равен КОЛ меньше 0,5

КОЛ меньше 0,35

40

Группа показателей оборачиваемости

20

15

10

5

0

Оборачиваемость дебиторской задолженности

До 30 дней

От 30 до 60 дней

От 60 до 90 дней

От 90 до 180 дней

Свыше 180 дней

20

15

10

5

0

Период оборачиваемости запасов

До 30 дней

От30 до 60 дней

От 60 до 90 дней

От90 до 180 дней

Свыше 180 дней

50

Группа показателей платежеспособности

20

15

5

Коэффициент собственности

КС больше или равен 0,6

0,3 меньше или равен КС меньше 0,6

КС меньше 0,3

20

15

5

0

Коэффициент автономии

КА меньше 0,3

0,3 меньше или равен КА меньше 0,5

0,5 меньше или равен КА меньше 0,8

КА больше или равен 0,8

10

5

0

Коэффициент обеспеченности чистым оборотным капиталом

КО больше или равен 0,5

0,2 меньше или равен КО меньше 0,5

КО меньше 0,2

40

Группа показателей прибыльности

15

10

5

0

Рентабельность продаж

РП больше или равен 20%

10% меньше или равен РП меньше 20%

1 меньше или равен РП меньше 10%

Убыток

15

10

5

0

Рентабельность основной деятельности

Р больше или равен 20%

10% меньше или равен Р меньше 20%

1 меньше или равен Р меньше 10%

Убыток

10

8

5

0

Рентабельность общего капитала

РОК больше или равен 15%

8% меньше или равен РОК меньше 15%

1 меньше или равен РОК меньше 8%

Убыток

В зависимости от количества баллов, набранных каждым заемщиком при проведении анализа (таблица 4), им присваивается определенный класс кредитоспособности и рекомендуемое решение о выдаче кредита (таблица 5).

Таблица 5.

Взаимосвязь класса кредитоспособности заемщика и рекомендуемого решения о возможности кредитования.

Сумма баллов

Класс кредитоспособности

Группа риска

1

2

1

144 - 180

Отличная кредитоспособность

Риск минимальный, выдача возможна

108 - 143

Хорошая кредитоспособность

Риск приемлемый, выдача возможна

72 - 107

Удовлетворительная кредитоспособность

Риск повышенный, выдача возможна

0 - 35

Неудовлетворительная кредитоспособность

Риск высокий, выдача кредита не рекомендуется

Присвоение рейтинга кредитоспособности является окончательным моментом анализа потенциального заемщика по данной методике

1.5. Кредитный мониторинг.

Контроль за ходом погашения ссуды и выплатой процентов по ней служит важным этапом всего процесса кредитования. Он заключается в периодическом анализе кредитного досье заемщика, пересмотре кредитного портфеля банка и проведении аудиторских проверок.

Кредитный архив – это база кредитного мониторинга. Там сосредотачивается вся необходимая документация – финансовые отчеты, переписка, аналитические обзоры кредитоспособности, залоговые документы и т. д.

Каждый банк имеет свою систему ведения кредитного досье. Обычно документы сгруппированы в следующие разделы:

* документы по ссуде (копии кредитного соглашения, долговых обязательств, гарантийных писем, свидетельство на право подписи документов);

* финансовая и экономическая информация (балансы, отчеты о прибылях и убытках, аналитические таблицы, отчеты о денежных поступлениях, бизнес – планы, налоговые декларации);

* запросы и отчеты о кредитоспособности (ставки кредитных агентств, телефонные запросы, переписки);

* материалы по обеспечению ссуды (документы о праве вступления во владение, финансовые свидетельства о залоге, документы о передаче прав по вкладам и ценным бумагам, закладные и т. д.);

* переписка и памятные записки (переписка с клиентом по вопросам кредита, записи телефонных разговоров, справки о состоянии текущего счета клиента).

Как уже говорилось, кредитный портфель служит основным источником доходов банка и одновременно – главным источником риска для размещения активов. От структуры и качества портфеля банка в значительной степени зависит устойчивость банка. Его репутация, его финансовый успех. Поэтому во всех банках ведется контроль за качеством ссуд, находящихся в портфеле, проводится независимая экспертиза и выявление случаев отклонения от принятых стандартов и целей кредитной политики банка. Кредитные работники и служащие внимательно анализируют состав портфеля с целью выявления чрезмерной концентрации кредитов в определенных отраслях или у отдельных заемщиков, а также проблемных ссуд, требующих вмешательства со стороны банка.

Программы контроля над кредитным портфелем зависят от типа банка, его специализации, принятых там методов оценки кредитоспособности. Например, банк, выдающий много ссуд предприятиям в отраслях, переживающих спад производства, можно проводить систематическую проверку дел своих заемщиков каждые 2 – 3 месяца. Часто применяется дифференцированный подход: наиболее надежные кредиты подвергаются проверке один раз в год, тогда как проблемные ссуды требуют постоянного анализа и контроля. Еще один вариант: постоянный контроль за крупными ссудами и периодический – по ссудам ниже определенной величины.

Проверка ссуды может состоять в повторном анализе финансовых отчетов, посещение предприятия заемщика, проверке документации, обеспечения и т. д. При контрольной проверке вновь просматривается вопрос о соответствии данной ссуды целям и установкам кредитной политики банка, анализируется кредитоспособность и финансовое состояние клиента, рентабельность операции и т. д.

Многие банки в ходе очередной контрольной проверки присваивают ссудам рейтинг, представляющий итоговую оценку кредита по ряду параметров. Классификация ссуд по рейтингу позволяет банку контролировать состав кредитного портфеля.

Аудиторская проверка ссуд производится специальным отделом, подведомственным контролеру банка. Эта проверка аналогична приведенному выше контроль кредитного портфеля, но она, как правило, осуществляется негласно работниками независимых служб, не связанных с кредитными отделами.

Аудиторский контроль имеет целью ответить на следующие вопросы:

* каково состояние кредитных архивов банка, проводится ли их обновление;

* осуществляет ли руководство и рудовые сотрудники кредитных подразделений регулярное обследование портфеля ссуд;

* правильно ли определен рейтинг;

* соответствует ли работа кредитного отдела письменному меморандуму о кредитной политике;

* каково общее качество кредитного портфеля;

* достаточны ли резервные фонды банка для покрытия убытков по безнадежным ссудам.

Результаты аудиторской проверки отражаются в специальном отчете, который представляется совету директоров, соответствующим комитетам банка, руководителям комитетов банка и старшим кредитным инспекторам. В отчете должна быть сделана оценка качества всего кредитного портфеля на момент проверки и дана характеристика эффективности работы руководства и персонала кредитных отделов. Кроме того аудиторы дают свои рекомендации по улучшению работы и изменению сложившихся методов и форм кредитования в банке.

Похожие работы

... выше задач с привлечением законодательных органов с целью создания цивилизованного рынка и снижения криминогенной обстановки в России. Глава 7. Роль банковского кредита в развитии рыночных отношений Роль кредита характеризуется результатами его применения для экономики, государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются. Что касается методов, ...

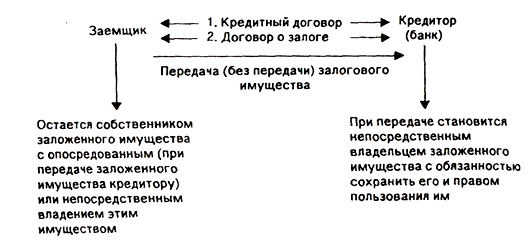

... заложенного имущества. Различают несколько разновидностей залога одним из которых является залог имущества клиента. Залог имущества клиента является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить ...

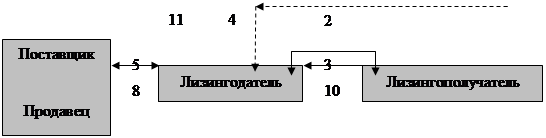

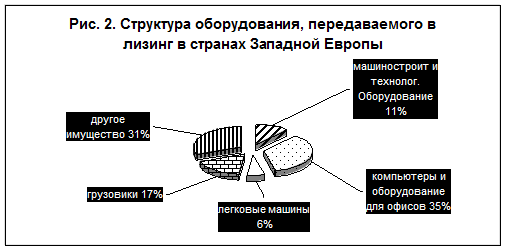

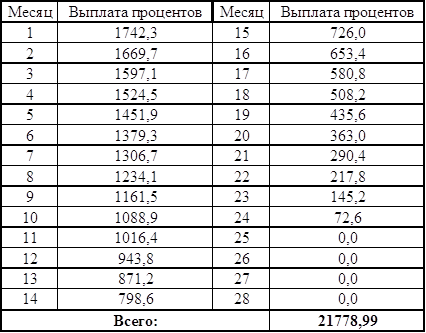

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... -хозяйственной деятельностью составляет основу в кредитной политике банка. Сложность этой проблемы очевидна, но без ее решения невозможна активизация банковского кредитования хозяйства. Данная работа посвящена определению сущности и значения кредита в современных условиях. Итак, мы видим значимость в наших условиях вопроса, связанного с кредитованием, рассмотрение которого начнем с установления ...

0 комментариев