Навигация

Банковские кредиты

Введение.

Перемены, происходящие в экономике Украины, предполагают существенные изменения во взаимоотношениях между коммерческими банками и субъектами хозяйствования. Высокая рискованность банковской деятельности главным образом связана с условиями и результатами деятельности его клиентов.

Анализ структуры активов банковской системы Украины свидетельствует о том, что более трети из них приходится на кредитный портфель. Кредитные операции банка являются ведущими среди прочих как по прибыльности, так и по масштабности размещения средств.

В нынешних условиях хозяйствования, украинские коммерческие банки вынуждены работать в чрезвычайных обстоятельствах. Они очутились в центре многих противоречивых, кризисных и трудно прогнозируемых процессов, происходящих в экономике, политике и социальной сфере. Кризис неплатежей повышает риск невозврата ссуды клиентом банку. Поэтому в настоящий момент особенно важное значение приобретают методики оценки качества потенциальных клиентов.

Исходным моментом в оценке возможностей потенциального клиента, желающего получить кредит, является определение банком возможности заемщика вернуть основную сумму кредита в обусловленное время и уплатить проценты за пользование им.

Один из основных способов избежания невозврата ссуды является тщательный и квалифицированный отбор потенциальных заемщиков. Главным средством такого отбора является экономический анализ деятельности клиента с позиции его кредитоспособности. Под кредитоспособностью понимается такое финансовое состояние предприятия – заемщика, которое дает уверенность в эффективном использовании заемных средств, способности и готовности заемщика возвратить кредит в соответствии с условиями кредитного соглашения.

Существует множество методик оценки качества заемщиков – методик анализа финансового положения клиента и его надежности с точки зрения своевременного погашения кредита. Применяемые в настоящее время и рекомендуемые способы оценки кредитоспособности заемщика опираются, главным образом, на анализ его деятельности в предшествующем периоде и ориентированы, в основном, на решении расчетных задач. При всем значении таких оценок, они не могут исчерпывающе характеризовать кредитоспособность потенциального заемщика в прогнозе.

Цель данной дипломной работы – рассмотрение методик оценки качества потенциальных заемщиков, применяемые коммерческим банками в процессе кредитного анализа. Провести сравнительный анализ этих методик и охарактеризовать их с точки зрения повышения эффективности кредитных операций коммерческих банков и способности максимально защитить банк от риска невозврата ссуд. В ходе анализа выявить преимущества и недостатки, свойственные оценке качества заемщиков, проводимой по этим методикам. Также разработка предложений по усовершенствованию процесса оценки и отбора потенциальных заемщиков для повышения эффективности кредитных операций коммерческих банков и повышения, тем самым, качества портфеля банковских ссуд.

Исходя из этого рассмотрены следующие вопросы:

* классификация кредитов коммерческих банков;

* общие принципы банковского кредитования;

* мировая практика кредитования;

* методики оценка качества заемщиков;

* кредитный мониторинг.

Исследование этих проблем позволило сделать вывод о необходимости внедрения в банковскую практику комплексной методики оценки качества заемщиков.Это позволит банкам повысить эффективность своих кредитных операций и качество кредитного портфеля.

1. ОСНОВЫ ОРГАНИЗАЦИИ БАНКОВСКОГО КРЕДИТОВАНИЯ

Главными звеньями кредитной системы являются банки и кредитные учреждения, имеющие лицензию НБУ, которые одновременно выступают в роли покупателя и продавца существующих в обществе временно свободных средств.

Банковская система путем предоставления кредитов организовывает и обслуживает движение капитала, обеспечивает его привлечение, аккумуляцию и перераспределение в те сферы производства и оборота, где возникает дефицит капитала.

1.1.КЛАССИФИКАЦИЯ КРЕДИТОВ КОММЕРЧЕСКИХ БАНКОВ

Ссуды коммерческих банков можно классифицировать по различным признакам и критериям. Наиболее распространена следующая классификация банковских ссуд по:

* назначению и характеру использования заемных средств;

* срокам использования;

* методам предоставления и способам погашения;

* характеру и способу уплаты процента;

* числу кредиторов.

Существуют такие банковские услуги, носящие кредитный характер.

По назначению и характеру использования заемных средств выделяют:

* ссуды торгово- промышленным предприятиям;

* ссуды под недвижимость;

* потребительские кредиты;

* сельскохозяйственные ссуды;

* контокорентный кредит;

* кредит под ценные бумаги;

* кредиты, связанные с вексельным обращением;

* межбанковские ссуды;

* ссуды небанковским финансовым учреждениям;

* ссуды органам власти.

По наличию и характеру обеспечения выделяют:

* обеспеченные (ломбардные) ссуды;

* необеспеченные (бланковые) кредиты.

Основная масса банковских кредитов выдается под обеспечение, что является одним из принципов банковского кредитования.

Формами обеспечения обязательств по возврату кредита могут быть:

* залог имущества заемщика;

* гарантия или поручительство;

* переуступка в пользу банка контрактов, требований и счетов заемщиков к третьему лицу;

* путевые и товарные документы;

* ценные бумаги;

* полисы страхования жизни;

* другие денежные требования заемщика к третьему лицу.

Необеспеченные (бланковые ) ссуды, называемые в банковской практике доверительными, предоставляются только под обязательство заемщика погасить ссуду. Эти кредиты сопряжены с большим риском для банка, поэтому требуют более тщательной проверки кредитоспособности заемщика и выдаются под более высокий процент.

По срокам использования (срочности) ссуды подразделяются на:

* срочные;

* бессрочные (до востребования);

* просроченные;

* отсроченные.

Срочные – это ссуды, которые предоставлены банком на срок, зафиксированный по соглашению с заемщиком. Они бывают трех видов:

* краткосрочные – до 1 года;

* среднесрочные – от 1 до 3 лет;

* долгосрочные – свыше 3 лет.

К бессрочным относятся ссуды, выдаваемые банком на неопределенный срок, - так называемые ссуды до востребования. Заемщик обязан погасить такую ссуду по первому требованию банка. Если же банк и требует возврата, то кредит погашается по усмотрению заемщика.

Просроченными считаются ссуды, по которым истекли сроки возврата, установленные в кредитном договоре между банком и заемщиком, а заемные средства не возвращены последним. Такие ссуды учитываются на отдельном ссудном счете.

Отсроченные – это ссуды, по которым по просьбе заемщика банком принято решение о переносе на более позднее время срока возврата кредита. Отсрочка погашения ссуды обычно дополнительным соглашением к основному кредитному договору и сопровождается установлением более высокой процентной ставки.

По методам предоставления и способам погашения банковских кредитов выделяют:

* методы предоставления ссуд;

* способы их погашения.

По методам предоставления, различают ссуды, выдаваемые:

* в разовом порядке;

* в соответствии с открытой кредитной линией (лимитом кредитования, кредиты по необходимости);

* гарантированные кредиты.

Разовые – это ссуды, решение о выдаче которых принимается банком отдельно по каждой ссуде на основании заявления и других документов клиента.

Кредиты по необходимости выдаются в рамках предварительно установленного лимита кредитования, т.е. кредитование заемщика осуществляется в соответствии с так называемой кредитной линией. Кредит выдается, как правило, путем оплаты с ссудного счета расчетных документов заемщика (платежных поручений, чеков и т.д.) без согласования с банком каждый раз условий ссуды.

Гарантированные кредиты, которые еще называют резервными, бывают двух видов:

* с заранее обусловленной датой выдачи ссуды;

* с выдачей ссуды по мере возникновения необходимости в ней.

Сущность гарантийной (резервной) кредитной операции состоит в предоставлении банком обязательства в случае необходимости выдать клиенту ссуду определенного размера в течение оговоренного срока (обычно квартала, года).

По способам погашения различают ссуды погашаемые:

* постепенно;

* единовременным платежом по истечении срока;

* в соответствии с особыми условиями, предусмотренными в кредитном договоре.

По характеру и способу уплаты процента выделяют ссуды с:

* фиксированной процентной ставкой;

* плавающей процентной ставкой;

* уплатой процентов по мере расходования заемных средств (обычные ссуды);

* уплатой процента одновременно с получением заемных средств (дисконтный кредит)

Ссуды с фиксированной процентной ставкой характерны для стабильной экономики, однако могут выдаваться на короткий срок и в условиях инфляции.

С целью уменьшения риска недополучения прибыли или избежания убытков, особенно в условиях высоких темпов инфляции и при выдаче кредитов на продолжительные сроки банки используют ссуды с плавающей процентной ставкой. В этом случае в соответствии с кредитным договором процентные ставки периодически пересматриваются и обычно привязываются к уровню учетной ставки центрального банка и фактически складывающимся темпам инфляции.

По большинству банковским кредитам процент взимается через определенное время после их выдачи (обычно 1 раз в месяц). Это так называемые обычные ссуды. В отличие от обычных ссуд, предоставление дисконтного кредита предусматривает удержание ссудного процента (дисконта) при его выдаче. Примером такого кредита является учетный кредит (покупка банком переводимых векселей у клиентов векселедержателей).

По числу кредиторов ссуды коммерческих банков подразделяют на:

* предоставляемые одним банком;

* синдицированные (консорциальные) кредиты;

* параллельные.

Наиболее распространенными являются ссуды, выдаваемые одним банком.

Синдицированные кредиты выдаются банковским консорциумом, в котором один из банков берет на себя роль менеджера, собирает с банков участников необходимую для клиента сумму ресурсов, заключает с ним кредитный договор и выдает сумму. Ведущий банк (менеджер) занимается также распределением процентов.

Параллельные ссуды предполагают участие в их предоставлении нескольких банков. Здесь кредит одному заемщику выдают разные банки, но на одних согласованных условиях.

1.2.Общие принципы банковского кредитования

Банковское кредитование осуществляется при строгом соблюдении основных правил – принципов кредитования, представляющих собой основу, главный элемент системы кредитования, поскольку отражают сущность и содержание кредита, а также требования объективных экономических законов в том числе и в области кредитных отношений.

К принципам кредитования относятся:

1. Возвратность.

2. Срочность.

3. Дифференцированность.

4. Обеспеченность.

5. Платность.

Возвратность является той особенностью, которая отличает кредит как экономическую категорию от других экономических категорий товарно-денежных отношений. Без возвратности кредит не может существовать. Возвратность является неотъемлемой чертой кредита, его атрибутом.

Срочность кредитования представляет собой необходимую форму достижения возвратности кредита. Принцип срочности означает, что кредит должен быть не только возвращен, а возвращен в строго определенный срок т. е. В нем находит конкретное выражение фактор времени. И, следовательно, срочность есть временная определенность возвратности кредита.

С переходом на рыночные условия хозяйствования этому принципу кредитования придается, как никогда, особое значение. Во-первых, от его соблюдения зависит нормальное обеспечение общественного воспроизводства денежными средствами, а соответственно его объемы, темпы роста. Во-вторых, соблюдение этого принципа необходимо для обеспечения ликвидности самих коммерческих банков. Принципы организации их работы не позволяют вкладывать им привлеченные кредитные ресурсы в безвозвратные вложения. В-третьих, для каждого отдельного заемщика соблюдение принципа срочности возврата кредита открывает возможность получения в банке новых кредитов.

Дифференцированность кредитования означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам. Кредит должен предоставляться только тем хозорганам, которые в состоянии его своевременно вернуть. Поэтому дифференциация кредитования должна осуществляться на основе показателей кредитоспособности, под которой понимается финансовое состояние предприятия, дающее уверенность в способности и готовности заемщика возвратить кредит в обусловленный договором срок. Эти качества заемщиков оцениваются по средством анализа их баланса на ликвидность, обеспеченность хозяйства собственными средствами, уровень его рентабельности на текущий момент и в перспективе.

До недавнего времени принцип обеспеченности кредита трактовался нашими экономистами очень узко: признавалась лишь материальная обеспеченность кредита. Это означало, что ссуды должны были выдаваться под конкретные материальные ценности, находящиеся на различных стадиях воспроизводственного процесса, наличие которых на протяжении всего срока пользования ссудой свидетельствовало об обеспеченности кредита и, следовательно, о реальности его возврата.

Лишь с принятием Закона “О банках и банковской деятельности” коммерческие банки Украины получили возможность выдавать своим клиентам кредиты под различные формы обеспечения кредита. Таким образом, в современных условиях, говоря об обеспеченности ссуд, следует иметь в ввиду наличие у заемщиков юридически оформленных обязательств, гарантирующих своевременный возврат кредита: залогового обязательство, договора-гарантии, договора-поручительства, договора страхования ответственности непогашения кредита.

Обеспечение обязательств по банковским ссудам в одной или одновременно нескольких формах предусматривается обеими сторонами кредитной сделки в заключаемом между собой кредитном договоре.

Принцип платности кредита означает, что каждое предприятие – заемщик должно внести банку определенную плату за временное заимствование у него для своих нужд денежных средств. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента – это своего рода “цена” кредита. Платность кредита призвана оказывать стимулирующее воздействие на хозяйственный (коммерческий) расчет предприятий, побуждая их на увеличение собственных ресурсов и экономное расходование привлеченных средств.

Похожие работы

... выше задач с привлечением законодательных органов с целью создания цивилизованного рынка и снижения криминогенной обстановки в России. Глава 7. Роль банковского кредита в развитии рыночных отношений Роль кредита характеризуется результатами его применения для экономики, государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются. Что касается методов, ...

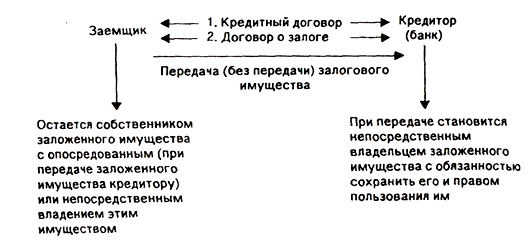

... заложенного имущества. Различают несколько разновидностей залога одним из которых является залог имущества клиента. Залог имущества клиента является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить ...

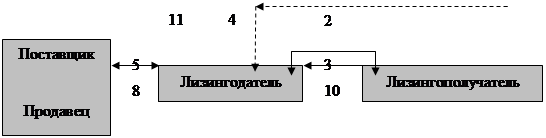

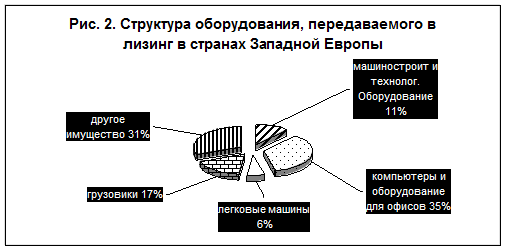

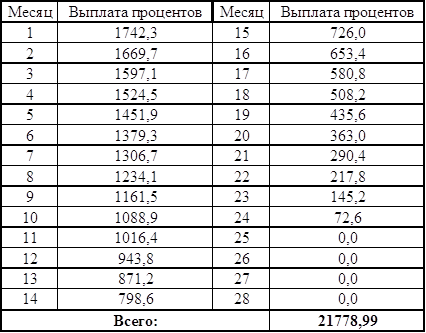

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... -хозяйственной деятельностью составляет основу в кредитной политике банка. Сложность этой проблемы очевидна, но без ее решения невозможна активизация банковского кредитования хозяйства. Данная работа посвящена определению сущности и значения кредита в современных условиях. Итак, мы видим значимость в наших условиях вопроса, связанного с кредитованием, рассмотрение которого начнем с установления ...

0 комментариев