Навигация

Окончательная величина финансового лимита

2.10. Окончательная величина финансового лимита

Итоговая оценка формируется умножением базовой величины лимита, скорректированной введенными ранее фильтрами, на корректирующий коэффициент.

1

0,9

0,9

0,9

1

0,9

0,7

1,1

140,9

0,3

66,4

0,6

Величина корректирующего коэффициента: 1,30

Величина финансового лимита без учета действующих кредитов, в тыс. грн.

До двух месяцев: 367,4

До четырех месяцев: 661,4

До шести месяцев: 881,9.

Таблица 10.

Рейтинговая оценка риска по кредиту предприятия Д.

Общая характеристика клиента

Срок функционирования предприятия

Предприятие функционирует более 5 лет

1

Право собственности на основные фонды

Является собственником большинства основных фондов

2

Местонахождение заемщика

Банк и заемщик находятся в одном населенном пункте Украины

1

Источники погашения кредита

Прибыли и других собственных средств не достаточно для погашения кредита

0,5

Деловая активность клиента

Индекс роста деловой активности клиента ниже индекса инфляции

0

Соотношение «реализация-кредит»

Объем реализации продукции выше суммы кредита

1

Соотношение «прибыль-кредит»

Прибыль предприятия больше ? суммы кредита

4

Диверсификация

Диверсификация деятельности отсутствует

0

Кредитная история

Предприятие не допускало просрочки выплаты долга, но имели место пролонгации кредита

2

Оценка раздела

Удовлетворительная

11,5

Анализ финансового состояния

Финансовая независимость

Безукоризненна

6,5

Прибыльность

Удовлетворительна

4

Эффективность

Удовлетворительна

4

Платежеспособность

Удовлетворительна

4

Оценка раздела

Удовлетворительная

18,5

Характеристика кредитуемого проекта

Объект кредитования

Пополнение собственных оборотных средств – закупка сырья

3

Срок кредита

Кредит предоставляется на срок более трех месяцев

0

Субъект кредитования

Заемщик – постоянный клиент банка, один из счетов находится в банке

2

Размер кредита

Размер собственных средств больше запрашиваемого кредита

2

Порядок погашения

Кредит погашается равномерно по графику

1

Срок окупаемости кредитуемого проекта

Срок окупаемости кредитуемого про-екта меньше срока погашения кредита

2

Местонахождение контрагента и заемщика

Контрагенты находятся в разных населенных пунктах Украины

0,5

Возможность контроля со стороны банка

Клиент имеет возможность предоставлять текущую информацию по требованию банка

1

Исследование рынка и наличие контрактов

Предприятие документально не подтвердило возможность возврата кредита

0

Оценка раздела

Удовлетворительная

11,5

Обеспечение

Оценка обеспечения

Неудовлетворительное

0

Оценка раздела

Неудовлетворительная

0

Юридические аспекты

Оценка юридических аспектов

Замечаний к документам, подтвер-ждающие право собственности на предмет залога и имеются замечания к документам, позволяющим провести операцию, описанную в ТЭО нет

10

Оценка раздела

Безукоризненная

10

Итоговая оценка

Повышенный риск, выдача возможна

51,5

Предприятие Д по большинству параметров оценено удовлетворительно, отсутствие претензий к юридическим аспектам позволило характеризовать их безукоризненно. Однако, неудовлетворительное обеспечение затрудняет возможности возмещения убытков, которые могут возникнуть в случае проблемного погашения кредита. В соответствии с рейтингом, риск кредитования предприятия Д – повышенный, но выдача ссуды для кредитования банка предоставляется возможной (табл. 2.5).

Отнесение предприятий-заемщиков к определенной группе риска, является результатом их оценки в соответствии с рассмотренной методикой.

2.1.3. Оценка качества заемщиков по методике 2 – «Определение кредитного рейтинга заемщиков».

Таблица 2.6.

Определение кредитного рейтинга потенциального заемщика – предприятия А.

Показатель

Оптима льное значение

Фактическое значение (н.п.)

Фактическое значение (к.п.)

Отклонение

(+/-)

1

2

3

4

5

Прогнозируемый денежный поток (тыс. грн.)

658

-

18 603,2

-

Коэффициент прогноза банкротства

? 0,26

-

2,1

-

Коэффициент покрытия общей задолженности

< 1,00

0,14

0,14

-

Ликвидационная стоимость

? 1,00

2,69

2,61

-0,08

Рамбурсная способность

< 0,80

-

3,13

-

В соответствии со шкалой определения кредитного рейтинга заемщика предприятию А присвоен «высокий» кредитный рейтинг, так как от оптимального значения в худшую сторону есть отклонение только по одному показателю – коэффициенту рамбырсной способности. Значение остальных показателей соответствуют установленным требованиям, см. табл. 2.6.

Высокий кредитный рейтинг предполагает возможность кредитования данного заемщика и установление процента за пользование кредитом по среднерыночной ставке.

Второй этап оценки заемщика по данной методике предполагает рассчет финансовых коэффициентов для проверки возможностей заемщика к погашению кредита, т.е. оценка его платежеспособности.

Таблица 2.7.

Экспресс анализ предприятия А.

Показатель

Оптима

льное значение

Фактическое значение на н.

Фактическое значение на к.

Отклонение

(+/-)

1

2

3

4

5

Показатели финансовой устойчивости

Коэффициент собственности

0,50

0,88

0,88

-

Коэффициент мобильности средств

0,50

0,49

0,48

-0,01

Обеспеченность чистым оборотным капиталом

0,20

0,62

0,61

-0,01

Коэффициент финансовой устойчивости

1,00

7,08

7,01

-0,07

Соотношение собственного капитала и долгосрочной задолженности

4,00

-

-

-

Показатели эффективности деятельности

Фондоотдача (грн.)

-

-

0,66

-

Рентабельность активов (грн.)

-

-

0,45

-

Оборачиваемость мобильных средств (грн.)

-

-

1,39

-

Рентабельность продаж (%)

-

-

8,6

-

Рентабельность общего капитала (%)

-

-

3,85

-

Рентабельность акцио-нерного капитала (%)

-

-

9,35

-

Соотношение чистой и балансовой прибыли (%)

-

-

78,75

-

Показатели ликвидности

Коэффициент покрытия задолженности

2,00

2,66

2,59

-0,07

Коэффициент общей ликвидности

1,00

0,98

1,37

0,39

Коэффициент абсолютной ликвидности

0,30

0,07

0,15

0,08

Соотношение дебиторской и кредиторской задолженностей

1,00

0,86

1,23

0,37

Соотношение собственного капитала и долгосрочной задолженности посчитать невозможно, т.к. предприятие не имеет долгосрочных кредитов.

Значение финансовых показателей подтверждают высокий кредитный рейтинг данного предприятия. по сравнению с началом отчетного периода значения показателей почти не изменились. Это свидетельствует о стабильном развитии предприятия и отсутствии резких скачков в его финансовом положении. Проведенные расчеты подтверждают устойчивость финансового положения и финансовую независимость, высокую ликвидность активов предприятия, хотя показатели эффективности использования средств не высоки и говорят о не достаточно эффективном использовании средств предприятия, см. табл. 2.7.

Таблица 2.8.

Определение кредитного рейтинга потенциального заемщика – предприятия Б.

Показатель

Оптима льное значение

Фактическое значение (н.п.)

Фактическое значение (к.п.)

Отклонение

(+/-)

1

2

3

4

5

Прогнозируемый денежный поток (тыс. грн.)

286,65

-

-768,7

-

Коэффициент прогноза банкротства

? 0,26

-

-0,1

-

Коэффициент покрытия общей задолженности

< 1,00

0,29

0,21

-0,08

Ликвидационная стоимость

? 1,00

1,17

1,3

0,13

Рамбурсная способность

< 0,80

-

0,89

-

Предприятию Б просвоен кредитный рейтинг «неприемлемый», т.к. от оптимального значения отклоняются три показателя: прогнозируемый денежный поток, коэффициент прогноза банкротств и рамбурсная способность, см. табл. 2.8. Согласно данной методике при таком кредитном рейтинге кредитование обычно не производится.

Проведем второй этап анализа потенциального заемщика по данной методике, который предполагает расчет финансовых коэффициентов для проверки его платежеспособности.

Таблица 2.9.

Экспресс анализ предприятия Б.

Показатель

Оптима

льное значение

Фактическое значение на н.

Фактическое значение на к.

Отклонение

(+/-)

1

2

3

4

5

Показатели финансовой устойчивости

Коэффициент собственности

0,50

1,08

0,78

-0,3

Коэффициент мобильности средств

0,50

0,33

0,45

0,12

Обеспеченность чистым оборотным капиталом

0,20

0,31

0,28

-0,03

Коэффициент финансовой устойчивости

1,00

4,88

3,45

-1,43

Соотношение собственного капитала и долгосрочной задолженности

4,00

-

-

-

Показатели эффективности деятельности

Фондоотдача (грн.)

-

-

0,33

-

Рентабельность активов (грн.)

-

-

0,23

-

Оборачиваемость мобильных средств (грн.)

-

-

0,74

-

Рентабельность продаж (%)

-

-

19

-

Рентабельность общего капитала (%)

-

-

4

-

Рентабельность акцио-нерного капитала (%)

-

-

6

-

Соотношение чистой и балансовой прибыли (%)

-

-

79

-

Показатели ликвидности

Коэффициент покрытия задолженности

2,00

1,45

1,38

-0,07

Коэффициент общей ликвидности

1,00

0,35

0,41

0,06

Коэффициент абсолютной ликвидности

0,30

0,00

0,00

-

Соотношение дебиторской и кредиторской задолженностей

1,00

0,35

0,33

-0,02

Соотношение собственного капитала и долгосрочной задолженности посчитать невозможно, т.к. предприятие не имеет долгосрочных кредитов.

На основании проведенного анализа финансовых коэффициентов можно сказать, что резких изменений в финансовом состоянии предприятия за отчетный период не произошло. Предприятие финансово устойчиво, высокая рентабельность продаж, хорошая оборачиваемость мобильных средств. Однако показатели ликвидности говорят о низкой способности предприятия отвечать по своим текущим обязательствам: показатель покрытия задолженности ниже оптимального уровня на 0,6 ед., очень низкое значение коэффициента абсолютной ликвидности объясняется нехваткой денежных средств для покрытия краткосрочной кредиторской задолженности предприятия и поддержания высокого уровня ликвидности, 60% финансового покрытия принадлежит запасам. Отрицательный прогнозируемый денежный поток можно объяснить также нехваткой денежных средств, т.к. краткосрочная задолженность предприятия превышает выручку от реализации продукции, что в свою очередь повлекло отклонение от оптимального значения коэффициента прогноза банкротств. В целом, финансовое положение предприятия можно характеризовать как удовлетворительное. В связи с чем можно порекомендовать присвоить предприятию Б рейтинг «низкий», который предполагает возможность кредитования предприятия по повышенной процентной ставке с осуществлением постоянного контроля за финансовым положением заемщика.

Таблица 2.10.

Определение кредитного рейтинга потенциального заемщика – предприятия В.

Показатель

Оптима льное значение

Фактическое значение (н.п.)

Фактическое значение (к.п.)

Отклонение

(+/-)

1

2

3

4

5

Прогнозируемый денежный поток (тыс. грн.)

1 008

-

10 396,7

-

Коэффициент прогноза банкротства

? 0,26

-

0,29

-

Коэффициент покрытия общей задолженности

< 1,00

0,19

0,19

-

Ликвидационная стоимость

? 1,00

0,96

0,91

-0,05

Рамбурсная способность

< 0,80

-

1,29

-

Предприятию В присвоен кредитный рейтинг «удовлетворительный», т.к. не смотря на то, что прогнозируемый денежный поток превышает оптимальный в 10 раз, от оптимального значения отклоняются два показателя: ликвидационная стоимость и рамбурсная способность (табл. 2.10). Такой рейтинг предполагает возможность кредитования на общих основаниях с проведением текущего контроля за финансовым состоянием заемщика.

Проанализируем финансовое положение предполагаемого заемщика и проверим, насколько предварительный рейтинг соответствует результатам анализа.

Таблица 2.11.

Экспресс анализ предприятия В.

Показатель

Оптима

льное значение

Фактическое значение на н.

Фактическое значение на к.

Отклонение

(+/-)

1

2

3

4

5

Показатели финансовой устойчивости

Коэффициент собственности

0,50

0,84

0,83

-0,01

Коэффициент мобильности средств

0,50

0,2

0,19

-0,01

Обеспеченность чистым оборотным капиталом

0,20

0,08

-0,02

-

Коэффициент финансовой устойчивости

1,00

5,4

5,03

-0,37

Соотношение собственного капитала и долгосрочной задолженности

4,00

6005,7

5863,9

-141,8

Показатели эффективности деятельности

Фондоотдача (грн.)

-

-

0,29

-

Рентабельность активов (грн.)

-

-

0,24

-

Оборачиваемость мобильных средств (грн.)

-

-

1,49

-

Рентабельность продаж (%)

-

-

3,9

-

Рентабельность общего капитала (%)

-

-

1

-

Рентабельность акцио-нерного капитала (%)

-

-

1,2

-

Соотношение чистой и балансовой прибыли (%)

-

-

26

-

Показатели ликвидности

Коэффициент покрытия задолженности

2,00

1,08

0,98

-0,1

Коэффициент общей ликвидности

1,00

0,38

0,35

-0,03

Коэффициент абсолютной ликвидности

0,30

0,00

0,01

0,01

Соотношение дебиторской и кредиторской задолженностей

1,00

0,38

0,34

-0,04

Соотношение собственного капитала и долгосрочной задолженности посчитать невозможно, т.к. предприятие не имеет долгосрочных кредитов.

На основании анализа можно сказать, что предприятие В финансово независимо, имеет хорошие показатели финансовой устойчивости. Однако у него наблюдается нехватка собственных оборотных средств, что снижает реальную возможность превратить активы в ликвидные средства. Высокий показатель оборачиваемости мобильных средств, однако в целом показатели эффективности деятельности низкие. Показатели покрытия задолженности подтверждают способность предприятия рассчитаться с задолженностью в перспективе, однако наблюдается нехватка высоко ликвидных средств для покрытия текущих обязательств, что и обусловило возникновение потребности предприятия в дополнительном финансировании. Покрытие задолженности почти на 70% принадлежит запасам, остальная часть покрывается за счет дебиторов. По сравнению с началом отчетного периода значительных изменений в финансовом состоянии не наблюдается, что свидетельствует об относительной стабильности деятельности предприятия. В целом финансовое состояние заемщика соответствует присвоенному на предыдущем этапе анализа кредитному рейтингу.

Таблица 2.12.

Определение кредитного рейтинга потенциального заемщика – предприятия Г.

Показатель

Оптима льное значение

Фактическое значение (н.п.)

Фактическое значение (к.п.)

Отклонение

(+/-)

1

2

3

4

5

Прогнозируемый денежный поток (тыс. грн.)

1 833

-

-306 453

-

Коэффициент прогноза банкротства

? 0,26

-

-0,81

-

Коэффициент покрытия общей задолженности

< 1,00

0,22

0,27

0,05

Ликвидационная стоимость

? 1,00

1,32

1,49

0,17

Рамбурсная способность

< 0,80

-

0,14

-

Предприятию Г в соответствии данной методикой присваивается кредщитный рейтинг «низкий». Кредитование такого предприятия возможно, только по повышенной процентной ставке, включающей премию за риск, при постоянном текущем контроле за документооборотом кредитуемой сделки и за финансовым состоянием заемщика.

Проведем оценку финансового состояния заемщика с помощью финансовых коэффициентов, характеризующих способность предприятия погасить кредит.

Таблица 2.13.

Экспресс анализ предприятия Г.

Показатель

Оптима

льное значение

Фактическое значение на н.

Фактическое значение на к.

Отклонение

(+/-)

1

2

3

4

5

Показатели финансовой устойчивости

Коэффициент собственности

0,50

0,82

0,79

-0,03

Коэффициент мобильности средств

0,50

0,36

0,46

0,1

Обеспеченность чистым оборотным капиталом

0,20

0,32

0,36

0,04

Коэффициент финансовой устойчивости

1,00

4,53

3,9

-0,63

Соотношение собственного капитала и долгосрочной задолженности

4,00

7249,1

67,78

-7181,3

Показатели эффективности деятельности

Фондоотдача (грн.)

-

-

0,05

-

Рентабельность активов (грн.)

-

-

0,03

-

Оборачиваемость мобильных средств (грн.)

-

-

0,11

-

Рентабельность продаж (%)

-

-

Убыток

-

Рентабельность общего капитала (%)

-

-

Убыток

-

Рентабельность акцио-нерного капитала (%)

-

-

Убыток

-

Соотношение чистой и балансовой прибыли (%)

-

-

Убыток

-

Показатели ликвидности

Коэффициент покрытия задолженности

2,00

1,47

1,57

0,1

Коэффициент общей ликвидности

1,00

0,29

0,39

0,1

Коэффициент абсолютной ликвидности

0,30

0,01

0,01

-

Соотношение дебиторской и кредиторской задолженностей

1,00

0,28

0,31

0,03

Результаты анализа свидетельствуют о финансовой устойчивости предприятия Г и независимости его от внешних источников финансирования. Показатель покрытия показывает потенциальную возможность рассчитаться с задолженностью, однако большую часть финансового покрытия составляют запасы, а погашение текущих обязательств предприятие может осуществлять только за счет дебиторской задолженности, т.к. величина высоко ликвидных денежных средств очень незначительна. Показатели ликвидности говорят о не профессиональном использовании средств предприятия, которое является убыточным. Наличие убытков не только в отчетном, но и в предыдущих периодах, говорит о высокой себестоимости производства, неэффективном использовании имеющихся у предприятия хозяйственных средств и непрофессиональном управлении ресурсами предприятия (таблица 2.13). в итоге можно сделать вывод: предприятию Г необходимо присвоить рейтинг «неприемлемый», т.к. его деятельность не является прибыльной, в то время как прибыль – основной источник погашения кредита, и способность к погашению ссуды является сомнительной.

Таблица 2.14.

Определение кредитного рейтинга потенциального заемщика – предприятия Д.

Показатель

Оптима льное значение

Фактическое значение (н.п.)

Фактическое значение (к.п.)

Отклонение

(+/-)

1

2

3

4

5

Прогнозируемый денежный поток (тыс. грн.)

567

-

-1 978,5

-

Коэффициент прогноза банкротства

? 0,26

-

-0,12

-

Коэффициент покрытия общей задолженности

< 1,00

0,25

0,5

0,25

Ликвидационная стоимость

? 1,00

0,87

1,05

-0,82

Рамбурсная способность

< 0,80

-

0,85

-

Предприятию Д присваивается кредитный рейтинг «неприемлемый», т.к. от оптимального значения отклоняются следующие показатели: прогнозируемого денежного потока, прогноза банкротств и рамбурсной способности, см. табл. 2.14.

Таблица 2.15.

Экспресс анализ предприятия Д.

Показатель

Оптима

льное значение

Фактическое значение на н.

Фактическое значение на к.

Отклонение

(+/-)

1

2

3

4

5

Показатели финансовой устойчивости

Коэффициент собственности

0,50

0,8

0,79

-0,01

Коэффициент мобильности средств

0,50

0,2

0,21

0,01

Обеспеченность чистым оборотным капиталом

0,20

-0,14

0,05

0,19

Коэффициент финансовой устойчивости

1,00

4,64

4,75

0,11

Соотношение собственного капитала и долгосрочной задолженности

4,00

31,5

22,3

-9,2

Показатели эффективности деятельности

Фондоотдача (грн.)

-

-

0,20

-

Рентабельность активов (грн.)

-

-

0,20

-

Оборачиваемость мобильных средств (грн.)

-

-

1,00

-

Рентабельность продаж (%)

-

-

8,80

-

Рентабельность общего капитала (%)

-

-

1,50

-

Рентабельность акцио-нерного капитала (%)

-

-

2,00

-

Соотношение чистой и балансовой прибыли (%)

-

-

0,50

-

Показатели ликвидности

Коэффициент покрытия задолженности

2,00

0,87

1,05

0,18

Коэффициент общей ликвидности

1,00

0,26

0,39

0,13

Коэффициент абсолютной ликвидности

0,30

0,01

0,01

-

Соотношение дебиторской и кредиторской задолженностей

1,00

0,24

0,37

0,13

В результате более детального анализа финансовых коэффициентов предприятие характеризуют (см. табл. 2.15): низкие показатели эффективности использования средств предприятия, обусловленные нехваткой чистого оборотного капитала и превышение задолженности предприятия над ее текущими активами, значения показателей ликвидности подтверждают отсутствие у предприятия возможности быстрого погашения задолженности за счет высоко ликвидных активов (денежных средств), – все это подтверждает присвоенный предприятию Д кредитный рейтинг, предусматривающий отказ от кредитования данного заемщика.

Похожие работы

... выше задач с привлечением законодательных органов с целью создания цивилизованного рынка и снижения криминогенной обстановки в России. Глава 7. Роль банковского кредита в развитии рыночных отношений Роль кредита характеризуется результатами его применения для экономики, государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются. Что касается методов, ...

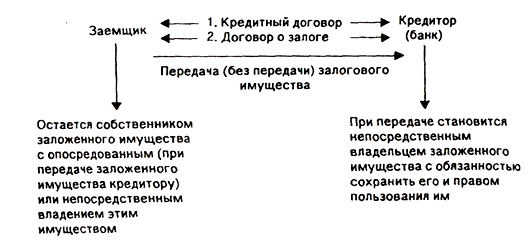

... заложенного имущества. Различают несколько разновидностей залога одним из которых является залог имущества клиента. Залог имущества клиента является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить ...

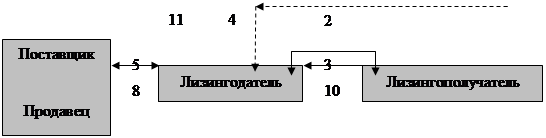

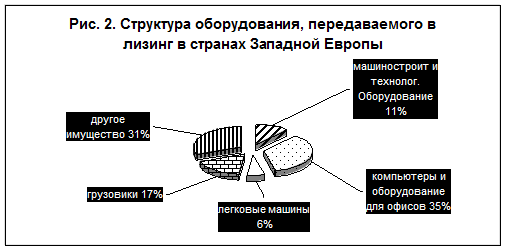

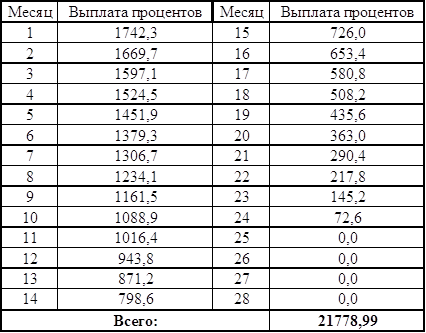

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... -хозяйственной деятельностью составляет основу в кредитной политике банка. Сложность этой проблемы очевидна, но без ее решения невозможна активизация банковского кредитования хозяйства. Данная работа посвящена определению сущности и значения кредита в современных условиях. Итак, мы видим значимость в наших условиях вопроса, связанного с кредитованием, рассмотрение которого начнем с установления ...

0 комментариев