Навигация

Развитие коммерческих банков ПМР в сфере кредитования

1.2. Развитие коммерческих банков ПМР в сфере кредитования

Условия развития банковского сектора в 2001 году заметно отличались от предыдущих лет. Функционирование банков происходило при умеренном уровне инфляции и низких темпах девальвации приднестровского рубля. Это внесло предсказуемость и стабильность в деятельность финансовых учреждений и позволило осуществлять более широкий спектр банковских операций. Так, в 2001 году значительно расширились масштабы долгосрочного кредитования банками. Если доля кредитных вложений банковских учреждений долгосрочного характера в структуре ссудной задолженности на 1.01.2001г. не превышала трех процентов, то на 1.01.2002г. она уже составляла около трети всех кредитных вложений. Это требовало от финансовых учреждений проведения взвешенной и осторожной политики в области управления операциями по привлечению и размещению средств.

В структуре активов коммерческих банков преобладали кредитные вложения. На 1 января 2002 года их удельный вес превысил 45%. На ту же дату в составе пассивов привлеченные средства занимали около 52,3%, собственные средства (капитал) банков – 46,7%, доходы будущих периодов – 1,0%.

Состав банковского сектора. Общее количество банков, зарегистрированных Приднестровским республиканским банком, на протяжении 2001 года не изменилось и составило 12 учреждений, из них банков с иностранным участием–4.(Таблица1.2.1).

Таблица 1.2.1.

Количественный состав банковской системы ПМР (ед.)

| 1.01.2001г. | 1.01.2002г. | |

| Коммерческие банки | 12 | 12 |

| Из них: | ||

| -с государственным участием | 1 | 1 |

| -с иностранным участием | 4 | 4 |

| -филиалы банков-нерезидентов | 2 | 2 |

| -находящиеся в стадии ликвидации | 1 | 2 |

| Филиалы коммерческих банков | 23 | 23 |

Капитал. На 1.02.2002г. размер совокупного собственного капитала-брутто коммерческих банков составил 198,0 млн. руб. (в валютном эквиваленте – 33,6 млн. долл.). По сравнению с 1.01.2001г. данный показатель возрос на 80,2 млн. руб. (с учетом переоценки валютной составляющей в результате изменения официальных обменных курсов), или на 68,1%. величина капитала-нетто повысилась с 96,9 млн. руб. до 161,1 млн. руб., или на 66,3%. С учетом инфляции реальный прирост чистого капитала составил 31,2%.

Основным фактором увеличения совокупного капитала банков выступил рост уставного капитала банковских учреждений с 97,8 млн. руб. (1.01.2001г.) до 160,2 млн. руб. (1.01.2002г.), или на 63,8%; при этом уставный капитал действующих банков повысился с 95,7 млн. руб. до 158,3 млн. руб., т.е. на 65,4% (таблица 1.2.2.).

Так как в 2001 году отмечены довольно высокие темпы роста собственного капитала банков, превосходившие темпы роста совокупных активов банковских учреждений, взвешенных с учетом риска, более чем на 20 процентных пунктов увеличился показатель достаточности капитала и превысил отметку в 90%.

Объем вложений иностранного капитала в банковский сектор республики за 2001 год в абсолютном выражении увеличился с 29,1 млн. руб. до 34,8 млн. руб. Вместе с тем его доля в структуре уставного капитала банковских учреждений ПМР уменьшилась с 29,7 % до 21,7%. Соответственно, удельный вес отечественного капитала повысился с 70,3% до 78,3%.

Таблица 1.2.2.

Структура и динамика совокупного собственного капитала

действующих коммерческих банков (млн. руб.)

| 1.01.01 | 1.04.01 | 1.07.01 | 1.10.01 | 1.01.02 | Темп роста, % | |

| Уставный капитал | 95,7 | 101,6 | 114,4 | 122,0 | 158,3 | 165,4 |

| Фонды банков | 7,5 | 11,6 | 12,8 | 15,0 | 15,9 | 212,0 |

| Резерв на возможные потери по ссудам | 5,5 | 6,8 | 7,6 | 9,2 | 9,6 | 174,5 |

| Прибыль | 9,0 | 4,5 | 6,1 | 10,3 | 14,2 | 156,7 |

| Капитал-брутто | 117,8 | 124,6 | 141,0 | 156,7 | 198,0 | 168,1 |

| Капитал-нетто | 96,9 | 103,7 | 117,2 | 125,4 | 161,1 | 166,3 |

Активы. В 2001 году размер совокупных активов коммерческих банков возрос на 112,8 млн. руб., составив на 1.01.2002г. 430,2 млн. руб. (таблица 3). Наиболее быстрыми темпами расширялись активы, номинированные в приднестровских рублях. За отчетный период их величина повысилась с 90,2 млн. руб. до 159,4 млн. руб., или на 76,7%. Активы в иностранной валюте в долларовом эквиваленте увеличились с 42,1 млн. долл. до 45,9 млн. долл., или на 9,0%. Темп их роста в рублевом эквиваленте был на 10,2 процентных пункта выше за счет изменения курсовых соотношений между рублем ПМР и иностранными валютами. Увеличившаяся привлекательность приднестровского рубля и более широкое его использование в платежных операциях содействовали снижению валютизации активов с 71,6% на 1 января 2001 года до 62,9% на 1 января 2002 года.

В течение 2001 года произошли изменения в структуре активов банков. Возрос удельный вес ссудной задолженности. Если на 1.01.2001 г. ее доля в суммарных активах банковской системы составляла 38,0%, то на 1.01.2002г. – 45,6%. В абсолютном выражении кредитные вложения банков увеличились с 120,7 млн. руб. до 196,2 млн. руб., или на 62,6%. Объем кредитования банками экономических агентов республики в приднестровских рублях за анализируемый период повысился в 3 раза, что также говорит о более активном использовании внутренней денежной единицы при совершении экономических трансакций. Ссудная задолженность, номинированная в иностранной валюте, возросла на 14,3% (в долларовом эквиваленте). Между тем сумма кредитов, предоставленных в валюте, на 1.01.2002г. в 1,5 раза превышала размер кредитных вложений в рублях.

В структуре кредитных вложений по категориям заемщиков произошло заметное увеличение кредитных вложений в нефинансовый сектор экономики, что связано главным образом с некоторой стабилизацией макроэкономической ситуации, а также расширением ресурсной базы коммерческих банков. Так, ссудная задолженность предприятий и организаций перед банковской системой на 1.01.2002г. составила 174,4 млн. руб., что на 58,0% больше, чем на 1.01.2001г. За отчетный период значительно возросли масштабы межбанковского кредитования – более чем в 6 раз. (Таблица 1.2.3.)

В 2001 году повысились объемы долгосрочного кредитования. Ссудная задолженность указанного характера возросла на 53,4 млн. руб. В структуре кредитных вложений долгосрочная задолженность на 1 января 2001 года составляла 2,7%, на 1 января 2002 года – 28,9%.

Таблица 1.2.3.

Структура активов коммерческих банков (млн. руб.)

| 1.01.2001г. | 1.01.2002г. | Темп роста, % | |

| Активы-брутто | 317,4 | 430,2 | 135,5 |

| В том числе: | |||

| -в рублях ПМР | 90,2 | 159,4 | 176,7 |

| -в иностранной валюте | 227,2 | 270,8 | 119,2 |

| 1.Наличность | 6,8 | 16,8 | 2,5 раза |

| В том числе: | |||

| -в рублях ПМР | 1,5 | 2,2 | 146,7 |

| -в иностранной валюте | 5,3 | 14,6 | 2,8 раза |

| 2.Счета банков в ПРБ | 37,4 | 52,2 | 139,6 |

| В том числе: | |||

| -в рублях ПМР | 18,4 | 21,7 | 117,9 |

| -в иностранной валюте | 19,0 | 30,5 | 160,5 |

| 3.Корсчета в банках-нерезидентах | 40,9 | 41,3 | 101,0 |

| 4.Ссудная задолженность | 120,7 | 196,2 | 162,6 |

| В том числе: | |||

| -в рублях ПМР | 26,3 | 78,3 | 3 раза |

| -в иностранной валюте | 94,4 | 117,9 | 124,9 |

| 5.Вложения в ценные бумаги | 23,7 | 26,0 | 109,7 |

| В том числе: | |||

| -в рублях ПМР | 2,9 | 5,1 | 175,9 |

| -в иностранной валюте | 20,8 | 20,9 | 100,5 |

| 6.Дебиторская задолженность | 10,9 | 6,5 | 59,6 |

| В том числе: | |||

| -в рублях ПМР | 9,1 | 3,5 | 38,5 |

| -в иностранной валюте | 1,8 | 3,0 | 166,7 |

| 7.Имущество банков | 11,9 | 21,5 | 180,7 |

| 8.Прочие активы | 65,1 | 69,7 | 107,1 |

| В том числе: | |||

| -в рублях ПМР | 19,9 | 26,9 | 135,2 |

| -в иностранной валюте | 45,2 | 42,8 | 94,7 |

Сумма просроченных кредитов в течение 2001 года увеличивалась более медленными темпами, чем общая ссудная задолженность. С 1 января 2001 года по 1 января 2002 года объем кредитов, не погашенных в срок, повысился на 39,1%. При этом доля просроченных кредитов в структуре совокупной ссудной задолженности банков сократилась с 10,7% на 1.01.2001г. до 9,1% на 1.01.2002г.

Можно отметить, что расширение кредитования сопровождалось улучшением структуры и качества ссуд. На 1 января 2002 года удельный вес стандартных ссуд и приравненной к ним задолженности в кредитном портфеле банков составлял 70,7% против 40,9% на начало отчетного периода (таблица 4). Соответственно, произошло снижение доли нестандартных кредитов (с 21,5% до 13,5%), сомнительных (с 21,0% до 7,0%) и безнадежных (с 16,6% до 8,8%).

Таким образом, несмотря на рост объемов кредитования, коммерческих банки осуществляют взвешенный подход к выдаче ссуд, что обусловлено высоким уровнем кредитного риска, связанным с низкой кредитоспособностью заемщиков.

В соответствии с требованиями ПРБ банки также обязаны формировать фонд риска на возможные потери по ссудам и приравненной к ним задолженности. В течение 2001 года его размер увеличился на 70,5%. На 1.01.2002г. созданный банками фонд риска покрывал просроченную задолженность на 54,0%. (Таблица 1.2.4.)

Таблица 1.2.4.

Классификация ссуд и приравненной к ним

задолженности коммерческих банков

| 1.01.2001г. | 1.04.2001г. | 1.07.2001г. | 1.10.2001г. | 1.01.2002г. | ||||||

| млн.руб. | уд.вес,% | млн.руб. | уд.вес,% | млн.руб. | уд.вес,% | млн.руб. | уд.вес,% | млн.руб. | уд.вес,% | |

| Стандартные | 55,8 | 40,9 | 67,0 | 43,5 | 110,9 | 60,2 | 118,5 | 61,4 | 151,5 | 70,7 |

| Нестандартные | 29,4 | 21,5 | 29,8 | 19,3 | 30,8 | 16,7 | 31,6 | 16,4 | 29,1 | 13,5 |

| Сомнительные | 28,6 | 21,0 | 36,7 | 23,8 | 22,1 | 12,0 | 22,3 | 11,6 | 14,9 | 7,0 |

| Безнадежные | 22,7 | 16,6 | 20,7 | 13,4 | 20,4 | 11,1 | 20,5 | 10,6 | 18,8 | 8,8 |

| Итого | 136,5 | 100,0 | 154,2 | 100,0 | 184,2 | 100,0 | 192,9 | 100,0 | 214,3 | 100,0 |

В структуре совокупных активов банковских учреждений доля вложений в ценные бумаги сократилась с 7,5% на 1.01.2001г. до 6,0% на 1.01.2002г. Указанная тенденция обусловлена отсутствием рынка ценных бумаг, в результате чего банки лишены одного из инструментов регулирования собственной ликвидности и источника дополнительных доходов.

Удельный вес средств банков, размещенных в ПРБ, за 2001 год повысился с 11,8% до 12,1%. Величина остатков средств коммерческих банков на корреспондентских счетах в Приднестровском республиканском банке возросла в 2,0 раза. При этом объем обязательных резервов, депонированных банками в ПРБ, уменьшился на 7,2% и на 1 января 2002 года составил 10,3 млн. руб.

Размер средств коммерческих банков ПМР, номинированных в иностранной валюте и размещенных на корреспондентских счетах в банках-нерезидентах, за анализируемый период практически не изменился, между тем их доля в суммарных активах банков ПМР снизилась с 12,9% на 1.01.2001г. до 9,6% на 1.01.2002г.

Характерной особенностью отчетного года стали опережающие темпы роста активов, приносящих доход, по сравнению с темпами роста совокупных активов – 155,5% и 135,5% соответственно. В общей структуре активов удельный вес активов, приносящих доход, увеличился с 41,4% до 47,5%. Состав «работающих» активов не изменился, сохранилось закономерное преобладание кредитных вложений. На 1 января 2001 года их объем составлял 82,0% активов, приносящих доход; на 1 января 2002 года – 87,2%.

Обязательства. Общая сумма обязательств банка на конец 2001 года достигла 224,8 млн. руб. (Таблица 1.2.5.). Темп прироста совокупных обязательств в 2001 году в сравнении с 2000 годом был несколько ниже, однако это нельзя расценивать как негативный факт, так как в 2000 году увеличение обязательств происходило главным образом в результате переоценки пассивов, номинированных в иностранной валюте, связанной с изменением валютных курсов. В 2001 году прирост обязательств банков на 17,4% был обусловлен фактическим расширением привлеченных ресурсов.

Существенное влияние на динамику обязательств оказало увеличение средств, привлеченных от предприятий и организаций (включая нерезидентов), и средств населения.

Размер денежных средств, привлеченных от юридических лиц, повысился с 69,2 млн. руб. на 1.01.2001г. до 87,9 млн. руб. на 1.01.2002г., или на 27,0%. При этом величина средств предприятий и организаций, размещенных на счетах банковской системы ПМР и номинированных в приднестровских рублях, за рассматриваемый период возросла на 42,7%, в иностранной валюте (в долларовом эквиваленте) – на 10,3%. В структуре денежных средств, принадлежащих хозяйствующим субъектам, преобладали средства, размещенные на краткосрочной основе, их удельный вес в 2001 году повысился с 83,2% до 91,4%. на треть сократились остатки средств на «длинных» депозитах юридических лиц.

Таблица 1.2.5.Привлеченные средства коммерческих банков (млн. руб.)

| 1.01.2001г. | 1.01.2002г. | Темп роста, % | |

| Привлеченные средства-брутто | 191,5 | 224,8 | 117,4 |

| В том числе: | |||

| - в рублях ПМР | 51,2 | 54,4 | 106,3 |

| - в иностранной валюте | 140,3 | 170,4 | 121,4 |

| 1. Депозиты предприятий, организаций, предпринимателей | 69,2 | 87,9 | 127,0 |

| В том числе: | |||

| - в рублях ПМР | 22,0 | 31,4 | 142,7 |

| - в иностранной валюте | 47,2 | 56,5 | 119,7 |

| 2. Депозиты населения | 41,1 | 51,7 | 125,8 |

| В том числе: | |||

| - в рублях ПМР | 1,4 | 2,7 | 192,9 |

| - в иностранной валюте | 39,7 | 49,0 | 123,4 |

| 3. Межбанковские кредиты | 27,4 | 32,1 | 117,2 |

| В том числе: | |||

| - в рублях ПМР | 11,9 | 9,4 | 79,0 |

| - в иностранной валюте | 15,5 | 22,7 | 146,5 |

| 4. Кредиторская задолженность | 11,6 | 6,1 | 52,6 |

| В том числе: | |||

| - в рублях ПМР | 8,0 | 2,6 | 32,5 |

| - в иностранной валюте | 3,6 | 3,5 | 97,2 |

| 5. Прочие обязательства | 42,3 | 47,0 | 111,1 |

| В том числе: | |||

| - в рублях ПМР | 8,0 | 8,3 | 103,8 |

| - в иностранной валюте | 34,3 | 38,7 | 112,8 |

Увеличение остатков средств на депозитах населения происходило аналогичным образом. В целом объем средств, размещенных гражданами на счетах в банках, за 2001 год повысился на 25,8%: в рублях ПМР – на 92,9%, в валюте (в долларовом эквиваленте) – на 13,7%. Соответственно, возрос удельный вес рублевых депозитов, что в свою очередь результировалось девалютизацией обращающейся денежной массы. В структуре вкладов граждан с 16,1% до 18,4% увеличилась доля краткосрочных депозитов (до востребования и сроком до 30 дней). В абсолютном выражении их размер повысился с 6,6 млн. руб. на начало 2001 года до 9,5 млн. руб. на конец анализируемого периода. Объем депозитов физических лиц со сроком размещения от 31 дня до 1 года, включая сберегательные депозиты, возрос на 6,8 млн. руб., или на 14,6%; между тем их удельный вес снизился с 83,7% до 79,7%. Остатки средств на депозитах граждан со сроком размещения свыше 1 года увеличились почти в 13 раз. Однако их доля в структуре вкладов граждан остается незначительной: на 1 января 2001 года она составляла 0,2%, на 1 января 2002 года – 1,9%.

Участие банков республики в обязательном страховании вкладов граждан также стимулировало процесс привлечения денежных средств на депозиты. На 1.01.2002г. коммерческими банками создан страховой резерв в сумме 6,3 млн. руб. (Таблица 1.2.6.).

Таблица 1.2.6.Средства населения, привлеченные банками на депозиты,

и объем созданного страхового резерва (млн. руб.)

| Привлеченные средства | Средства, зарезервированные в ПРБ | |||||

| в рублях | в валюте | всего | в рублях | в валюте | всего | |

| 1.01.2001г. | 1,5 | 27,7 | 29,2 | 0,2 | 5,5 | 5,7 |

| 1.04.2001г. | 1,6 | 37,4 | 39,0 | 0,2 | 5,6 | 5,8 |

| 1.07.2001г. | 2,0 | 40,5 | 42,5 | 0,2 | 4,9 | 5,1 |

| 1.10.2001г. | 2,3 | 44,4 | 46,6 | 0,3 | 5,4 | 5,7 |

| 1.01.2002г. | 2,6 | 44,8 | 47,4 | 0,3 | 6,0 | 6,3 |

По всем своим обязательствам (за исключением средств, привлеченных от населения) банки осуществляют обязательное депонирование части этих средств в фонде регулирования кредитных ресурсов в ПРБ. Так, на 1.01.2002г. коммерческими банками было зарезервировано 10,1 млн. руб., в том числе в рублях ПМР – 3,8 млн. руб., в иностранной валюте (в рублевом эквиваленте) – 6,3 млн. руб. (Таблица 1.2.7.).

Таблица 1.2.7. Обязательства банков, включаемые в расчет фондаобязательного резервирования, и объем созданного фонда (млн. руб.)

| Привлеченные средства | Средства, зарезервированные в ПРБ | |||||

| в рублях | в валюте | всего | в рублях | в валюте | всего | |

| 1.01.2001г. | 19,8 | 34,5 | 54,3 | 4,0 | 6,9 | 10,9 |

| 1.04.2001г. | 24,3 | 48,4 | 72,7 | 2,4 | 7,3 | 9,7 |

| 1.07.2001г. | 23,5 | 40,9 | 64,3 | 2,4 | 4,9 | 7,3 |

| 1.10.2001г. | 28,4 | 37,0 | 65,4 | 3,4 | 3,7 | 7,1 |

| 1.01.2002г. | 31,8 | 52,4 | 84,1 | 3,8 | 6,3 | 10,1 |

Для обеспечения равновесия на денежном рынке и регулирования ликвидности банков на протяжении 2001 года в зависимости от складывающейся экономической ситуации изменялась норма обязательного резервирования по фонду регулирования кредитных ресурсов и фонду страхования вкладов граждан. Снижение ставок к концу года характеризовало процесс стабилизации денежно-кредитной сферы.

В структуре обязательств коммерческих банков удельный вес кредитов, привлеченных от других банков (включая заимствования у банков-нерезидентов), за отчетный год не изменился и остался на уровне 14,4%. В номинальном выражении заимствования у банков-нерезидентов увеличились на 58,0%. Сумма средств, привлеченных от банков-резидентов, напротив, сократилась на 3,9%.

В 2001 году существенно снизился объем выпущенных коммерческими банками ПМР ценных бумаг – с 6,2 млн. руб. до 4,3 млн. руб., или на 30,2%. Это, прежде всего, связано с отсутствием законодательных актов, регламентирующих деятельность на рынке ценных бумаг.

Величина платных ресурсов, привлеченных банками, повысилась с 81,2 млн. руб. на 1.01.2001г. до 91,3 млн. руб. на 1.01.2002г., или на 12,5%. Рост платных пассивов происходил более медленными темпами в сравнении с общей суммой пассивов коммерческих банков, что в определенной мере позволяло уменьшать издержки финансовой деятельности.

Процентная политика коммерческих банков. Средняя ставка по кредитам, предоставляемым юридическим лицам в приднестровских рублях, в целом за 2001 год заметно снизилась, что было связано с ослаблением инфляционных процессов в экономике. Так, если в январе 2001 года она составляла 26,6%, то в декабре – всего 15,3% (Таблица 1.2.8.). Между тем на протяжении года отмечались колебания средней по банкам процентной ставки. Резкий рост ее значения в сентябре до 33,5% во многом связан с возникшими в тот период проблемами с отгрузкой продукции на экспорт, что привело к ожиданиям дальнейшего ухудшения внутреннего экономического положения. В этой ситуации увеличение процентной ставки было призвано компенсировать повысившиеся риски кредитной деятельности банков. Однако в течение непродолжительного времени обстановка относительно нормализовалась, в результате средняя процентная ставка существенно уменьшилась, отражая более медленные темпы роста цен.

Таблица 1.2.8. Средние процентные ставки коммерческих банковпо кредитам (% годовых)

| В приднестровских рублях | В иностранной валюте | |||

| юридическим лицам | физическим лицам | юридическим лицам | физическим лицам | |

| Январь | 26,6 | 34,9 | 17,5 | 9,7 |

| Февраль | 20,3 | 24,8 | 17,6 | 8,5 |

| Март | 24,3 | 39,2 | 18,2 | 6,6 |

| Апрель | 25,9 | 38,5 | 24,1 | 7,9 |

| Май | 28,8 | 39,2 | 20,3 | 10,7 |

| Июнь | 19,0 | 46,1 | 20,4 | 9,7 |

| Июль | 19,7 | 33,6 | 17,9 | 8,9 |

| Август | 29,0 | 34,3 | 19,3 | 7,2 |

| Сентябрь | 33,5 | 35,9 | 21,2 | 20,7 |

| Октябрь | 15,3 | 25,4 | 18,6 | 6,5 |

| Ноябрь | 20,1 | 30,8 | 20,8 | 7,9 |

| Декабрь | 15,3 | 21,2 | 21,8 | 8,2 |

Ставки по кредитам физическим лицам в приднестровских рублях были на несколько процентных пунктов выше ставок по кредитам юридическим лицам. В 2001 году также наблюдалось их понижение. В январе отчетного года значение средней ставки равнялось 34,9%, в декабре того же года – 21,2%.

Несколько иная динамика наблюдалась по средней ставке на кредиты юридическим лицам в иностранной валюте. С января по декабрь 2001 года она повысилась, хотя и незначительно – на 4,3 процентных пункта (с 17,5% до 21,8%). Ставка по кредитам физическим лицам между тем снизилась с 9,7% в январе до 8,2% в декабре 2001 года.

Средняя ставка по межбанковским кредитам в иностранной валюте варьировала от 12% до 20%.

Ставки по депозитам юридических лиц (номинированным как в приднестровских рублях, так и в иностранной валюте) на протяжении 2001 года значительно колебались и зависели от объемов, условий и сроков привлечения банками средств от предприятий и организаций.

Процентные ставки по депозитам физических лиц в рублях ПМР отражают главным образом ситуацию по депозитам сберегательного характера. В январе 2001 года их средний уровень составлял 19%, в декабре того же года – 16%. Снижение ставок также связано с замедлением инфляции и уменьшением ставок по кредитам (Таблица 1.2.9.).

Ставки по вкладам граждан в иностранной валюте в анализируемом периоде, напротив, несколько выросли. В январе их среднее значение составляло 8,2%, в декабре – 9,4%. При этом процентные ставки по сберегательным депозитам физических лиц со сроком размещения от 31 до 90 дней повысились с 4,7% до 6,8%, со сроком размещения от 91 до 180 дней – с 8,9% до 11,1% соответственно.

Таблица 1.2.9. Средние процентные ставки коммерческих банковпо депозитам (% годовых)

| В приднестровских рублях | В иностранной валюте | |||

| юридическим лицам | физическим лицам | юридическим лицам | физическим лицам | |

| Январь | 12,00 | 19,0 | 11,7 | 8,2 |

| Февраль | 38,00 | 20,9 | 12,6 | 8,0 |

| Март | 15,00 | 20,1 | 16,0 | 8,0 |

| Апрель | 0,50 | 20,5 | 13,2 | 8,8 |

| Май | 0,60 | 20,7 | 16,3 | 10,5 |

| Июнь | 0,40 | 20,7 | 17,3 | 8,0 |

| Июль | 0,02 | 19,5 | 15,1 | 8,7 |

| Август | 0,60 | 19,2 | 11,8 | 7,0 |

| Сентябрь | 0,03 | 19,3 | 16,3 | 7,8 |

| Октябрь | 0,30 | 15,0 | 14,7 | 7,9 |

| Ноябрь | 0,07 | 19,6 | 11,2 | 6,4 |

| Декабрь | 1,20 | 16,0 | 0,8 | 9,4 |

Процентная маржа (разница между ценой ресурсов и ставками размещения) по рублевым средствам в среднем за 2001 год составила 18% годовых, по средствам, номинированным в иностранной валюте, - 2,8%.

Похожие работы

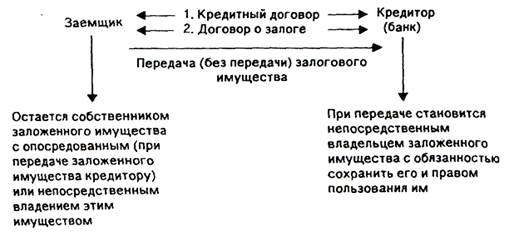

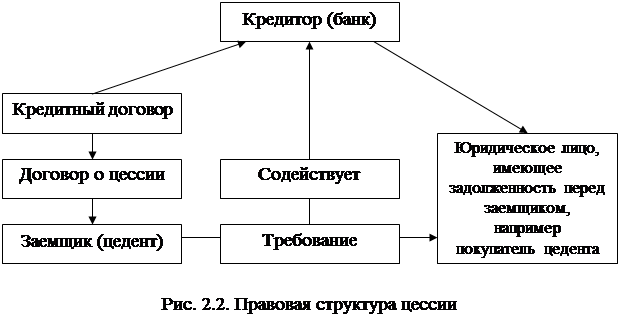

... вторичных источников. К их числу относятся: залог имущества и прав, уступка требований и прав, гарантии и поручительства, страхование. В таблице 1 представлены распространенные формы обеспечения возвратности кредита. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности ...

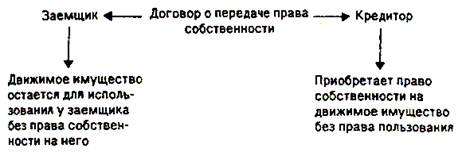

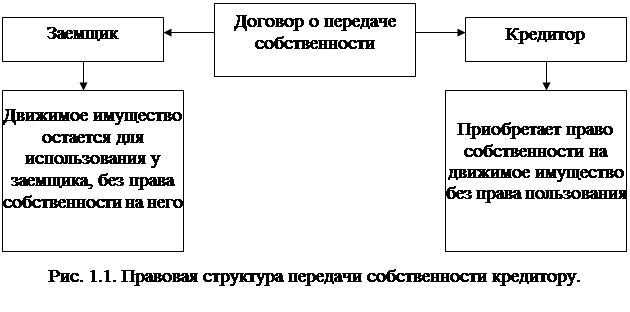

... должники. Кредиты под гарантию выдаются ссудозаемщикам лишь в том случае, если гарант является платежеспособным лицом. В следующих разделах работы рассматриваются основные формы обеспечения возвратности кредита: залог, гарантии и поручительства, цессия и передача права собственности 2. Залог – основная форма обеспечения возвратности кредита Залог является одним из наиболее действенных ...

... средств при наступлении срока исполнения обязательства. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности правового механизма, грамотности правового и экономического содержания соответствующих документов, соблюдения норм деловой этики гарантов платежных обязательств. ...

... форфейтору, а срок кредитования длителен. 7. Выбор формы обеспечения возвратности кредита в зависимости от финансового состояния заемщика Сфера использования разнообразных форм обеспечения возвратности кредита, учитывая степень эффективности этих форм, зависит от реальной экономической ситуации, которая складывается под влиянием многих факторов. Главными из них являются финансовое состояние ...

0 комментариев