Навигация

Роль кредита в развитии экономики и его границы

1.1. Роль кредита в развитии экономики и его границы

В современных условиях исключительно важное значение имеет наличие устойчивой и полноценно функционирующей сети кредитных учреждений, способных обеспечивать потребности экономики полным спектром банковских услуг. Во многом основанием для наметившейся тенденции экономического роста в нашей республике является дальнейшее развитие ее финансового рынка и, прежде всего, расширение кредитования реального сектора экономики и населения.

Основной задачей является обеспечение долгосрочной устойчивости кредитных организаций, переориентация их на обслуживание реальной экономики, повышение доверия к банкам со стороны предприятий и населения. Без решения этих вопросов невозможна структурная перестройка и модернизация производства, активизация инвестиционной деятельности, повышение платежеспособного спроса населения, оздоровление финансов.

Сами банки приходят к пониманию того, что именно долгосрочные кредиты, выданные предприятиям, создают фундамент и предпосылки их стабильного и устойчивого развития. Банки должны работать на экономику, а экономика будет стимулировать расширение и укрепление банковского бизнеса. Местные органы власти и управления также начали поиски взаимовыгодного сотрудничества с банковскими учреждениями с тем, чтобы получить возможность влиять на распределение кредитных ресурсов в интересах развития своих территорий.

Вместе с тем Приднестровский республиканский банк в целях обеспечения устойчивости и надежности банковской системы ограничивает объемы проводимых банками депозитных и кредитных операций размером их собственного капитала. Поэтому активизация операций с реальным сектором экономики напрямую зависит от размера капитала банков.

Увеличению объемов банковского кредитования в экономику препятствует также краткосрочный характер денежных ресурсов банков, которые почти на треть состоят из средств предприятий и населения, привлеченных на короткие сроки или до востребования. Это порождает проблему использования привлеченных средств в банковском обороте на длительные сроки.

Кроме того, существует ряд негативных факторов, напрямую влияющих на ресурсы банков: недостаточно контролируемая деятельность частных предпринимателей, напрямую работающих с денежной наличностью, широкое развитие бартера и др.

Наличные расчеты предприятий со своими поставщиками, неучтенный налично-денежный оборот предпринимателей, остающиеся на руках населения сбережения также представляют собой упущенные банковским сектором ресурсы для кредитования предприятий.

Решение задачи активизации кредитования реального сектора экономики предполагает разрешение многих проблем. Обсуждаемые в настоящее время инструменты и механизмы, предлагаемые для решения задачи активизации кредитования реального сектора экономики, зачастую неадекватны как по масштабам и сложности этих проблем, так и по последствиям их реализации. Эти предложения условно можно разделить на три группы:

- меры, переводящие решение вопроса в плоскость денежно-кредитной политики – принудительное сокращение ставки рефинансирования до уровня средней рентабельности хозяйствующих субъектов, форсированный рост объемов рефинансирования банков и т.д.;

- меры, переносящие издержки решения проблемы капитализации банковской системы на государственный бюджет – использование финансовых ресурсов государства в качестве основного источника рекапитализации банковской системы;

- меры, которые предполагают решение проблемы активизации кредитования реального сектора за счет принятия банками на себя дополнительного риска вложений – разрешение банкам заниматься непосредственно производственной деятельностью, создание специализированных инвестиционных банков и введение дифференцированных норм регулирования их деятельности, либерализация регулятивных требований (уменьшение коэффициента риска по операциям банка, связанным с кредитованием и инвестициями в реальный сектор экономики, снижение требований по формированию резервов на возможные потери по ссудам реальному сектору экономики и т.д.)

Относительно первой группы мер необходимо отметить, что основной причиной недостаточной кредитной активности банков является не низкий уровень рефинансирования, а сохраняющиеся высокие риски вложений в реальный сектор экономики. Без решения этой проблемы форсированный рост объемов рефинансирования банков может привести к неоправданному росту денежной массы, не востребованной реальной экономикой, и в результате – к инфляции спроса.

Прямое государственное участие в рекапитализации банковской системы ограничено бюджетными возможностями, поэтому основной акцент должен быть сделан на формировании государством благоприятных условий рекапитализации и функционирования банковской системы. В первую очередь должны быть урегулированы вопросы адекватного определения доходов, расходов, относимых на себестоимость банковских услуг и налогооблагаемой базы, улучшено законодательное обеспечение прав инвесторов, обеспечены более благоприятные налоговые условия для иностранных инвестиций и снижение некоммерческих рисков вложений.

Относительно третьей группы мер необходимо отметить, что ПРБ придерживается неизменной позиции – регулятивные требования должны быть единые для всех кредитных организаций, действующих на территории приднестровской молдавской республики. Действительно, надзорные требования не могут рассматриваться как инструмент активизации кредитования реального сектора экономики. Цель реализации этих требований совершенно другая – обеспечение устойчивости кредитных организаций и банковской системы в целом. При этом не вызывает сомнения, что регулятивные ограничения не должны необоснованно препятствовать процессу роста кредитной активности банков, и в этом плане ПРБ предпринимаются определенные меры.

Масштаб и сложность проблем реструктуризации сектора материального производства, с одной стороны, недостаточно высокая роль банковской системы в экономике республики и незначительные масштабы ее участия в инвестиционном процессе, состояние ресурсной базы и уровня капитализации, с другой, ограничивают реальные возможности банковского сектора и требуют комплексного решения этой проблемы. При этом обязательным условием расширения операций банков с реальной экономикой должно являться обеспечение финансовой устойчивости банковской системы. Для реализации указанной задачи необходимо обеспечить:

в части развития банковских продуктов, связанных с проведением кредитных операций, - развитие механизмов и инструментов распределения и минимизации рисков. Для проектов, имеющих особое (приоритетное) значение с точки функционирования экономики республики, эти механизмы и инструменты при проведении банками кредитных операций с субъектами реальной экономики должны включать государственные гарантии. Гарантии могут включать субсидирование процентных или (и) возврат определенной части кредита. Предоставление синдицированных кредитов с разделением рисков между несколькими банками и страхование исполнение обязательств по выданным ссудам, реализация мер по повышению степени законодательной защиты прав кредиторов, транспарентности информации о финансовом состоянии и структуре собственности организаций, работающих в реальном секторе, также могут оказать существенное влияние на снижение уровня риска вложений;

в части создания устойчивой долгосрочной ресурсной базы – повышение доверия к банковской системе на основе укрепления банковского надзора, механизмов банкротства и ликвидации кредитных организаций, транспарентности банковской системы. ПРБ ведется работа по совершенствованию методики и организации надзора по следующим основным направлениям: повышение оперативности и качества анализа финансового состояния кредитных организаций и эффективности контроля за достоверностью банковской отчетности, развитие практики оценки рисков на индивидуальной и консолидированной основе, в том числе путем включения данных об операциях с небанковскими организациями, входящими в состав банковских групп, расширение состава инструментов и рисков, по которым банки должны формировать резервы на возможные потери. Новым направлением раскрытия информации о банковском секторе должно стать введение в практику расчета и публикации данных о надежности и стабильности банковской системы. Раскрытие данной информации позволит кредитным организациям, надзорным органам, международным финансовым организациям осуществлять регулярный мониторинг надежности банковской системы.

В целом дальнейшее усиление взаимодействия банков и предприятий различных отраслей экономики в целях ее структурной перестройки требует выработки комплексной программы совместных действий всех заинтересованных ведомств.

В первую очередь сегодня необходимо решить вопросы совершенствования системы налогообложения банков, гражданского законодательства, выработать основы реализации залогового права банков, создать совершенную систему гарантирования вкладов, расширить практику рефинансирования банков, кредитующих предприятия.

Развитие экономики невозможно без активного кредитования реального сектора, поэтому первоочередной задачей для местных органов власти могла бы стать выработка приоритетов кредитной поддержки отраслей экономики, имеющих решающее значение для социально-экономического развития территории. В первую очередь это должны быть отрасли, способные обеспечить существенный рост и структурную перестройку производства, расширение рабочих мест, т.е. следует активно кредитовать инвестиционную и инновационную деятельность предприятий. При этом органам государственной власти и управления необходимо делить с банками риски, связанные с государственной социально-экономической политикой, - путем тщательного отбора уполномоченных банков, разработки четкой системы выдачи и отслеживания правительственных гарантий, усиления государственного влияния в капитале банков и учредителей.

Было бы желательно создание для банковских учреждений системы финансовых льгот или стимулов, компенсирующих высокие риски и низкую прибыль банков, например, в арендной плате, оплаты охраны, снижении ставки местных налогов. Неминуемые при этом некоторые потери в доходах бюджета обернутся в дальнейшем расширением налогооблагаемой базы заемщиков, и это компенсирует снижение поступлений налогов от банков. Ведь подлинное значение банковской системы для экономики состоит не только в том, какой непосредственно доход она приносит республике, а как благодаря ей растет налогооблагаемая база предприятий. Поэтому местные органы власти и самоуправления заинтересованы в наличии эффективно действующих банковских учреждений в регионе.

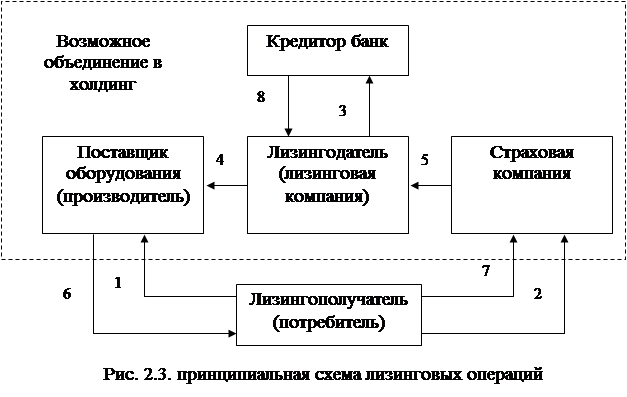

Для самих банков очень важно продолжать наращивать собственный капитал; расширять свою деятельность путем открытия филиалов и дополнительных офисов в республике и за ее пределами; повышать уровень управления банком; развивать новые банковские услуги в виде лизинга, факторинга, выпуска пластиковых карт, внедрять персональный менеджмент крупных клиентов.

На данном этапе ПРБ, как проводник денежно-кредитной политики на территории республики, в рамках своих полномочий продолжает работать над улучшением состояния налично-денежного обращения; оказывает необходимое содействие в развитии банками перспективных форм организации безналичных расчетов; проводит анализ экономики и мониторинг предприятий; осуществляет надзор за кредитными учреждениями с целью сохранения доверия к их деятельности со стороны кредиторов и вкладчиков и использования этого доверия в интересах дальнейшего социально-экономического развития Республики.

Похожие работы

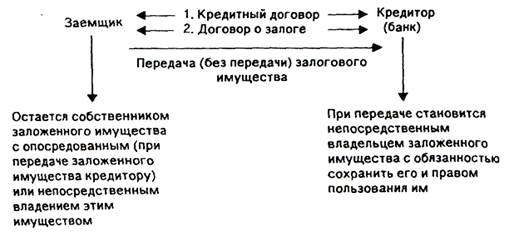

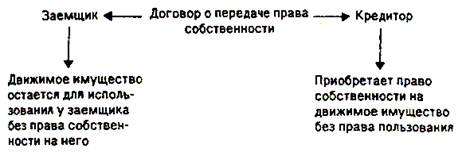

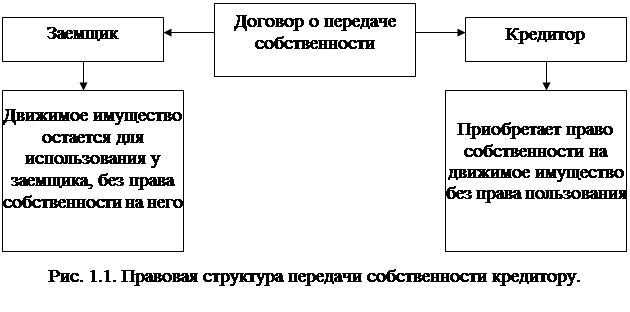

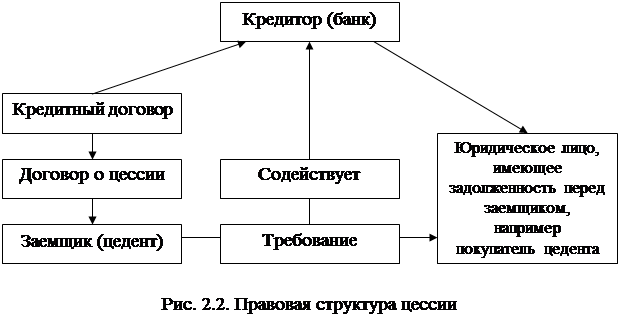

... вторичных источников. К их числу относятся: залог имущества и прав, уступка требований и прав, гарантии и поручительства, страхование. В таблице 1 представлены распространенные формы обеспечения возвратности кредита. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности ...

... должники. Кредиты под гарантию выдаются ссудозаемщикам лишь в том случае, если гарант является платежеспособным лицом. В следующих разделах работы рассматриваются основные формы обеспечения возвратности кредита: залог, гарантии и поручительства, цессия и передача права собственности 2. Залог – основная форма обеспечения возвратности кредита Залог является одним из наиболее действенных ...

... средств при наступлении срока исполнения обязательства. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности правового механизма, грамотности правового и экономического содержания соответствующих документов, соблюдения норм деловой этики гарантов платежных обязательств. ...

... форфейтору, а срок кредитования длителен. 7. Выбор формы обеспечения возвратности кредита в зависимости от финансового состояния заемщика Сфера использования разнообразных форм обеспечения возвратности кредита, учитывая степень эффективности этих форм, зависит от реальной экономической ситуации, которая складывается под влиянием многих факторов. Главными из них являются финансовое состояние ...

0 комментариев