Навигация

Показатели оборачиваемости и рентабельности

3. Показатели оборачиваемости и рентабельности.

Оборачиваемость разных элементов оборотных активов и кредиторской задолженности рассчитывается в днях, исходя из объема дневных продаж (однодневной выручки от реализации).

Объем дневных продаж рассчитывается делением выручки от реализации на число дней в периоде (90, 180, 270, или 360).

Средние (за период) величины оборотных активов и кредиторской задолженности рассчитываются как суммы половин величин на начальную и конечную даты периода и полных величин на промежуточные даты, деленные на число слагаемых, уменьшенное на 1.

Оборачиваемость оборотных активов (формула 5):

| Оборачиваемость оборотных активов = | средняя стоимость оборотных активов (по стр. 290 баланса) |

| объем дневных продаж |

Формула 5

Оборачиваемость дебиторской задолженности (формула 6):

| Оборачиваемость дебиторской задолженности = | средняя стоимость дебиторской задолженности (по стр. 230 + 240 баланса) |

| объем дневных продаж |

Формула 6

Оборачиваемость запасов (формула 7):

| Оборачиваемость запасов = | средняя стоимость запасов (по стр. 210 баланса) |

| объем дневных продаж |

Формула 7

Аналогично могут быть рассчитаны показатели оборачиваемости других элементов оборотных активов (готовой продукции, незавершенного производства, сырья и материалов) и кредиторской задолженности.

Показатели рентабельности определяются в процентах или долях.

Рентабельность продукции (или рентабельность продаж) К5 (формула 8):

| прибыль от реализации | К5 = | стр. 050 формы № 2 |

| выручка от реализации | стр. 010 формы № 2 |

Формула 8

Рентабельность деятельности предприятия К6 (формула 9):

| чистая прибыль | К6 = | стр. 190 формы № 2 |

| выручка от реализации | стр. 010 формы № 2 |

Формула 9

Рентабельность вложений в предприятие (формула 10):

| балансовая прибыль | или | стр. 140 формы № 2 |

| итог баланса | стр. 700 баланса |

Формула 10

Основными оценочными показателями являются коэффициенты К1, К2, К3, К4, К5, К6. Другие показатели оборачиваемости и рентабельности используются для общей характеристики и рассматриваются как дополнительные к первым шести показателям.

Оценка результатов расчетов шести коэффициентов заключается в присвоении категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными. Далее определяется сумма баллов по этим показателям в соответствии с их весом.

Достаточное значение показателей:

К1 = 0,1

К2, = 0,8

К3, = 1,5

К4, = 0,4 (кроме торговли и лизинговых компаний);

К4, = 0,25 (для предприятий торговли и лизинговых компаний)

К5, = 0,10

К6.= 0,06

Разбивка показателей на категории, в зависимости от их фактических значений, представлена в таблице 1.

Таблица 1

| Коэффициенты | 1 категория | 2 категория | 3 категория |

| К1 | 0,1 и выше | 0,05-0,1 | менее 0,05 |

| К2 | 0,8 и выше | 0,5-0,8 | менее 0,5 |

| К3 | 1,5 и выше | 1,0-1,5 | менее 1,0 |

| К4 | |||

| кроме торговли и лизинговых компаний | 0,4 и выше | 0,25-0,4 | менее 0,25 |

| для торговли и лизинговых компаний | 0,25 и выше | 0,15-0,25 | менее 0,15 |

| К5 | 0,10 и выше | менее 0,10 | нерентабельно |

| К6 | 0,06 и выше | менее 0,06 | нерентабельно |

Затем составляется расчет суммы баллов (формула 11):

S = 0,05 ´ Категория К1 + 0,10 ´ Категория К2 + 0,40´ Категория К3 + 0,20 ´ Категория К4 + 0,15 ´ Категория К5 + 0,10 ´ Категория К6

Значение S наряду с другими факторами используется для определения класса кредитоспособности заемщика.

Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики предприятия, отраслевой принадлежности и других конкретных условий.

Оценка результатов расчетов этих показателей основана на сравнении их значений в динамике.

После проведения расчетов определяется класс кредитоспособности:

– Первоклассные − кредитование не вызывает сомнений;

– Второго класса − кредитование требует взвешенного подхода;

– Третьего класса − кредитование связано с повышенным риском.

Класс кредитоспособности определяется на основе суммы баллов по шести основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков.

Сумма баллов S влияет на класс кредитоспособности следующим образом:

1 класс кредитоспособности: S = 1,25 и менее. Обязательным условием отнесения к данному классу является значение К5.

2 класс кредитоспособности: S = от 1,25 (не включительно) до 2,35 (включительно). Обязательным условием отнесения к данному классу является значение К5.

Похожие работы

... риска за год с 6,1-4,3 % просроченный ссудной задолженности в объеме кредитного портфеля наконец удельный вес снизился на 90%. Заключение Проведенное исследование на тему «Совершенствование управления кредитными рисками коммерческого банка» позволяет сделать следующие выводы. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производство, но и ускоряет ...

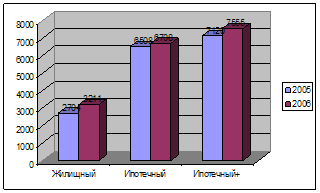

... рынку в целях повышения общего уровня понимания ситуации на рынке и степени информированности как участников, так и надзорных органов. 2. ИПОТЕЧНОЕ КРЕДИТОВАНИЕ СБ РФ 2.1 Характеристика Сбербанка РФ Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О банках и банковской ...

... состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов. Управление кредитным риском - это и процесс и сложная система. Процесс начинается с определения рынков кредитования, которые часто называются « целевыми рынками». Он продолжается в форме последовательности ...

... размера риска на одного заемщика; - систематическое наблюдение и контроль за рисками со стороны руководства; - эффективное обеспечение или страхование кредитов; Важнейшими элементами управления кредитными рисками выступают информационные системы; методы оценки кредитоспособности клиентов и тщательное документирование, но в первую очередь - определение четкой политики и процедуры кредитования. ...

0 комментариев