Навигация

Совершенствование финансового состояния предприятия

3. Совершенствование финансового состояния предприятия

3.1 Анализ чувствительности ОАО «ВК и ЭХ» к воздействию факторов финансовой несостоятельности

В условиях мирового финансового кризиса проблема банкротства организации волнует многих хозяйствующих субъектов. Объективную оценку вероятности банкротства можно дать с помощью диагностического анализа финансовой несостоятельности, который позволяет выявить признаки и подлинные причины ухудшения финансового состояния организации.

Применяя расчетные данные анализа финансового состояния, представленные в главе 2 в качестве инструмента для выявления признаков финансовой несостоятельности, проведем расчет комплексного коэффициента финансовой чувствительности предприятия ОАО «ВК и ЭХ» на конец 2007 года, используя следующие показатели [45, с.539].

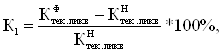

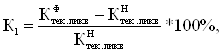

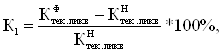

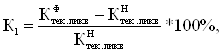

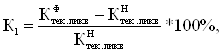

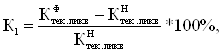

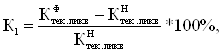

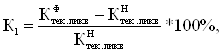

Финансовая чувствительность по фактору текущей ликвидности по формуле (24):

(24)

(24)

где ![]() - фактическое значение показателя текущей ликвидности;

- фактическое значение показателя текущей ликвидности;

![]() - нормативное значение показателя текущей ликвидности. 2007 г.:

- нормативное значение показателя текущей ликвидности. 2007 г.:

![]()

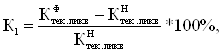

Финансовая чувствительность по фактору абсолютной ликвидности:

(25)

(25)

где ![]() - фактическое значение показателя текущей ликвидности;

- фактическое значение показателя текущей ликвидности;

![]() - нормативное значение показателя текущей ликвидности.

- нормативное значение показателя текущей ликвидности.

![]()

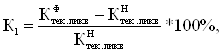

Финансовая чувствительность по фактору обеспеченности собственными средствами:

(26)

(26)

где ![]() - фактическое значение показателя текущей ликвидности;

- фактическое значение показателя текущей ликвидности;

![]() - нормативное значение показателя текущей ликвидности.

- нормативное значение показателя текущей ликвидности.

![]()

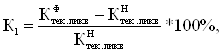

Финансовая чувствительность по фактору структуры капитала:

(27)

(27)

где ![]() - фактическое значение коэффициента соотношения собственного капитала к заемному капиталу;

- фактическое значение коэффициента соотношения собственного капитала к заемному капиталу;

![]() - нормативное значение коэффициента соотношения собственного капитала к заемному капиталу.

- нормативное значение коэффициента соотношения собственного капитала к заемному капиталу.

![]()

Финансовая чувствительность по фактору соотношения периода оборота дебиторской и кредиторской задолженности:

(28)

(28)

где ![]() - фактическое значение показателя текущей ликвидности;

- фактическое значение показателя текущей ликвидности;

![]() - нормативное значение показателя текущей ликвидности.

- нормативное значение показателя текущей ликвидности.

![]()

Финансовая чувствительность по фактору соотношения темпов роста высоколиквидных активов и срочных обязательств:

(29)

(29)

где ![]() - фактическое значение коэффициента соотношения темпов роста высоколиквидных активов и срочных обязательств;

- фактическое значение коэффициента соотношения темпов роста высоколиквидных активов и срочных обязательств;

![]() - нормативное значение коэффициента соотношения темпов роста высоколиквидных активов и срочных обязательств.

- нормативное значение коэффициента соотношения темпов роста высоколиквидных активов и срочных обязательств.

![]()

Финансовая чувствительность по фактору маневренности собственного оборотного капитала:

(30)

(30)

где ![]() - фактическое значение коэффициента маневренности собственного оборотного капитала;

- фактическое значение коэффициента маневренности собственного оборотного капитала;

![]() - нормативное значение коэффициента маневренности собственного оборотного капитала.

- нормативное значение коэффициента маневренности собственного оборотного капитала.

![]()

Финансовая чувствительность по фактору рентабельности продаж:

(31)

(31)

где ![]() - фактическое значение показателя рентабельности продаж;

- фактическое значение показателя рентабельности продаж;

![]() - нормативное значение показателя рентабельности продаж.

- нормативное значение показателя рентабельности продаж.

![]()

Финансовая чувствительность по фактору финансовой независимости:

(32)

(32)

где ![]() - фактическое значение коэффициента финансовой независимости;

- фактическое значение коэффициента финансовой независимости;

![]() - нормативное значение коэффициента финансовой независимости.

- нормативное значение коэффициента финансовой независимости.

Финансовая чувствительность по фактору ликвидности денежного потока:

(33)

(33)

где ![]() - фактическое значение показателя текущей ликвидности;

- фактическое значение показателя текущей ликвидности;

![]() - нормативное значение показателя текущей ликвидности.

- нормативное значение показателя текущей ликвидности.

Финансовая чувствительность по фактору маневренности собственного оборотного капитала:

(34)

(34)

где ![]() - фактическое значение коэффициента маневренности собственного оборотного капитала;

- фактическое значение коэффициента маневренности собственного оборотного капитала;

![]() - нормативное значение коэффициента маневренности собственного оборотного капитала.

- нормативное значение коэффициента маневренности собственного оборотного капитала.

Аналогичным образом рассчитаем показатели чувствительности к воздействию факторов финансовой несостоятельности (финансовой чувствительности) на конец 2008 и 2009 года, результаты расчетов представим в таблице 17.

Таблица 17 - Показатели чувствительности ОАО «ВК и ЭХ» к воздействию факторов финансовой несостоятельности (финансовой чувствительности)

| Показатели | 2007 г. | 2008 г. | 2009 г. |

| 1. Финансовая чувствительность по фактору текущей ликвидности | 13 | 75,3 | 117,3 |

| 2. Финансовая чувствительность по фактору абсолютной ликвидности | 39,6 | 38,2 | 36,8 |

| 3. Финансовая чувствительность по фактору обеспеченности собственными средствами | 20 | 64,5 | 37 |

| Показатели | 2007 г. | 2008 г. | 2009 г. |

| 4. Финансовая чувствительность по фактору структуры капитала | 129,6 | 43,6 | 116,4 |

| 5. Финансовая чувствительность по фактору соотношения периода оборачиваемости ДЗ и КЗ | -7 | 20 | 129 |

| 6. Финансовая чувствительность по фактору соотношения темпов высоколиквидных активов и срочных обязательств | 10 | 18 | 23 |

| 7. Финансовая чувствительность по фактору маневренности собственного оборотного капитала | -34,5 | -116,5 | -121 |

| 8. Финансовая чувствительность по фактору рентабельности продаж | 13 | 75,3 | 117,3 |

| 9. Финансовая чувствительность по фактору финансовой независимости | 39,6 | 38,2 | 36,8 |

| 10. Финансовая чувствительность по фактору ликвидности денежного потока | 20 | 64,5 | 37 |

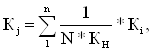

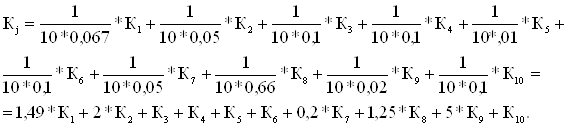

Для расчета интегрального коэффициента финансовой чувствительности используем следующую формулу (34):

(34)

(34)

где N - число взятых показателей;

КН - нормативное (критическое) значение коэффициентов;

Кi - значение коэффициентов анализируемой организации.

Если значение интегрального коэффициента финансовой чувствительности меньше 1, то организация финансово несостоятельна. Выражение  представляет собой весовой коэффициент.

представляет собой весовой коэффициент.

По данным таблицы 17 рассчитаем следующий весовой коэффициент:

Далее произведем расчет интегрального коэффициента финансовой чувствительности, который будет свидетельствовать о наличии (отсутствии) признаков финансовой несостоятельности ОАО «ВК и ЭХ». Причем чем меньше единицы данный обобщающий показатель, тем выше вероятность банкротства.

К2007 = 1,49 * (-0,131) + 2 * (-0,95) + 1,32 + 1,296 - 0,07 + 0,1 + 0,2 * (-0,345) + 1,25 * 0,13 + 5 * 0,396 + 0,2 = 2,824 > 1.

К2007 = 1,49 * (0,365) + 2 * (-0,965) - 1,5 + 0,436 + 0,2 + 0,18 + 0,2 * (-1,165) + 1,25 * 0,753 + 5 * 0,382 + 0,645 = 1,05 > 1.

К2008 = 1,49 * (-0,392) + 2 * (-0,26) – 1,9 + 1,164 + 1,29 + 0,23 + 0,2 * (-1,21) + 1,25 * 1,173 + 5 * 0,368 + 0,37 = 3,114 > 1.

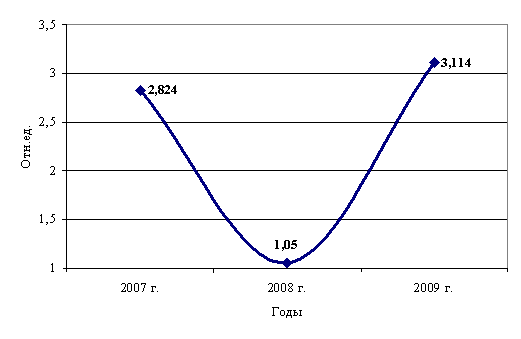

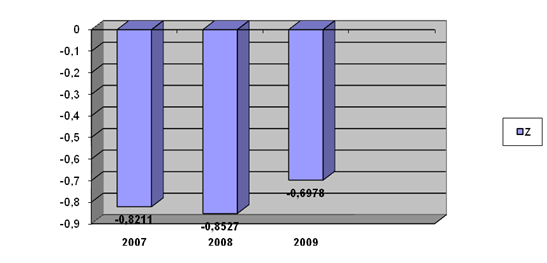

Для большей наглядности представим динамику интегрального коэффициента финансовой чувствительности ОАО «ВК и ЭХ» на рисунке 15.

Рисунок 15 - Динамика интегрального коэффициента финансовой чувствительности ОАО «ВК и ЭХ» за период 2007 – 2009 гг.

Данные рисунка 15 свидетельствуют о том, что на протяжении анализируемого периода 2007 – 2009 гг. организация ОАО «ВК и ЭХ» является финансовосостоятельной, что говорит о невозможности банкротства.

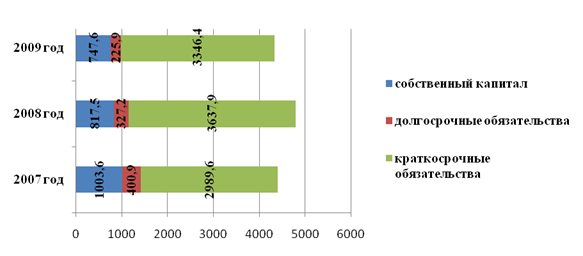

Коэффициент обеспеченности собственными оборотными средствами на протяжении 2007 – 2009 гг. выявил тенденцию к повышению зависимости организации ОАО «ВК и ЭХ» от заемных источников финансирования.

Коэффициент маневренности предприятия ОАО «ВК и ЭХ» составляет в 2007 году 0,131, а в 2009 г. -0,09, что в целом подтверждает ранее сделанные выводы относительно структуры источников формирования текущих активов на предприятии за период 2007 – 2009 гг. Для большей наглядности представим динамику основных показателей финансовой устойчивости предприятия ОАО «ВК и ЭХ» за период 2007 – 2009 гг. на рисунке 11.

По данным анализа, представленным в таблице 14, можно сделать следующие выводы. На протяжении 2007 – 2009 гг. значительно снизился (с 0,697 до 0,684) коэффициент финансовой независимости, т.е. это говорит о том, что уменьшилась величина собственных средств ОАО «ВК и ЭХ», и следовательно произошло увеличение величины заемных средств. Таким образом, уменьшение коэффициента автономии свидетельствует о том, что в будущем у данного предприятия будет происходить снижение финансовой независимости. В связи с этими обстоятельствами возрос коэффициент финансовой напряженности организации с 0,302 до 0,316, т.е. увеличилась доля заемного капитала.

Коэффициент обеспеченности собственными оборотными средствами на протяжении 2007 – 2009 гг. выявил тенденцию к повышению зависимости организации ОАО «ВК и ЭХ» от заемных источников финансирования.

Таким образом, предприятие ОАО «ВК и ЭХ» имеет относительно устойчивое финансовое состояние, поскольку в целом значения показателей ликвидности свидетельствуют о том, что у организации недостаточно текущих активов для погашения краткосрочных обязательств.

Значения показателей финансовой устойчивости ОАО «ВК и ЭХ» в 2007 - 2009 гг. соответствовали нормативным значениям. Следовательно, можно сделать вывод, что предприятие ОАО «ВК и ЭХ» в 2007 – 2009 гг. было относительно финансово устойчивым, так как денежные средства, краткосрочные финансовые вложения, дебиторская задолженность предприятия и прочие оборотные активы не покрывают кредиторскую задолженность, при этом нарушается платежеспособность предприятия: показатели платежеспособности в 2007 – 2009 гг. не достигали и нижней границы нормативных показателей, что, несомненно, явилось отрицательным моментом в деятельности предприятия.

Похожие работы

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

... 4 по ОКУД); Приложение к бухгалтерскому балансу (форма № 5 по ОКУД); другие данные, получаемые при проведении мониторинга финансового состояния предприятия. Основной целью проведения анализа финансового состояния организации является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой и инвестиционной активности, эффективности деятельности. Общие показатели: ...

выступают модели диагностикой финансово-хозяйственного состояния отечественного предприятия. Объектом исследования является анализ финансового состояния ООО «Арпак». 1. Характеристика ООО «Арпак» Общество с ограниченной ответственностью «Арпак» зарегистрировано администрацией г. Санкт-Петербурга 30.03.2000г., регистрационный номер 930, лицензия № 0033763 от 07.08.2000г. ООО «Арпак» ...

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

0 комментариев