Навигация

Оценка деловой активности и рентабельности деятельности предприятия ОАО «ВК и ЭХ»

2.3 Оценка деловой активности и рентабельности деятельности предприятия ОАО «ВК и ЭХ»

Проведем оценку деловой активности и рентабельности деятельности ОАО «ВК и ЭХ».

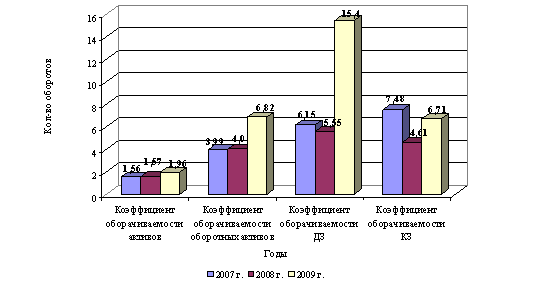

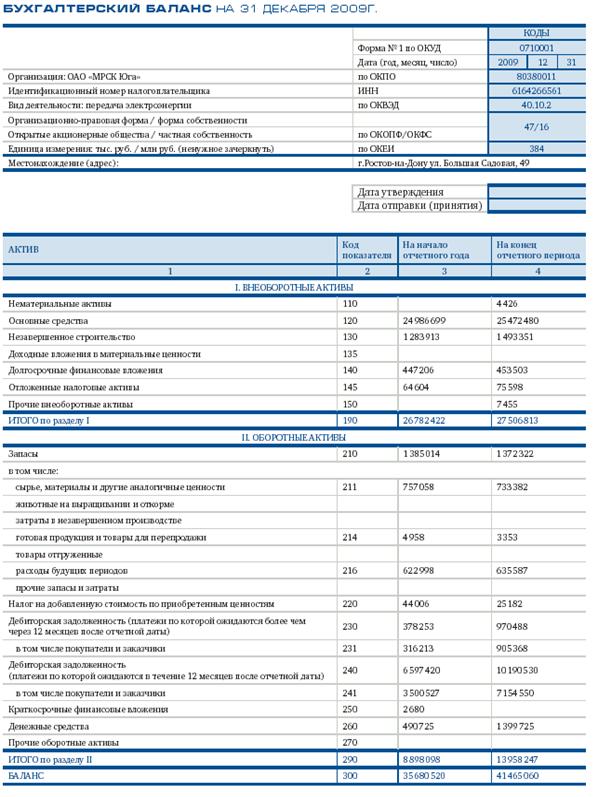

Проведем расчет показателей оборачиваемости предприятия ОАО «ВК и ЭХ» за 2007 – 2009 гг., результаты расчетов представим в таблице 15.

Таблица 15 - Динамика деловой активности предприятия ОАО «ВК и ЭХ» за период 2007 – 2009 гг.

| Наименование показателя | 2007г. | 2008г. | 2009г. | Отклонения (+, -) | |

| 2008 г. к 2007 г. | 2008 г. к 2007 г. | ||||

| Продолжительность одного оборота активов, дни. | 233,9 | 232,5 | 186,2 | -1,4 | -46,3 |

| Коэффициент оборачиваемости оборотных активов | 3,99 | 4,0 | 6,82 | 0,01 | 2,82 |

| Наименование показателя | 2007г. | 2008г. | 2009г. | Отклонения (+, -) | |

| 2008 г. к 2007 г. | 2008 г. к 2007 г. | ||||

| Продолжительность одного оборота оборотных активов, дни. | 91,4 | 91,25 | 53,5 | -0,15 | -37,75 |

| Коэффициент оборачиваемости дебиторской задолженности | 6,15 | 5,55 | 15,4 | -0,6 | 9,85 |

| Продолжительность одного оборота дебиторской задолженности, дни | 59,3 | 65,7 | 23,7 | 6,4 | -42 |

| Коэффициент оборачиваемости кредиторской задолженности | 7,48 | 4,61 | 6,71 | -2,87 | 2,1 |

| Продолжительность (скорость) оборота кредиторской задолженности, дни | 48,8 | 79,1 | 54,4 | 30,3 | -24,7 |

Таким образом, предприятие ОАО «ВК и ЭХ» имеет относительно устойчивое финансовое состояние, поскольку в целом значения показателей ликвидности свидетельствуют о том, что у организации недостаточно текущих активов для погашения краткосрочных обязательств.

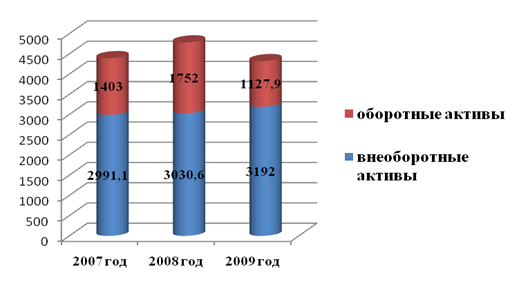

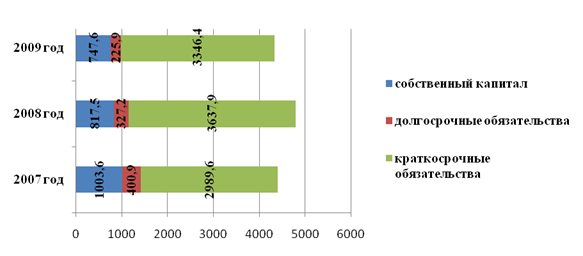

Охарактеризовав финансовое состояние ОАО «ВК и ЭХ» с позиции краткосрочной перспективы (платежеспособность), рассмотрим его финансовую устойчивость, то есть оценим способность предприятия отвечать по своим долгосрочным обязательствам, что отражено на рисунке 12.

Рисунок 12 - Динамика деловой активности ОАО «ВК и ЭХ» за 2007 – 2009 гг.

Коэффициент обеспеченности собственными оборотными средствами на протяжении 2007 – 2009 гг. выявил тенденцию к повышению зависимости организации ОАО «ВК и ЭХ» от заемных источников финансирования.

Коэффициент маневренности предприятия ОАО «ВК и ЭХ» составляет в 2007 году 0,131, а в 2009 г. -0,09, что в целом подтверждает ранее сделанные выводы относительно структуры источников формирования текущих активов на предприятии за период 2007 – 2009 гг. Для большей наглядности представим динамику основных показателей финансовой устойчивости предприятия ОАО «ВК и ЭХ» за период 2007 – 2009 гг. на рисунке 11.

По данным анализа, представленным в таблице 14, можно сделать следующие выводы. На протяжении 2007 – 2009 гг. значительно снизился (с 0,697 до 0,684) коэффициент финансовой независимости, т.е. это говорит о том, что уменьшилась величина собственных средств ОАО «ВК и ЭХ», и следовательно произошло увеличение величины заемных средств. Таким образом, уменьшение коэффициента автономии свидетельствует о том, что в будущем у данного предприятия будет происходить снижение финансовой независимости. В связи с этими обстоятельствами возрос коэффициент финансовой напряженности организации с 0,302 до 0,316, т.е. увеличилась доля заемного капитала.

Коэффициент обеспеченности собственными оборотными средствами на протяжении 2007 – 2009 гг. выявил тенденцию к повышению зависимости организации ОАО «ВК и ЭХ» от заемных источников финансирования.

Таким образом, предприятие ОАО «ВК и ЭХ» имеет относительно устойчивое финансовое состояние, поскольку в целом значения показателей ликвидности свидетельствуют о том, что у организации недостаточно текущих активов для погашения краткосрочных обязательств.

Охарактеризовав финансовое состояние ОАО «ВК и ЭХ» с позиции краткосрочной перспективы (платежеспособность), рассмотрим его финансовую устойчивость, то есть оценим способность предприятия отвечать по своим долгосрочным обязательствам.

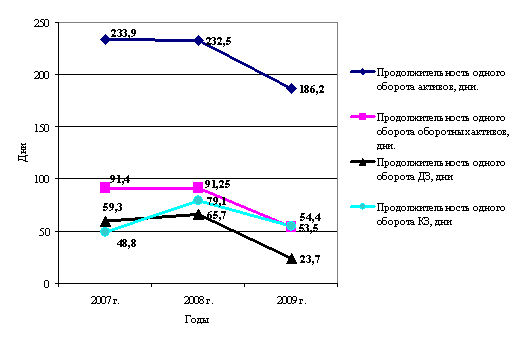

При этом следует отметить достаточно высокую скорость оборотов: для оборотных активов — 53,6 дня, для дебиторской задолженности — 23,7 дня, для коммерческой организации это чрезвычайно высокий показатель, что отражено на рисунке 13.

Рисунок 13 - Динамика продолжительности оборачиваемости показателей деловой активности ОАО «ВК и ЭХ» за 2007 – 2009 гг.

Итак, увеличение скорости оборота капитала отражает при прочих равных условиях повышение производственно-технического потенциала предприятия ОАО «ВК и ЭХ».

Результативность функционирования предприятия чаще всего оценивается показателями рентабельности (доходности). Проведем расчет показателей рентабельности предприятия ОАО «ВК и ЭХ» на конец 2007 года:

- рентабельность активов, %:

2007 г. Робор.акт = (6135 / (384469 + 452122) / 2) * 100% = 1,46%.

- рентабельность оборотных активов, %:

2007 г. Робор.акт = (626 / (149363 + 178589) / 2) * 100% = 0,38%.

- рентабельность внеоборотных активов, %:

2007 г. Рвнеоб.акт = (626 / (235106 + 273533 / 2)) * 100% = 0,246%.

- рентабельность собственного капитала, %:

2007 г. Рсобст. кап = (626 / (314329 + 314954 / 2)) * 100% = 0,2%.

- рентабельность продаж (по прибыли от продаж), %:

2007 г. Рпродаж = 13725 / 655098 * 100% = 2,1%.

Аналогичным образом рассчитаем показатели рентабельности на конец 2008 и 2009 года, результаты расчетов представим в таблице 16.

Таблица 16 - Динамика рентабельности деятельности предприятия ОАО «ВК и ЭХ» за период 2007 – 2009 гг.

| Наименование показателя | 2007 г. | 2008 г. | 2009 г. | |

| Рентабельность активов, % | 1,46 | Нерентабе-льно | 4,39 | |

| Рентабельность оборотных активов, % | 0,38 | 11,35 | ||

| Рентабельность внеоборотных активов, % | 0,246 | 4,58 | ||

| Рентабельность собственного капитала, % | 0,2 | 4,77 | ||

| Рентабельность продаж, % | 2,1 | 1,28 | 1,91 |

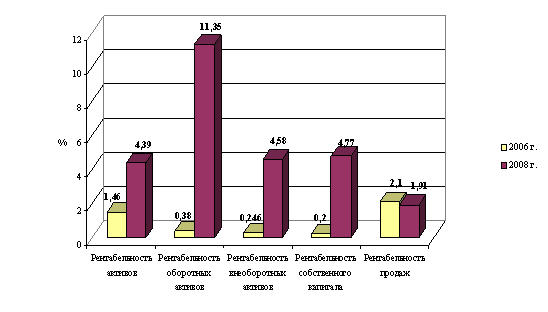

Данные таблицы 16 свидетельствуют о том, что рентабельность продаж, исчисленная по прибыли от продаж, в 2009 году составила 1,91%, что ниже уровня 2007 года на 0,19%.

Отсутствие прибыли у предприятия ОАО «ВК и ЭХ» в 2008 году свидетельствует о нерентабельности деятельности в целом.

Рентабельность собственного капитала в 2009 году выросла на 4,57 пункта и составила 4,77% против 0,2% в 2007 году. Это свидетельствует о повышении эффективности хозяйственной деятельности предприятия ОАО «ВК и ЭХ» в 2009 году в сравнении с 2007 годом.

Рентабельность оборотных активов в 2009 году возросла на 10,97 пункта и составила 11,35%, это говорит о том, что предприятия осуществляет рациональную политику эффективности использования оборотных средств.

Для большей наглядности представим динамику показателей рентабельности предприятия ОАО «ВК и ЭХ» за 2007 – 2009 гг. на рисунке 14.

Рисунок 14 - Динамика показателей рентабельности ОАО «ВК и ЭХ» за период 2007 – 2009 гг.

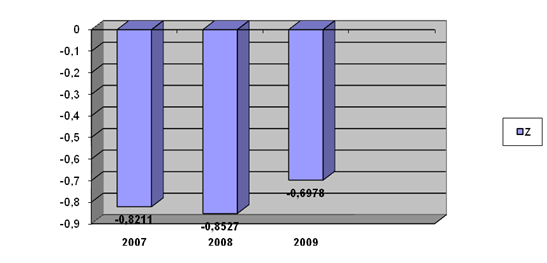

Таким образом, предприятие ОАО «ВК и ЭХ» имеет неустойчивое финансовое состояние, несмотря на то, что все рассмотренные относительные показатели финансовой устойчивости ОАО «ВК и ЭХ» соответствуют нормативным значениям. Однако, на предприятии ОАО «ВК и ЭХ» денежные средства, краткосрочные финансовые вложения, дебиторская задолженность предприятия и прочие оборотные активы не покрывают кредиторскую задолженность, при этом нарушается платежеспособность предприятия: показатели платежеспособности в 2007 – 2009 гг. не достигали и нижней границы нормативных показателей, что является отрицательным результатом деятельности предприятия. Следовательно, структура баланса предприятия ОАО «ВК и ЭХ» считается удовлетворительной, а само предприятие - неплатежеспособным.

Похожие работы

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

... 4 по ОКУД); Приложение к бухгалтерскому балансу (форма № 5 по ОКУД); другие данные, получаемые при проведении мониторинга финансового состояния предприятия. Основной целью проведения анализа финансового состояния организации является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой и инвестиционной активности, эффективности деятельности. Общие показатели: ...

выступают модели диагностикой финансово-хозяйственного состояния отечественного предприятия. Объектом исследования является анализ финансового состояния ООО «Арпак». 1. Характеристика ООО «Арпак» Общество с ограниченной ответственностью «Арпак» зарегистрировано администрацией г. Санкт-Петербурга 30.03.2000г., регистрационный номер 930, лицензия № 0033763 от 07.08.2000г. ООО «Арпак» ...

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

0 комментариев