Навигация

Анализ финансовых коэффициентов

2.5. Анализ финансовых коэффициентов.

Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия. Они рассчитываются в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций.

Относительные показатели в финансовом анализе подразделяются на коэффициенты распределения и коэффициенты координации.

Коэффициенты распределения применяются в тех случаях, когда требуется определить, какую часть тот или иной абсолютный показатель финансового состояния составляет от итога включающей его группы абсолютных показателей. Коэффициенты распределения и их изменения за отчетный период играют большую роль в ходе предварительного ознакомления с финансовым состоянием по сравнительному аналитическому балансу.

Коэффициенты координации используются для выражения отношений различных по существу абсолютных показателей финансового состояния или их линейных комбинаций, имеющих различный экономический смысл. [15, с.98]

Коэффициентами распределения являются коэффициенты автономии, долгосрочного привлечения заемных средств и др. К коэффициентам координации следует отнести коэффициенты соотношения заемных и собственных средств, обеспеченности запасов и затрат собственными источниками формирования и т.п.

Анализ относительных показателей финансового состояния предприятия заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин могут быть использованы среднеотраслевые значения показателей, показатели наиболее удачливого конкурента, усредненные по временному ряду значения показателей данного предприятия, относящихся к прошлым благоприятным с точки зрения финансового состояния периодам. Кроме того, в качестве базы сравнения могут служить теоретически обоснованные или полученные в результате статистических исследований (или экспертных опросов) величины, характеризующие оптимальные или критические с точки зрения устойчивости финансового состояния значения относительных показателей. Такие величины фактически выполняют роль норм для относительных показателей, хотя методики их расчета в зависимости, например, от отрасли производства пока не создано. В настоящее время набор относительных показателей, применяемых для анализа финансового состояния предприятия не устоялся и поэтому лишен полноценной системной упорядоченности. По моему мнению, для точной и полной характеристики финансового состояния достаточно сравнительно небольшого количества относительных показателей, отражающих наиболее существенные стороны финансового состояния и непосредственно связанных с его устойчивостью.

Рассмотрим основные финансовые коэффициенты, получающие в настоящее время распространение в хозяйственной практике. В известной степени некоторые из них являются аналогами показателей, используемых капиталистическими фирмами, поскольку отечественный опыт в этой области невелик. Для наглядности все показатели сведены в таблицу 2.8, по которой легко проследить их динамику за отчетный период и сравнить с нормальными ограничениями.

Таблица 2.8

Анализ финансовых коэффициентов

| Показатели | Нормальные ограничения | На начало периода | На конец периода | Изменения за период |

| 1 | 2 | 3 | 4 | 5 |

| 1. Коэффициент автономии (ka) | 0,5 | 0,44 | 0,20 | -0,24 |

| 2. Коэффициент соотношения мобильных и иммобилизованных средств (kм/и) | * | 2,18 | 6,24 | +4,06 |

| 3. Коэффициент соотношения заемных и собственных средств (kз/с) | min(1,стр.2) | 1,25 | 3,92 | +2,67 |

| 4. Коэффициент маневренности (kм) | opt 0,5 | 0,29 | 0,32 | +0,03 |

| 5. Коэффициент имущества производственного назначения (kп.им) | 0,5 | 0,41 | 0,16 | -0,25 |

| 6. Коэффициент обеспеченности запасов и затрат собственными источниками формирования (ko) | 0,6 0,8 | 0,21 | 0,09 | -0,12 |

| 7. Коэффициент автономии источников формирования запасов и затрат (aa.з) | < стр.6 | 1 | 1 | 0 |

| 8. Коэффициент абсолютной ликвидности (ka.л) | 0,2 0,7 | 0,07 | 0 | -0,07 |

| 9. Коэффициент ликвидности (kл) | 0,8 1,0 | 0,1 | 0,19 | +0,09 |

| 10. Коэффициент покрытия (kп) | 2 | 1,23 | 1,08 | -0,15 |

Рассмотрим теперь методику расчета показателей, приведенных в таблице 2.8.

Одной из важнейших характеристик устойчивости финансового состояния предприятия, его независимости от заемных источников средств является коэффициент автономии, равный доле источников собственных средств в общем итоге баланса:

где Иc - величина источников собственных средств предприятия; B - итог баланса.

Нормальное минимальное значение коэффициента автономии оценивается на уровне 0,5, хотя, по моему мнению, для условий украинской экономики он должен быть ниже. Коэффициент автономии анализируемого предприятия на начало периода можно считать удовлетворительным, несмотря на то, что он несколько ниже принятого минимального. Однако к концу периода наблюдается его падение в 2,2 раза, что снижает возможность погашения предприятием своих обязательств.

Коэффициент соотношения мобильных и иммобилизованных средств рассчитывается по следующей формуле:

Данный коэффициент необходим для определения соответствия нормальным ограничениям коэффициента соотношения заемных и собственных средств.

Коэффициент соотношения заемных и собственных средств дополняет коэффициент автономии и равен отношению величины обязательств предприятия к величине источников его собственных средств:

где К - долгосрочные и краткосрочные кредиты и другие заемные средства, Rp - кредиторская задолженность и прочие краткосрочные пассивы. Нормальное ограничение для данного коэффициента имеет следующий вид:

kз/c min (1, kм/и).

Как видно из таблицы 2.8, данное ограничение не выполняется, что свидетельствует о недостаточной величине удельного веса источников собственных средств в составе имущества предприятия.

Весьма существенной характеристикой устойчивости финансового состояния является коэффициент маневренности, равный отношению собственных оборотных средств предприятия к общей величине источников собственных средств:

Он показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Многие авторы отмечают, что высокие значения коэффициента маневренности положительно характеризуют финансовое состояние, однако каких-либо устоявшихся в практике нормальных значений показателя не существует. Иногда в специальной литературе в качестве оптимальной величины коэффициента рекомендуется 0,5.

Коэффициент маневренности анализируемого предприятия в течение периода несколько увеличился, составляя в среднем значение 0,3. Значение коэффициента маневренности показывает, что примерно треть источников собственных средств предприятия находится в мобильной форме и может свободно им использоваться.

В зависимости от целей анализа может рассчитываться коэффициент иммобилизации, который дополняет коэффициент маневренности до единице и равен отношению величины основных средств и прочих внеоборотных активов к величине источников собственных средств.

Важную характеристику структуры средств предприятия дает коэффициент имущества производственного назначения:

где F1 - основные средства; F2 - незавершенные капитальные вложения; F3 - оборудование к установке; Z1 - производственные запасы и малоценные и быстроизнашивающиеся предметы; Z2 - незавершенное производство.

Оптимальное значение данного коэффициента в хозяйственной практике принято считать равным не менее 0,5. Коэффициент имущества производственного назначения анализируемого предприятия в начале анализируемого периода практически соответствовал оптимальному минимуму, однако к концу периода он упал более чем в 2 раза. В данной ситуации предприятию целесообразно было бы использовать долгосрочные заемные источники средств для увеличения имущества производственного назначения, т.к. финансовые результаты пока не позволяют существенно пополнить источники собственных средств.

Одним из главных относительных показателей устойчивости финансового состояния является коэффициент обеспеченности запасов и затрат собственными источниками формирования, равный отношению величины собственных оборотных средств к стоимости запасов и затрат предприятия:

а его нормальное ограничение, получаемое на основе статистических усреднений результатов хозяйственной практики, имеет следующий вид:

ko 0,6 0,8.

Как видно из таблицы 2.8, значение коэффициента намного меньше оптимального интервала, что еще раз подтверждает вывод о низкой ликвидности анализируемого предприятия.

Коэффициент автономии источников формирования запасов и затрат показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов и затрат:

Так как на анализируемом предприятии в течение отчетного периода отсутствовало использование долгосрочных и краткосрочных заемных средств, то данный показатель, естественно равняется единице.

Коэффициент абсолютной ликвидности равен отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов и рассчитывается по формуле:

где d - денежные средства и краткосрочные финансовые вложения; Kt - краткосрочные кредиты и заемные средства; Rp - кредиторская задолженность и другие краткосрочные пассивы.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Коэффициент абсолютной ликвидности анализируемого предприятия, имея очень небольшую величин, к концу анализируемого периода упал до нуля, что говорит о том, что предприятие может попасть в затруднительное положение в случае необходимости немедленного возврата кредиторской задолженности, а также что его абсолютная ликвидность полностью зависит от скорости реализации продукции.

Чтобы вычислить коэффициент ликвидности (или промежуточный коэффициент покрытия), в состав ликвидных средств в числителе относительного показателя добавляется дебиторская задолженность и другие оборотные активы:

Этот коэффициент отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Как и коэффициент абсолютной ликвидности, величина данного коэффициента для анализируемого предприятия очень невелика, т.к. невелик удельный вес дебиторской задолженности по отношению к итогу баланса. Однако к концу периода наблюдается рост коэффициента ликвидности, что произошло преимущественно за счет роста дебиторской задолженности бюджета по уплате налога на добавленную стоимость.

Наконец, если в состав ликвидных средств включаются также запасы и затраты, по получается коэффициент покрытия. Он равен отношению стоимости всех оборотных (мобильных) средств предприятия к величине краткосрочных обязательств:

где ИМ - иммобилизация оборотных средств. Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих реализуемых элементов запасов и затрат.

Коэффициент покрытия анализируемого предприятия в среднем в два раза ниже оптимального минимума и несколько упал к концу периода, что также говорит о низкой платежеспособности.

На данном этапе финансового анализа производственно-коммерческого объединения “Южкомсервис” использовались лишь те финансовые коэффициенты, которые бы наглядно и актуально отразить его финансовое состояние. Так, в данной работе не были использованы показатели, связанные с долгосрочным кредитованием, с бюджетным финансированием и другими аспектами финансовой деятельности.

По числовым данным таблицы 2.8 можно сделать следующее аналитическое заключение. Наличие отрицательного изменения значения коэффициента автономии свидетельствует о том, что при росте товарооборота, возросла зависимость финансово-хозяйственной деятельности от коммерческого кредитования. Данные тенденции подтверждаются также ростом коэффициента соотношения заемных и собственных средств почти в 3 раза. Маневренность, т.е. доля собственных оборотных средств в источниках собственных средств, незначительно возросла, оставаясь ниже оптимального уровня примерно в 1,5 раза. Доля имущества производственного назначения в имуществе предприятия упала в 2,6 раза. Обеспеченность запасов и затрат собственными источниками средств также снизилась, упав к концу периода практически до нуля.

Коэффициент абсолютной ликвидности, имея очень небольшую величину, снизился к концу периода до нуля что говорит о снижении оперативной платежеспособности предприятия. Величина коэффициента ликвидности незначительно возросла, но все равно остается значительно ниже оптимального уровня. Коэффициент покрытия незначительно снизился, оставаясь ниже оптимального минимума примерно в два раза. Коэффициенты ликвидности, абсолютной ликвидности и покрытия не удовлетворяли нормальным ограничениям, поэтому перспективы платежных возможностей отражают неустойчивость финансового состояния предприятия. В целом предприятие на основе отчетности должно быть охарактеризовано как недостаточно надежный деловой партнер, кредитоспособность которого вызывает сомнения. Негативное влияние на вывод анализа оказал, как упоминалось выше, рост запасов и затрат за счет увеличения размера кредиторской задолженности, что вызвано преимущественно коммерческим кредитованием.

Похожие работы

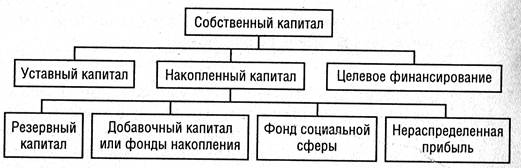

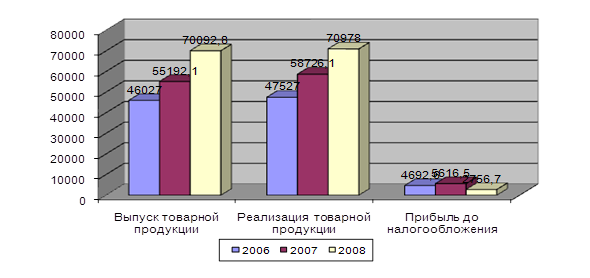

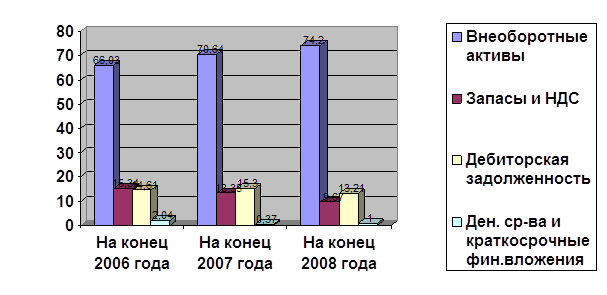

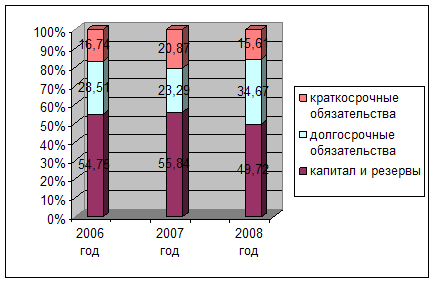

... продукции- на 26062 тыс.руб. Рост данных показателей связан с ростом цен на продукцию и ростом затрат на содержание помещений, обслуживание скота, ростом цен на корма и др. 2. Анализ финансового состояния предприятия 2.1. Состав и структура средств предприятия и источников их образования Финансовое состояние предприятия и его устойчивость в значительной степени зависят от ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

... расплачивается в срок по своим обязательствам. Главным в финансовой деятельности, считает И.Т. Балабанов, являются правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяет основное внимание. Характеристика финансовой устойчивости включает в себя анализ: · состав и размещение активов ...

... 2.2.2. АНАЛИЗ ПОКАЗАТЕЛЕЙ ДЕЛОВОЙ АКТИВНОСТИ Финансовые показатели /коэффициенты/ представляют собой относительные показатели финансового состояния организации. Для анализа финансового состояния ЗАО «ТОТУС» мы считаем целесообразным рассчитать, сравнить с базисными значениями и посмотреть динамику изменения показателей деловой активности. Деловая активность в финансовом аспекте проявляется ...

0 комментариев