Навигация

Кредитная политика «Азиатско-Тихоокеанского банка»

5.1 Кредитная политика «Азиатско-Тихоокеанского банка»

«Азиатско-Тихоокеанский банк» в соответствии со своей спецификой разрабатывают общие принципы кредитной политики, формируют её главную цель, основные направления кредитования. Кредитные операции связаны с риском, степень которого в Российской Федерации в условиях спада производства, нестабильности экономики растёт. Это определяет необходимость формирования качественного кредитного портфеля банка, в котором должна быть меньше доля более рискованных операций, несмотря на то, что в ряде случаев такие операции могут быть более прибыльными для банка. Степень риска должна соответствовать обычной норме доходности по ссудам с учётом стоимости кредитных ресурсов и административных издержек банка. При определении кредитной политики следует ориентировать кредитную стратегию на диверсификацию как состава клиентов, так и спектра предоставляемых им ссуд (услуг), что необходимо в условиях конкуренции.

Совершенствование практики кредитования требует разработки оптимальной для банка организации кредитования. В этих целях банк, имеющие в своём аппарате квалифицированных и профессиональных банковских работников, уделяют внимание поиску оптимальных вариантов методики расчёта кредитоспособности заёмщиков, правил кредитования. Организация кредитования должна обеспечивать безусловный возврат ссуд, целевой характер их использования, стимулирование роста объёма производства продукции, удовлетворяющей потребности общества, и увеличение доли кредитных вложений, направляемых на инвестиционные проекты в перспективные высокоэффективные отрасли. Общие ориентиры и рекомендации должны давать возможность инициативной работы практических работников, занимающихся отбором конкретных кредитных проектов и выработкой условий кредитных договоров. При этом можно определить предельные суммы кредитов, решения по которым принимаются сотрудниками разных должностных категорий. Кредитная политика банка разрабатывается также на основе положений экономической и денежно-кредитной политики государства, сложившейся хозяйственной ситуации в данном регионе.

Кредитные операции – это отношения между кредитором и заемщиком по предоставлению первым последнему определенной суммы денежных средств на условиях срочности, возвратности и платности.

Процедура предоставления кредита начинается с консультации клиента. Кредитный эксперт консультирует заемщика по интересующим его вопросам и предлагает клиенту выгодный и доступный для него кредит. Кредитный эксперт должен быть готов разъяснить потенциальному Заемщику вопросы связанные с кредитованием физического лица.

Типовые условия кредитования:

- возможные суммы

- сроки кредитования

- величина процентной ставки и способ начисления процентов.

- штрафы банка и соответственно , суммы дополнительных расходов Заемщика, связанных с оформлением и предоставлением кредита.

- предполагаемый месячный платеж по кредиту с учетом процентов и комиссий.

Список документов, которые Заявитель должен предоставить Банку:

o заявлением Заявителя на получение кредита (заполняется кредитным экспертом в электронном виде при обращении клиента за кредитом).

o паспорт гражданина РФ (копия всех заполненных страниц паспорта Заявителя, завизированные кредитным экспертом, с отметкой об отсутствии детей и/или зарегистрированного брака (если указанные страницы не копируются). Кредитный эксперт визуально проверяет паспорт Заявителя в соответствии с «Правилами проверки паспортов РФ». Кредитный эксперт должен обращать внимание на срок действия документа удостоверяющего личность, для выявления действительности документа (истечении срока).

В случае наличия сомнений Кредитного эксперта в принадлежности паспорта, предъявителю возможно – запросить у клиента дополнительный документ, подтверждающий личность (заграничный паспорт, водительское удостоверение, пропуск на работу с фотографией и печатью, банковская пластиковая карта, медицинский полис, страховое свидетельство и т.п.).

В данном случае, ФИО Заявителя должны быть идентичны в обоих документах.

При наличии временной регистрации, клиент должен предоставить «справку о регистрации по месту пребывания».

o пенсионное удостоверение данный документ требуется в случаях, если Заявитель подтверждает свой статус пенсионера (в случае достижения клиентом пенсионного возраста, установленного законодательно, предоставление пенсионного удостоверения не обязательно). Копия пенсионного удостоверения подшивается в кредитное досье.

5.2 Внесение информации о заемщике

Заявителю предлагается ответить на вопросы Заявления устно (вслух).

Кредитный эксперт вносит ответы заемщика в электронную форму заявления

Вносить информацию в Заявление необходимо внимательно, так как внесенные данные будут использоваться электронной анкетой для формирования договора кредитования.

Кредитный эксперт несет персональную ответственность за полноту заполнения заявления заемщика и корректность всех внесенных данных.

Кредитный эксперт указывает цель кредита, № кредитного договора (при получении положительного решения по кредиту). В графе «целевое использование кредита»- кредитный эксперт указывает конкретную цель кредита и необходимые пояснения.

Работник указывает сумму, срок кредита, запрашиваемых заемщика- ячейки по первоначальной процентной ставке, комиссиям, взимаемым банком автоматически заполнены

Кредитный эксперт вносит следующую информацию о заемщике:

- ФИО (эти данные вносятся на основании паспорта заемщика. Не допускается внесение ФИО со слов заемщика);

- дата рождения;

- паспортные данные. Перед занесением паспортных данных в анкету заемщика кредитный эксперт осуществляет проверку паспорта заявителя в соответствии «Правилами проверки паспортов РФ»;

- указание адреса регистрации и фактического места проживания;

- далее указывает телефоны: домашний (по адресу регистрации и фактическому месту жительства) и сотовый.

Также вносится дополнительные сведенья:

o является ли заемщик предпринимателем. В случае положительного ответа на данный вопрос кредитный эксперт должен дополнительно заполнить соответствующий раздел Анкеты с информацией о предпринимателе;

o В этом разделе предприниматель отвечает:

o превышает ли опыт работы 6 месяцев;

o получает ли прибыль последние 3 месяца;

o указать основные виды деятельности предпринимателя;

o указать юридический и фактический адрес предпринимателя;

o указать опыт работы предпринимателя;

o описать бизнес предпринимателя (указать на сезонные колебания, кредитную историю, количество и местоположение торговых точек (указать их площадь, с пояснением находятся ли они в собственности или в аренде);

o указать количество сотрудников у предпринимателя, в том числе работающих неофициально и периодически на вспомогательных работах;

o указать режим работы предпринимателя;

o указать среднюю наценку на товар;

o указать среднемесячную выручку;

o указать все осуществляемые предпринимателем расходы (заработная плата сотрудников, аренда, транспортные расходы, охрана, электроэнергия и прочие платежи, платежи в бюджет и прочие расходы).

o По итогам заполнения данного раздела, электронная анкета по предпринимателю рассчитывает чистую прибыль предпринимателя. сумма чистой прибыли указывается кредитным экспертом в графе заявления (анкеты ) «Доход заявителя».

o Кредитный эксперт должен сверять идентичность величины чистого дохода и в балансе доходов и расходов клиента. Затем в анкету вносятся данные о:

o является ли военнослужащим? Получив ответ от заемщика, в ячейке проставляется «Да» или «Нет»;

o имеется ли у заемщик положительная кредитная история в Банке;

o далее заносятся сведения о, супруге, детях, не достигших 18 лет;

o внесение сведений о контактных лицах.

o Существуют требования, предъявляемые к платежеспособности заемщика:

o максимально, возможная сумма, которую сможет получить заемщик, определяется исходя из доходов семьи и рассчитывается по следующей формуле:

Д1= П * t, где:

Д1 – максимальная сумма кредита которую сможет гарантировать З-ь

П- расчетный платеж по кредиту

t- количество месяцев , на которое берется кредит

П= Д * ДД, где:

Д- совокупный чистый доход семьи З-я

ДД – коэффициент достаточности доходов

Коэффициент достаточности доходов зависит от срока кредита и определяется следующим образом:

Таблица 1 – «Коэффициента достаточности доходов»

| Срок кредита | Значение коэффициента (%) |

| До 1 года | 80 |

| До 2-х лет | 65 |

| До 3-х лет | 55 |

| До 4-х лет | 50 |

| До 5-х лет | 45 |

o совокупный чистый доход семьи заемщика определяется как разница между совокупными доходами лиц, входящих в семью и совокупными расходами семьи;

При расчете совокупного дохода заемщика берется совокупный доход семьи заемщика.

Обязательные расходы семьи заемщика определяются следующим образом:

ОР = Пр*К+Кп+А+З, где:

Пр- прожиточный минимум , утвержденный приказом по Банку

К- количество членов в семье заемщика (кроме прочих членов семьи )

Кп- квартирная плата и коммунальные платежи (утверждается приказом по Банку), размер данной статьи расходов зависит от количества человек, проживающих с заемщиком.

А- алименты выплачиваемые заемщиком.

З- сумма ежемесячных платежей по займам (в т.ч. обязательства в виде поручительств по кредитам 3-х лиц)

Алименты, уплачиваемые клиентом на содержание детей могут подтверждаться справкой с предприятия о и полученной заработной платы.

В случае если у заявителя есть иждивенцы, не достигшие совершеннолетнего возраста, проживающие отдельно, необходимо учитывать, что не менее 25 % дохода заявителя должно направляться на уплату алиментов, если у него имеется один иждивенец, не менее 33 % дохода, если у него два иждивенца и не менее 50% дохода, если у него 3 и более иждивенцев.

В случае если клиент заявляет, что алименты не уплачивает - кредитный эксперт должен самостоятельно рассчитать их сумму и включить в расходную часть баланса доходов и расходов.

Если клиент добровольно оплачивает содержание своих детей в сумме большей, чем расчетная, такие добровольные алиментные обязательства также включаются в расходную часть баланса доходов и расходов.

Выплаты по кредитам (предоставленным поручительствам) – в данном разделе указывается платеж(и) заявителя по ранее полученному кредиту (в банке или других кредитных организациях). В сумму платежа включаются основной долг, проценты начисленные, дополнительные комиссии (если есть).

Похожие работы

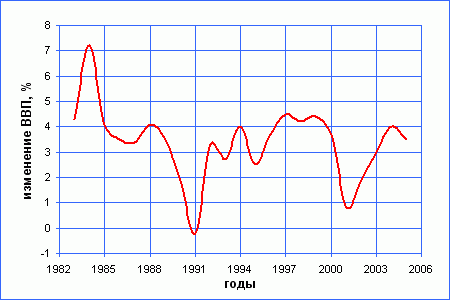

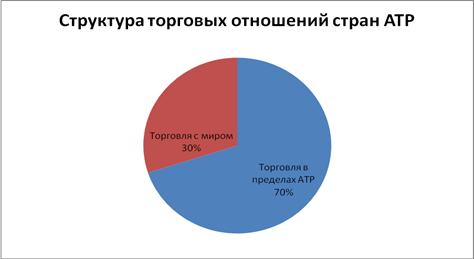

... от ненависти арабско-мусульманского мира до яростной защиты своих ценностей и коллективных культурных особенностей в Европе, Латинской Америке и значительной части Азии. 3. Перспективы развития отношений стран АТР и США Развитие стран Азиатско-Тихоокеанского региона является одним из наиболее динамичных элементов интеграционных процессов. Еще недавно это наиболее отсталый регион мира. Сегодня ...

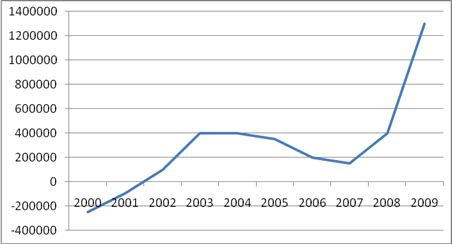

... и Китаем, а также преодолеть сопротивление мирового сообщества, которое обязательно появится, так как усиление интеграционных процессов внутри азиатских стран невыгодно ни Европе, ни Соединенным Штатам Америки. Что касается непосредственно значения курсов различных валют Азиатско-Тихоокеанского региона, то динамика основных валют представлена в приложении А. Как можно наблюдать, на протяжении ...

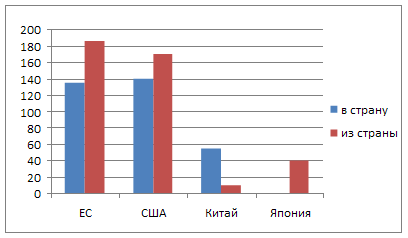

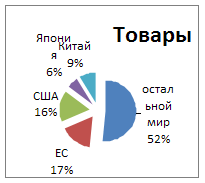

... был создан на четвертом саммите КНР – ЕС в 2001 году. Первое заседание в рамках диалога состоялось в ноябре 2003 года в Пекине. 1.3 Германия и страны АТР Немецкие компании вкладывают в страны Азиатско-Тихоокеанского региона миллиарды. Основная наблюдаемая тенденция: внимание инвесторов постепенно перемещается с Китая на государства АСЕАН[22]. Немецкие компании и в будущем будут активно ...

... лидеров стран-участниц, говорил, что в будущем АТЭС представляется ему как организация, переходящая от занятости в основном экономическими проблемами, к сотрудничеству в области политики: "Азиатско-Тихоокеанский регион предстаёт как регион, в котором открытая экономическая конкуренция является источником рабочих мест и процветания, а не источником враждебности и нестабильности... Как регион, в ...

0 комментариев