Навигация

Оценка потребности сельского хозяйства в кредитных ресурсах и ипотечные банки как источники их привлечения в систему земельно-ипотечного кредитования

2.3 Оценка потребности сельского хозяйства в кредитных ресурсах и ипотечные банки как источники их привлечения в систему земельно-ипотечного кредитования

Проблема расширенного воспроизводства основных отраслей сельского хозяйства имеет особое значение для формирования и развития российского рынка сельскохозяйственной продукции. Однако отставание в модернизации и техническом обновлении большинства сельскохозяйственных товаропроизводителей не позволяет им выйти на высокий уровень производства, использовать экономические стимулы, предоставляемые государством.

В сложившихся условиях общей предпосылкой восстановления производственного потенциала агропромышленного комплекса страны, преодоления его экономического и технологического отставания является привлечение в аграрный сектор экономики долгосрочных инвестиций. Основным фактором притока инвестиций в сельское хозяйство становится банковский капитал. Но воспользоваться им могут не многие, поскольку существуют проблемы доступа к долгосрочным ресурсам, связанные с отсутствием у сельскохозяйственных товаропроизводителей залогового имущества, достаточного для обеспечения возврата кредита, и отсутствием программ долгосрочного кредитования.

Вопрос о рыночном обороте земель в настоящее время представляет особую актуальность и народно-хозяйственную значимость, если учитывать тот факт, что как в количественном, так и в качественном отношении имеет место ухудшение состояния земли как воспроизводственного ресурса и объекта залога в сельском хозяйстве.

В последние годы в аграрном секторе экономики можно выделить положительные тенденции: опережающий рост инвестиций в сельское хозяйство по отношению к их динамике в целом по экономике страны; соотношение цен на сельскохозяйственную и промышленную продукцию; рост среднемесячной начисленной заработной платы; улучшение финансовых результатов сельскохозяйственных организаций; прирост валовой продукции сельского хозяйства [47, с. 19 – 20]. Происходит постепенный поворот в сторону признания за агропромышленным комплексом приоритетного развития.

Значительную роль в изменении ситуации сыграл национальный проект «Развитие АПК». Этот проект, на наш взгляд, определил место агропромышленного комплекса и сельского хозяйства в экономике страны, создал хорошую стартовую площадку для создания условий его ускоренного экономического развития.

Благодаря проекту «Развитие АПК», начиная с 2006 года для сельскохозяйственных товаропроизводителей стали доступны инвестиционные кредиты на льготных условиях сроком до 5 – 8 лет.

В ходе реализации национального проекта особое внимание Минсельхоз России уделял стимулированию малых форм хозяйствования на селе. На сегодняшний день они производят 60 % объема всей сельскохозяйственной продукции и играют ключевую роль в обеспечении социальной стабильности на селе.

Однако, несмотря на то, что в последние годы в аграрном секторе удалось переломить ситуацию к лучшему и обеспечить рост производства продукции, не преодолены еще опасные тенденции:

1) низкая доходность сельскохозяйственных товаропроизводителей в условиях сохраняющегося диспаритета цен. С начала 2008 года цены на удобрение выросли на 63,3 %, дизельное топливо – на 28 %, электроэнергию – 34 %. При сохранении таких тенденций вся дополнительная прибыль, полученная в сельском хозяйстве, будет «съедена» инфляцией;

2) резкое снижение финансовых ресурсов для использования достижений научно-технического прогресса, освоения новейших технологий. Несмотря на то, что в 2007 году по сравнению с 2005 годом инвестиции в основной капитал на развитие АПК увеличились в 1,7 раза, их доля в общем объеме осталась практически неизменной, а удельный вес собственных средств предприятий и организаций уменьшился. Многие годы удельный вес сельского хозяйства в расходной части государственного бюджета не превышает 1 %.;

3) низкая оплата труда, слабая социальная инфраструктура села и неравные с городскими условия жизни граждан. Оплата труда в отрасли почти вдвое ниже, чем в целом по экономике. За чертой бедности находится около 44 % сельского населения, уровень сельской безработицы достиг 11 % [22, с. 33 – 34];

4) снижение производственного потенциала, особенно машинно-тракторного парка. Обеспеченность различными видами сельскохозяйственной техники в 2007 году по сравнению с 1990 годом снизилась в среднем в 3,5 раза. При этом предприятия сельскохозяйственного машиностроения сократили выпуск техники в среднем в 26,5 раза. Вследствие этого в разы возросла нагрузка на одну сельскохозяйственную машину;

5) низкая конкурентоспособность продукции.

Из-за низких доходов почти три четверти сельскохозяйственных организаций не могут воспользоваться действующими экономическими механизмами, связанными с льготным кредитованием, предоставлением государством субсидий на приобретение семян, племенного скота, новой техники и др. Много нерешенных вопросов накопилось в регулировании земельных отношений. Также остро стоят проблемы вовлечения в сельскохозяйственный оборот заброшенной пашни, функционирования агрохолдингов, экологизации агропромышленного производства [22, с. 33 – 34].

Банки сегодня не торопятся выдавать ипотечные кредиты на землю, ссылаясь на законодательные несовершенства. Сложности на пути аграрного сектора – это по сути своей проявления следующих рисков, которые условно можно разделить на две группы.

1) Социально-политические и структурно-экономические:

- неполнота правовой базы, осторожная антиинфляционная аграрная политика, сравнительно малые объемы госинвестиций в сферу АПК;

- несовершенство механизма госрегулирования отрасли;

- низкая платежная дисциплина в отношениях между субъектами хозяйствования;

- недокапитализация банковской системы и недостаточный уровень защиты прав кредиторов, например в части «размытости» в законодательстве сроков обращения взыскания на имущество должника.

2) Риски отраслевого характера:

- слабая проработка и низкая бюджетная и народно-хозяйственная эффективность подавляющей части инвестиционных проектов в сфере АПК;

- дефицит энергосырьевых ресурсов и квалифицированной рабочей силы;

- высокий уровень конкуренции со стороны иностранных производителей;

- значительная (более 60 % степень зависимости аграрного сектора от возможностей и ресурсов личных подсобных хозяйств).

Из ведущих банков страны только Россельхозбанк и Сбербанк России проявляют заинтересованность в наращивании и структурировании своих кредитных портфелей за счет агрокредитования. Но их участие в поддержке АПК – отчасти государственная необходимость, продиктованная решениями Правительства России.

Учитывая положительный опыт реализации приоритетного национального проекта «Развитие АПК», для решения проблем в отрасли в 2006 г. был принят Федеральный закон «О развитии сельского хозяйства». В соответствии с указанным законом Министерство сельского хозяйства РФ совместно с рядом научно-исследовательских организаций разработали Государственную программу развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия (на 2008 – 2012 годы).

Программой предусмотрено достижение среднего уровня рентабельности по отрасли на уровне 10 %, сокращение удельного веса убыточных хозяйств до 30 %, а также увеличение доли отечественных продуктов на рынке, что позволит обеспечить продовольственную безопасность страны.

Однако, выделенных государственных бюджетных ресурсов (из федерального бюджета – 551 млрд. руб., из бюджетов субъектов РФ – еще 544 млрд. руб.), не достаточно для коренного изменения ситуации. В то же время сельское хозяйство как низко рентабельная отрасль пока слабо интересует кредиторов, хотя в сложившихся условиях основным фактором притока инвестиций в сельское хозяйство становится банковский капитал, а основным инструментом – кредитование под залог земли.

Россельхозбанк, созданный в 2000 году, входит в первую десятку крупнейших банков страны. Одним из ключевых направлений в кредитной политике Банка является комплексное развитие сельских территорий. Банк активно занимается кредитованием крестьянских (фермерских) хозяйств и граждан, ведущих личное подсобное хозяйство. С момента своего создания Россельхозбанк целенаправленно выстраивает тесные взаимоотношения с малым агробизнесом и, в том числе, организациями фермерского самоуправления. К настоящему времени в систему земельно-ипотечного кредитования вовлечено почти 300 тыс. га земель сельскохозяйственного назначения.

С 2006 по 2009 гг. в период реализации приоритетного нацпроекта «Развитие АПК» и Государственной программы развития сельского хозяйства фермерские хозяйства получили в Россельхозбанке 26 тысяч кредитов на сумму 54 млрд. рублей, владельцы личных подсобных хозяйств – более 537 тысяч кредитов на сумму 83 млрд. рублей. Кредитами Банка сегодня пользуется каждое седьмое реально действующее крестьянское (фермерское) хозяйство. По заявлению Председателя Правления Россельхозбанка Ю. Трушина, сокращать масштабы кредитно-финансовой поддержки АПК страны Россельхозбанк не будет. Планируется, что до конца 2010 года будет выдано кредитов на 450 млрд. рублей.

Доля Россельхозбанка в объемах кредитной поддержки, оказываемой всеми банками страны малым формам хозяйствования, составляет 75 %, в том числе по сельскохозяйственным кооперативам – свыше 90 %.

Россельхозбанк активно развивает кредитование строительства в сельской местности, инженерного обустройства сельских территорий. В целом, в настоящее время Россельхозбанк предлагает около 30 кредитных продуктов и программ для фермеров, владельцев личных подсобных хозяйств и сельскохозяйственных потребительских кооперативов.

Успешному продвижению банковских продуктов и динамичному росту клиентской базы Россельхозбанка во многом способствовало расширение филиальной сети. В настоящее время Россельхозбанк обладает второй по величине сетью территориальных отделений, в состав которой входят 78 региональных филиалов и более 1500 дополнительных офисов.

В 2011 году планируется увеличение кредитного портфеля Россельхозбанка в сфере малого агробизнеса до 100 млрд. рублей. На сегодняшний день размер кредитного портфеля в сфере малого агробизнеса составляет около 85 млрд. рублей.

Кроме того, в целях кредитования организаций агропромышленного комплекса, крестьянских (фермерских) хозяйств, граждан, ведущих личное подсобное хозяйство, сельскохозяйственных потребительских кооперативов, проведения закупочных интервенций и формирования системы земельно-ипотечного кредитования в 2010 г. размер уставного капитала Россельхозбанка был увеличен до 107 млрд. 48 млн. руб. Доля государства в капитале банка в настоящее время составляет 100 %.

Таким образом, Россельхозбанк, как банк со стопроцентным участием государства, по праву можно считать основным исполнителем Программы развития сельского хозяйства в части финансово-кредитной поддержки сельхозпроизводителей.

Предполагается, что в перспективе кроме ресурсов Россельхозбанка могут использоваться различные схемы привлечения кредитных ресурсов на длительный срок.

1) Заключение банками с юридическими и/или физическими лицами земельно-ипотечных кредитных договоров с оформлением ипотечных закладных.

2) Эмиссия ипотечными банками ипотечных облигаций (эмиссионных ипотечных ценных бумаг) и их продажа на финансовом рынке.

3) Рефинансирование ипотечных банков через механизм выпуска ипотечных облигаций.

4) Рефинансирование кредиторов через систему коллективных инвестиций.

5) Рефинансирование банков через операторов вторичного рынка земельно-ипотечных кредитов.

Нынешний недостаток в мотивации кредитных институтов в поощрении агропрома требуется программно восполнять и нивелировать, в чем первостепенное участие должны принять государство, субсидируя банковские кредиты, тем самым соразмерно предоставляя льготы агробизнесу и, конечно же, сами банки, кредитующие «не вопреки, а во имя», с определенной выгодой для заемщика. Льготы и налоговые послабления, кредитная активность единичных институтов на рынке сельскохозяйственного кредита (фактическая и вынужденная монополия Россельхозбанка), неразвитая правовая база в сфере ипотечного механизма стимулирования агроинвестиций, либеральная позиция Правительства Российской Федерации, выделяющего средства на поддержку АПК в размерах, не провоцирующих инфляцию, но сдерживающих инновационное развитие комплекса – вот интегральное положение переходного периода российской аграрной реформы.

Приоритетный национальный проект «Развитие АПК» и Государственная программа развития сельского хозяйства создают хорошую базу для дальнейшего движения вперед, но нерешенных задач остается еще немало. Для того, чтобы аграрный сектор стал эффективным и конкурентоспособным, производил в необходимых объемах сельскохозяйственную продукцию, был обеспечен соответствующей инфраструктурой, требуются огромные инвестиционные вложения. Исходя из этого, ссудный портфель банков, участвующих в финансировании АПК, должен, по расчетам специалистов, составлять не менее 3 трлн. руб. [46, с. 20].

Таким образом, участие банков в инвестировании предпринимательских структур в аграрном секторе экономики видится обязательным и экономически оправданным стимулом наращивания инвестиционного потенциала отрасли.

ГЛАВА 3. РАЗРАБОТКА РЕКОМЕНДАЦИЙ ПО СОВЕРШЕНСТВОВАНИЮ ДЕЯТЕЛЬНОСТИ ИПОТЕЧНЫХ БАНКОВ И РАЗВИТИЮ СИСТЕМЫ ЗЕМЕЛЬНО-ИПОТЕЧНОГО КРЕДИТОВАНИЯ ПРЕДПРИНИМАТЕЛЬСТВА

Похожие работы

... по каждому участку; Ø Развитая судебная система; Ø Развитая платежная система. Важной проблемой получения ипотечного кредита на современном российском рынке недвижимости является ликвидность объекта недвижимости (предмета залога). 2. Основная деятельность ипотечных банков. Ипотечные банки предоставляют долгосрочные кредиты, которые обеспечиваются внесением записи ипотек, ...

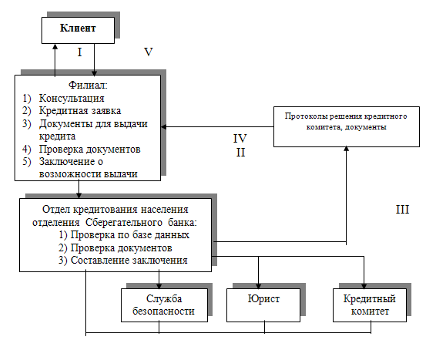

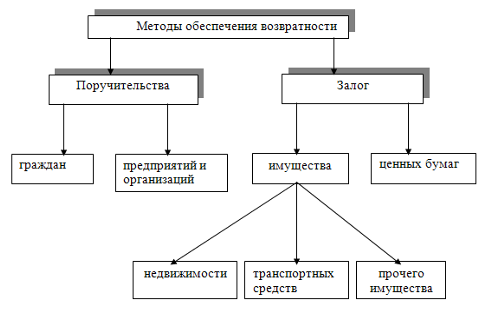

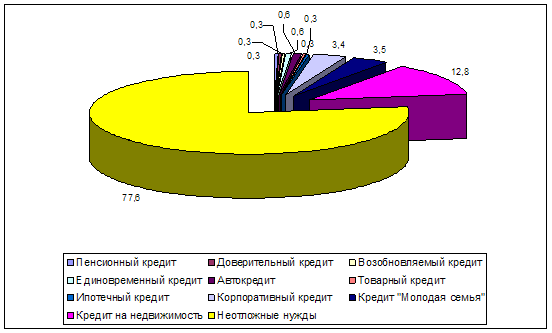

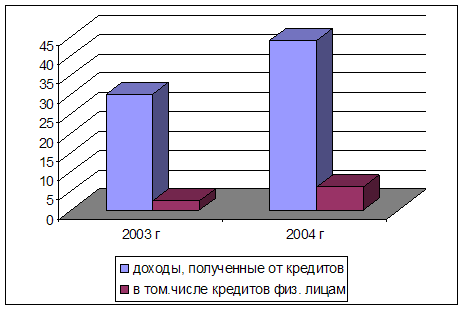

... Банке Сбербанка РФ представлено в Приложении. Таким образом, как видно, портфель кредитных продуктов Сибирского Банка Сбербанка РФ довольно широк. Существовавшие кредитные программы предназначаются для массового кредитования. Характерная особенность этих программ – их адресность, целевая ориентация на определенные сегменты клиентуры. 2.2 Анализ показателей эффективности кредитования ...

... может быть предоставлена 343 гражданам в год, что составляет примерно 18,5 тыс. кв.м общей площади жилья. Областная государственная целевая программа "Развитие ипотечного жилищного кредитования в Иркутской области на 2005 - 2010 годы" (далее - программа) разработана в соответствии с требованиями действующего законодательства. Основные цели и задачи Основная цель программы - создание условий ...

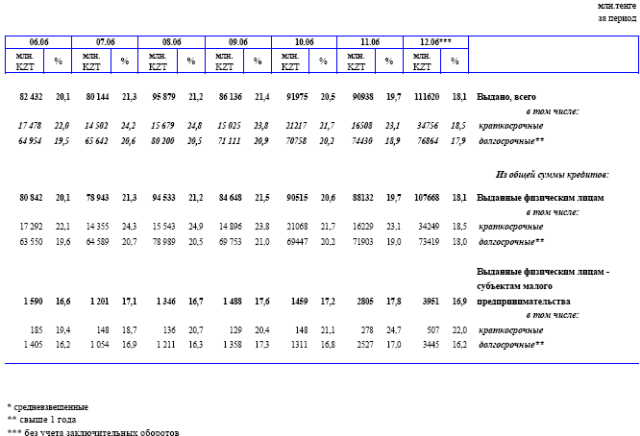

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

0 комментариев