Навигация

Ипотека: понятие, сущность, отличительные черты. Особенности земельной ипотеки

1.1 Ипотека: понятие, сущность, отличительные черты. Особенности земельной ипотеки

Ипотека впервые возникла в Древней Греции, в Афинах, что было связано с обеспечением ответственности должника перед кредитором определенными земельными владениями.

Современное понятие ипотеки возникло не сразу. Его появление было вызвано экономическими потребностями общества, развитием товарно-денежных отношений. С течением времени оно постоянно совершенствовалось, отражая особенности времени и конкретной страны.

Особая заслуга в развитии законодательства в области юридического обеспечения исполнения обязательств принадлежит римскому гражданскому праву. Именно оно вводит в практику систему обеспечения исполнения обязательств залогом недвижимого имущества.

Этимологически термин «ипотека» (от греч. hypotheke) означает залог (заклад) недвижимого имущества и применяется в законодательствах различных стран для обозначения трех правовых категорий:

- залога недвижимого имущества в целях получения специального кредита – ипотечного или ипотечной ссуды (правовая функция ипотеки);

- закладной – долгового свидетельства, подтверждающего право залогодержателя по обеспеченному ипотекой обязательству;

- ипотечного кредита (денежной ссуды), выдаваемого заемщику кредитным учреждением под залог недвижимости (экономическая функция ипотеки).

Таким образом, термин «ипотека» может обозначать, с одной стороны, форму обеспечения исполнения каких-либо обязательств должника недвижимым имуществом, а с другой – подразумевает сам процесс получения, обслуживания и возврата долгосрочного кредита под залог недвижимости [32, с. 29].

В энциклопедическом словаре Ф.А. Брокгауза и И.А. Ефрона [50] указывается, что ипотека представляется для кредитора самым верным средством получить обеспечение. Ипотека есть вещное право, но оно становится вещным лишь с внесением его в подлежащую книгу. Ипотечное право имеет дополнительный характер и самостоятельно существовать не может. Недействительность или прекращение требования влечет за собой недействительность или прекращение ипотеки, но не наоборот. В связи с этим начало специальности ипотеки заключается в точном определении суммы, до которой ипотека простирается, и недвижимости, являющейся предметом обеспечения. Правооснованием ипотеки может быть закон, договор, завещание и судебное решение. Вследствие этого ипотеки бывают законные, договорные, завещательные, судебные.

Залог является одним из способов обеспечения надлежащего исполнения обязательств. Если одно лицо должно по какому-либо основанию уплатить другому определенную денежную сумму (вернуть долг по кредитному договору или договору займа, оплатить стоимость приобретенной вещи, выплатить деньги в возмещение причиненного вреда и т. д.) либо произвести в пользу этого лица определенную работу и передать ему готовый результат, то в случае неисполнения такого обязательства возникает вопрос о возможности принуждения должника к выполнению своей обязанности либо о компенсации им кредитору причиненных убытков.

Кредитор, особенно при значительной сумме долга, может потребовать выделить из состава имущества должника определенную вещь (или другое имущество) с тем, чтобы в случае неисполнения обязательства обратить взыскание на конкретное имущество. В данном случае кредитор предоставляет должнику не личный кредит, основанный лишь на доверии к его личности, а обеспеченный имуществом. Следовательно, под ипотечным кредитом понимается сумма средств, предоставленных в заем под залог недвижимости (в ипотеку).

Таким образом, ипотека земельных участков, предприятий, зданий, сооружений, квартир и другого недвижимого имущества является разновидностью залога в обеспечение исполнения обязательств. Под обязательствами понимаются как действия по передаче имущества, выполнению работ, уплате денег и др., так и воздержание от определенного действия.

Передача кредитору предмета залога до момента исполнения должником своего обязательства (заклад) невозможна в отношении недвижимого имущества (земельных участков, зданий и строений, предприятий и других имущественных комплексов).

Возможность залога с оставлением вещи у залогодателя привела к появлению у залогодержателя не права собственности на предмет залога, а особого залогового (вещного) права. Суть его заключается в возможности требовать продажи заложенного имущества (не принадлежащего залогодержателю – кредитору, т. е. чужого) и удовлетворения своих требований из его стоимости преимущественно перед другими кредиторами.

Экономическая сущность залоговых отношений представляет собой отношения между заемщиком (залогодателем) и кредитором (залогодержателем) по поводу имущественного обеспечения обязательств под выданный кредит.

В организационном плане залоговое кредитование представляет собой совокупность взаимосвязанных элементов по реализации инвестиционных и коммерческих проектов (см. приложение А). Условия кредитования тесно связаны с оценкой имущества, правовым и методическим обеспечением, спросом и предложением и зависят от целей участников ипотечного рынка, организации и координации процесса предоставления ипотечного кредита, отслеживания выплаты процентов по кредиту и т. д. В соответствии с применяемыми процедурами ипотека является способом обеспечения выполнения основного требования, например, по кредитному соглашению.

Российское законодательство определяет ипотеку как способ обеспечения обязательств, при котором кредитор (залогодержатель) в случае неисполнения этих обязательств имеет право получить удовлетворение своих денежных требований к должнику из стоимости заложенного имущества преимущественно перед другими кредиторами [42, с. 73].

Ипотека характеризуется следующими отличительными чертами:

1) это способ обеспечения надлежащего исполнения основного обязательства – займа или кредитного договора, договора аренды и т. д.;

2) в качестве предмета ипотеки всегда выступает недвижимость;

3) предмет ипотеки всегда остается во владении должника, который остается собственником, пользователем и фактическим владельцем этого предмета, но лишается права распоряжения им на время залогового периода;

4) договор кредитора и должника об установлении ипотеки оформляется специальным документом – закладной;

5) при значительном превышении стоимости залога над суммой выданного кредита ипотека дает возможность получить дополнительные ипотечные ссуды под залог того же имущества (вторая, третья ипотека);

6) в случае неисполнения обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов.

Земля как предмет залога имеет некоторые преимущества перед другими видами залогового обеспечения. Эти преимущества заключаются в постоянстве местоположения, способности создавать прибавочную стоимость, тенденции повышения стоимости. При этом физически конкретный земельный участок как предмет ипотеки остается во владении и пользовании залогодателя. По сравнению с другими видами недвижимости ипотека земельного участка является наиболее надежным и реальным обеспечением возвратности кредита.

Основное преимущество земельно-ипотечного кредита заключается в его долгосрочности и достаточно большом размере ссуды, что дает возможность заемщику, с одной стороны, более обоснованно планировать свой бюджет и уверенно развивать производство, а с другой – ускорять оборот капитала и получать дополнительную прибыль. Ипотечные кредиты удобны для финансирования в тех случаях, когда выплата процентов и погашение кредита возможны из текущих, как правило, невысоких доходов, т. е. небольшими взносами. Это особенно важно в условиях переходной аграрной экономики, в которой основными субъектами кредитных правоотношений являются малые и средние сельскохозяйственные коммерческие организации, крестьянские (фермерские) хозяйства, индивидуальные предприниматели и другие хозяйствующие субъекты. Присущая этой отрасли высокая капиталоемкость и относительно низкая фондоотдача, несовпадение по времени периодов затрат и получения доходов диктуют необходимость специфических форм кредитной помощи банков сельскохозяйственным товаропроизводителям.

Являясь неотъемлемой частью кредитно-финансовой системы агропромышленного комплекса, земельная ипотека служит одним из инструментов совершенствования кредитно-финансовых отношений в аграрном секторе, обеспечивая сопряжение рынка земли, рынка ипотечных кредитов и рынка ипотечных ценных бумаг. С точки зрения вовлечения сельскохозяйственных земель в активный экономический оборот земельная ипотека, способствуя превращению земли в реальный актив с соответствующими стоимостными и ценностными характеристиками, способна оказать активное регулирующее воздействие на формирование рынка земли и ее реальной рыночной стоимости.

В социально-экономическом аспекте земельная ипотека побуждает хозяйствующих субъектов к более продуманному экономическому поведению. Тем самым в сельском сообществе активизируется процесс формирования новых мотиваций, направленных на повышение эффективности труда и уровня доходов.

Похожие работы

... по каждому участку; Ø Развитая судебная система; Ø Развитая платежная система. Важной проблемой получения ипотечного кредита на современном российском рынке недвижимости является ликвидность объекта недвижимости (предмета залога). 2. Основная деятельность ипотечных банков. Ипотечные банки предоставляют долгосрочные кредиты, которые обеспечиваются внесением записи ипотек, ...

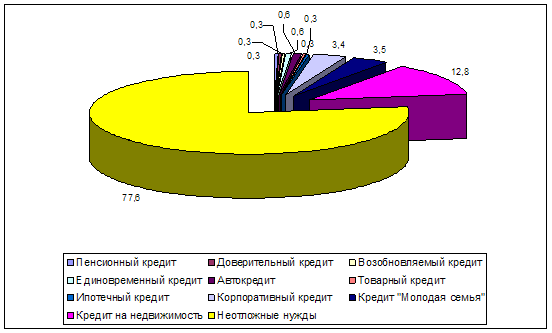

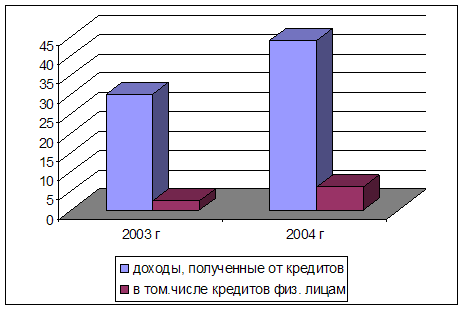

... Банке Сбербанка РФ представлено в Приложении. Таким образом, как видно, портфель кредитных продуктов Сибирского Банка Сбербанка РФ довольно широк. Существовавшие кредитные программы предназначаются для массового кредитования. Характерная особенность этих программ – их адресность, целевая ориентация на определенные сегменты клиентуры. 2.2 Анализ показателей эффективности кредитования ...

... может быть предоставлена 343 гражданам в год, что составляет примерно 18,5 тыс. кв.м общей площади жилья. Областная государственная целевая программа "Развитие ипотечного жилищного кредитования в Иркутской области на 2005 - 2010 годы" (далее - программа) разработана в соответствии с требованиями действующего законодательства. Основные цели и задачи Основная цель программы - создание условий ...

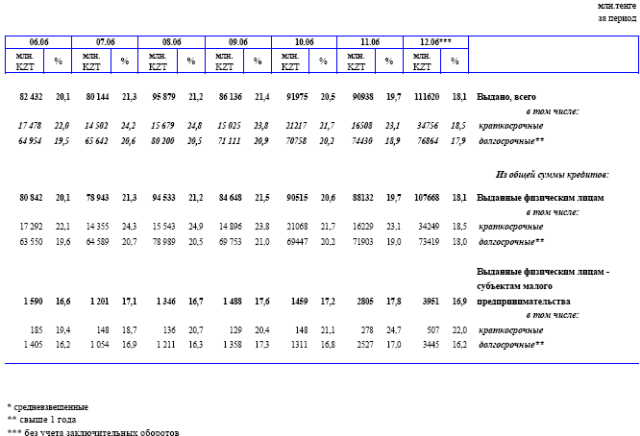

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

0 комментариев