Навигация

Порядок розрахунку розміру збитку й виплати страхового відшкодування

2.6 Порядок розрахунку розміру збитку й виплати страхового відшкодування

Розмір збитку визначається залежно від характеру шкоди, завданої транспортному засобу.

Внаслідок фактичної загибелі (знищенні), втраті (викраденні) або пропажі транспортного засобу без звістки збиток дорівнює його страховій (дійсній) вартості.

При ушкодженні транспортного засобу збиток може визначатися як різниця між вартістю відновлення (ремонту) транспортного засобу й вартістю придатних для використання, що залишилися після ремонту, реалізації деталей.

Вартість ремонту (відновлення) транспортного засобу визначається на підставі становить сметьі, що, витрат на ремонт.

Витрати на відновлення, включаючи вартість робіт, а також нові запчастини, ремонтні матеріали, не пов'язані із заміною, відновленням потерпілих від страхового випадку частин транспортного засобу, які зазначені в страховому акті (або акті обстеження, експертизи), не включаються до кошторису на ремонт.

Страховик виплачує страхувальникові страхове відшкодування в розмірі завданого страховим випадком збитку, якщо страхова сума встановлена в договорі страхування на рівні страхової вартості транспортного засобу.

Якщо в договорі страхування кошти транспорту страхова сума встановлена нижче страхової вартості, то страховик відшкодовує страхувальникові (вигодоотримувачу) частину збитків, пропорційну відношенню страхової суми до страхової вартості.

Витрати страхувальника, зроблені з метою зменшення збитків від страхового випадку відповідно до вказівок страховика або через необхідність порятунку транспортного засобу (включаючи перевезений вантаж і/або пасажирів), також повинні бути відшкодовані страховиком, навіть якщо міри виявилися безуспішними.

Розмір відшкодування таких витрат пропорційний відношенню страхової суми до страхової вартості незалежно від того, що разом з відшкодуванням інших збитків сумарна величина їх може перевищити страхову суму.

Багатовікова практика розвитку морського страхування виробила свої позначення понять збитків від страхових випадків.

Зокрема, розрізняються поняття «загальної» і «приватної» аварії.

Під загальною аварією розуміються збитки, понесені внаслідок навмисно й розумно зроблених витрат або пожертвувань (чим-небудь) з метою порятунку судна й вантажу від небезпечної, надзвичайної події.

До таких подій, наприклад, ставляться:

• посадка судна на мілину й необхідність рятування від частини вантажу для порятунку судна;

• змушений захід судна в притулок-притулкові-притулку-порт-притулок у випадку небезпечного шторму, урагану;

• буксирування судна при втраті ними ходових можливостей;

• перевантаження вантажу на інше судно та ін..

Збитки від загальної аварії розподіляються між власниками судна, вантажу й фрахту пропорційно їх вартості.

Вивчення обставин, причин і наслідків загальної аварії здійснює фахівець-диспашер.

Диспашер виконує розрахунки збитків загальної аварії й розподіл їх між власниками судна, вантажу й фрахту,

Збитки від ушкодження або загибелі (знищення), втрати (викрадення) або пропажі транспортного засобу (водного судна) без звістки, що виникли як результат тих або інших подій, зазначених у таблиці, є приватною аварією.

Страхове відшкодування виплачується страхувальникові транспортного засобу страховою організацією при страховому випадку відповідно до наслідків, розмірів збитків, страхової суми, франшизи і виду відповідальності страховика.

Загальний розмір страхового відшкодування для всіх, власне кажучи, видів відповідальності страховика за страхуванням транспортного засобу може визначатися за формулою

В = (В– Ф + Р)![]() S/Cо ,

S/Cо ,

де В - розмір збитку, завданого страхувальникові в результаті страхового випадку із транспортним засобом при тому або іншому виді відповідальності страховика;

Ф – установлена договором страхування транспортного засобу сума

безумовної франшизи;

Р – витрати страхувальника (вигодоотримувача)щодо зменщення збитків при настанні страхового випадку, зроблені через необхідність або за вказівкою страховика, а також витрати, пов'язані із установленням розмірів збитків, включаючи частку судна у витратах на складання диспаші за загальною аварією;

S - страхова сума, на яку застрахований транспортний засіб;

Со - страхова вартість транспортного засобу.

Після складання страхового акта (аварійного сертифіката) і одержання всіх необхідних документів від страхувальника (вигодоотримувача) страховик протягом установленого правилами (договором) страхування періоду (звичайно від 7 до 10 днів) провадить виплату страхового відшкодування страхувальникові (вигодоотримувачу) готівкою або безготівковим розрахунком.

При затримці страхової виплати страховиком він сплачує страхувальникові (вигодоотримувачу) неустойку, якщо вона передбачена договором, або відсотки від суми, не виплаченої вчасно страхувальникові (вигодоотримувачеві).

Виплата страхового відшкодування може бути відстрочена до закінчення судового розгляду, якщо за фактами пов'язаним з випадком, однієї зі сторін поданий позов до іншої сторони договору страхування або до винної третьої особи, у тому числі у випадку порушення кримінальної справи. При цьому правилами (договором) страхування можуть бути передбачені авансові виплати у вигляді частини страхового відшкодування.

Страховик вправі відмовити у виплаті страхового відшкодування страхувальникові (вигодоотримувачу) транспортного засобу повністю або частково, якщо:

страхувальник (вигодоотримувач) транспортного засобу не повідомив страховика (його представника) про настання страхового випадку в строк і способами, зазначеними в договорі страхування ;

страхувальник (його представник) навмисне не прийняв розумних і

доступних йому мір з метою зменшення збитків від страхового випадку із транспортним засобом ;

збиток транспортному засобу завданий внаслідок наміру або грубої необережності страхувальника (вигодоотримувача); порушення правил експлуатації транспортного засобу, кодексів море- і повітроплавання, міжнародних угод, конвенцій, службових інструкцій;

про страховий випадок із транспортним засобом страхувальник (його представник) не повідомив у відповідні органи відповідно до їх компетенції або факт страхового випадку не підтверджений їх розслідуванням;

страхувальником (вигодоотримувачем) не були поданні страховикові (його представникові), експертові постраждалий від

страхового випадку транспортний засіб або окремі частини, що залишилися від нього, агрегати, вузли;

збиток транспортному засобу завданий внаслідок керування їм особами в стані алкогольного, наркотичного або токсичного сп'яніння

або не мають права управляти коштами транспорту;

збиток транспортному засобу завданий у процесі здійснення протиправних дій страхувальником (його представником, вигодоотримувачем) або в результаті використання транспортного засобу не за призначенням;

страхувальник (вигодоотримувач) ввів страховика в оману щодо обставин експлуатації транспортного засобу й інших даних про нього, що мають істотне значення для визначення ймовірності настання страхового випадку й можливих збитків, що було виявлено тільки при розслідуванні страхового випадку;

страховий випадок із транспортним засобом відбувся не на території (маршруті) страхування або під час доби, що не є часом дії страхування за умовами договору;

страхувальник (вигодоотримувач) одержав повне відшкодування нанесеного застрахованому транспортному засобу шкоди (збитку) від імені, відповідального за завдані збитки;

страхувальник (вигодоотримувач) не передав страховикові всі документи й докази, необхідні для здійснення страховиком, що виплатив страхове відшкодування, що перейшло до нього права вимоги (у сумі виплаченого відшкодування) до винної особи, внаслідок чого реалізація цього права стала неможливою, або страхувальник (вигодоотримувач) відмовився від свого права вимоги до особи, відповідальній за збитки .

Похожие работы

... по кожному конкретному об'єкту в такому комбінованому страхуванні повинен строго відповідати правилам і нормам, що регламентують відповідний вид страхування (майнового або особистого). 2. Формування ринку майнового страхування Знання принципів страхування необхідно для всіх учасників страхового процесу на всіх його стадіях. Основні принципи страхування такі: - майновий економічний і ...

... ій. Під майном громадян розуміються предмети домашнього меблювання, побуту і споживання, які використовуються в особистому господарстві і призначені для задоволення побутових і культурних потреб родини. Об’єктом майнового страхування громадян не можуть бути документи, цінні папери, грошові знаки, рукописи, колекції, унікальні й антикварні предмети, вироби з дорогоцінних металів, каменів, предмети ...

... дприємств. Вона не мусить обмежуватися лише рекламним повідомленням про види страхування, порядок укладення договорів і виплати страхового відшкодування, а й має включати загальні відомості про страхове підприємство, послуги, які воно пропонує, його статутний капітал, звітний баланс. Тільки за наявності такої інформації у бажаючих застрахуватись буде реальна можливість свідомо і виважено обирати ...

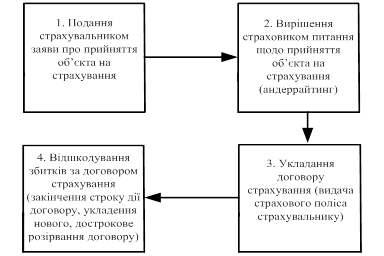

... . Шомаж - страхування втрати прибутку та інших фінансових втрат, зумовлених призупиненням виробництва внаслідок настання страхового випадку. 4. Страхові договори, порядок їх підготовки та укладання. Виконання договорів Договір страхування є правовим документом, який опосередковує процес надання страхової послуги страховиком страхувальникові. При укладенні договору страхування відносний кліє ...

0 комментариев