Навигация

Страхова премія й страхові тарифи

2.4 Страхова премія й страхові тарифи

Плата за страхування транспортного засобу (страхова премія), як і будь-якого іншого майна страхувальника, визначається множенням страхового тарифу (тарифної брутто-ставки) на страхову суму. Якщо договором страхування передбачається франшиза, то при розрахунку страхової премії зі страхової суми віднімається величина франшизи .

Від кількості страхованих за договором страхування різнотипних груп транспортних засобів з різними наборами характерних для них ризиків і відповідно з рівнями, що відрізняються, тарифних ставок залежить етапність і складність розрахунків страхової премії.

При безперервному висновку договорів страхування транспортного засобу, відсутності страхових випадків і страхових виплат за попереднім договором страхувальникові надається, як і звичайно при страхуванні майна, знижка на річну страхову премію,що підлягає виплаті, як правило, у розмірі 10% за кожний рік страхування.

Загальний розмір зменшення страхової премії, що сплачує, установлюється до 50%. Багатьма страховими організаціями надаються також пільги страхувальникам транспортних засобів, які застосовуються для окремих категорій страхувальників майна (інвалідів, учасників ВВВ, пенсіонерів), а також при переході страхувальника в дану страхову компанію від іншого страховика.

Базові тарифні ставки за страхуванням водних суден (річні) розраховуються за видами різних типів судів, звичайно окремо для морських і річкових, озерних судів. Страхові тарифи встановлюються в мінімальних і максимальних їх значень.

Так, наприклад, для страхування морських (океанських) судів у середині 90-х років страхові тарифи Військово-страхової компанії (ВСК) за різними їх видами коливалися від 4,8 до 7,5%, у тому числі:

- для пасажирських судів - від 5 до 6%;

- для судів технічного флоту - від 5,4до 7%.

Для річкових судів різних видів тарифні ставки змінювалися в межах від 2,7 до 4,5%.

Базові тарифні ставки коректуються убік збільшення або, зменшення встановленими страховиком у правилах страхування поправковими коефіцієнтами, що враховують вік судна, страхову вартість і страхову суму, вид відповідальності страховика.

Аналогічно встановлюються й коректуються при висновку конкретних договорів страхування тарифні ставки за страхуванням різних видів повітряних судів за їх типами.

Рівень базових значень страхових тарифів Військово-страхової компанії у зазначений період часу перебував у межах від 3,5 до 6,8%.

При страхуванні автотранспортних засобів страхові тарифи розраховуються за видами відповідальності окремо для легкових, і вантажних автомобілів з диференціацією їх за марками, вантажопідйомністю терміном придатності .

Так, наприклад, правилами АСО «Захист» на початку 90-х років передбачалися страхові тарифи на випадок викрадення для автомобілів, що переганяються рідко, марок «Таврія» , «Ока» , «УАЗ» , «ЛУАЗ» при строку експлуатації від дня придбання нового автомобіля 5 років -і 1%, при строку 2 роки - 2%, а для ВАЗ-2109 при цих самих строках експлуатації – відповідно 3, 5 і 7%.

Методичні основи встановлення страхових тарцфів за страхуванням коштів залізничного транспорту практично такі самі, як і за іншими видами транспорту.

2.5 Порядок дій страхувальника й страховика при страховому випадку

Страховим законодавством і правилами (договорами) страхування транспортних засобів передбачаються порядок дій страхувальника (вигодоотримувача) і страховика при настанні страхового випадку.

Страхувальник (вигодоотримувач), як і при страхуванні майна, при настанні страхового випадку, передбаченого договором страхування транспортного засобу, зобов'язаний:

1 Прийняти, що розумні й доступні в сформованих обставинах заходу щодо зменшення можливих збитків від страхового випадку; при цьому страхувальник (його представник) повинен додержуватися вказівок страховика, якщо вони були дані їм при повідомленні йому про настання страхового випадку.

2 Повідомити страховика (його представника) про настання страхового випадку негайно або в строк і способами, які зазначені в договорі страхування транспортного засобу .

3 Повідомити про страховий випадок у відповідні органи відповідно до їх компетенції (у Державну інспекцію з безпеки дорожнього руху, міліцію, орган пожежного нагляду, транспортну інспекцію відповідного виду транспорту, аварійно-рятувальну службу й т.п.); при страховому випадку з водним судном капітан або його вахтовий помічник робить відповідний запис про факт, обставини й причину страхової або іншої події, про вжиті заходи й локалізацію, зменшенні негативних наслідків, а після прибуття в морський порт капітан подає у відповідний орган «морський протест». у якому викладається все про випадок, що трапився (ававрії), і діях капітана, його команди.

4 Скласти перелік ушкоджень застрахованого або загиблого, знищеного транспортного засобу із вказівкою ушкоджених, знищених або втрачених вузлів, агрегатів іншого, у тому числі додаткового устаткування.

5 Зберегти ушкоджене, розукомплектоване внаслідок страхового випадку (у тому числі при розкраданні деталей, вузлів устаткування) транспортний засіб і забезпечити представникові страховика, сюрвейеру (аварійному комісарові, диспашеру) умови для огляду транспортного засобу, місця події, з'ясування обставин, причин настання страхового випадку й установлення розміру збитків.

6 Одержати у відповідних компетентних органах документи, що підтверджують факт, обставини й причини настання страхового випадку, характер і обсяг заподіяної шкоди, для подання їх страховикові разом із заявою про виплату страхового відшкодування.

Для одержання страхового відшкодування страхувальник (вигодоотимувач) повинен подати страховикові заяву з вимогою про страхову виплату у зв'язку зі страховим випадком за встановленою страховиком або довільною формою. До заяви додаються страховий поліс (оригінал) і документи компетентних органів, що підтверджують настання страхового випадку, обставини й причини.

Страховик, одержавши від страхувальника (його представника, вигодоотримувача) повідомлення про страховий випадок, перевіряє, чи є подія, що відбулася, страховим випадком. Перевірка здійснюється за строком страхування; часу початку й закінчення плину відповідальності страховика; виду, марці, реєстраційному, заводському номеру й іншим характеристикам транспортного засобу, а також за місцем його перебування, маршруту руху під час страхового випадку; страховим ризикам, передбаченим договором страхування.

Якщо подію, що відбулася, визнано страховим випадком, то страховик:

• дає за необхідності потрібні вказівки страхувальникові (його представникові, вигодоотримувачу) про вживання заходів щодо запобігання збільшення збитків від страхового випадку;

• звичайно негайно або не пізніше трьох днів після одержання повідомлення від страхувальника про страховий випадок забезпечує початок роботи зі складання страхового акта (аварійного сертифіката) із залученням за необхідності незалежних експертів.

Страховий акт (складається фахівцями страхової компанії) або аварійний сертифікат (складається притягнутими фахівцями аварійно-комісарських фірм або однойменних підрозділів деяких великих страхових компаній) разом із прикладеними до нього актами обстеження, експертизи потерпілий збиток у результаті страхового випадку транспортного засобу, оцінки придатності до використання (реалізації) окремих деталей, вузлів, устаткування й за необхідності їх уцінки, а також з розрахунком загального розміру збитків від страхового випадку повинен бути готовий, як правило, через 7-10 днів з моменту початку роботи. Цей строк може бути збільшений у випадках, що вимагає розслідування спеціальною комісією або слідчими органами й рішення суду.

Похожие работы

... по кожному конкретному об'єкту в такому комбінованому страхуванні повинен строго відповідати правилам і нормам, що регламентують відповідний вид страхування (майнового або особистого). 2. Формування ринку майнового страхування Знання принципів страхування необхідно для всіх учасників страхового процесу на всіх його стадіях. Основні принципи страхування такі: - майновий економічний і ...

... ій. Під майном громадян розуміються предмети домашнього меблювання, побуту і споживання, які використовуються в особистому господарстві і призначені для задоволення побутових і культурних потреб родини. Об’єктом майнового страхування громадян не можуть бути документи, цінні папери, грошові знаки, рукописи, колекції, унікальні й антикварні предмети, вироби з дорогоцінних металів, каменів, предмети ...

... дприємств. Вона не мусить обмежуватися лише рекламним повідомленням про види страхування, порядок укладення договорів і виплати страхового відшкодування, а й має включати загальні відомості про страхове підприємство, послуги, які воно пропонує, його статутний капітал, звітний баланс. Тільки за наявності такої інформації у бажаючих застрахуватись буде реальна можливість свідомо і виважено обирати ...

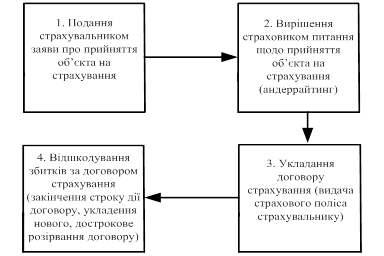

... . Шомаж - страхування втрати прибутку та інших фінансових втрат, зумовлених призупиненням виробництва внаслідок настання страхового випадку. 4. Страхові договори, порядок їх підготовки та укладання. Виконання договорів Договір страхування є правовим документом, який опосередковує процес надання страхової послуги страховиком страхувальникові. При укладенні договору страхування відносний кліє ...

0 комментариев