Навигация

Неликвидные активы – это просроченые кредиты и ненадежные долги, дома и сооружения, которые принадлежат банку и относятся к основным фондам

3. Неликвидные активы – это просроченые кредиты и ненадежные долги, дома и сооружения, которые принадлежат банку и относятся к основным фондам.

В международной банковской практике самой ликвидной частью активов считается кассовая наличность, под которой понимаются не только деньги в кассе, но и средства, которые находятся на текущем счете данного кредитного института в Центральном банке. Надежность депозитов и ссуд, полученных банком от других кредитных учреждений, также влияет на уровень ликвидности баланса.

Наряду с термином «ликвидность банка» в литературе и на практике используется термин «платежеспособность банка».

Рассмотрим более подробно соотношение между этими понятиями.

Платежеспособность рассматривается как более узкая категория по отношению к ликвидности банка. Если ликвидность банка трактуется как динамическое состояние, отражающее способность своевременно выполнять обязательства перед кредиторами и вкладчиками за счет управления своими активами и пассивами, то платежеспособность определяется с точки зрения выполнения им на конкретную дату всех обязательств, в том числе финансовых, например, перед бюджетом по налогам, перед работниками по заработной плате. При такой трактовке критерием ликвидности банка является сопряженность всех его активов и пассивов по срокам и суммам, в случае же возникновения несоответствия – способность обеспечить себя ликвидными активами, критерием платежеспособности – достаточность на определенную дату средств на корреспондентском счете для выполнения платежей, в том числе из прибыли банка.

В действительности ликвидность и платежеспособность имеют более глубокие различия.

Ликвидность характеризует текущие и будущие денежные потоки банка, т.е. его притоки и оттоки, обеспечивающие выполнение текущих и будущих обязательств к срокам их востребования.

Платежеспособность банка есть индикатор его финансовой устойчивости и выражает способность банка не только балансировать по периодам денежные потоки, но и обеспечивать их устойчивость и качество (прибыльность, допустимую рискованность активов, достаточность собственного капитала и адекватных резервов). Иными словами, общим критерием ликвидности является сбалансированность обязательств и ликвидных активов по срокам, платежеспособности – сбалансированность обязательств и реальных источников их погашения, т.е. наличие чистых активов.

Оценка ликвидности банка неизбежно обращена к настоящему и будущему, оценка платежеспособности основана на выявлении сложившихся устойчивых тенденций и факторов, т.е при анализе прошлого и текущего финансового состояния. Возможен также прогноз платежеспособности банка, однако он является самостоятельной характеристикой.

В российском законодательстве платежеспособность банка определена как его способность выполнять текущие обязательства перед кредиторами и исполнять обязанность по уплате обязательных платежей в течение одного месяца с момента наступления даты их исполнения. Если такая неспособность признается арбитражным судом, то банк объявляется банкротом, т.е. финансово-несостоятельным институтом. Значит, платежеспособность характеризует текущее качественное состояние банка, в том числе его активов, пассивов, доходов, расходов, состояние расчетов и пр.

Круг факторов, влияющих на платежеспособность шире, чем круг факторов, воздействующих на ликвидность. Такими факторами являются достаточность и качество капитала; качество активов и адекватность созданных резервов, качество привлеченных средств; чувствительность к рискам, качество управления.

Указанное соотношение между ликвидностью и платежеспособностью на практике приводит к тому, что банк может испытывать некоторые проблемы с ликвидностью, устраняемые посредством дополнительного привлечения депозитов, заимствований на межбанковском рынке, и т.д., но оставаться платежеспособным. Неплатежеспособный банк всегда утрачивает ликвидность.

2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПУШКИНСКОГО ОТДЕЛЕНИЯ № 2009 СБЕРБАНКА РОССИИ

2.1. Общая характеристика Пушкинского отделения № 2009 Сбербанка России

Дополнительный офис № Пушкинского располагается по адресу: Санкт-Петербург, г. Пушкин, Оранжерейная ул., 46, лит. А пом. 1-Н, является внутренним структурным подразделением Сбербанка России. Порядок открытия и закрытия дополнительных офисов регламентирован Уставом Банка.

Основной целью деятельности банка является привлечение денежных средств от физических и юридических лиц, осуществление кредитно-расчетных и иных банковских операций и сделок с физическими и юридическими лицами для получения прибыли.

Миссия Банка - обеспечивать потребность каждого клиента, в том числе частного, корпоративного и государственного, на всей территории России в банковских услугах высокого качества и надёжности, обеспечивая устойчивое функционирование российской банковской системы, сбережение вкладов населения и их инвестирование в реальный сектор, содействуя развитию экономики России.

Сбербанк России имеет широкую филиальную сеть, которая позволяет клиентам банка вести бизнес, управлять финансовыми средствами внутри единой глобальной банковской системы, охватывающей всю территорию России, а также использовать сеть корреспондентских отношений Сбербанка России с крупнейшими банками мира.

В дополнительном офисе существуют следующие отделы:

· Сектор обслуживания физических и юридических лиц – 20 сотрудников;

· Отдел охраны – 5 сотрудников;

· Отдел банковских карт – 1 сотрудник;

· Сектор кредитования физических лиц – 5 сотрудников;

· Отдел по работе с юридическими лицами – 9 сотрудников;

· Отдел безопасности – 2 сотрудника;

· Отдел бухгалтерского учета и отчетности – 3 сотрудника;

· Отдел автоматизации – 4 сотрудника.

Основными задачами дополнительного офиса являются:

· Увеличение объема продаж банковских продуктов и услуг;

· Расширение клиентской базы;

· Укрепление имиджа Банка, в том числе путем улучшения качества обслуживания клиентов;

Для решения стоящих перед дополнительным офисом задач он выполняет следующие функции:

· Организация работы с физическими и юридическими лицами;

· Осуществление работы по привлечению в банк и на расчетно-кассовое обслуживание клиентов, по продаже банковских продуктов и услуг (кредиты, депозиты, векселя и иные продукты);

· Формирование и своевременное предоставление в Пушкинское отделение № 2009 Сбербанка России первичных документов и требуемой отчетности;

· Консультирование клиентов;

· Разработка предложений по изменению порядка (технологии) реализации действующих банковских продуктов и услуг и внедрению новых;

· Подготовка предложений по изменению режима работы дополнительного офиса с целью улучшения качества обслуживания клиентов;

· Проведение необходимого контроля операций клиентов, осуществление необходимых мер по предотвращению операционных, финансовых и кредитных рисков, возникающих в деятельности дополнительного офиса или доведение информации о них до Пушкинского отделения № 2009 Сбербанка России.

Дополнительный офис осуществляет от имени Банка следующие банковские операции и сделки:

1. Привлечение денежных средств юридических и физических лиц во вклады: срочные и действующие в режиме до востребования, в рублях и иностранной валюте;

2. Открытие и ведение банковских счетов юридических и физических лиц (расчетных, текущих);

3. Кредитование физических лиц, юридических лиц и частных предпринимателей, включая прием документов на выдачу кредита, рассмотрение кредитной заявки и получение заключения службы безопасности и юридической службы, вынесение заявки на рассмотрение Кредитного комитета отделения, заключение кредитных договоров, договоров залога, поручительства и других кредитных документов в случае положительного решения соответствующего коллегиального органа, выдачу кредита и прием средств в погашение задолженности по кредитному договору;

4. Сопровождение кредитных договоров;

5. Работа с проблемной и просроченной задолженностью, при необходимости – совместно со службой безопасности и юридической службой;

6. Осуществление расчетов по поручению физических, юридических лиц по их банковским счетам и безналичные расчеты:

· перевод денежных средств без открытия счета;

· безналичный перевод по вкладу и перевод наличных в другие учреждения Сбербанка на свое имя и на имя другого лица;

· зачисление заработной платы, пенсий, пособий различного характера и назначения;

· списание коммунальных и других услуг по длительным поручениям;

· разовые зачисления сумм во вклады в пользу сторонних организаций, оплата товаров и услуг с банковских счетов;

· безналичная оплата коммунальных платежей и прочих платежей со счетов пластиковых карт с помощью платежных терминалов;

· переводы иностранной валюты;

· кассовое обслуживание физических и юридических лиц;

· прием всех видов платежей;

· покупка и продажа иностранной валюты в наличной и безналичной формах;

· прием для направления на инкассо наличной иностранной валюты, прием для направления на экспертизу денежных знаков иностранных государств, вызывающих сомнение в их подлинности;

· размен денежного знака (знаков) иностранных государств на денежные знаки того же иностранного государства;

· замена поврежденного денежного знака иностранного государства на неповрежденный денежный знак того же иностранного государства и покупка поврежденного денежного знака (знаков) иностранного государства за наличную валюту Российской Федерации;

· прием на экспертизу банкнот Банка России, платежность которых вызывает сомнение;

· прием ветхих банкнот Банка России в обмен на годные;

· прием документов на выпуск международных банковских карт и обслуживание банковских карт;

· оказание дополнительных услуг держателям банковских карт;

· предоставление в аренду физическим и юридическим лицам сейфовых ячеек для хранения документов и ценностей;

· оказание консультационных и информационных услуг;

· покупка и продажа, хранение и иные операции с ценными бумагами, в том числе выдача векселей Сбербанка России, их оплата (в срок и досрочная), обмен векселей Сбербанка России, выдача сберегательных сертификатов Сбербанка России, оплата сберегательных сертификатов Сбербанка России (в срок и досрочная), работа с утраченными и неплатежными ценными бумагами Сбербанка России;

· операции с инвестиционными паями паевых инвестиционных фондов (выдача, погашение, обмен);

· прием документов на открытие счета депо, прием поручений депо, выдача отчетов по счету депо;

· прием документов по брокерскому обслуживанию клиентов на рынке ценных бумаг;

· реализация билетов лотерей и оплата выигрышей по ним;

· продажа памятных и инвестиционных монет из драгоценных металлов;

· продажа и покупка дорожных чеков ;

· выполнение государственных программ по выплате компенсаций населению;

· выплата грантов, материальной помощи и других сумм в рамках реализации Сбербанком России функции платежного агента;

· выдача заработной платы, стипендий и других доходов граждан согласно заключенным договорам с предприятиями и организациями.

Пушкинского отделение № 2009, как структурное подразделение Сбербанка России является коммерческим универсальным банком, способным выполнять широкий круг разнообразных операций и услуг. Деятельность банка не ограничена по отраслям экономики. Он обслуживает и юридических, и физических лиц.

Планирование работы Пушкинского отделения № 2009 Сбербанка России осуществляется управляющим отделения совместно с начальником экономического отдела и главным бухгалтером. Учет ведется на местах и централизованно. Ежедневно старшим контролером каждого филиала составляется отчет и баланс, дальше проверка ведется бухгалтерией и контрольно-ревизионной службой. Ответственность за свои действия несет непосредственно каждый работник. Стимулирование работников идет через систему премирования, моральное поощрение также применяется, при допущенных ошибках в работе размер премии снижается.

Руководит отделением управляющий, ему подчиняются заместители управляющего и начальники отделов: экономического, бухгалтерии, административного, по работе с юридическими лицами, кредитного, автоматизации, юридической, а также начальники службы безопасности, контрольно – ревизионной службы, инкассаторской службы, заведующие операционной частью и заведующие внутренних структурных подразделений. Работники структурных подразделений подчиняются непосредственно руководителям внутренних структурных подразделений.

Структурная схема Пушкинского отделения № 2009 Сбербанка России представлена в приложении А.

Материально – техническое оснащение Пушкинского отделения в целом можно назвать хорошим, есть все необходимое для работы, по мере надобности заменяются компьютерная и оргтехника, мебель и прочее банковское оборудование.

Похожие работы

... менеджмента, однако во многих случаях в КБ используется следующая крайне ослабленная схема банковского управления: оперативный анализ – регулирование – частичный контроль. Планирование деятельности коммерческих банков осуществляется по этапам. 1 этап. Итеративным путем формулируется концепция миссии КБ, т.е. исповедуемая КБ идеология и модель его перспективного состояния. На основе миссии ...

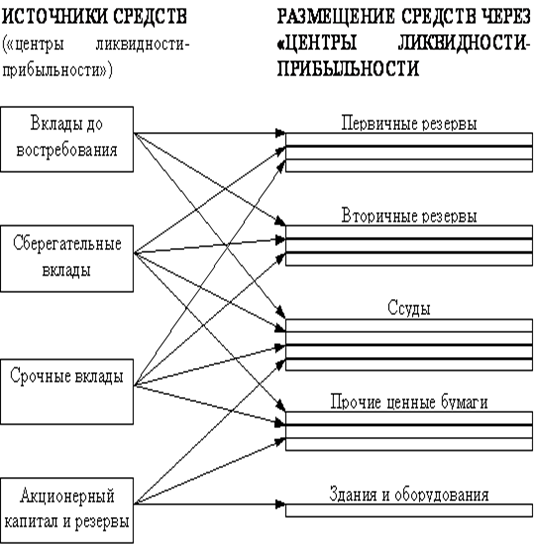

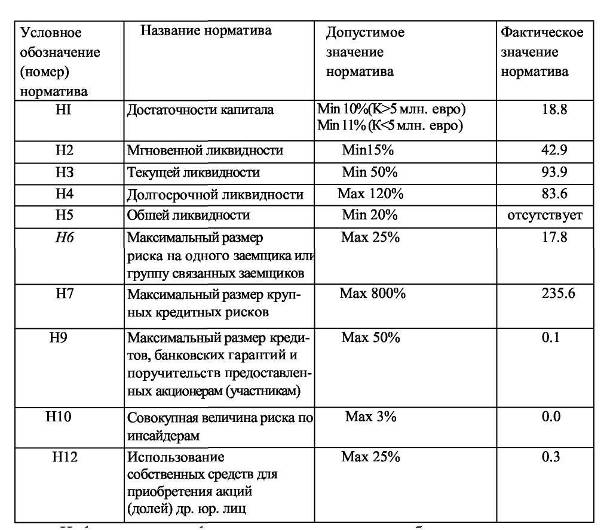

... принимаются к сведению методики Базельского соглашения, однако они носят рекомендательный характер и предполагают использование более сложных инструментов, чем сложившаяся практика коэффициентного метода управления ликвидностью. 1.2 Управления активами и пассивами коммерческого банка, основные его задачи Сегодня банки рассматривают свои портфели активов и пассивов как единое целое, которые ...

... обслуживания, репутация кредитной организации. В целом именно структура активов и пассивов и их качество во многом определяют ликвидность коммерческого банка. Данные остатков по счетам бухгалтерского учёта служат основой для коэффициентного метода управления ликвидностью, комплексная характеристика активов и пассивов (степень ликвидности, рискованность, распределение во времени) необходима для ...

... подменяют друг друга. Действительно, эти понятия схожи по своему значению, однако необходимо провести различия между данными категориями. Под ликвидностью коммерческого банка следует понимать способность банка обеспечить своевременное финансирование своих нужд с минимальными издержками. Ликвидность банка определяется сбалансированностью активов и пассивов, степенью соответствия сроков размещенных ...

0 комментариев