Навигация

Оценка и анализ финансовой устойчивости и платежеспособности

2.3 Оценка и анализ финансовой устойчивости и платежеспособности

Чистые активы

В соответствии с законом РФ «Об акционерных обществах» ст. 35 для оценки финансовой устойчивости АО решающую роль приобретает показатель чистых активов. Чистые активы – это один из немногих финансовых показателей, фигурирующих в федеральных законах и закрепленных в ГК РФ. Стоимость чистых активов определяется приказом Минфина России и ФКЦБ от 5.08.96 г. №71/149 «О порядке оценки стоимости чистых активов АО».

В техническом отношении это достаточно простой расчет: из активов, принимаемых в расчет, вычитаются пассивы, принимаемые в расчет. Активы определяются как сумма итогов разделов баланса I и II за вычетом задолженности учредителей по взносам в уставный капитал, балансовой стоимости собственных акций выкупленных у акционеров, НДС и оценочных резервов по сомнительным долгам и под обесценение ценных бумаг. Обязательства – сумма итогов разделов IV и V, суммы по статье «Целевые финансирование и поступления» из раздела III, за вычетом доходов будущих периодов.

Пункт 4 ст. 99 «Уставный капитал акционерного общества» ГК РФ указывается, что, если по окончании второго и каждого последующего финансового года стоимость чистых активов общества окажется меньше уставного капитала, общество обязано объявить и зарегистрировать в установленном порядке уменьшение своего уставного капитала. Если стоимость указанных активов общества становится меньше определенного законом минимального размера уставного капитала, общество подлежит ликвидации. Более детально, это представлено в ст. 35 «Фонды и чистые активы общества» ФЗ РФ «Об акционерных обществах». Решающее значение имеют чистые активы при определении дивидендных выплат: в соответствии со ст. 102 ГК РФ и ст. 43 ФЗ «Об акционерных обществах» акционерное общество не вправе объявлять и выплачивать дивиденды, если стоимость чистых активов меньше уставного и резервного капитала или станет меньше в результате выплаты дивидендов.

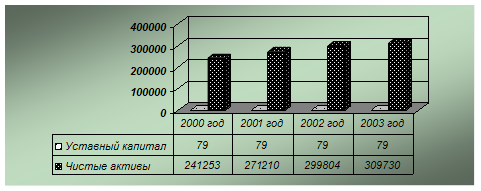

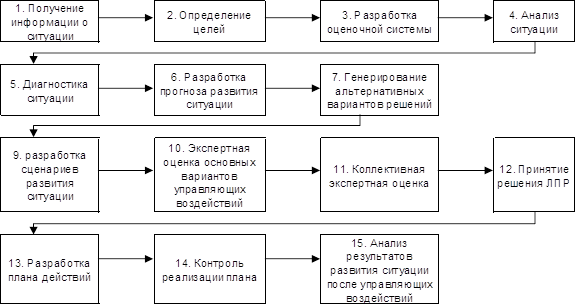

Рис. 2.6 Величина чистых активов

В соответствие с рис. 2.6., чистые активы предприятия довольно существенно превышают величину уставного капитала. Рост величины чистых активов в динамике расценивается благоприятно.

Финансовая устойчивость

В рыночных условиях, когда деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных средств – за счёт заёмных, важной аналитической характеристикой является финансовая устойчивость предприятия. Финансовая устойчивость – это стабильность финансового положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования. Достаточная доля собственного капитала означает, что заемные источники финансирования используются предприятием лишь в тех пределах, в которых оно может обеспечить их полный и своевременный возврат.

В качестве абсолютных показателей используют показатели, характеризующие степень обеспеченности запасов и затрат источниками финансирования.

Собственные оборотные средства показывает уровень обеспеченности оборотных активов собственными средствами. Рассчитываются как разница между капиталом и резервами и внеоборотными активами:

СОС = СК – ВА (2.6)

Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД) определяется:

СД = СОС + ДО (2.7)

Общая величина основных источников формирования запасов, определяется путем увеличения СД на сумму краткосрочных обязательств:

ОИ = СД + КО (2.8)

Затем определяется излишек или недостаток средств по каждой величине, и на основании трех полученных показателей определяется тип устойчивости:

1. Абсолютная устойчивость. Представляет собой крайний тип финансовой устойчивости и отвечает условиям: ∆ СОС ³0; ∆ СД ³0; ∆ ОИ ³ 0;

2. Нормальная устойчивость, которая гарантирует платежеспособность: ∆ СОС <0; ∆ СД ³0; ∆ ОИ ³ 0;

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором сохраняется возможность восстановления равновесия: ∆ СОС <0; ∆ СД <0; ∆ ОИ ³ 0;

4. Кризисное финансовое состояние, при котором предприятие на грани банкротства, ∆ СОС <0; ∆ СД <0; ∆ ОИ <0.

Таблица 2.13. Абсолютные показатели оценки финансовой устойчивости (тыс. руб.)

| Показатель | Абсолютная величина на конец года | |||

| 2004 | 2005 | 2006 | 2007 | |

| Собственные оборотные средства (по ф. 2.6) | 75318 | 102171 | 117105 | 133265 |

| Собственные и долгосрочные источники (по ф. 2.7) | 75318 | 102171 | 117105 | 133265 |

| Общая величина основных источников (по ф. 2.8) | 126057 | 159196 | 185825 | 204601 |

| Величина запасов и затрат (З)* | 26191 | 35594 | 57938 | 108271 |

| Обеспеченность запасов источниками формирования: | ||||

| ∆ СОС = СОС – З | +49127 | +66577 | +59167 | +24994 |

| ∆ СД = СД – З | +49127 | +66577 | +59167 | +24994 |

| ∆ ОИ = ОИ – З | +99866 | +123602 | +127887 | +96330 |

| Тип финансовой устойчивости | абсолютная | абсолютная | абсолютная | абсолютная |

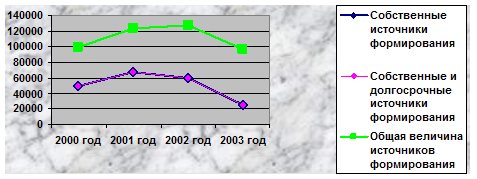

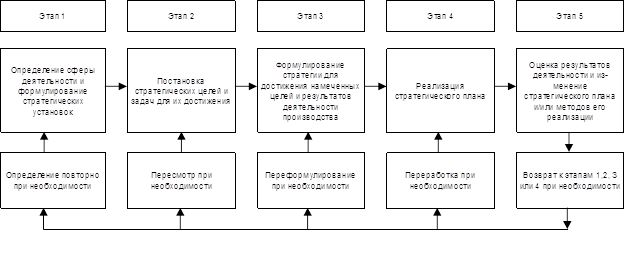

Данные таблицы 2.13 говорят об абсолютной финансовой устойчивости. По рис. 2.7 видно, что с 2005 г. происходит снижение по СОС, на что влияет ежегодный прирост запасов и увеличение заемного капитала в виде кредиторской задолженности. Что касается общей величины источников, в 2005 г. они были «поддержаны» взятым кредитом, но как только он был возвращен в 2006 г. – они повторили динамику СОС. Выводом здесь служит то, что предприятие «твердо стоит на ногах» за счет собственных средств, а в общих источниках формирования «прослойкой» служит лишь кредиторская задолженность, которая зависит от условий кредиторов, и не является стабильных источником.

Абсолютный тип устойчивости встречается редко и не стоит его рассматривать как идеальный. Это говорит о том, что руководство предприятием не умеет или не желает привлекать внешние источники финансирования.

Рис. 2.7 Источники формирования запасов и затрат

Относительные показатели устойчивости, которые характеризуют стабильность финансового состояния предприятия, его финансовую устойчивость можно объединить в следующие группы (см. табл. 2.14):

Таблица 2.14. Оценка финансовой устойчивости предприятия

| Показатель | 2004 | 2005 | 2006 | 2007 | Формула для расчета. Интерпретация |

| Показатели структуры капитала. | |||||

| Коэффициент финансовой независимости (автономии) | 0,83 | 0,83 | 0,81 | 0,81 | Кавт = СК/А Доля собственных средств в общем объеме активов. |

| Коэффициент финансовой устойчивости | 0,83 | 0,83 | 0,81 | 0,81 | Кф.уст. = (СК+ДО)/А Доля активов, финансируемая устойчивыми пассивами. |

| Коэффициент соотношения заемных и собственных средств (финансового рычага) | 0,21 | 0,21 | 0,23 | 0,23 | Кф.р. = ЗК/СК Соотношение между привлеченными источниками и собственными. |

| Состояние оборотных и основных средств | |||||

| Коэффициент обеспеченности оборотных активов собственными средствами | 0,61 | 0,64 | 0,63 | 0,65 | К =СОС/ОА=(СК-ВА)/ОА Доля оборотных средств, сформированная за счет собственного капитала. |

| Коэффициент обеспеченности запасов собственными средствами | 4,92 | 2,97 | 2,04 | 1,24 | К = СОС/З=(СК-ВА)/З Доля запасов, сформированная за счет собственного капитала. |

| Коэффициент маневренности собственного капитала | 0,31 | 0,38 | 0,39 | 0,43 | К =СОС/СК=(СК-ВА)/СК Доля собственных оборотных средств в собственном капитале |

| Индекс постоянного актива | 0,69 | 0,62 | 0,61 | 0,57 | Кп.а. = ВА/СК Доля внеоборотных активов в собственном капитале. |

| Коэффициент соотношения оборотных и внеоборотных активов | 0,78 | 0,94 | 1,02 | 1,16 | К = ОА/ВА Показывает оборотные активы, приходящиеся на 1 рубль внеоборотных средств |

| Коэффициент реальной стоимости имущества | 0,59 | 0,57 | 0,58 | 0,65 | К = (ОС+ПЗ+НЗП)/А Доля средств производства в стоимости имущества, уровень производственного потенциала |

Структура капитала сложилась следующим образом:

q Минимальное пороговое значение Кавт=0,5 означает, что все обязательства могут быть покрыты собственным капиталом. В соответствии с этим рассматриваемое предприятие финансово устойчиво и независимо от внешних кредиторов. Динамика говорит о незначительном понижении независимости. Ряд экспертов рекомендуют значение 0,5–0,8;

q Коэффициент финансовой устойчивости показывает удельный вес источников финансирования, которые предприятие может использовать длительное время. Рекомендуемый его уровень – не менее 0,7. Так как на нашем предприятии отсутствуют долгосрочные обязательства, этот коэффициент аналогичен по значению Кавт. Его уровень соответствует рекомендуемому;

q Коэффициент соотношения заёмных и собственных средств свидетельствует об усилении зависимости от заемного капитала. И к 2007 г. на 1 руб. собственных средств приходится 23 коп. заемных. Нормальным считается соотношение 1:2, при котором примерно 33% общего финансирования сформировано за счет заемного капитала, т.е. Кф.р.=0,5.

Рассмотрим показатели состояния оборотных и основных средств:

q в отечественной практике коэффициент обеспеченности оборотных активов собственными средствами должен быть не ниже 0,1. В нашем случае он свидетельствует об отличной обеспеченности активов;

q обеспеченность запасов снизилась в 4 раза, из-за увеличения запасов, но все равно остается довольно высокой. Запасы покрываются полностью и не нуждаются в привлечении заемных средств. Как анализировалось ранее на предприятии излишки запасов, т.е. в реальности обеспеченность запасов, необходимых для бесперебойности производства, еще выше;

q коэффициент финансовой маневренности показывает часть собственного капитала, вложенного в оборотные средства, т.е. «мобильный» капитал. Рост его позитивен. Ввиду изменения соотношения оборотных и внеоборотных активов происходит увеличение маневренности собственного капитала, который покрывает полностью внеоборотные активы и все большую часть оборотных активов.

q Коэффициент реальной стоимости имущества определяет долю средств производства в стоимости имущества. Норматив для промышленного предприятия – 0,5. Отмечается рост до 65%.

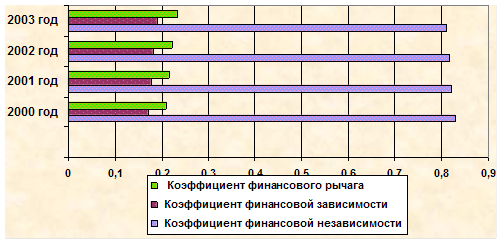

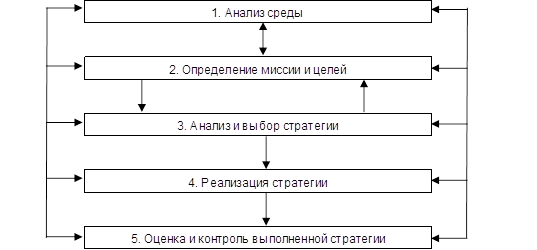

Рис. 2.8 Показатели структуры капитала

Подведем итог: отмечается высокая финансовая устойчивость предприятия, функционирующего в основном за счет собственных источников финансирования. Происходящее снижение незначительно (см. рис. 2.8). Подобная ситуация может быть свидетельством неспособности руководства эффективно привлекать заемные средства, которые способствуют росту рентабельности.

Также для предприятия характерна высокая обеспеченность оборотных средств и запасов собственным капиталом, и рост финансовой маневренности. Все это происходит за счет изменения структуры активов в сторону преобладания оборотных активов над внеоборотными. Положительным является увеличение производственного потенциала общества с 59% до 65%.

Анализ ликвидности и платежеспособности

Под ликвидностью актива понимают его способность трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. «Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя и с нарушением сроков погашения, предусмотренных контрактами, т.е. основной признак ликвидности – формальное превышение оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благоприятнее финансовое состояние предприятия с точки зрения ликвидности.» [16]

Платежеспособность – это способность предприятия своевременно и полностью рассчитываться по своим обязательствам. Таким образом, ликвидность – необходимое и обязательное условие платежеспособности. Но ликвидность и платежеспособность не тождественны друг другу. В соответствии с коэффициентами ликвидности финансовое положение может быть оценено как удовлетворительное, но в действительности оценка окажется ошибочной, если в текущих активах значительная доля неликвидов и просроченной дебиторской задолженности.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков (табл. 2.15)

Таблица 2.15. Ранжирование активов и пассивов

|

| Активы баланса |

| Пассивы баланса |

| А1 | денежные средства + краткосрочные вложения | П1 | кредиторская задолженность

|

| А2 | краткосрочная дебиторская задолженность + прочие оборотные активы | П2 | краткосрочные займы и кредиты + задолженность участникам + прочие краткосрочные обязательства |

| А3 | запасы + НДС + долгосрочная дебиторская задолженность | П3 | долгосрочные обязательства

|

| А4 | все внеоборотные активы | П4 | капитал и резервы + доходы будущих периодов + резервы предстоящих расходов |

Баланс считается абсолютно ликвидным, если соблюдаются следующие соотношения: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

Таблица 2.16. Группировка активов и обязательств (тыс. руб.)

| Группа активов | 2004 | 2005 | 2006 | 2007 | Группа пассивов | 2004 | 2005 | 2006 | 2007 |

| Наиболее ликвидные активы (А1) | 2595 | 2640 | 14659 | 13064 | Наиболее срочные обязательства (П1) | 50739 | 57025 | 61220 | 71336 |

| Быстро реализуемые активы (А2) | 99976 | 121765 | 114523 | 84676 | Краткосрочные обязательства (П2) | 2705 | 803 | 8795 | 1410 |

| Медленно реализуемые активы (А3) | 26191 | 35594 | 57938 | 108271 | Долгосрочные обязательства (П3) | - | - | - | - |

| Трудно реализуемые активы (А4) | 165959 | 170219 | 183454 | 177099 | Собственный капитал (П4) | 241277 | 272390 | 300559 | 310364 |

| Баланс | 294721 | 330218 | 370574 | 383110 | Баланс | 294721 | 330218 | 370574 | 383110 |

Исходя из данных таблицы 2.16, мы получаем следующие соотношения:

А1 ≤ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4

Следовательно, баланс общества на протяжении всех 4-х лет не являлся абсолютно ликвидным, т. к. не выполнялось первое условие из-за существенного превышения кредиторской задолженности над денежными средствами. Сравнение первой и второй группы активов с первыми двумя группами пассивов показывает текущую ликвидность, т.е. платежеспособность в ближайшее время. Сравнение третьей группы активов и пассивов показывает перспективную ликвидность, т.е. прогноз платежеспособности.

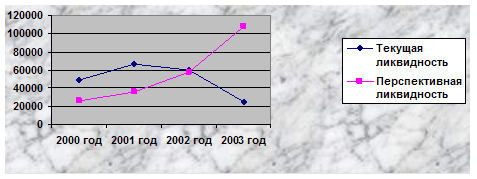

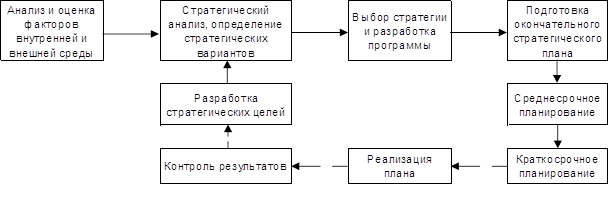

Рис. 2.9 Абсолютные показатели ликвидности

На рис. 2.9 видно, что «Текущая ликвидность» падает с 2005 г., что происходит за счет снижения дебиторской задолженности и роста кредиторской. За анализируемый период показатель «Текущая ликвидность» уменьшился на 44%, и продолжает снижаться, что негативно и должно обратить на себя внимание. «Перспективная ликвидность» движется вверх, обеспеченная ежегодным ростом запасов и отсутствием долгосрочной задолженности.

Для оценки ликвидности текущих активов и платежеспособности предприятия производится расчет коэффициентов ликвидности. В группу показателей ликвидности были включены три основные показателя. Основой их расчетов является отношение оборотных активов и краткосрочных обязательств:

Похожие работы

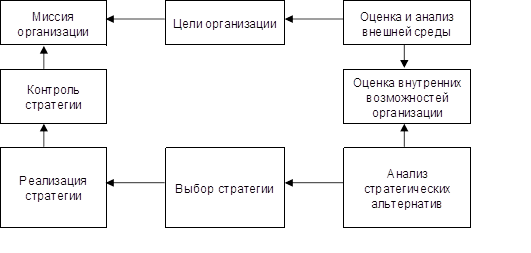

... . 3. Разработайте производственный план организации. 4. Сформулируйте сильные и слабые стороны развития. Занятие № 4. Принятие управленческого решения как основная управленческая функция стратегического менеджмента Вопросы для обсуждения: 1. Системный подход как основа разработки стратегии. 2. В чем значение системного анализа. Какую роль играет при ...

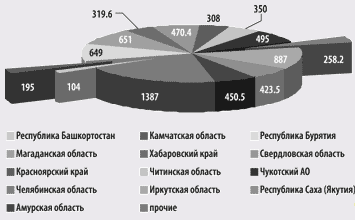

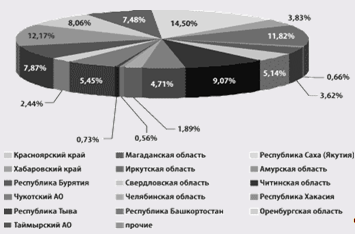

... действующие, предложения. Практически необходимо разработать "Новую государственную политику в области минерального сырья", исходя из принципа национальной безопасности России. Определить, что основной задачей государственного регулирования отношений в МСК является укрепление системы геологических исследований и обеспечение воспроизводства минерально-сырьевой базы, ее рационального использования ...

... , порчи, и комиссия во главе с директором предприятия принимает решение по результатам инвентаризации (акты утверждает директор). В соответствии с рядом постановлений Правительства Республики Беларусь и Законом «О бухгалтерском учете и отчетности» стоимость обнаруженных излишков имущества зачисляется на счет 92 «Внереализационные доходы и расходы». В случаях недостач, порчи имущества в пределах ...

... нового банковского рынка) связано с формированием холдингов, способных гибко маневрировать как природными, так и финансовыми ресурсами, обеспечивая устойчивость своего финансового положения при разной конъюнктуре рынка драгоценных металлов и камней. Список литературы 1. Федеральный Закон РФ от 26 марта 1998 г. 41-ФЗ "О драгоценных металлах и драгоценных камнях". 2. Федеральный Закон РФ ...

0 комментариев