Навигация

Сущность и роль конкуренции на страховом рынке

1.5. Сущность и роль конкуренции на страховом рынке.

Конкуренция в страховании – это соперничество страховых компаний за привлечение страхователей, выгодное инвестирование накопленных денежных средств страховых фондов с целью достижения высоких конечных результатов.

Конкуренция – это непременная предпосылка развития страхового дела, расширения страховых услуг и повышения их качества. Конкуренция – это неотъемлемая часть развитого страхового рынка в условиях рыночной экономики.

Базирующаяся на основе стоимости и конкуренции рыночная экономика по своей природе должна отторгать монополизм. Не имеющий конкурентов страховщик стремится реализовать прежде всего свои экономические интересы, а не интересы страхователей.

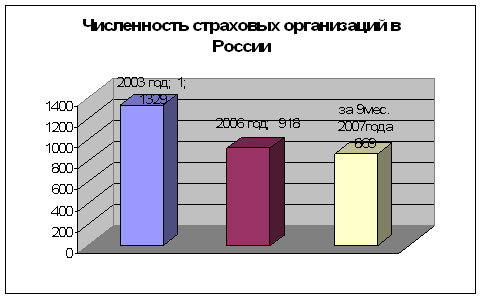

В странах с развитой экономикой безопасной в отношении монополизации считается такая ситуация, при которой в отрасли действует 10 и более конкурентов, причем доля одного (крупнейшего) не должна превышать 31% от общего объема продаж страховых услуг, двух – 44%, трех – 54% и четырех – 64%. При нарушении этого государство вводит экономические санкции7.

Конкуренция возникает на основе преодоления монополии государства в проведении страхования. Но это не означает ликвидации государственных страховых организаций, но они не должны утверждать себя с равноправном соперничестве с АО, корпоративными обществами и ОВС. Именно при таких условиях конкуренция более действенная, так как у страхователей должна быть возможность выбора.

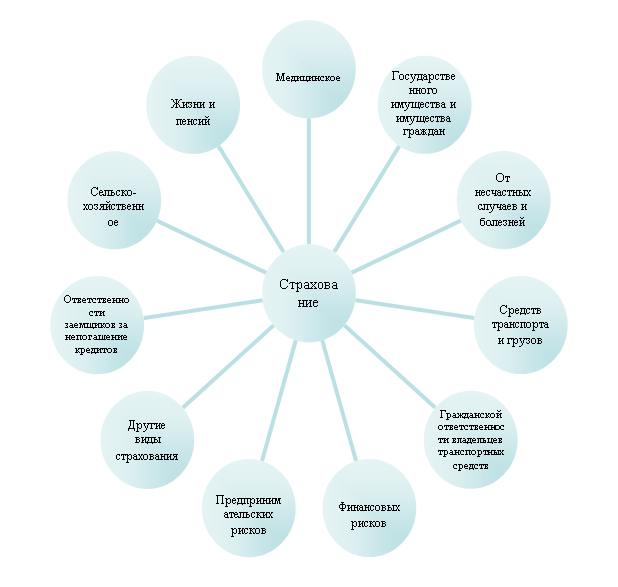

Конкуренция относится к проведению добровольных видов страхования. Она предполагает создание страхователям возможностей для заключения договоров имущественного и личного страхования на условиях, наиболее полно отвечающих их интересам.

Конкуренция побуждает страховые компании разрабатывать и внедрять новые виды страхования, постоянно их совершенствовать, расширять ассортимент услуг, ориентированных на интересы конкретных социально-экономических групп населения, а также предприятий, базирующихся на различных формах собственности.

При проведении одинаковых видов страхования конкуренция выражается в создании удобных форм заключения договоров и уплаты страховых взносов, снижения тарифных ставок, быстрой работе, оперативной выплате страховочных сумм. Отсюда следует, что конкуренция возможна даже при проведении обязательных видов страхования.

Существует ценовая и неценовая конкуренция.

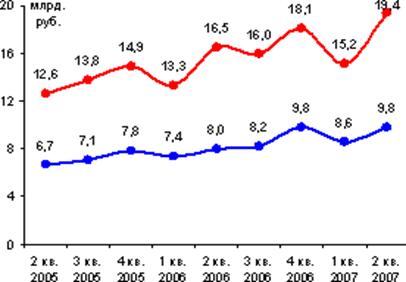

В основе ценовой конкуренции – тарифная ставка, по которой заключаются договора. Такой способ конкурентной борьбы применим для страховщиков – аутсайдеров, которые не в состоянии бороться с более крупными и успешными компаниями.

Неценовая конкуренция – выдвигается на первый план дополнительные сервисные услуги (преимущественное право приобретения акций страховой компании, бесплатные юридические консультации и др.) Сильное орудие неценовой конкуренции – реклама. Цель рекламы – способствовать заключению новых и возобновление ранее действовавших договоров страхования. С ее помощью страховая компания стремится создать престижный имидж своей организации в глазах страхователей.

Реклама может не ограничиваться сообщением о видах страхования, порядке заключения договоров, выплате страховочной суммы. В ней также должна содержаться информация о страховой организации, ее уставном капитале, акционерах, активах и пассивах баланса. Только при таких условиях у страховщиков будет реальная возможность решить вопрос о том, какой страховой компании доверить средства.

К незаконным методам ценовой конкуренции относятся: шпионаж, переманивание специалистов, владеющих ценной информацией, подлог страховых свидетельств.

Из предположения, что конкуренция – главное условие перехода к рыночным отношениям, вытекает право различного рода организаций и граждан заниматься страховым делом.

Но страхование – это особая сфера деятельности, которая должна обеспечивать защиту юридических и физических лиц при наступлении тяжелых событий. Эта сфера должна быть надежной и гарантированной, следовательно, страхование нуждается в особых мерах государственного регулирования. Оно должно базироваться на прочном экономическом и юридическом фундаменте. Таким образом, в стране создается механизм регистрации страховых организаций, лицензирования страховых операций и контроля со стороны страхового надзора (чтобы страховые компании не переступали порог, когда могут пострадать интересы страхователей). Неприемлемо снижение тарифов до уровня, когда нарушается финансовая устойчивость компании. В инвестировании страховых резервов приоритет отдается самым надежным, а не самым прибыльным компаниям.

Сочетание конкуренции и государственного регулирования – необходимо для стимулирования развития страхового дела в сферах, где нет надежды на существенную прибыль (страхование урожая, экологических рисков).

Конкурирующие организации, исходя из своих интересов, отдают приоритет менее трудоемким и более дорогим видам страхования, операциям с небольшим риском и высокими финансовыми результатами. Таким образом, необходим механизм, обеспечивающий выживание страховой компании, проводящих общественно значимые виды страхования.

Выделяют экономические и организационные параметры, характеризующие конкурентоспособность страховщика.

Экономические:

расходы на высококвалифицированный персонал;

комиссионное вознаграждение страховых агентов;

налогообложение доходов от страховой деятельности.

Организационные: система скидок и льгот страхования по срокам и условиям договоров страхования.

В идеале оба параметра конкурентоспособности должны быть ориентированы на учет потребностей всех потенциальных клиентов.

Похожие работы

... первых, их объективный характер и, во-вторых, единство денежной формы выражения. Суммируя приведенные характерные особенности и признаки страхования, можно дать ему как экономической категории следующее определение: Страхование как экономическая категория представляет собой систему экономических отношений, включающих совокупность перераспределительных отношений замкнутого круга его участников по ...

... страхования в теоретическом плане создавало условия для недооценки страхования в практическом плане. За весь период существования бывшего Советского государства страхование, как и вся экономика, было монополизировано государством. Деятельность страховой системы в рамках Министерства финансов была подчинена интересам бюджета, преобладали фискальные начала в ущерб развитию страхового дела. ...

... природоохранной деятельности (в первую очередь на производственном уровне) все больше определяются развитием таких негосударственных предпринимательских видов природоохранной деятельности, как экологический аудит и экологический менеджмент. Термин «аудит» заимствован из финансового лексикона, но между финансовым и экологическим аудитом существует принципиальная разница, заключающаяся, прежде ...

... из шести глав, включающих 39 статей (в Гражданском кодексе Российской Федерации лизингу посвящен один параграф из шести статей). Федеральный закон однозначно определяет лизинг как вид инвестиционной деятельности и устанавливает своими целями развитие различных форм инвестиций в средства производства на основе операций лизинга, защиту прав собственности, прав участников инвестиционного процесса, ...

0 комментариев