Навигация

Функції податків

2.2. Функції податків.

Характеризуючи функції, які виконують податки, можна виділити слідуючі:

1) Фіскальна.

Дана функція являється найважливішою у характеристиці сутності податків, тому що вона визначає їх суспільне призначення;

2) Економічна.

Через дану функцію держава впливає на процес відтворення стимулюючи або стримуючи цей процес; також через стимулюючу або стримуючу функцію держава посилює або зменшує тиск на умови нагромадження капіталу; а також через цю функцію держава може впливати на платоспроможний попит населення.

Економічну функцію можна розділити на:

-регулюючу функцію;

-стимулюючу функцію;

Через регулюючу функцію держава впливає на різні сторони діяльності платників.

Через стимулюючу функцію держава шляхом диференціації ставок податків, встановлення податкових пільг, податкових канікул, особливого режиму оподаткування у вільних (спеціальних) економічних зонах стимулює зростання виробництва і нагромадження капіталу і підприємницьку активність.

3) Контрольна.

Шляхом контролюючої функції оцінюється ефективність кожного податку і податкової системи в цілому.

4) Розподільна.

За допомогою даної функції здійснюється формування дохідної частини бюджету з послідуючим перерозподілом коштів і направлення їх на фінансування різноманітних міроприємств пов'язаних з реалізацією функцій держави.

2.3 Бюджет на 2000 рік.

Відповідно до п. 4 ст. 85 Конституції України, до повноважень Верховної Ради України належить затвердження Державного бюджету України та внесення змін до нього, контроль за виконанням Державного бюджету України, прийняття рішення щодо звіту про його виконання. При цьому, згідно зі ст. 92 Конституції, виключно законами України встановлюються Державний бюджет України.

Бюджет на 2000 рік поки що не затверджено, але вже 15 вересня 1999 року Кабінет міністрів передав до Верховної Ради законопроект про Державний бюджет на 2000 рік. Ігор Мітюков підтвердив, що законопроект про Державний бюджет розрахований на основі схвалених урядом 2 вересня 1999 року макропоказників економічного та соціального розвитку країни в 2000 році.

Доходи Державного бюджету України у 2000 році повинні складати 27,1 млрд. грн. [23]

Податки. Найбільш цікаві у проекті держбюджету розрахунки податкових надходжень. Не дивлячись на те, що в поточному році Державний бюджет по доходам виконується приблизно на 85-87%, в Міністерстві фінансів чомусь вважають, що в наступному році вони повинні збільшитися та ще й суттєво. На приклад, надходження по подоходному доходу з громадян повинні скласти 4,1 млрд. грн. (так як розрахунки державного бюджету-99 - 3,94 млрд. грн.), податку на прибуток підприємств - біля 6 млрд. грн. (4,7 млрд. грн.), НДС - біля 9,4 млрд. грн. (8,31 млрд. грн.).

Надходження плати за отримання торговельних патентів на окремі види підприємницької діяльності визначені у розмірі 308,12 млрд. грн. (307,6 млрд. грн.)

Надходження від ввізного мита розраховані у розмірі 1,4 млрд. грн.

Неподаткові надходження. Серед неподаткових надходжень найбільш цікаві доходи від приватизації державного майна. В наступному році ФГІ зобов'язаний перерахувати в бюджет не менше ніж 2,5 млрд. грн. (в 1999 році - 800 млрд. грн.).

Подібних оптимістичних цифр у проекті дуже мало. Але він явно нереальний. І у випадку його прийняття парламентом, навіть при внесенні суттєвих поправок, такий державний бюджет виконуватися не буде. Сумнівів немає, чекає його участь бюджету року теперішнього, коли Міністерство фінансів вже два рази за вісім місяців його секвестрував.

2.4 Сучасні податкові системи зарубіжних країн і джерела їх доходів.

Будь-який досвід потрібно дуже детально аналізувати, а не переносити на власний грунт без достатніх підстав. Крім того, частка податків у валовому внутрішньому продукті будь-якої держави постійно змінюється. Це дає підстави для висновку, що надто висока частка податків у валовому внутрішньому продукті не менш шкідлива, ніж низька. До того ж вона не повинна перевищувати 50 %.

Структуру доходів державного бюджету США розглянемо на прикладі федерального бюджету.

Таблиця №4.

"Структура доходів Державного бюджету США."

| 1997 р., млрд. дол. | Факт, % до заг. суми доходів. | 1998 р., млрд. дол. | Оцінка, % до заг. суми доходів. | 1999 р., млрд. дол. | Оцінка, % до заг. суми доходів. | |

| Всього доходів | 1579 | 100 | 1658 | 100 | 1743 | 100 |

| Надходження по податковому податку з населення | 737 | 47 | 768 | 47 | 791 | 46 |

| Податок на прибуток корпорацій | 182 | 12 | 191 | 12 | 198 | 11 |

| Податки на цілі соціального страхування | 539 | 34 | 571 | 34 | 596 | 34 |

| Акцизи | 57 | 4 | 56 | 3 | 72 | 4 |

| Податки на спадщину та дарування | 20 | 1 | 20 | 1 | 21 | 1 |

| Таможні мита | 18 | 1 | 18 | 1 | 18 | 1 |

| Інші надходження | 25 | 1 | 34 | 2 | 47 | 3 |

Як показує таблиця № 4 [16] в США більш ніж 90% в федеральному бюджеті займають прямі податки, а на непрямі припадає лише 5%. Але це ні в якій мірі не означає, що непрямі податки у дані країні незначні. Діло в тому, що на непрямих доходах базуються доходи бюджетів штатів, При цьому основну роль відіграє універсальний акциз у формі податку з продажу, який установлюється в визначеному проценті до ціни товару. Співвідношення прямих і непрямих податків в державних бюджетах зарубіжних країн характеризується наступними даними: в США, Великобританії, Японії переважають прямі податки, а у Франції та ФРГ - непрямі.

Динаміку частки податків у валовому внутрішньому продукті ряду зарубіжних країн характеризує табл. 5.

Таблиця 5

"Динаміка частки податків у ВВП ряду зарубіжних країн "

| Країна | 1960р. | 1970р. | 1980р. | 1990р. | 1994р. |

| США | 26,6 | 30,1 | 30,7 | 30 | 32 |

| Канада | 24,2 | 32 | 32,8 | 33,1 | 34,2 |

| Німеччина | 31,3 | 32,8 | 37,2 | 39,3 | 41,1 |

| Франція | 33,5 | 37 | 42,5 | 44,1 | 43,2 |

| Великобританія | 28,5 | 37,5 | 35,9 | 36 | 37,1 |

| Італія | 34,4 | 27,9 | 30,1 | 38 | 38,2 |

| Японія | 18,2 | 19,7 | 25,9 | 31,1 | 32,3 |

| Швеція | 27,2 | 40,9 | 49,9 | 57 | 54,1 |

Наведені дані свідчать, що частка валового внутрішнього продукту, який держава мобілізує в своє розпорядження через податки, має тенденцію до збільшення. Так, за тридцять чотири роки вона зросла в Швеції на 26,9 пункти, Японії — 14,1, Франції — 9,7, Канаді — 10. Звичайно, в різних країнах цей процес відбувається під впливом різних факторів. Проте загальним правилом є те, що ринкова економіка потребує втручання держави в процеси перерозподілу створеного валового внутрішнього продукту для прискорення темпів економічного розвитку і соціального захисту різних верств населення. Складність полягає в тому, щоб у кожний конкретний період знайти ту раціональну величину перерозподілу і відповідно до неї побудувати податковий механізм регулювання, який включає систему пільг, ставок, строків сплати, об'єктів оподаткування тощо.

Не менш важливе значення має структура податків. Вона постійно змінюється під впливом економічних, соціальних та політичних факторів. У цілому податкові системи сучасних зарубіжних країн грунтуються на трьох найзначніших податках: особистому прибутковому, на соціальне страхування і на добавлену вартість. Інші податки, в тому числі податок на прибуток корпорацій, майновий, зі спадщини та дарувань мають другорядне значення.

Структуру податкових надходжень в окремих зарубіжних країнах за 1993 р. характеризують дані табл. 6.

Таблиця № 6

"Характеристика податків зарубіжних країн."

| Країна | Особистий прибутковий податок | Податок на споживання (ПДВ, акциз) | Відрахування на соціальне страхування | Податок на прибуток корпорацій | Інші податки |

| США | 33,5 | 16 | 29,1 | 7,4 | 7,5 |

| Канада | 39,6 | 26 | 25 | 8,5 | 1,4 |

| Німеччина | 28,8 | 23,4 | 36,4 | 6,8 | 35920 |

| Франція | 11,3 | 28,3 | 43,6 | 4,2 | 6,2 |

| Великобританія | 27,6 | 30,2 | 18 | 13,5 | 8,4 |

| Італія | 23,2 | 23,1 | 33,9 | 10,4 | 9,5 |

| Японія | 22,8 | 12 | 24 | 21,5 | 12,4 |

| Швеція | 38,9 | 27 | 26,2 | 36010 | 4,5 |

У більшості країн світу досить висока частка в загальній сумі податкових надходжень особистого прибуткового податку — понад 30 %, що майже в 6 разів більше, ніж в Україні. Податки на споживання, тобто непрямі податки, які застосовуються переважно в формі податку на добавлену вартість і різних видів акцизних зборів, становлять в середньому четверту частину всіх надходжень. Порівняно з Україною їхня частка більш як в два рази нижча. Для економічно

розвинених країн характерною є також невисока частка податків з прибутку корпорацій.

Характеризуючи еволюцію податкових систем розвинених країн світу, слід зазначити, що протягом останніх 30 років спостерігається тенденція зростання частки особистого прибуткового податку в усіх країнах. Однією з причин такого становища є зростання доходів громадян, в результаті вони переходять до вищих груп шкали оподаткування, збільшення кількості платників податків, підвищення податкових ставок.

У 70-х — на початку 80-х років майже всі розвинені країни стали на шлях широкомасштабних та багатосторонніх податкових реформ. Характерною рисою їх було зниження загального рівня податків і зміна їхньої структури. Вони здійснювалися з метою створення податкових систем, які б стимулювали економічне зростання і створювали умови, адекватні новому етапу НТР, переходу економіки від екстенсивного до інтенсивного розвитку. Передбачалися універсалізація і спрощення податкових систем, відчутне скорочення податкових пільг.

Податкові реформи характеризувалися зменшенням податків на споживання, тобто непрямих податків. Найшвидшими темпами скорочувалися акцизи. Такий самий висновок можна зробити і щодо податку на прибуток корпорацій. По цьому податку знижуються податкові ставки, скасовуються пільги, переглядаються умови оподаткування тощо. Проте ставки податку на прибуток корпорацій зберігаються досить високі, %: у Німеччині — 50, Італії — 46, Канаді — 44, США — 39, Франції — 39, Великобританії — 35.

В цілому розвитку податкових систем притаманні такі риси:

- розширення оподаткування особистих доходів;

- модернізація податків на споживання;

- зниження ролі податків на прибуток корпорацій;

- невпинне зростання відрахувань на соціальне страхування.

Податкова система в кожній країні має свої особливості, а тому всі зміни, які в ній відбуваються, потребують глибокого аналізу і можуть слугувати лише додатковим інформативним матеріалом для практичних дій у кожному конкретному випадку.

Похожие работы

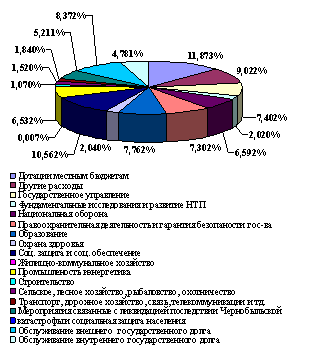

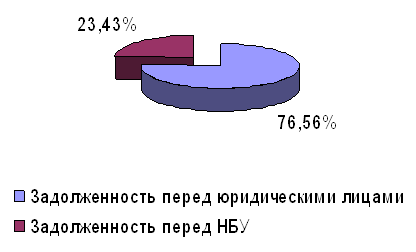

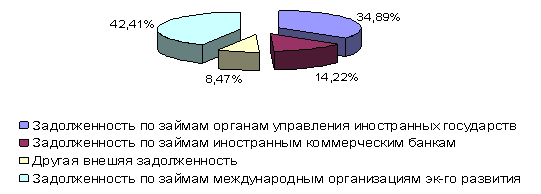

... и сборов, а также отчислений, дотаций и субвенций, полученных из бюджета высшего уровня; других поступления. 2. Анализ структуры и динамики доходов госбюджета Украины. 2.1. Анализ сравнительной структуры госбюджета Украины за 1997-1999г.г. Структура доходов государственного бюджета приведена в таблице №1. На протяжении всей истории независимой Украины главный финансовый документ нашей страны ...

... относительно формирования единой централизованной системы органов государственного казначейства, разработка методологических принципов казначейского исполнения государственного бюджета Украины, взаимодействия с другими органами исполнительной и законодательной власти, которые принимают участие в организации и осуществлении бюджетного процесса. Главное управление Госказначейства Украины имеет ...

... , на финансирование обороны; на содержание правоохранительных органов, таможенных органов, налоговой службы; на содержание законодательной, исполнительной и судебной власти; на внешнеэкономическую деятельность. Государственный бюджет Украины является общегосударственным централизованным фондом денежных средств, утверждаемый актом высшей юридической силы - Законом. Законодательное закрепление ...

... в 2008 году. С 2005г. от 25 до 45% расходов ПФ финансируется не за счет страховых взносов работодателей и наемных работников, а за счет средств гос. бюджета. В текущем году почти каждая пятая гривна расходов государственного бюджета Украины направлялась на обеспечение пенсионных выплат - эти расходы за 6 мес. 2009 года составили почти 6% ВВП. В бюджете, кроме социальных, значительно увеличились ...

0 комментариев