Навигация

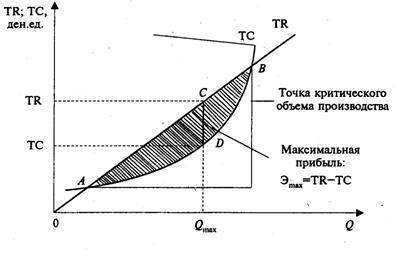

Принципы сопоставления валового дохода ТR с валовыми издержками (рис. 1.8)

1. Принципы сопоставления валового дохода ТR с валовыми издержками (рис. 1.8).

2. Принцип сопоставления предельного дохода МR и предельных издержек МС.

Первый вариант. Сопоставлением валового дохода ТR и валовых издержек ТС можно подсчитать максимальную прибыль:

Эmax=TR-TC (1.6)

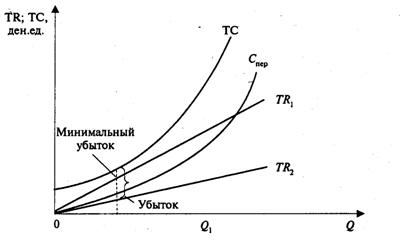

Кроме того, используя этот принцип, можно узнать, при каких минимальных убытках логистическая фирма может работать, а при каких необходимо закрываться (рис. 1.8б).

а)

б)

Рисунок 1.8 - Случаи максимизации прибыли и максимизации убытков (а) и закрытия фирмы (б)

Второй вариант (сопоставляются предельный доход и предельные издержки).

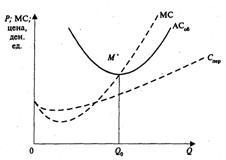

Этот принцип применяется потому, что динамика средних валовых издержек, которая характеризует положение на рынке, не всегда определяет точку оптимального объема материалопотока.

Средние валовые издержки АСоб и предельный доход МR показаны на рис. 1.9. Важно выяснить на каком интервале находится зона выполнения прибыльного материалопотока. Может сложиться впечатление, что оптимальным вариантом будет точка М (здесь находятся минимальные средние издержки), однако не следует забывать, что фирму интересует не прибыль на единицу продукции, а максимум общей массы получаемой прибыли.

Рисунок 1.9 - Варианты материалопотока

К сожалению, линия средних издержек (см. рис. 1.9) не показывает, где достигается этот максимум. Поэтому следует рассмотреть так называемые предельные издержки, связанные с производством дополнительной единицы материалопотока.

Динамика изменения средних, общих, переменных издержек и предельных издержек показана на рис. 1.10.

Предельные издержки не зависят от постоянных издержек, потому что постоянные издержки существуют независимо от того, производится ли дополнительная единица продукции материалопотока или нет.

Сначала предельные издержки сокращаются, оставаясь ниже средних издержек.

Рисунок 1.10 - Динамика изменения средних общих, переменных и предельных издержек

Это объясняется тем, что если средние валовые издержки на единицу продукции убывают, следовательно, каждый последующий продукт стоит меньше средних издержек предшествующих продуктов, т.е. АСо6> МС. Рост средних валовых издержек означает, что предельные издержки становятся выше средних издержек. Предельные издержки и средние валовые издержки пересекаются в точке М’ - это оптимальный вариант производства продукции (см. рис. 1.10.).

Вместе с тем производство дополнительной единицы материалопотока порождает не только дополнительные издержки, но и приносит дополнительный доход. Размер этого дополнительного, или предельного, как было сказано выше, дохода представляет собой разность между выручкой от продажи n и n-1 единиц продукции материалопотока МR=Дп-Дn-1. В условиях чистой конкуренции, как известно, производитель не может повлиять на уровень рыночной цены, и, следовательно, продает любое количество своей продукции по одной и той же цене. Это означает, что в условиях чистой конкуренции дополнительный доход от продажи дополнительной единицы материалопотока будет при любом объеме одинаков, т.е. предельный доход будет равен цене: МR = Р.

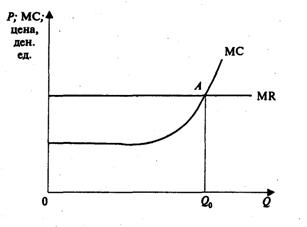

Зная предельный доход и предельные издержки, можно определить точку равновесия фирмы (рис. 10.11).

Рисунок 1.11- Определение точки равновесия предприятия:

МС - предельные издержки;

MR - предельный доход

Условия равновесия фирмы можно сформулировать так, что предельные издержки равны предельному доходу или цене, т.е.

MC=MR=P (1.7)

Соотношение предельных издержек и предельного дохода - это своего рода сигнальная система, которая информирует предпринимателя о том, достигнут ли оптимум производства, или можно ожидать дальнейшего роста прибыли.

2. Исследование логистической системы ЗАО «Рос&Нефть» и ее влияния на финансовые результаты фирмы

2.1 Анализ финансово-хозяйственной деятельности фирмы

Полное фирменное название: Общество с ограниченной ответственностью «Рос&Нефть»; сокращенное фирменное наименование: ЗАО «Рос&Нефть».

Юридический адрес: РФ, 236039, г. Калининград, ул.Б.Хмельницкого,86.

Единственным Учредителем является Общества является:

- Закрытое акционерное общество «Рос&Нефть» , зарегистрированное 13 мая 1994 года. Св-во № 3152-МНР (ОГРН 1023901642753 от 30.09.2002 г.).

Размер уставного капитала составляет 100 000 (Сто тысяч) рублей.

Доля ЗАО «Рос&Нефть» составляет – 100%.

Виды деятельности:

- розничная торговля моторным топливом, товарами народного потреблени,

- оптовая торговля топливом;

- услуги общепита.

Основные направления в деятельности предприятия.

Общество создано с целью участия в формировании товарного рынка, содействия наиболее полному удовлетворению потребностей населения в товарах, услугах, а также извлечения прибыли.

Розничная торговля осуществляется через сеть автозаправочных станций. Девять АЗС, расположенных как в черте города Калининграда, так и по области (Советск, АПП Гусев-Голдап, Мамоново), предоставляют следующий спектр услуг физическим и юридическим лицам:

- торговля моторным топливом: АИ-98; АИ -95; АИ- 92; АИ – 80; ДТ;

- торговля сопутствующими товарами и товарами народного потребления, осуществляемая через магазины, расположенные на АЗС;

- услуги общепита, осуществляемые через кафе при АЗС.

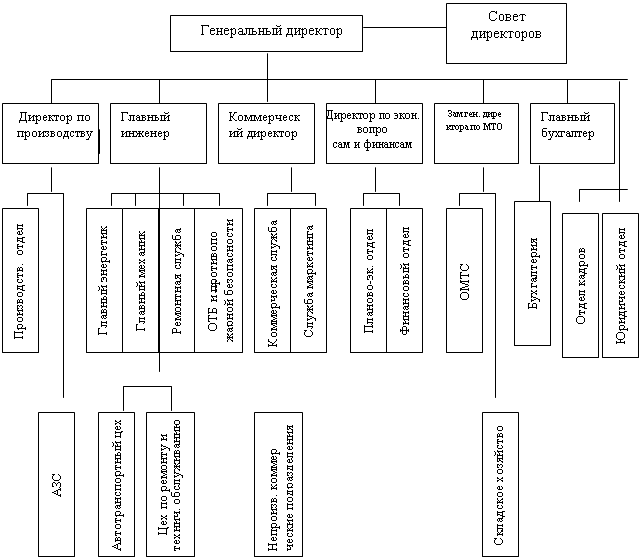

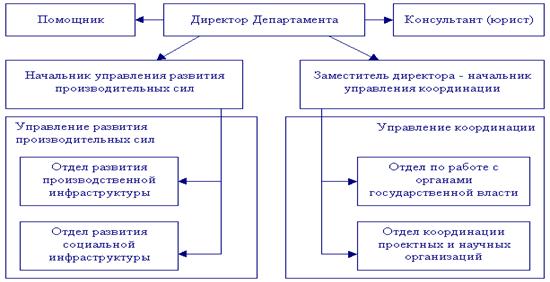

На рис. 2.1 приведена структура социально-экономической системы компании.

Рисунок 2.1 – Организационно-производственная структура управления ЗАО «Рос&Нефть»

Данный тип организационной структуры относится к наиболее распространенному линейно-функциональному построению организации, традиционно используемым многими предприятиями разных отраслей народного хозяйства. Линейное управление предполагает распределение должностных обязанностей таким образом, чтобы каждый служащий был максимально нацелен на выполнение производственных задач предприятия. В числе преимуществ линейной организации – ответственность, установленные обязательства, четкое распределение обязанностей и полномочий; оперативный процесс принятия решений; проекта в понимании и использовании, возможность поддерживать необходимую дисциплину.

Преимущественно линейные полномочия в ЗАО «Рос&Нефть» позволили сформировать стабильную и прочную организацию.

В числе недостатков линейного построения предприятия – негибкость, жесткость, неприспособленность к дальнейшему росту организации, что и будет подтверждено в ходе дальнейшего анализа.

Линейное управление подкрепляется специальными функциональными вспомогательными службами, созданными на ресурсной основе (отдел кадров, бухгалтерия, планово-финансовый отдел, отдел логистики, отдел сертификации продукции). Среди недостатков линейно - функционального построения – разногласия между линейными и функциональными служащими. Линейные служащие часто противодействуют работе функциональных экспертов; возникающие разногласия выражаются в неправильном толковании полученной от экспертов информации, которая передается линейными служащими непосредственным исполнителям. Имеет место недостаточная компетентность отдельных руководителей, келейность при принятии решений, кастовый подбор кадров. Линейные полномочия снижают эффективность управления у руководителей в силу большой перегрузки информацией, огромного потока документации, множественность контактов с подчиненными. При такой структурной организации системы управления в ЗАО «РосНефть» возможности руководства по рационализации логистической системы крайне ограничены. Необходимо усиление уровня функционального управления логистической деятельности компании с выделением в ее структуре соответствующего подразделения.

По объему реализации топлива ЗАО «Рос&Нефть» занимает 3-ю позицию после ООО «Сургутнефегаз-Калининград» и ЗАО «ЛукОйл-Калининградморнефть», которые являются основными конкурентами компании. Доля на рынке нефтепродуктов составляет 15-17%.

Торговля нефтепродуктами осуществляется как за наличный расчет, так и с использованием собственных топливных карт, что позволяет обслуживать не только физических, но и юридических лиц.

В дальнейшем (2006 г.) предполагается обслуживать клиентов, владельцев международных пластиковых карт.

Среди крупнейших клиентов, владельцев топливной карты «Рос&Нефть» можно выделить следующих:

1) ГУ ЦБРФ

2) ОСБ №8626

3) МДМ

4) Бауцентр

5) Страховая компания «Айни»

6) Администрация морского порта

7) Управление ГосНаркоКонтроля

8) Управление инкассации

9) СпецАвтоТранс

10) Спутник Райзен

11) Балттранс

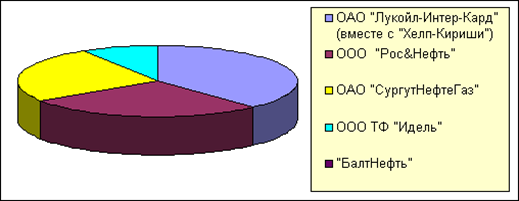

Таблица 2.1 - Карты, эмитированные компаниями, представленными на рынке г. Калининграда и области за 2005г.

| Название компании | Количество эмитированных карт |

| ОАО "Лукойл-Интер-Кард" (вместе с "Хелп-Кириши") | 10 000 |

| ОАО "СургутНефтеГаз" | 7300 |

| ЗАО "Рос&Нефть" | 6657 |

| ООО ТФ "Идель" | 2300 |

| "БалтНефть" | 6 |

На рис. 2.2 представлена доля компаний на региональном рынке нефтепродуктов.

Рисунок 2.2 – Рынок розничной торговли нефтепродуктами предприятиями Калининградской области

Таким образом, лидером в данном сегменте рынка является ОАО "Лукойл-Интер-Кард", второе место - ОАО "СургутНефтеГаз", третье - ЗАО «Рос&Нефть , четвертое - ООО ТФ "Идель", пятое-"БалтНефть".

Оптовая торговля составляет 10 % от общей реализации нефтепродуктов.

Основные поставщики нефтепродуктов на региональный рынок:

- ЗАО «Рос&Нефть» - удельный вес -70%;

- ООО «ТД Юкос» филиал – удельный вес- 20%

- ЗАО «ТД Калининград» удельный вес.-8 %.

Основные потребители нефтепродуктов:

- ЗАО «Авианефть»- удельный вес-70%;

- ООО «Питерснаб» - удельный вес.- 12%.

Основными направлениями развития деятельности предприятия являются расширение сети АЗС до 10-12, расширение спектра дополнительных видов услуг на уже существующих АЗС.

Анализ технико-экономических и финансовых показателей деятельности предприятия.

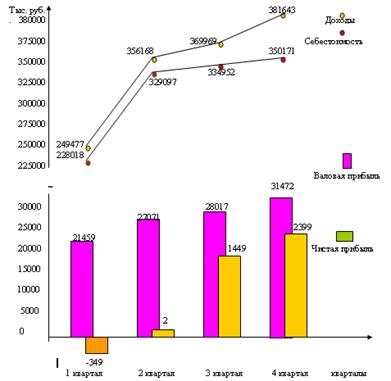

Компания «Рос&Нефть» вышла на проектную мощность только в 2005 г., поэтому данные о деятельности предприятия анализируются по итогам деятельности за 2005 г. с поквартальной разбивкой технико-экономических и финансовых показателей.

![]() Таблица 2.2 - Основные технико-экономические показатели ЗАО «Рос&Нефть» в 2005 г.

Таблица 2.2 - Основные технико-экономические показатели ЗАО «Рос&Нефть» в 2005 г.

| Показатели | 1кв. | 2 кв. | 3 кв. | 4 кв. | 4 кв. к 1 кв. | |

| Абсолютное отклонение,(+,-) | Темп роста, % | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Выручка, тыс.руб. | 249 477 | 356 168 | 362 969 | 381643 | 132166 | 153,0 |

| 2.Себестоимость реализованной продукции, тыс. руб. | 228018 | 329097 | 334952 | 350171 | 122153 | 153,6 |

| 3. Прибыль от реализации продукции, тыс. руб. | 21 459 | 27 071 | 28 017 | 31472 | 10013 | 146,7 |

| 4. Балансовая прибыль, тыс. руб. | -349 | 2 | 1449 | 2399 | 2748 | - |

| 5. Среднегодовая стоимость имущества, тыс.руб. | аренда | аренда | аренда | аренда | х | х |

| 6. Среднегодовая стоимость основных средств, тыс. руб. | 7509,0 | 13790,5 | 13365,5 | 14989,0 | 7480,0 | 199,6 |

| 7. Среднесписочная численность персонала, чел. | 215 | 224 | 220 | 225 | 10 | 104,7 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8. Фонд заработной платы. т. р. | 7 339 | 7 272 | 7 379 | 7598 | 259 | 103,5 |

| 9. Производительность труда. тыс. руб./чел. | 1 160 | 1 590 | 1 650 | 1696 | 536 | 146,2 |

| 10.Среднемесячная заработная плата 1-го работника, тыс. руб. /чел. | 11,4 | 10,8 | 11,2 | 11,3 | -0,1 | 99,1 |

| 11.Рентабельность продаж % | 8,6 | 7,6 | 7,7 | 8,2 | -0,4 | 95,3 |

| 12.Рентабельность реализованной продукции, % | 9,4 | 8,2 | 8,4 | 9,0 | -0,4 | 95,7 |

За истекший год доходы предприятия возросли на 132 166 тыс. руб. с 249477 до 381643 тыс. руб. или на 153,0%. Прибыль реализованной продукции увеличилась на 10013 тыс. руб. с 21459 до 31472 тыс. руб. или на 146,7%.

Однако себестоимость реализованной продукции росла более высокими темпами (153,6%), чем выручка и прибыль от реализации, что следует признать отрицательной тенденцией.

Убыточность по показателю балансовой прибыли по итогам работы предприятия в первом квартале (-349 тыс. руб.) в течение года была ликвидирована и по результатам работы в четвертом квартале была получена прибыль в сумме 2399 тыс. руб.

В течение года наблюдается постепенный рост производительности труда промышленно-производственного персонала – с 1160 в первом квартале до 1696 тыс. руб./чел. в четвертом.

Численность персонала фирмы на протяжении года существенно не изменялась, так же как и среднемесячная заработная плата одного среднесписочного работника.

Показатели рентабельности продаж и рентабельности реализованной продукции по итогам четвертого квартала оказалась ниже по сравнению с первым кварталом, но выше, чем во втором и третьем кварталах.

В нижеприведенной табл. 2.3 содержаться аналитические данные, полученные из бухгалтерского баланса.

Таблица 2.3 - Аналитический баланс-нетто ЗАО «Рос&Нефть», тыс. руб.

| Показатели | На 31.03.05. | На 30.06.05 | На 30.09.05 | На 31.12.05 | Отклонение 31.12 от 31.03.05 | |||||

| Сумма | Уд. вес,% | Сумма | Уд. вес,% | Сумма | Уд. вес,% | Сумма | Уд. вес,% | По сумме | Темп роста, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| АКТИВ | ||||||||||

| Внеоборотные активы | 7 509 | 8 | 12 401 | 10 | 14 330 | 11 | 15648 | 11 | 8139 | 208,4 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Оборотные активы | 87 178 | 92 | 110 827 | 90 | 119 944 | 89 | 127241 | 89 | 40063 | 146,0 |

| в том числе: | ||||||||||

| Запасы | 30 178 | 35 | 25 347 | 23 | 45 490 | 38 | 55920 | 39 | 25742 | 185,3 |

| НДС по приобретенным ценностям | 6 911 | 8 | 11 615 | 10 | 19 542 | 16 | 21419 | 15 | 14508 | в 3,1 р. |

| Краткосрочная дебиторская задолженность | 6 463 | 7 | 24 893 | 23 | 17 621 | 15 | 16010 | 11 | 9547 | в 2,5 р. |

| Краткосрочные финансовые вложения | 41 580 | 48 | 46 532 | 42 | 34 807 | 29 | 30843 | 22 | -10737 | 74,2 |

| Денежные средства | 2 046 | 2 | 2 440 | 2 | 2 484 | 2 | 3049 | 2 | 1003 | 149,0 |

| Прочие оборотные активы | - | - | - | - | - | - | - | - | - | - |

| БАЛАНС | 94 687 | 100 | 123 229 | 100 | 134 273 | 100 | 142889 | 100 | 48202 | 150,9 |

| ПАССИВ | ||||||||||

| Собственные средства | -1 992 | -2 | -1 990 | -2 | -541 | -0,4 | 1858 | 1 | 3850 | х |

| Долгосрочные пассивы | - | - | - | - | - | - | - | - | - | - |

| Краткосрочные пассивы | 96 679 | 102 | 125 219 | 102 | 134 814 | 100,4 | 141031 | 99 | 44352 | 145,9 |

| в том числе | ||||||||||

| Краткосрочные займы | 31 638 | 33 | 46 236 | 37 | 5 675 | 4 | 12711 | 9 | -18927 | 40,2 |

| Кредиторская задолженность. | 65 041 | 67 | 78 983 | 63 | 129 139 | 96 | 128320 | 90 | 63279 | 197,3 |

| Расчеты по дивидендам | - | - | - | - | - | - | - | - | - | - |

| Прочие краткосрочные пассивы | - | - | - | - | - | - | - | - | - | - |

| БАЛАНС | 94 687 | 100 | 123 229 | 100 | 134 814 | 100 | 142889 | 100 | 48202 | 150,9 |

По данным таблиц 2.2 и 2.3 можно проследить увеличение валюты баланса, что свидетельствует о наращивании производственного потенциала фирмы.

Основные средства увеличились на 3 %, в связи с вводом в эксплуатацию дополнительного оборудования, для повышения эффективности отпуска топлива на АЗС.

Оборотные активы ЗАО «Рос&Нефть» снизились на 3 % . Данная динамика обусловлена в основном снижением в третьем квартале краткосрочной дебиторской задолженности на 4%, а так же снижением краткосрочных финансовых вложений на 26%.

Сумма пассивов возросла на 145,9%. Отсутствие долгосрочных пассивов на фоне роста краткосрочных пассивов снижает финансовую устойчивость предприятия. В структуре пассивов произошли существенные изменения: значительно понизилась доля краткосрочных займов с 33 до 9% за счет снижения в третьем квартале суммы краткосрочных займов, а удельный вес кредиторской задолженности увеличился с 67 до 90%, которая и возросла почти в два раза.

Таблица 2.4 - Структура доходов и расходов ЗАО «Рос&нефть», тыс. руб.

| Статьи доходов и расходов | 1 кв-л 2005г. | 2 кв-л 005г. | 3 кв-л 2005г. | 4 кв-л 2005г. |

| 1 | 2 | 3 | 4 | 5 |

| Выручка без НДС |

|

|

|

|

| Выручка от реализации нефтепродуктов | 237 940 | 342 903 | 346 905 | 362188 |

| Выручка магазины | 7 507 | 8 182 | 10 002 | 12415 |

| Выручка кафе | 3 904 | 4 947 | 5 831 | 6689 |

| Выручка за услуги | 126 | 136 | 231 | 351 |

| Итого выручка | 249 477 | 356 168 | 362 969 | 381643 |

| Внерелизационные доходы |

|

|

|

|

| % по займам | 1 159 | 1 178 | 1 067 | 966 |

| 1 | 2 | 3 | 4 | 5 |

| Излишки | 108 | 53 | 32 | 166 |

| Курсовые разницы | 211 | 503 | 0 | 0 |

| Прочее | 16 | 16 | 78 | 170 |

| Итого внерелизационных. доходов | 1 494 | 1 7501 | 1 177 | 1298 |

| Итого доходов | 250 971 | 357 918 | 364 146 | 384239 |

| Себестоимость |

|

|

|

|

| Себестоимость складская н/п | 219 717 | 319 524 | 323 303 | 336546 |

| Себестоимость- магазины | 5 664 | 6 192 | 7 615 | 8513 |

| Себестоимость- кафе | 2 637 | 3 381 | 4 034 | 5112 |

| Итого | 228 018 | 329 097 | 334 952 | 350171 |

| Коммерческие расходы |

|

|

|

|

| Амортизация основных средств | 261 | 301 | 346 | 378 |

| Расходы на аренду основных средств | 6 457 | 11 321 | 11 197 | 11212 |

| Расходы на транспортировку | 1 780 | 1 165 | 1 090 | 1304 |

| Списание на затраты ОС ст.до 10 000 руб.. | 143 | 127 | 332 | 345 |

| Расходы на техническое. обслуживание | 306 | 437 | 379 | 333 |

| Расходы на содержание автотранспорта | 272 | 468 | 319 | 486 |

| Расходы на комиссионное вознаграждение | 153 | 42 | 0 | 37 |

| Расходы на коммунальные услуги | 58 | 313 | 101 | 466 |

| Расходы на услуги связи | 40 | 36 | 71 | 59 |

| Расходы на услуги бензовозов | 132 | 50 | 2 | 223 |

| Расходы на охрану | 96 | 92 | 93 | 98 |

| Проведение анализов | 147 | 145 | 149 | 150 |

| Расходы на обновление ПО | 35 | 39 | 44 | 44 |

| Естественная убыль | 51 | 164 | 224 | 289 |

| Прочие расходы | 120 | 178 | 158 | 181 |

| Расходы по экологической .безопасности. | 0 | 40 | 2 | 25 |

| Расходы на рекламу | 31 | 53 | 42 | 62 |

| Расходы на магазины (кафе) | 84 | 106 | 127 | 144 |

| Итого | 10 656 | 16 127 | 14 676 | 15 836 |

| Управленческие расходы |

|

|

|

|

| Расходы на оплату труда | 7 339 | 7 272 | 7 379 | 7598 |

| ЕСН | 1 697 | 1 688 | 1 717 | 1768 |

| Командировочные расходы | 91 | 101 | 92 | 342 |

| 1 | 2 | 3 | 4 | 5 |

| Представительские | 4 | 10 | 8 | 19 |

| Расходы на услуги нотариуса | 2 | 4 | 1 | 4 |

| Расходы на канцтовары | 131 | 134 | 202 | 386 |

| Расходы на хозтовары | 191 | 220 | 209 | 473 |

| Аудиторские услуги | 113 | 113 | 266 | 304 |

| Расходы на страхование | 65 | 192 | 188 | 206 |

| Расходы на подготовку кадров | 21 | 11 | 5 | 34 |

| Расходы на подписку | 5 | 6 | 5 | 13 |

| Расходы на медобслуживание. | 25 | 10 | 78 | 346 |

| Итого | 9 684 | 9 760 | 10 140 | 11 493 |

| Внерелизационные расходы | ||||

| % по кредитам, займам | 1 836 | 1 562 | 1 164 | 1311 |

| 1 | 2 | 3 | 4 | 5 |

| Материальная помощь | 231 | 120 | 166 | 185 |

| Услуги банков | 507 | 626 | 661 | 669 |

| Курсовые разницы | 170 | 31 | 94 | 105 |

| Штрафы, пени | 0 | 95 | 10 | 4 |

| Спонсорская помощь | 0 | 10 | 10 | 10 |

| Налоги в т.ч. | ||||

| налог на имущество | 38 | 39 | 44 | 58 |

| Недостачи | 66 | 63 | 280 | 317 |

| Прочие | 114 | 31 | 88 | 324 |

| Итого | 2 962 | 2 578 | 2 517 | 2983 |

| Итого расходов | 251 320 | 357 562 | 362 287 | 380483 |

| Прибыль/Убыток | -349 | 355 | 1 861 | 3157 |

По данным таблицы 2. 4, и сравнении между собой статей затрат, обращают внимание следующие моменты: в структуре материальных затрат имеются значительные различия, так удельный вес расходов «Покупные товары» ЗАО «Рос&Нефть»составляют около 90%, это говорит о том, что предприятие является торговым. Поэтому основное внимание необходимо уделять работе с поставщиками, находя более «выгодных» партнеров. Вторую и третью позиции занимают расходы по оплате труда и расходы по арендной плате. Таким образом, группировка затрат по экономическим элементам позволяет определить наиболее значимые статьи расходов.

На рис. 2.3 дано графическое изображение динамики основных показателей, характеризующих финансовое состояние предприятия.

Анализ численности и производительности труда работников ЗАО «Рос&Нефть»

Одним из факторов успешного развития розничного товарооборота являются обеспеченность трудовыми ресурсами, правильность установления режима труда. Эффективность использования рабочего времени, рост производительности труда. Производительность труда в торговле измеряется суммой товарооборота, приходящегося на одного работника. Для характеристики производительности труда исчисляются два показателя – средний оборот на одного торгового работника и средний оборот на одного продавца. Анализ динамики показателей по труду в ЗАО «Рос&Нефть» выполним по данным таблицы 2.5.

Рисунок 2.3 - Динамика выручки и себестоимости реализованной продукции, валовой и чистой прибыли за 2005 г.

Таблица 2.5 - Динамика показателей по труду ЗАО «Рос&Нефть»

| Показатели | Фактические данные | 4 кв. к 1 кв. | ||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | Абсолютное отклонение, (+,-) | Темп роста, % | |

| 1.Розничный товарооборот, млн.р. | 102,3 | 117,4 | 127,7 | 140,5 | 38,2 | 137,3 |

| 2.Среднесписочная численность всех работников, чел. | 215 | 224 | 220 | 225 | 10 | 104,7 |

| 2.1. в т.ч. продавцы | 90 | 90 | 90 | 90 | - | 100,0 |

| 3.Уд. вес продавцов в общей численности торговых работников, % | 41,9 | 40,2 | 40,1 | 40,0 | -1,9 | 95,5 |

| 4.Среднеквартальный оборот на 1-го работника, тыс. руб. | 476 | 524 | 580 | 639 | 163 | 134,2 |

| 5. Среднеквартальный оборот на одного продавца, тыс.руб. | 1137 | 1304 | 1419 | 1561 | 424 | 137,3 |

В течение года численность промышленно-производственного персонала увеличилась незначительно – на 10 единиц (104,7%), а численность продавцов оставалась стабильной – 90 единиц. С ростом объемов розничного товарооборота постепенно увеличивалась численность технического персонала, что и привело к увеличению общей численности работников.

Поскольку темпы роста розничного товарооборота превышали темпы роста численности персонала, то это и привело к росту показателей производительности труда. Так, торговый оборот, приходящийся на одного среднесписочного работника фирмы в течение года увеличился на 163 тыс. руб. или на 34,2%, а на одного продавца – соответственно на 424 тыс. руб. или на 37,3%.

Данные свидетельствуют о повышении эффективности использования персонала фирмы.

Анализ использования основных фондов

Рост объема товарооборота и улучшение обслуживания населения зависит от степени оснащенности торговых организаций основными фондами и эффективности их использования. Структура основных фондов торгового предприятия существенно отличается от структуры основных фондов в промышленности. Это обусловлено особенностями технологического процесса в торговле, необходимостью применения живого труда обслуживающего персонала, низким уровнем механизации и автоматизации торгового процесса. Для более полного анализа имущественного положения необходимо рассчитать специальные показатели (табл. 2.6).

Таблица 2.6 - Сводная таблица аналитических показателей группы имущественного положения, млн.руб.

| Показатель | Значение | Норма | |||

| На 01.04.05 | На 01.07.05 | На 01.10.05 | На 01.01.06 | ||

| 1.1 Сумма хозяйственных средств, находящихся в распоряжении организации (активы) | 94,7 | 125,2 | 134,8 | 142,9 | Рост |

| 1.2 Доля основных средств в активах (%) | 7,5/94,7*100 =7,9 | 12,4/125,2* 100=9,9 | 14,3/134,8* 100= 10,6 | 15,6/142,9* 100=10,9 | Рост |

| 1.3.Коэффициент износа основных средств | 0,3/7,5*100= 4,0 | 0,3/12,4*100=2,4 | 0,3/14,3*100=2,1 | 0,3/15,6*100=1,9 | Снижение |

| 1.6 Коэффициент обновления, % | (15,6-7,5)/7,5*100-100 =8 | Рост | |||

В результате анализа показателей имущественного положения выявлены следующие основные тенденции: сумма основных средств, находящихся в распоряжении предприятия увеличилась на 8,1 млн. руб. (15,6-7,5), также, как и их доля в активах предприятия на 3,0 % (10,9-7,9), что можно квалифицировать как положительное явление; износ основных средств снизился на 52,5 % (1,9:4,0*100-100) за счет установки нового дополнительного оборудования; коэффициент обновления составил 8 %.

Анализ издержек обращения по ЗАО « Рос&Нефть»

Затраты по доведению товаров от производства до потребителя, выраженные в денежной форме, называются издержками обращения. К ним относятся расходы на транспортировку, подработку, хранение и реализацию товаров, а также административно-управленческие расходы. Издержки обращения торговых предприятий измеряются в сумме и по их уровню. Уровень издержек обращения представляет отношение их суммы к товарообороту, выраженное в процентах. Он является одним из важнейших качественных показателей оценки хозяйственной деятельности торговых предприятий и показывает сколько, процентов занимают издержки обращения в розничной (продажной) стоимости товаров. Задачи анализа издержек обращения – не только изучить выполнение плана и дать объективную оценку соблюдению их сметы, но и выявить резервы сокращения расходов и разработать меры по их использованию путем устранения непроизводительных затрат, бесхозяйственности, расточительства и обеспечения наиболее экономного, целесообразного и эффективного использования средств и труда. В процессе анализа необходимо изучить динамику издержек обращения, выявить и измерить влияние основных факторов на их размер. Анализ издержек обращения проводят по данным бухгалтерской и статистической отчетности, текущего их учета, первичных и сводных документов. Фактическая сумма издержек обращения показывается в квартальных и годовом «Отчете по прибылям и убыткам» (форма №2), «Отчете о финансовых результатах» (форма № 5-Ф). Для изучения причин выявленных отклонений от плана и в динамике по издержкам используются данные первичных документов, материалы проверок, обследований, личных наблюдений. Так, только побывав на местах, можно выявить случаи утечки воды, нерационального расходования электроэнергии, материалов, топлива, использования транспорта и т.п. В соответствии с действующими нормативными положениями многие торговые расходы не отражаются на издержках обращения. К ним относятся товарные потери сверх установленных норм, повышенные проценты, уплаченные за несвоевременный возврат кредитов банка и др., они относятся на уменьшение прибыли, остающейся в распоряжении предприятия, или списываются за счет других источников. В связи с этим возникает необходимость определения, анализа, оценки всех расходов торгового предприятия как относимых, так и не относимых на издержки обращения. Общую сумму торговых расходов называют экономическими издержками обращения. Вычитанием из валового дохода, остающегося в распоряжении торгового предприятия, экономических издержек обращения определяют экономическую (реальную) прибыль от реализации товаров.

Ценообразование на рынке нефтепродуктовой розницы по всем законам маркетинга можно определить как комбинирование двух стратегий: «ориентацией на издержки» и «вслед за конкурентами». Анализ затрат предшествует анализу прибыли и продаж. Как следует из классической экономической литературы, затраты на производство и реализацию продукции делятся на постоянные и переменные.

В структуре затрат ЗАО «Рос&Нефть» переменные затраты составляют более 90%. К сожалению, степень воздействия на их уровень минимальна: выбор поставщика и контроль оптовых цен ограничен, железнодорожный тариф величина постоянная, скорректировать стоимость услуг нефтебазы и автоперевозки также сложно. Постоянные затраты, напротив, подлежат оптимизации в первую очередь. Анализ структуры затрат представлен в таблице 2.7.

Одной из основных статей постоянных издержек ЗАО «Рос&Нефть” составляют расходы на оплату труда. Исходя из данных таблиц 2.5 и 2.7, можно увидеть, что темпы роста товарооборота опережают темпы увеличения численности и суммы расходов на оплату труда.

Таблица 2.7 - Анализ структуры затрат ЗАО «Рос&Нефть» млн.руб.

| Затраты | 1 кв-л | 2 кв-л | 3 кв-л | 4 кв-л | ||||

| Сумма | Уд.вес | Сумма | Уд.вес | Сумма | Уд.вес | Сумма | Уд.вес | |

| 1.Переменные затраты всего: | 230,287 | 91,63 | 331,312 | 92,66 | 337,501 | 93,16 | 353,552 | 93,1 |

| в т.ч. – себестоимость покупных товаров | 228,018 | 90,72 | 329,097 | 92,04 | 334,953 | 92,45 | 350,171 | 92,2 |

| - транспортные расходы | 1, 780 | 0,71 | 1, 165 | 0,32 | 1, 089 | 0,30 | 1,354 | 0,36 |

| - на хранение | 0,489 | 0,2 | 1, 050 | 0,3 | 1 ,459 | 0,41 | 2,027 | 0,53 |

| 2.Постоянные затраты всего: | 21,033 | 8,37 | 26,250 | 7,34 | 24,785 | 6,84 | 26,226 | 6,91 |

| в т.ч. - затраты на оплату труда | 7, 339 | 2,94 | 7, 272 | 2,03 | 7, 379 | 2,04 | 7,598 | 2,00 |

| - на социальные нужды | 1, 697 | 0,67 | 1, 688 | 0,47 | 1, 717 | 0,47 | 1,768 | 0,47 |

| - аренда имущества | 6,457 | 2,57 | 11, 320 | 3,16 | 9,738 | 2,69 | 10,784 | 2,84 |

| - амортизация | 0,261 | 0,10 | 0,300 | 0,08 | 0,345 | 0,09 | 0,368 | 0,10 |

| - техническое обслуживание | 0,506 | 0,20 | 0,877 | 0,24 | 0,812 | 0,22 | 0,823 | 0,22 |

| - услуги банков | 0,507 | 0,20 | 0,626 | 0,17 | 0,661 | 0,18 | 0,723 | 0,19 |

| - % по кредитам | 1,835 | 0,73 | 1,561 | 0,43 | 1,164 | 0,32 | 0,966 | 0,25 |

| - потери н/п | 0,117 | 0,04 | 0,227 | 0,06 | 0,503 | 0,14 | 0,551 | 0,15 |

| - прочее | 2,314 | 0,92 | 2,379 | 0,66 | 2,466 | 0,68 | 2,645 | 0,70 |

| Всего затрат | 251,320

| 100

| 357,562

| 100

| 362,286

| 100

| 379,778 | 100 |

Соответственно предприятие получило относительную экономию по издержкам на заработную плату.

Существенную позицию занимают расходы на аренду АЗС. По условиям договора аренды расходы по техническому обслуживанию несет арендатор. Поскольку арендованные комплексы приняты с начальным износом 60%, увеличение таких расходов связано в первую очередь с заменой и выходом из строя технологических узлов, деталей, запчастей.

Потери топлива на разных стадиях его транспортировки всегда были его больным вопросом. Потери топлива связаны как с физическими законами - испарение, так и с несовершенной системой контроля уровня, температуры, плотности.

Анализ розничного товарооборота ЗАО «Рос&Нефть».

Как уже отмечалось, ЗАО «Рос&Нефть» является предприятием розничной торговли в сфере реализации нефтепродуктов населению. На сегодняшний день, с ростом благосостояния и платежеспособности населения, растет и конкуренция в данной области. Поэтому, в условиях неопределенности и непредсказуемости развития рыночной экономики необходимо проводить комплексный и глубокий анализ хозяйственной деятельности предприятия для того, чтобы принять обоснованные оптимальные управленческие решения, которые в свою очередь являются необходимой предпосылкой успешного функционирования данного бизнеса.

Для обеспечения высокого жизненного уровня населения необходимо всемерное развитие торговли. Руководствуясь данной миссией ЗАО «Рос&Нефть» расширяет сеть своих автозаправочных комплексов, с различным спектром услуг, что приводит к увеличению товарооборота, и в тоже время повышению культуры обслуживания. Успех дальнейшего развития товарооборота зависит от правильной организации контроля над динамикой и выполнением планов. Основной задачей анализа деятельности предприятия ЗАО «Рос&Нефть» является контроль над динамикой выполнения плана товарооборота, изучение факторов, оказавших влияние на его объем и структуру, вскрытие резервов дальнейшего развертывания товарооборота и улучшению обслуживания населения.

Анализ реализации нефтепродуктов производиться в тесной увязке с анализом товарного обеспечения, товарных запасов и оборачиваемости товаров. Каждый из этих факторов оказывает определенное влияние на объем товарооборота и его структуру. Основные данные, используемые, при анализе выполнения плана товарооборота, содержатся в бизнес-плане, бухгалтерской, статистической отчетности.

Розничный товарооборот представляет собой суму продаж товаров покупателям для личного потребления. В его состав включается продажа товаров населению за наличный расчет (а так же с использованием пластиковых карт) и в кредит, а так же продажа товаров в порядке мелкого опта коллективным потребителям-предприятиям, учреждениям и организациям.

Анализ розничного товарооборота в торговой организации начинается с изучения общего объема оборота. В качестве примера приводятся данные о динамике плана розничного товарооборота по ЗАО «Рос&нефть» (табл. 2.8).

Таблица 2.8 - Динаминака и выполнение плана розничного товарооборота по кварталам за 2005 г. ЗАО «Рос&Нефть», (млн.р.)

| Показатели | План | Факт | В % к плану | В % к предыдущему к кварталу |

| Объем розничного т/о за год | 575 | 626 | 108,9 | |

| 1-ый квартал | 130 | 130 | 100,5 | |

| 2-ой квартал | 140 | 150 | 107,2 | 115,4 |

| 3-ий квартал | 145 | 164 | 113,2 | 109,3 |

| 4-ый квартал | 160 | 182 | 113,8 | 111,0 |

Как видно из вышеприведенных данных, план розничного товарооборота в целом перевыполнен на 8,9%.

Равномерность развития товарооборота торгового предприятия можно более углубленно проанализировать используя данные, приведенные в таблице 2.9.

Таблица 2.9 - Информация о доле каждого квартала в годовом розничном товарообороте ЗАО «Рос&Нефть»

| Показатели | План | Факт | Отклонение | |

| От плана | от прошлого квартала | |||

| 1-ый кв.2005г. | 22,6 | 20,8 | -1,8 | |

| 2-ой кв.2005 г. | 24,4 | 24,0 | -0,4 | +3,2 |

| 3-ий кв.2005 г. | 25,2 | 26,2 | +1,0 | +2,2 |

| 4-ый кв. 2005 г. | 27,8 | 29,0 | +2,6 | +2,8 |

| Всего за год | 100,0 | 100,0 | - | - |

Таблица 2.10 - Информация о динамике ассортимента и структуры розничного товарооборота ЗАО « Рос&Нефть»

| Виды топлива | Фактически реализовано | Отклонение 4 кв. от 1 кв. | ||||||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | |||||||

| тонн | млн.руб. | тонн | млн.руб. | тонн | млн.руб. | тонн | млн.руб. | тонн | млн.руб. | |

| Бензин А-80 | 26 | 0,4 | 32 | 0,5 | 28 | 0,5 | 34 | 0,6 | 8 | 0,2 |

| Бензин АИ-92 | 2 274 | 36,4 | 2 960 | 49,3 | 2 976 | 52,8 | 3035 | 57,4 | 761 | 21,0 |

| Бензин АИ-95 | 2 279 | 37,8 | 2 432 | 43,1 | 2 551 | 47,3 | 2569 | 50,2 | 290 | 12,4 |

| БензинАИ-98 | 170 | 3,1 | 172 | 3,4 | 169 | 3,5 | 185 | 3,9 | 15 | 0,8 |

| Диз. топливо | 3 217 | 41,3 | 2 930 | 40,7 | 2 930 | 43,9 | 3018 | 48,8 | -199 | 7,5 |

| Всего | 7 966 | 119,0 | 8 526 | 137,0 | 8 654 | 148,0 | 8841 | 160,9 | 875 | 41,9 |

| в том числе: | ||||||||||

| а) по пластиковым картам: | ||||||||||

| Бензин А-80 | 19 | 0,3 | 24 | 0,4 | 22 | 0,4 | 25 | 0,4 | - | 0,1 |

| Бензин АИ-92 | 499 | 7,7 | 599 | 9,7 | 638 | 11,3 | 664 | 12,5 | 165 | 4,8 |

| Бензин АИ-95 | 690 | 11,0 | 716 | 12,0 | 758 | 13,7 | 781 | 15,3 | 91 | 4,3 |

| БензинАИ-98 | 35 | 0,6 | 34 | 0,6 | 33 | 0,6 | 40 | 0,9 | 5 | 0,3 |

| Диз. Топливо | 1 441 | 18,4 | 1 404 | 19,3 | 1 435 | 21,0 | 1472 | 23,8 | 31 | 5,4 |

| Итого | 2 684 | 38,0 | 2 777 | 42,0 | 2 886 | 47,0 | 2982 | 52,9 | 298 | 14,9 |

| б) физ. лицам: | ||||||||||

| Бензин А-80 | 7 | 0,1 | 8 | 0,1 | 7 | 0,1 | 8 | 0,1 | 1 | - |

| Бензин АИ-92 | 1 774 | 28,7 | 2 361 | 39,6 | 2 338 | 41,8 | 2368 | 44,7 | 594 | 16,0 |

| Бензин АИ-95 | 1 588 | 26,4 | 1 716 | 30,7 | 1 793 | 33,7 | 1806 | 35,3 | 218 | 8,9 |

| БензинАИ-98 | 135 | 2,5 | 138 | 2,7 | 135 | 2,8 | 148 | 3,2 | 13 | 0,7 |

| Диз. топливо | 1 777 | 23,3 | 1 527 | 21,4 | 1 495 | 22,6 | 1529 | 24,7 | -248 | 1,4 |

| Итого | 5 281 | 81,0 | 5 750 | 95,0 | 5 768 | 101,0 | 5859 | 108,0 | 579 | 27,0 |

На основании данных таблицы можно сделать вывод: за период с 01.01.05 по 31.12.05 общая реализация как в натуральном, так денежном выражении выросла соответственно на 875 тонн (111,0%) и 41,9 млн. руб. (135,2%). Более высокие темпы роста стоимости реализованного топлива по сравнению с темпами роста количества проданного топлива свидетельствуют о влиянии фактора цен.

Если рассматривать в разрезе номенклатуры, можно проследить существенное снижение объема реализации как во втором, так и в третьем квартале дизельного топлива – на 9 %. Однако, как видно из таблицы 2.11, самое большое увеличение розничной цены пришлось на дизельное топливо – прирост составил 25,6%.

Таблица 2.11 - Динамика роста отпускных цен ЗАО «Рос&Нефть»

| Виды топлива | Фактические средние цены, руб./кг | Изменение 4 кв. от 1 кв., (+,-) | ||||

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Бензин А-80 | 14,18 | 15,07 | 16,21 | 17,42 | 3,24 | 123,1 |

| Бензин АИ-92 | 16,00 | 16,67 | 17,75 | 18,90 | 2,90 | 118,1 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Бензин АИ-95 | 16,59 | 17,72 | 18,61 | 19,54 | 2,95 | 117,8 |

| БензинАИ-98 | 18,35 | 19,65 | 20,50 | 21,32 | 2,97 | 108,5 |

| Диз. топливо | 12,87 | 13,87 | 15,00 | 16,17 | 3,30 | 125,6 |

При анализе торговой деятельности ЗАО «Рос&Нефть» необходимо проверить соблюдение отдельными подразделениями (АЗС) ассортиментного минимума, правил торговли. Важно изучить качество и культуру обслуживания покупателей. При оценке выполнения плана и динамики розничного товарооборота отдельными АЗС, можно выделить АЗС, которые являются лидерами по продажам того или иного вида топлива.

Удельный вес в общем объеме реализации АИ-92 и АИ-95 у АЗС №2,3,6,9 составляет от 12% до 19%; удельный вес о общем объеме реализации составляет от 13%до 23% АИ-98 у АЗС № 2,3,8; дизельное топливо у АЗС №1,5,8,9, - от 11% до 28%.

Проанализировав внешние факторы, можно отметить, что неравномерность розничного товарооборота в первую очередь связана с месторасположением АЗС. Так, если на городских заправках, преобладает реализация АИ-92, АИ-95, то на выезде из города и на приграничных заправках в лидеры выходит дизельное топливо. Существенную роль на объем реализации того или иного вида топлива оказывает такой фактор, как сезонность. В более холодное время года увеличивается расход топлива, это связано с физическими свойствами нефтепродуктов. При понижении температуры топлива увеличивается его плотность, соответственно и его расход. В летне-осенний сезон, (сезон отпусков), на городских заправках можно наблюдать некоторое снижение продаж по АИ-92,95,98.

Факторы, влияющие на объем розничного товарооборота.

Основные факторы, влияющие на объем розничного товарооборота, можно подразделить на три группы:

1) Обеспеченность товарными ресурсами, правильность их распределения и использования;

2) Обеспеченность трудовыми ресурсами и эффективность труда торговых работников;

3) Состояние, развитие и эффективность использования материально-технической базы торговли.

Похожие работы

... рабочим органом, функции который будет выполнять созданный в качестве главного организационного инструмента совершенствования РИС – Аналитический Центр Инновационного Развития (АЦИР). Стратегическая функция АЦИР – организационно-правовое и финансовое сопровождение креативной деятельности в регионе, объединение под единым управлением инновационной и инвестиционной функции. Создатели инноваций ( ...

... выгрузку грузов отправителями и получателями согласно Тарифному руководству (прейскурант 10-01) не связывается с уплатой ими провозной платы. Об операторских перевозочных функциях экспедитора при организации перевозок грузов в контейнерах в смешанных сообщениях говорилось выше. Экспедитор обязан проверить пригодность контейнера дня перевозки конкретного груза, поскольку согласно ст. 27 Устава ...

... подходы к решению широкого круга задач, относящихся, в основном, к государственному регулированию экономики. ГЛАВА 2. ПРОЕКТ «УРАЛ ПРОМЫШЛЕННЫЙ - УРАЛ ПОЛЯРНЫЙ» - ОСНОВА ПРОГРАММЫ РАЗВИТИЯ ТРАНСПОРТНОГО КОМПЛЕКСА В ТЮМЕНСКОЙ ОБЛАСТИ 2.1 Анализ программ проекта Проект «Урал Промышленный – Урал Полярный» уникален по всем параметрам. Аналогов ему в современной России нет. Проект реализуется ...

... . - 0,2 п. л. Орловская региональная академия государственной службы ------------------------------------------------- На правах рукописи ИКОННИКОВ Василий Николаевич Управление внешнеэкономической деятельностью торговых посредников в регионе Специальность 08.00.05 - экономика и управление народным хозяйством Диссертация на соискание ученой степени кандидата экономических наук Научный ...

0 комментариев