Навигация

Подходы к управлению дебиторской задолженности и анализ ее оборачиваемости

1.2 Подходы к управлению дебиторской задолженности и анализ ее оборачиваемости

Управление дебиторской задолженностью непосредственно влияет на прибыльность компании и определяет дисконтную и кредитную политику для малоэффективных покупателей, пути ускорения востребования долгов и уменьшение безнадежных долгов, а также выбор условий продажи, обеспечивающих гарантированное поступление денежных средств.

К приемам управления дебиторской задолженностью относятся: учет заказов, оформление счетов и установление характера дебиторской задолженности. Среди подлежащих рассмотрению моментов есть некоторые, требующие особого внимания, например необходимость поиска путей сокращения среднего промежутка времени между завершением операции по продаже товара и выпиской счета-фактуры покупателю. Должны оцениваться возможные издержки, связанные с дебиторской задолженностью, т. е. упущенная выгода от неиспользования средств, вместо их инвестирования.

Управление дебиторской задолженностью связано с двумя видами резервов времени - на выписку счета-фактуры и отправку почтой. Время на выписку счета - это количество дней от отправки товара покупателю и до высылки счета. Очевидно, что компании следует отправлять счета одновременно с товаром. Время почтовой доставки - между подготовкой счета-фактуры н получением его покупателем. Время почтового прохождения документов может быть сокращено за счет децентрализации выписки счета-фактуры и почтовой отправки (используя службу срочных почтовых отправлений для крупных счетов-фактур с вручением в предусмотренные сроки либо предоставляя скидки за авансовые платежи).

Ключевым моментом в управлении дебиторской задолженностью является определение сроков кредита (предоставляемого покупателям) которые оказывают влияние на объемы продаж и получение денег. Например, предоставление более продолжительных сроков кредита, вероятно, увеличит объем продаж. Сроки кредита имеют прямое отношение к затратам и доходу, связанным с дебиторской задолженностью. Если сроки кредита жесткие, у компании будет меньше инвестированных денежных средств в дебиторскую задолженность и потерь от безнадежных долгов, но это может привести к снижению объемов продаж, уменьшению прибылей и негативной реакции покупателей. С другой стороны, если сроки кредита неконкретные, компания может добиться увеличения объемов продаж и большего дохода, но и рискует увеличить долю безнадежных долгов и большими затратами, связанными с тем, что малоэффективные покупатели затягивают оплату. Сроки дебиторской задолженности следует либерализировать, так как это позволяет избавиться от избыточных товарно-материальных запасов или устаревшей продукции либо если вы работаете в отрасли промышленности, товары которой предназначены для сезонных продаж (например, купальные костюмы). Если товар является скоропортящимся, то нужно использовать краткосрочную дебиторскую задолженность и по возможности практиковать оплату при поставке.

При оценке платежеспособности потенциального покупателя следует учитывать честность покупателя, финансовую устойчивость и имущественное обеспечение. Кредитную надежность покупателя можно оценить количественными методами анализ регресса, который рассматривает изменение зависимой: переменной, имеющей место при изменении независимой (информативной) переменной. Этот метод особенно полезен, когда вам требуется оценить большое количество некрупных покупателей. Следует тщательно оценивать возможные потери по безнадежным долгам, если ваша компания продает товары многим покупателям и длительное время не меняет свою кредитную политику.

Продление кредита влечет за собой дополнительные расходы: административные расходы деятельности кредитного отдела, компьютерной службы, а также комиссионные, выплачиваемые специальным агентствам, определяющим кредитоспособность заемщиков или качество ценных бумаг.

Достаточно полезна информация, полученная от кредитных бюро розничной торговли и профессиональных кредитных справочных служб. Имеется много способов максимизировать доходность дебиторской задолженности и свести к минимуму возможные потери: составление счетов, перепродажу права на взыскание долгов и оценку финансового положения клиентов.

- Выставление счетов. При циклическом составлении счетов они выставляются покупателям в различные периоды времени. При такой системе покупатели с фамилиями, начинающимися на «А» могут быть первыми, кому выставляются счета в первый день месяца, тем, чьи фамилии начинаются на «Б», счета будут выставлены во второй день и так далее. Счета покупателям должны быть отправлены в течение двадцати четырех часов со времени и составления.

Для ускорения взимания платежей можно направлять счета- фактуры покупателям, когда их заказ еще обрабатывается на складе. Можно также выставлять счет за услуги с интервалами, если работа выполняется в течение определенного периода, или начислять гонорар авансом, что предпочтительнее осуществления платежей по окончании работы. Во всяком случае, нужно составлять счета на крупные суммы немедленно.

Когда бизнес развивается пассивно, могут применяться сезонные датирования выставления счетов: предполагаем продление срока платежей для стимулирования спроса среди покупателей, неспособных произвести платежи раньше, чем в конце зона.

- Процесс оценки покупателя. Перед предоставлением кредита необходимо тщательно анализировать финансовые отчеты покупателя и получать рейтинговую информацию от финансовых консультативных фирм. Необходимо избегать высоко рискованной дебиторской задолженности, такой как в случае с покупателями, работающими в финансово неустойчивой отрасли промышленности или регионе. Также предприятию необходимо быть осторожным с клиентами, которые работают в бизнесе менее одного года (около 50 процентов коммерческих предприятий терпят крах в течение первых двух лет). Как правило, потребительская дебиторская задолженность связана с большим риском неплатежа, чем дебиторская задолженность компаний. Следует модифицировать лимиты кредитования и ускорять востребование платежей на основании изменений финансового положения покупателя. Для этого можно удержать продукцию или приостановить оказание услуг, пока не будут произведены платежи, и потребовать имущественный залог в поддержку сомнительных счетов (стоимость имущественного залога должна равняться или превышать остаток на счете). Если необходимо, следует воспользоваться помощью агентства по сбору платежей для востребования денежных средств с неподчиняющихся покупателей.

Необходимо классифицировать дебиторские задолженности по срокам оплаты (расположить их по времени, истекшему с даты выставления счета) для выявления покупателей, нарушающих сроки платежа, и облагать процентом просроченные платежи. После того как будут сравнены текущие, классифицированные по срокам дебиторские задолженности с дебиторскими задолженностями прежних лет, промышленными нормативами и показателями конкурентов, можно подготовить отчет об убытках по безнадежным долгам, показывающий накопленные убытки по покупателям, условиям продажи и размерам сумм и систематизированный по данным о подразделении, производственной линии и типе покупателя (например, отрасли промышленности). Потери безнадежного долга обычно выше у малых компаний.

- Защита страхованием. Можно прибегнуть к страхованию кредитов, эта мера против непредвиденных потерь безнадежного долга. При решении, приобретать ли такую защиту, необходимо оценить ожидаемые средние потери безнадежного долга, финансовую способность компании противостоять этим потерям и стоимость страхования.

- Факторинг. Возможно перепродать права на взыскание дебиторской задолженности, если это приведет к чистой экономии. Однако при сделке факторинга может быть раскрыта конфиденциальная информация.

При предоставлении коммерческого кредита следует оценить конкурентоспособность предприятия текущие экономические условия. В период спада кредитную политику следует ослабить, чтобы стимулировать бизнес. Например, компания может не выставлять повторно счет покупателям, которые получают скидку при оплате наличными, даже после того, как срок действия скидки истек. Но можно ужесточить кредитную политику в условиях дефицита товаров, поскольку в такие периоды компания, как продавец, имеет возможность диктовать условия.

В целом управление дебиторской задолженностью включает:

1) анализ дебиторов;

2) анализ реальной стоимости существующей дебиторской задолженности;

3) контроль за соотношением дебиторской и кредиторской задолженности;

4) разработку политики авансовых расчетов и предоставления коммерческих кредитов;

5) оценку и реализацию факторинга.

Анализ дебиторов предполагает прежде всего анализ их платежеспособности с целью выработки индивидуальных условий представления коммерческих кредитов и условий факторинговых договоров. Уровень и динамика коэффициентов ликвидности могут привести менеджера к выводу о целесообразности продажи продукции только при предоплате или наоборот - о возможности снижения процента по коммерческим кредитам и т.п.

Анализ дебиторской задолженности и оценка ее реальной стоимости заключается в анализе задолженности по срокам ее возникновения, в выявлении безнадежной задолженности и формировании на эту сумму резерва но сомнительным долгам.

Определенный интерес представляет анализ динамики дебиторской задолженности по срокам ее возникновения и/или по периоду оборачиваемости. Подробный анализ позволяет сделать прогноз поступлений средств, выявить дебиторов, в отношении которых необходимы дополнительные усилия по возврату долгов, оценить эффективность управления дебиторской задолженностью.

Соотношение дебиторской и кредиторской задолженностей - характеристика финансовой устойчивости фирмы и эффективности финансового менеджмента. В практике финансовой деятельности российских фирм зачастую складывается такая ситуация, которая делает невыгодным снижение дебиторской задолженности без изменения кредиторской (обязательств). Уменьшение дебиторской задолженности снижает коэффициент покрытия (ликвидности), фирма приобретает признаки несостоятельности и становится уязвимой со стороны госорганов и кредиторов. Вспомним, что баланс предприятия считается неплатежеспособным, если:

1) объем оборотных средств на конец периода/ краткосрочная задолженность на конец периода <2

2) объем источников объем внеоборотных собственных доходов - активов на конец периода / объем оборотных средств на конец периода < 0,1

Дебиторская задолженность - элемент оборотных средств, ее уменьшение снижает коэффициент покрытия. Поэтому финансовые менеджеры решают не только задачу снижения дебиторской задолженности, но и ее балансирования с кредиторской.

При анализе соотношения между дебиторской и кредиторской задолженностями необходим анализ условий коммерческого кредита, предоставляемого фирме поставщиками сырья и материалов.

4. Условия платежей за отгруженную продукцию - один из факторов, влияющих на объем продаж. Под условиями платежей понимается:

а) предоставление отдельным покупателям коммерческого кредита (отсрочки платежа);

б) срок кредита;

в) скидка за своевременность оплаты. Перечисленные три условия могут быть выражены распространенной схемой: Например, "3/10 чистых 30" - фирма представляет 3 процентную скидку, если вексель оплачивается в течение 10 дней, максимальный срок (без скидки)

- 30 дней. Последний срок - срок коммерческого кредита; далее - штрафы за просрочку оплаты. Скидки более предпочтительны, чем надбавки, так как скидки уменьшают налогооблагаемую базу, а надбавки ее увеличивают. Поощрение всегда действует лучше, чем наказание.

На уровень дебиторской задолженности влияют следующие основные факторы:

- оценка и классификация покупателей в зависимости от вида продукции, объема закупок, платежеспособности клиентов, истории кредитных отношений и предполагаемых условий оплаты;

- контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности;

- анализ и планирование денежных потоков с учетом коэффициентов инкассации.

Для определения инвестиции в дебиторскую задолженность применяется расчет, который учитывает годовые объемы продаж в кредит и срок неоплаты дебиторской задолженности.

Делая обобщение можно сделать вывод что в основе управления дебиторской задолженностью лежит два подхода:

1) сравнение дополнительной прибыли, связанной с той или иной схемой спонтанного финансирования, с затратами и потерями, возникающими при изменении политики реализации продукции;

2) сравнение и оптимизация величины и сроков дебиторской и кредиторской задолженностей. Данные сравнения проводятся по уровню кредитоспособности, времени отсрочки платежа, стратегии скидок, доходам и расходам по инкассации.

Оценка реального состояния дебиторской задолженности, т. е. оценка вероятности безнадежных долгов - один из важнейших вопросов управления оборотным капиталом. Эта оценка ведется отдельно по группам дебиторской задолженности с различными сроками возникновения. Финансовый менеджер может при этом использовать накопленную на предприятии статистику, а также прибегнуть к услугам экспертов-консультантов.

В зависимости от размера дебиторской задолженности, количества расчетных документов и дебиторов анализ ее уровня можно проводить как сплошным, так и выборочным методом. Общая схема контроля и анализа, как правило, включает в себя несколько этапов.

Этап 1. Задается критический уровень дебиторской задолженности; все расчетные документы, относящиеся к задолженности, превышающей критический уровень, подвергаются проверке в обязательном порядке.

Этап 2. Из оставшихся расчетных документов делается контрольная выборка. Для этого применяются различные способы. Одним из самых простейших является n-процентный тест (так, при n = 10% проверяют каждый десятый документ, отбираемый по какому-либо признаку, например по времени возникновения обязательства).

Существуют и более сложные статистические методы отбора, основанные на задании критических значений уровня значимости, ошибки выборки, допустимого отклонения между отраженным в отчетности и исчисленным по выборочным данным размером дебиторской задолженности и т.п. В этом случае определяют интервал выборки по денежному измерителю, и каждый расчетный документ, на который падает граница очередного интервала, отбирается для контроля и анализа.

Этап 3. Проверяется реальность сумм дебиторской задолженности в отобранных расчетных документах. В частности, могут направляться письма контрагентам с просьбой подтвердить реальность проставленной в документе или проходящей в учете

Этап 4. Оценивается существенность выявленных ошибок. При этом могут использоваться различные критерии. Обобщая вышеизложенное исследование, можно сделать следующие выводы.

Одной из задач финансового менеджера по управлению дебиторской задолженностью являются определение степени риска неплатежеспособности покупателей, расчет прогнозного значения резерва по сомнительным долгам, а также предоставление рекомендаций по работе с фактически или потенциально неплатежеспособными покупателями.

Увеличение дебиторской задолженности инициирует дополнительные издержки предприятия на: увеличение объема работы с дебиторами (связь, командировки и пр.); увеличение периода оборота дебиторской задолженности (увеличение периода инкассации); увеличение потерь от безнадежной дебиторской задолженности.

В зависимости от размера дебиторской задолженности, количества расчетных документов и дебиторов анализ ее уровня можно проводить как сплошным, так и выборочным методом.

Дебиторская задолженность - элемент оборотных средств, ее уменьшение снижает коэффициент покрытия. Поэтому финансовые менеджеры решают не только задачу снижения дебиторской задолженности, но и ее балансирования с кредиторской. При анализе соотношения между дебиторской и кредиторской задолженностями необходим анализ условий коммерческого кредита, предоставляемого фирме поставщиками сырья и материалов.

С целью максимизации притока денежных средств предприятию следует разрабатывать широкое разнообразие моделей договоров с гибкими условиями формы оплаты и гибким ценообразованием. Возможны различные варианты: от предоплаты или частичной предоплаты до передачи на реализацию и банковской гарантии.

Система скидок способствует защите предприятия от инфляционных убытков и относительно дешевому пополнению оборотного капитала в денежной или натуральной форме. Для того чтобы определить, следует ли покупателю предоставлять скидку за авансовые выплаты остатков на счетах, финансовому менеджеру следует сравнить доход от денежных средств, получаемых в результате ускоренных платежей, с суммой скидки.

1.3 Зарубежный опыт управления дебиторской задолженностью

Дебиторская задолженность бывает: текущей, погашаемой в срок до 1 года или в течение операционного цикла. Основное внимание уделяется текущей задолженности. Управлением дебиторской задолженностью занимается финансовый менеджер при участии главного бухгалтера. В среднем доля дебиторской задолженности в оборотных активах фирмы составляет.

Дебиторская задолженность в мировой практике является достаточно надежным обеспечением кредита в качестве залога. Кредитор имеет полное право обеспечить дебиторской задолженностью выпускаемый вексель со всеми вытекающими отсюда последствиями.

Правила стандартов финансового учета в США, касающиеся дебиторской задолженности:

1. Выделение различных типов дебиторской задолженности, если это существенно.

2. Обеспечение правильного расположения оценочных (корректирующих) статей рядом с соответствующими статьями дебиторской задолженности.

3. Дебиторская задолженность, отраженная в разделе «Оборотные активы», должна быть превращена в деньги в течение одного года или операционного цикла.

4. Раскрытие любых непредвиденных убытков, связанных дебиторской задолженностью.

5. Раскрытие любой дебиторской задолженности, право на которую передано или отдано в залог в качестве обеспечения.

6. Раскрытие всех значительных рисков, связанных с дебиторской задолженностью.

В балансе предприятия дебиторская задолженностью отражается по следующим видам:

• счета к получению;

• векселя к получению;

• не связанная с реализационной деятельностью. Задолженность «Счета к получению» возникает при расчетах по «открытому счету», что означает выставление покупателю для оплаты подписанного им счета. Задолженность «Векселя к получению» возникает при отсрочке платежа и выдаче покупателем векселя, т.е. письменного долгового обязательства. Вся дебиторская задолженность делится на два вида:

• связанная с реализацией продукции, товаров, работ, услуг;

• связанная с внереализационной деятельностью; это выданные авансы работникам или филиалам, различные депозиты, дивиденды и проценты к получению, претензии по возврату излишне уплаченных налогов.

Значительное влияние на дебиторскую задолженность оказывают применяемые скидки с цены товара, которые бывают двух видов: торговые и за оплату в срок.

Торговые скидки используются в следующих случаях:

• постоянным покупателям;

• за определенное количество товара;

• в связи с сезонными и иными колебаниями потребительского спроса;

• при потере товаром качества или других потребительских свойств;

• при приближении даты окончания срока годности или реализации товара;

при продвижении на рынки новых товаров, не имеющих аналогов, или товаров на новые рынки;

при реализации опытных моделей и образцов товаров в целях ознакомления с ними потребителей.

Таким образом, с помощью торговых скидок учитываются всевозможные ситуации, возникающие у продавца.

Скидки за оплату в срок — это стимул для покупателя. Например, условие договора «5/10-50» означает отсрочку платежа — 50 дней, но если покупатель оплатит товар в первые 10 дней после поставки, он получит скидку размере 5%. Если по договору условия следующие: «5/10 ГГДМ-50», и «5/10 ЕОМ-50», это означает, что скидка предоставляется,: платеж будет произведен в течение первых 10 дней следующего месяца, так как все отгрузки (поставки) в данном месяце считаются в последний день месяца.

В бухгалтерском учете дебиторская задолженность в одних случаях учитывается в ценах без скидок (валовой метод), в других —скидками (чистый метод). Во втором случае исходят из того, скидка — основной вариант оплаты по сравнению с отсрочкой платежа. Поэтому если покупатель не использует скидку, предприятие-поставщик получает дополнительный доход, который отражается в отчете о прибылях и убытках.

Списание безнадежных долгов осуществляется или напрямую, с помощью создаваемого «резерва на покрытие безнадежных долгов».

Напрямую списываются, как правило, незначительные суммы, так как:

• не всегда возможно точно определить момент появления безнадежной задолженности;

• списание значительных сумм приводит к неравномерности доходов и расходов предприятия и несоответствию их друг другу;

• на сумму дебиторской задолженности и ее безнадежной части оказывают влияние некоторые факторы, такие, как скидки, возврат неоплаченной продукции и др.

Поэтому основным методом списании безнадежных долгов является их списание через «Резерв на покрытие безнадежных долгов» («Резерв по сомнительным долгам» — в России).

Размер «резерва на покрытие безнадежных долгов» определяют на основе опыта прошлых лет исходя из доли (процента) безнадежных долгов; или к общему объему продаж (объему продаж отдельным покупателям); или к общему объему дебиторской задолженности по строке «Счета к получению» (к общей сумме или сумме в зависимости от сроков возникновения) (табл. 1.3).

Таблица 1.3

Расчет резерва на покрытие безнадежных долгов

| Сроки возникновения (дн.) | Дебиторская задолженность (тыс. долл.) | Безнадежная задолженность исходя из прошлых лет (%) | Резерв на покрытие безнадежных долгов (тыс. долл.) |

| До 30 31 – 60 61 – 90 91 – 120 Свыше 120 | 1900 1520 1070 610 370 | 1 4 9 21 32 | 19 60,8 96,3 128,1 118,4 |

| Итого | 422,6 |

Резерв утверждается именно в этой сумме. Отчисления в него делаются с учетом положительного или отрицательного остатка резерва на начало периода. Счет «Резерв на покрытие безнадежных долгов» показывается в балансе отдельной строкой после строки «счета к получению», является оценочным контрсчетом к этой сроке и выплачивается из нее при подсчете суммы баланса.

Глава 2. Анализ финансово-хозяйственной деятельности и дебиторской задолженности ООО «Ритм»

Похожие работы

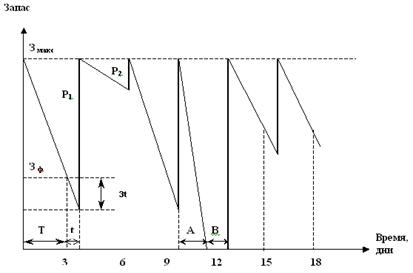

... материалов в размере 44000 штук. В этом случае складской запас пополняется на 44000 строительных материалов и становится равен нормативному запасу в 66000 штук. 3.3. Эффективное управление дебиторской задолженностью и запасами предприятия Структура запасов и затрат по состоянию на 2000 и 2001 годы сложилась следующим образом: · Производственные запасы 17,9 и 25,7 млн. рублей или в ...

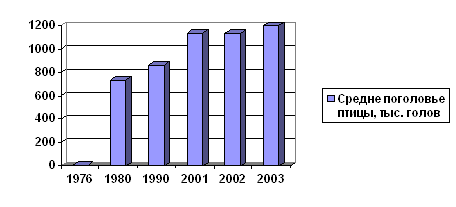

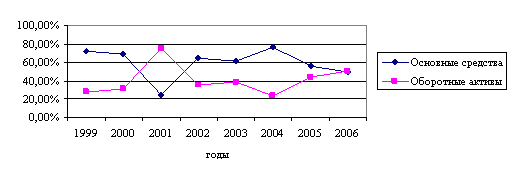

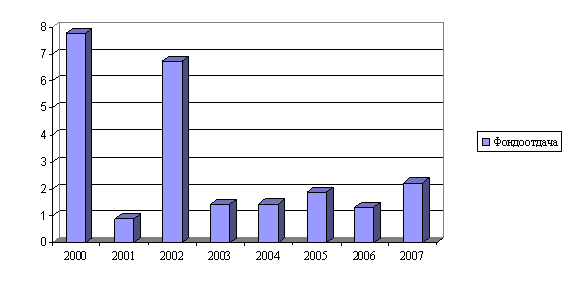

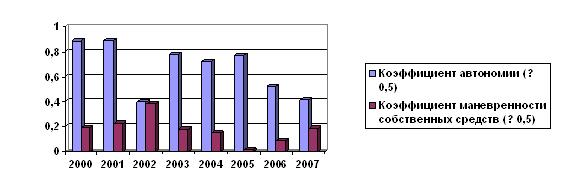

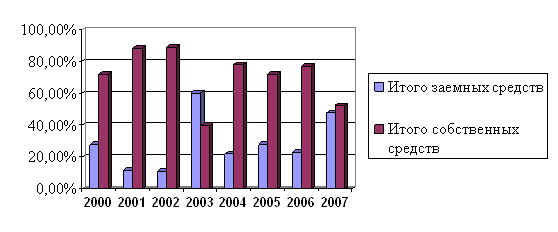

... 2003 годом.Причем удельный вес заработной платы в выручке от реализации также возрастает. Это обусловлено тем, что выручка предприятия – один из основных источников формирования заработной платы. 2.2 Оценка финансового состояния ОАО «Снежка» 2.2.1 Оценка эффективности использования имущества В 2001 году - год начала деятельности ООО «Птицефабрика Снежка» - балансовая стоимость имущества ...

... финансовых обязательств активами 0,994 0,976 0,994 ≤ 0,85 3. Организационно-экономические мероприятия по совершенствованию финансовой деятельности ООО «Си-Трейдинг» 3.1 Снижение отвлечения из оборота собственных и заемных денежных средств Для рассматриваемого нами предприятия характерно неэффективное планирование необходимой величины оборотных средств, в том числе дебиторской ...

... материально-производственных запасов, поддержания незавершенного производства, осуществления краткосрочных финансовых вложений в ценные бумаги и на другие цели обеспечения производственно-хозяйственной и коммерческой деятельности предприятия. Таким образом, собственные оборотные средства, предназначенные для финансирования текущей деятельности, характеризуют сумму средств, вложенных в оборотные ...

0 комментариев