Навигация

Тенденции и перспективы кредитования реального сектора экономики банками второго уровня

3.3 Тенденции и перспективы кредитования реального сектора экономики банками второго уровня

Казахстанской экономике не хватает оборотных инвестиционных средств, а наблюдающиеся в ряде отраслей рост и оживление производства основаны на использовании имеющихся производственных мощностей, бывших хронически незагруженными на протяжении последних нескольких лет. Устойчивый же и долговременный рост может быть обеспечен только за счет введения новых мощностей и применения новых технологий, а это, в свою очередь, обязательно предполагает рост инвестиций в реальный сектор экономики, в частности, в форме кредитов банков.

Более активная поддержка банками отечественной экономики в этот период помогла бы укрепить тенденцию стабилизации и роста экономики и, что не менее важно, способствовала созданию дополнительных рабочих мест. Однако в настоящее время банки еще не стали аккумулятором заметных инвестиционных ресурсов, ни их эффективным оператором.

Это связано, во-первых, с дефицитом "качественных" заемщиков и отсутствием достаточного количества обоснованных проектов для кредитования, т.е. высокими рисками вложений в промышленность. Особенно это касается капиталоемких инвестиционных проектов. В настоящее время степень риска долгосрочных капитальных вложений остается несовместимой с потенциально возможной нормой прибыли от этих вложений.

Во-вторых, большинство предприятий не готовы к приему инвестиций. Имеется в виду привлечение инвестиций на принятых во всем мире условиях, когда инвестор требует эффективного освоения средств, финансовой "прозрачности" предприятия, передачи прав по распоряжению имуществом в рамках, адекватных объему выделенных средств, и т.д.

В-третьих, отсутствует законодательная база, которая могла бы , защитить коммерческие банки, взявшие на себя риск кредитования предприятий реального сектора экономики. Это, в частности, относится к процедуре передачи залогового обеспечения в собственность банка в случае дефолта заемщика, которая является недостаточно отработанной. Кроме того, если заложенное имущество реализуется во внесудебном порядке и реализует это имущество сам банк как залогодержатель, то плательщиком налогов (НДС и акцизов) является лицо, реализующее имущество, т.е. банк.

Банк в данном случае не является ни собственником предмета залога, ни комиссионером, реализующим его с целью извлечения дохода, а лишь принимает залог в качестве обеспечения возврата предоставленного кредита и реализует предмет залога для возмещения причиненного ущерба в пределах предоставленного кредита, так как согласно пункту 6 статьи 319 Гражданского кодекса Республики Казахстан (общая часть) при превышении суммы, вырученной при реализации заложенного имущества, над размером обеспеченного залогом требования залогодержателя разница возвращается залогодателю.

В соответствии с налоговым кодексом, облагаемым оборотом является оборот по реализации товаров, работ и услуг, за исключением освобожденных от налога и осуществляемых для собственных производственных услуг (а предоставление кредитов относится к финансовым услугам) освобождаются от уплаты НДС, то выглядит закономерным освобождение от налогов и всех дальнейших операций с имуществом, заложенным при получении кредитных ресурсов (передача его в собственность залогодержателю, реализация на аукционах).

И, наконец, в-четвертых, несмотря на свою финансовую устойчивость казахстанская банковская система не сможет в ближайшие годы полностью удовлетворить потребность экономики в кредитах. Для этого ей требуется существенно нарастить размер собственного капитала и активов. Капитал банковской системы, достаточный для обслуживания нормального воспроизводственного процесса, согласно мировой практике должен составлять 6-7% ВВП. В отдельных странах, например, в Чехии, капитал банков на конец 1998 г. составлял 21,3% от ВВП, во Франции – 15,4 %, в Германии – 14,5%. В Казахстане на начало 2004 г. собственный капитал банков составлял 3,8% от ВВП.

В качестве примера можно привести еще одно сравнение, свидетельствующее о том, что возможности отечественной банковской системы еще не адекватны потребностям экономики. На начало 1998 г. совокупные активы банков и кредиты экономики к ВВП составляли, соответственно, в процентном соотношении: в Индии – 50 и 23; Мексике – 60 и 16, Бразилии – 120 и 31; Индонезии – 70 и 63;, Китае – 120 и 103, Германии – 160 и 113, Великобритании – 250 и 127. В Японии объем кредитов к ВВП составлял 193%. В Казахстане эти показатели на начало 2034 г. составляли, соответственно, 20,4 и 11,2%.

Для того чтобы достичь параметров, позволяющих полностью удовлетворять потребности экономики в кредитах, необходимо наращивать размер совокупных активов и собственного капитала. При условии сохранения позитивных тенденций в развитии экономики банковской системе Казахстана для этого понадобится несколько лет. При этом не все зависит только от банков: рост активов банковской системы в большей степени обусловлен состоянием экономики. А рост объемов кредитования сегодня зависит главным образом от роста активов.

С учетом сказанного, очевидно, что если будут созданы возможности для нормального извлечения прибыли в реальном секторе экономики, банки будут направлять туда свои средства. А в настоящее время, поскольку банки должны размещать свои ресурсы в доходные операции, их средства, как правило, попадают на рынок государственных бумаг или рынок межбанковских кредитов.

Очевидно, что активизация операций кредитования реального сектора экономики невозможна без создания устойчивой долгосрочной ресурсной базы. Рост доверия населения к банкам, система гарантирования их вкладов дают положительные результаты – продолжается рост вкладов населения в банки. Как видно из таблицы 17, лидерами по привлечению свободных денежных средств являются Народный банк, Банк Туран Алем и Казкоммерцбанк.

Таблица 6. Позиции крупнейших банков на финансовых рынках Казахстана, в %

| № п. п. | Банки | Депозитная база | Ссуды клиентам | Долгосрочные инвестиции | |||

| 04.04.04 | 04.04.04 | 04.04.04 | 04.04.04 | 04.04.04 | 04.04.04 | ||

| 1 | Казкоммерцбанк | 17,1 | 17,4 | 24,2 | 25,8 | 60,4 | 62,0 |

| 2 3 | Банк ТуранАлем Народный банк | 14,9 25,3 | 18,2 23,6 | 20,1 18,5 | 21,7 16,7 | 5,5 5,8 | 7,6 5,7 |

| 4 | АТФ банк | 3,6 | 5,8 | 3,1 | 3,1 | 2,5 | 2,4 |

| 5 | АБН АМРО | 5,7 | 4,8 | 1,6 | 1,4 | 5,6 | 3,3 |

| 6 | Нурбанк | 6,1 | 5,2 | 2,1 | 2,4 | 2,5 | 2,5 |

| 7 | Банк Центр Кредит | 4,4 | 4,5 | 4,5 | 4,2 | 4,1 | 4,0 |

| 8 | Ситибанк | 5,5 | 4,6 | 3,6 | 2,5 | 0,0 | 0,0 |

| 9 | Темирбанк | 2,7 | 2,3 | 3,2 | 3,3 | од | 0,1 |

| 10 | Банк Евразийский | 1,0 | 1,6 | 1,0 | 0,7 | 0,0 | 0,0 |

| 11 | Казпромбанк | 0,5 | 0,3 | 0,2 | 0,6 | 0,0 | . 0,0 |

| Итого по крупным банкам | 86,7 | 88,2 | 82,2 | 82,3 | 86,6 | 87,6 | |

| Прочие банки | 13,3 | 11,8 | 17,8 | 17,7 | 13,4 | 12,4 | |

| Всего по банковской системе | 103 | 103 | 103 | 103 | 103 | 103 | |

Растет собственный капитал банков второго уровня. По данным на 1 октября 2004 г. совокупный капитал банковской системы составлял 115,2 млрд. тенге. По сравнению с 2004 годом в 2005 году собственный капитал банков второго уровня вырос в 2,5 раза. Основным источником пополнения собственных средств является увеличение уставного капитала банков. Лидером по размеру уставного капитала за последние годы являлся Банк ТуранАлем. Его уставный капитал на начало 2005 года почти на 50% стал больше, чем на начало 2004 года. Второе место занимает Народный Банк Казахстана, третье место - Казкоммерцбанк.

Несмотря на положительные тенденции роста собственный капитал казахстанской банковской системы еще недостаточен для адекватной поддержки отечественной экономики. Доля совокупного банковского капитала в ВВП на начало 2005 года составила только 3,5 %.

В настоящее время в республике действует группа, состоящая из 10 банков, которые соответствуют понятию "крупный банк". В их числе Казкоммерцбанк, Банк ТуранАлем, Народный банк, АВК АМКО банк, Нурбанк, Ситибанк, АТФ банк, Банк ЦентрКредит, Эксимбанк, Темирбанк. Крупные банки страны получают доступ к пополнению своих ресурсов на долгосрочный период, осуществляя заимствование у международных организаций.

С учетом сказанного и возможностью пополнения ресурсной базы банков с помощью других финансовых инструментов можно сделать предположение, что банки второго уровня в настоящее время не должны испытывать недостатка в краткосрочных финансовых ресурсах. Исключение может составлять только некоторый дефицит в долгосрочных ресурсах. По отдельным банкам увеличение ресурсной базы может сдерживаться показателем адекватности капитала, так как в последнее время отмечен опережающий рост размера совокупных активов банков по сравнению с ростом совокупного собственного капитала.

В 2003 году коммерческие банки существенно увеличили уровень кредитования реального сектора экономики. Так, к концу 2003 года соотношение кредитов банков к ВВП составило около 11 %, тогда как в 2003 году этот показатель не превышал 8%. А по данным на 1 октября 2004 г. объем кредитов экономике увеличился по сравнению с 2003 г. на 132,7 млрд. тенге или на 45,4 %. Как свидетельствуют данные таблицы 17, в активах большинства крупных казахстанских банков заметно выросла доля кредитов.

Таблица 7. Удельный вес кредитов в общем объеме активов крупных казахстанских банков (по размерам активов), в %

| № п.п. | Банки | На 04.04.2004 г. | На 04.10.2004г. |

| 1 | Казкоммерцбанк | 61 | 69,2 |

| 2 | Банк ТуранАлем | 68,6 | 63,8 |

| 3 | Народный банк | 48,6 | 70,6 |

| 4 | Нурбанк | 21,9 | 24,1 |

| 5 | Ситибанк | 45,2 | 38,8 |

| 6 | АТФ банк | 46,5 | 59,7 |

| 7 | Банк ЦентрКредит | 63,8 | 66,6 |

| 8 | АБН АМРО | 19,8 | 21,4 |

| 9 | Темирбанк | 59,1 | 68,6 |

| 10 | Наурызбанк | — | 53 |

Ссудный портфель многих банков на начало 2005 года по сравнению с началом 2004 года значительно возрос. По сумме выданных кредитов последние три года лидирующие места прочно занимают Казкоммерцбанк, Банк ТуранАлем, Народный Банк Казахстана.

В условиях отсутствия ликвидных финансовых инструментов банки путем увеличения доли доходных активов за счет роста кредитного портфеля пытаются повысить уровень доходности. Как свидетельствуют данные таблицы 18, основной объем активов размещен в форме кредитов и государственных ценных бумаг.

Сейчас основная масса выдаваемых банками кредитов используется заемщиками для пополнения оборотного капитала. Сроки кредитования различные, но в основном они составляют от трех месяцев до года. Это зависит от производственного цикла, сбытовой политики, от условий расчетов с поставщиками и т.д. Что же касается кредитов на реконструкцию, развитие производства или на закупку оборудования, то, конечно, они выдаются, однако доля таких кредитов в портфелях банков невелика.

Таблица 8. Структура активов банков второго уровня

| № п.п. | 04.04.2003 г. | 04.04.2004 г. | |||

| в тыс. ШВ | в% к итогу | в тыс. О5О | в% к итогу | ||

| 1 | Ссуды клиентам | 1.927.876 | 52,56 | 2.187.625 | 59,84 |

| 2 | Долгосрочные инвестиции | 38.677 | 1,05 | 39.179 | 1,05 |

| 3 | Государственные ценные бумаги | 686.538 | 18,72 | 627.620 | 16,31 |

| 4 | Межбанковские кредиты | 228.922 | 6,24 | 227.761 | 5,92 |

| 5 | Прочие активы | 785.987 | 21,43 | 766.805 | 16,91 |

| Всего активов | 3.668.030 | 103 | 3.848.987 | 103 | |

Долгосрочное инвестирование продолжает сдерживаться как недостатком денег на рынке, так и высокими рисками и неприемлемой для большинства предприятий реального сектора стоимостью кредитных ресурсов. Несмотря на происходящий рост денег в экономику, период активного инвестирования их в производство банками еще не наступил. Но уже то, что при этих условиях доля кредитов на строительство, реконструкцию и приобретение оборудования превысила 15 %, можно считать положительным фактором, отражающим изменение ситуации в экономике.

Высокий удельный вес кредитов в общем объеме активов со временем приводит к постепенному накоплению "плохих" долгов и, соответственно, увеличению расходов на формирование провизии. Это связано с высоким риском невозврата кредитов, поскольку сфера материального производства в настоящее время находится в глубоком кризисе, частично и из-за отсутствия доступных кредитов. Многие предприятия убыточны, нет оборотных средств, плохо поставлено управление приватизированными предприятиями.

Показатели качества кредитного портфеля банков второго уровня в целом, по информации Национального Банка, после некоторого ухудшения в 2003 г. несколько улучшились в начале 2004 г. Мы уже упоминали о том, что не у всех банков оценка кредитных рисков адекватна их уровню. У некоторых это может быть связано с недооценкой кредитных рисков, поскольку коммерческие банки принимают решение о долгосрочном кредитовании предприятия на основе случайного набора выводов, а результаты кредитного анализа, как правило, не позволяют точно просчитать уровень кредитного риска. У других это связано с осознанной необходимостью завышения финансового результата. Последнее предположение можно отнести, в первую очередь, к банкам с низкой доходностью и банкам, собственный капитал которых находится на предельном уровне от установленного минимума.

Косвенным подтверждением сказанного являются объемы провизии, сформированных банками на покрытие убытков по классифицированным активам в 2003 г. По банкам с высокой кредитной активностью объем резервов, в зависимости от объема кредитного портфеля, составил от нескольких сот миллионов тенге до почти 9 млрд. тенге. При этом отношение суммы созданных провизии к среднему объему кредитного портфеля разных банков отличалось в несколько раз.

Сейчас крупные казахстанские банки выдают столько кредитов, сколько они могут выдать с учетом факторов кредитных рисков, диверсификации активов, структуры привлеченных ресурсов, механизма защиты интересов кредиторов и т.д. Развитие реального сектора экономики необходимо, но решение этой проблемы за счет принятия банками неоправданных рисков может привести к негативным последствиям. В случае решения ряда принципиальных вопросов по снижению кредитных рисков, улучшению правового обеспечения кредитного дела, росту собственного капитала и, главное, при улучшении экономической ситуации банки будут сами заинтересованы в кредитовании экономики.

ГЛАВА 3. СОВРЕМЕННОЕ СОСТОЯНИЕ ПРОМЫШЛЕННОСТИ КАЗАХСТАНА

Похожие работы

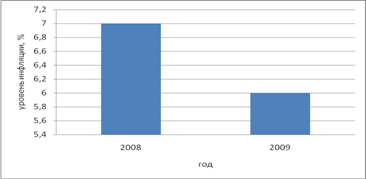

... рынке осуществляются Национальным Банком Казахстана самостоятельно с использованием любых видов валютных сделок через любые банки и валютные биржи. 2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении ...

... . 16 1.4. Налоговая политика. 24 2. Расчетная часть 30 2.1. Технико-экономическое обоснование 30 2.2. Расчёт затрат на детали для изготовления люстры Чижевского 30 2.3. Расчёт затрат на заработную плату 31 2.4. Расчёт ...

... потенциала оборонного комплекса, созданием условий для его выхода на качественно новый уровень, отвечающий требованиям экономики развитых стран. 3. КОНЦЕПЦИЯ ФИНАНСОВО-КРЕДИТНОГО УПРАВЛЕНИЯ РАЗВИТИЕМ ОБОРОННОГО КОМПЛЕКСА Система управления государственными финансами , постоянно совершенствующаяся под воздействием требований реальной рыночной экономики, непосредственно влияет на процессы, ...

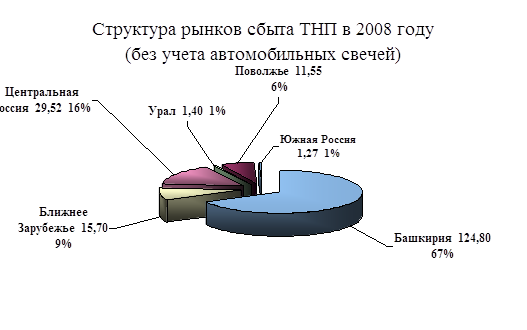

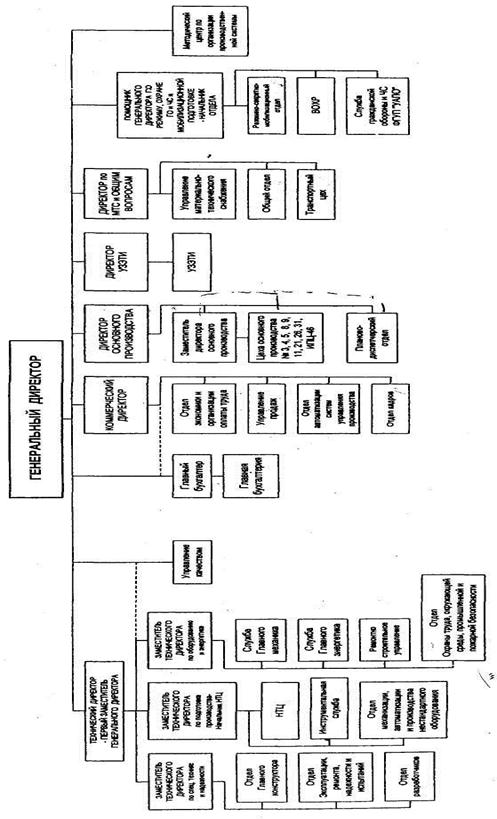

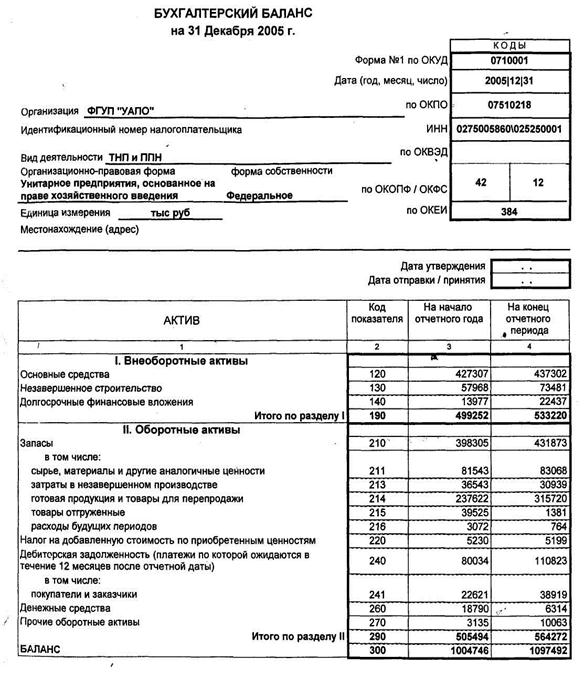

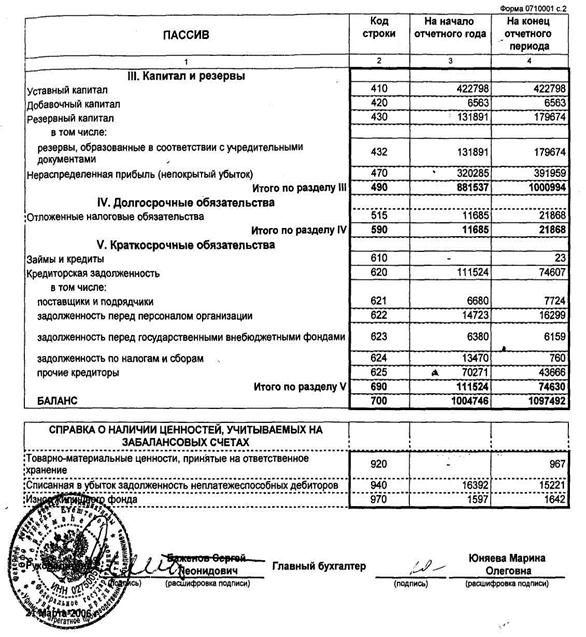

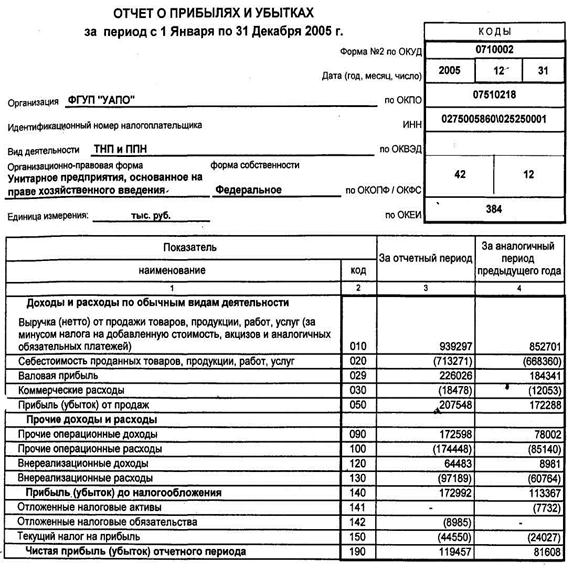

... 3660290 16943809 52359305 3. СОВЕРШЕНСТВОВАНИЕ КОММЕРЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ФГУП «УАПО» Проведенный анализ и выявление негативных явлений на предприятии, позволяет предложить мероприятия по совершенствованию коммерческой деятельности ФГУП «УАПО» по двум направлениям: · Повышение эффективности снабженческой деятельности. · Повышение эффективности сбытовой ...

0 комментариев