Навигация

Особенности кредитования воспроизводственного сектора в плановой экономике

3.1 Особенности кредитования воспроизводственного сектора в плановой экономике

Плановая экономика представляет собой «рынок продавца». Условия постоянно сохраняющегося ненасыщенного спроса позволяют предприятию – производителю оказывать давление на потребителей, выпускать (сбывать) ненужную им продукцию, не заботясь о качестве, использовании достижений НТР и т.д. Функционирование плановой экономики связано с системой напряженных планов, то есть планов – заданий, предполагающих заранее дефицит ресурсов у производителей и их соответствующий напряженный поиск. Напряженный план, создающий иллюзию рационального хозяйствования, на самом деле, есть форма функционирования дефицитной экономики, ведущая в итоге к нарастанию дефицита вследствие увеличения на предприятиях немобилизуемых резервов («омертвление» средств).

Особую роль в углублении дефицитности ресурсов играет инвестиционный процесс. Механизм постоянно сохраняющейся инвестиционной напряженности определен рядом факторов плановой системы. Во – первых, мягкое бюджетное ограничение проводит к тому, что сумма заявок с мест на инвестиции намного превосходит имеющиеся у центра лимиты. Во – вторых, инвестиционные программы, как правило, нереализуемы в полной мере. В – третьих, ресурсов не хватает даже на осуществление первоначального этапа.

Несмотря на то, что принципам кредитования в плановой экономике являются плановость и целевое направление ссуд, обеспеченность, возвратность, срочность, дифференцированный подход, опосредование кредитом платежного оборота, эффективность, в действительности, кредиты предоставлялись без должного экономического обоснования. В основном они использовались для покрытия убытков от длительного финансового неблагополучия предприятий воспроизводственного сектора.

Низкая эффективность кредитования во многом стала следствием крупных недостатков в работе Госбанка. Долгие годы он в основном дублировал решения плановых и отраслевых органов управления, обеспечивал практически любой спрос на кредит, что нередко нарушало принцип возвратности ссудного фонда. Банки списывали кредиты или на длительные сроки отодвигали их погашение, тем самым нарушая основные принципы кредитования.

До конца 80 – х годов банки не несли какой–либо ощутимой материальной ответственности за эффективность использования имеющихся в их распоряжении ресурсов, так как фактически они были административными, а не экономическими учреждениями. Кредитные и другие операции во многом проводились не в зависимости от их экономической выгоды и эффективности, а по прямым указаниям вышестоящих административных органов. Это привело к размыванию границ между безвозмездным финансированием и банковским кредитом.

Средства банков зачастую использовались для дотаций отстающим, плохо работающим предприятиям или для почти принудительной покупки колхозами техники, в которой они не были заинтересованы. За счет кредитных средств фактически безвозмездно передаваемых предприятиям, росло количество неустановленного оборудования, материальных запасов на предприятиях. Ежегодно полностью за счет долгосрочного кредита или с его привлечением сооружалось, перевооружалось и реконструировалось примерно 15 тысяч предприятий производств и объектов.

Положение усугублялось доступностью и дешевизной кредита. Так, за пользованием кредитом предприятия уплачивали 1% годовых по срочным ссудам. При завершении технического перевооружения, реконструкции и расширения действующего и строительства нового предприятия ранее установленного срока процентная ставка снижалась наполовину. Если сроки ввода в действие производственных мощностей и основных фондов нарушались, то за период до фактической сдачи в эксплуатацию предприятия уплачивали за пользование кредитом 2% годовых. За просроченную задолженность по ссуде банк взыскивал 5% годовых.

В результате либеральной выдачи кредитов в 1971-1985 гг. объем кредитования увеличивался второе быстрее, чем росло производство. Рост основных производственных фондов вдвое опережал увеличение объемов производства. Из сказанного ясно, что деятельность банков не только не способствовала росту эффективности и сбалансированности развития воспроизводственного сектора, а напротив, снижала стимулы к эффективной работе, вела к выпуску в обращение избыточных денежных средств в виде просроченной задолженности по кредитам.

В конце 80-х годов в связи с переходом банковской системы на принципы хозяйственного расчета и самофинансирования банки стали наделяться фондом средств. Величина средств, которыми банк распоряжался в этих условиях, зависела от качества обслуживания предприятий, а также от размера процента по вкладам и ссудам. Возникающие при этом дополнительные затраты банк покрывал главным образом за счет процентов по кредитам.

Однако отсутствие опыта самостоятельного ведения дел без указания сверху, отсутствие четкой границы между бюджетными и банковскими средствами, неэффективное использование предприятиями заемных средств, зачастую коррумпированность некоторых руководящих должностных лиц, пользовавшихся средствами на свое усмотрение, делали невозможным не только получение прибыли банками в виде процентов, но и возврат ссужаемых средств. Кроме того, зачастую для покрытия своих расходов бюджет безвозмездно изымал часть хранящихся в банках ссудных средств, необоснованно увеличивая количество денег в обращении.

Положение усугублялось еще и тем, что расходы по уплате процентов за пользование кредитом часто выделялись из ведомственных источников. Так, по вновь строящимся предприятиям данные расходы производились из централизованных фондов и резервов всесоюзных (республиканских) объединений или других органов хозяйственного управления,' а при их отсутствии или недостаточности - за счет централизованных фондов и резервов министерств и ведомств.

Проценты за пользование банковским кредитом, предоставляемым на затраты при перевыполнении плана капитального строительства в текущем году вновь строящимся и действующим предприятиям, уплачивались за счет указанных выше фондов и резервов объединений или других соответствующих органов хозяйственного управления, а при их отсутствии или недостаточности — за счет фондов и резервов министерств и ведомств.

На новое строительство долгосрочный кредит предоставлялся, как правило, в размере полной сметной стоимости строительства предприятия. При использовании на новое строительство централизованных собственных финансовых ресурсов отрасли (подотрасли) общая потребность в кредите и годовой его размер определялись в виде разницы между сметной стоимостью строительства и суммой средств, выделенных вышестоящими организациями.

Если проектно-сметная документация на строительство, реконструкцию или расширение предприятия предусматривала сооружение жилых домов и других объектов непроизводственного назначения, то при определении потребности в кредите затраты на указанные объекты исключались, поскольку они осуществлялись за счет собственных средств предприятий и отраслей (подотраслей), а при их недостатке -за счет бюджетных ассигнований. Поэтому в источниках финансирования капитальных вложений, предусмотренных в планах финансирования, по таким стройкам и предприятиям наряду с собственными источниками и кредитом банка могли участвовать средства государственного бюджета. Для получения кредита заказчики представляли учреждению банка расчет сроков погашения кредита и кредитное соглашение, заключаемое между ссудозаемщиком и банком. Эти документы поступали в банк непосредственно от действующих предприятий, а по новостройкам - от дирекций строящихся предприятий.

Особое значение придавалось финансированию и кредитованию капитальных вложений в агропромышленный комплекс. Государство каждый год увеличивало лимит капитальных вложений в развитие отраслей АПК, входящих в его состав - совхозы, колхозы, предприятия промышленности, организации, занятые заготовкой, хранением и переработкой сельхозпродукции и др. В программах пятилетки были предусмотрены большие капитальные вложения, примерно 33-35% всех капитальных вложений страны.

Однако выделенные колхозам и совхозам средства для повышения эффективности производства не всегда рационально использовались.

Слабый финансово-банковский контроль за использованием бюджетных ассигнований и банковских ссуд приводил к тому, что многие совхозы и колхозы допускали непроизводительные потери от бесхозяйственности и убытки, мало заботились об отдаче. В этих условиях правительство пыталось повышать закупочные цены, осуществляло ряд мероприятий по повышению эффективности производства. Однако ситуация с нецелевым использованием бюджетных средств продолжала иметь место. Многие совхозы дополнительно полученные доходы направляли в фонд потребления, а не накопления. В результате рост средней заработной платы опережал рост производительности труда.

Похожие работы

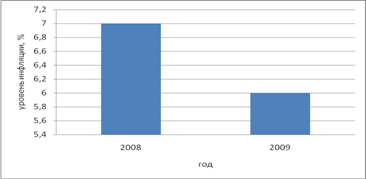

... рынке осуществляются Национальным Банком Казахстана самостоятельно с использованием любых видов валютных сделок через любые банки и валютные биржи. 2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении ...

... . 16 1.4. Налоговая политика. 24 2. Расчетная часть 30 2.1. Технико-экономическое обоснование 30 2.2. Расчёт затрат на детали для изготовления люстры Чижевского 30 2.3. Расчёт затрат на заработную плату 31 2.4. Расчёт ...

... потенциала оборонного комплекса, созданием условий для его выхода на качественно новый уровень, отвечающий требованиям экономики развитых стран. 3. КОНЦЕПЦИЯ ФИНАНСОВО-КРЕДИТНОГО УПРАВЛЕНИЯ РАЗВИТИЕМ ОБОРОННОГО КОМПЛЕКСА Система управления государственными финансами , постоянно совершенствующаяся под воздействием требований реальной рыночной экономики, непосредственно влияет на процессы, ...

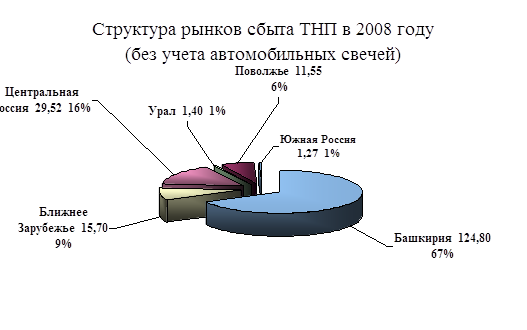

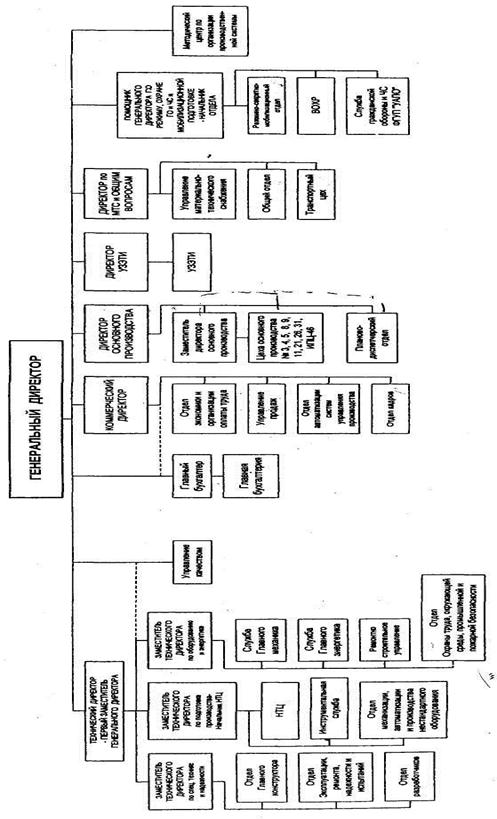

... 3660290 16943809 52359305 3. СОВЕРШЕНСТВОВАНИЕ КОММЕРЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ФГУП «УАПО» Проведенный анализ и выявление негативных явлений на предприятии, позволяет предложить мероприятия по совершенствованию коммерческой деятельности ФГУП «УАПО» по двум направлениям: · Повышение эффективности снабженческой деятельности. · Повышение эффективности сбытовой ...

0 комментариев