Навигация

Воспроизводство основных средств обеспечивают капитальные вложения, осуществляемые в форме реальных инвестиций

5. Воспроизводство основных средств обеспечивают капитальные вложения, осуществляемые в форме реальных инвестиций.

Анализ эффективности финансовых вложений включает определение доходности акций, облигаций, операций по учету векселей, их купле-продаже, операций с депозитными сертификатами.

6. В анализе оборотных средств основное место занимают запасы товарно-материальных ценностей. Оценка их производится обычно по средним фактическим ценам закупки.

7. Основная часть затрат на производство и реализацию продукции, работ и услуг относится на себестоимость, издержки производства и обращения. Часть затрат относится на финансовые результаты. Перечень затрат, включаемых в себестоимость, определен нормативными документами. За счет экономии затрат, рационального использования материальных ресурсов обеспечивается повышение прибыли.

8. Поступление выручки от реализации продукции во многом зависит от порядка расчетов между поставщиком и потребителем, формы расчетов устанавливаются ими в договоре или контракте. Наиболее распространены расчеты платежными поручениями, требованиями-поручениями, реже — чеками и аккредитивами.

9. При безналичных расчетах отгрузка и оплата товаров не совпадают по времени, что приводит к появлению дебиторской или кредиторской задолженности, которая подвергается тщательному анализу.

10. Эффективное использование оборотных средств означает ускорение их оборачиваемости и высвобождение из оборота, что является дополнительным источником финансирования прироста оборотных средств.

11. Цель предпринимательской деятельности — получение прибыли, поэтому завершающим этапом анализа денежного оборота предприятия является анализ финансовых результатов.

12. Финансовый план предприятия обеспечивает взаимоувязку финансовых показателей, распределение доходов и образование фондов денежных средств. Стратегический финансовый план — это одна из коммерческих тайн предприятия. Планирование финансовых ресурсов и вложений гарантирует выполнение обязательств перед бюджетом, банками и акционерами, обеспечивает финансирование предпринимательской деятельности.

Для преодоления кризисной ситуации важно располагать гибкой структурой финансовых ресурсов и при возникновении потребности иметь возможность привлекать заемные денежные средства (т. е. быть кредитоспособным). Кредитоспособность свидетельствует о потенциале предприятия в своевременном возврате кредитов с процентами при сохранении благоприятной для фирмы динамики прибыли. Бесспорно, что только рост прибыли обеспечивает финансовую основу самофинансирования рыночной деятельности фирмы, осуществления ее расширенного воспроизводства. Благодаря прибыли выполняются также обязательства предприятия перед бюджетом, банками, другими предприятиями и организациями.

Прочность финансов фирмы выступает как критерий ее рыночной позиции. Залог выживаемости предприятия — его стабильность. Чтобы предприятие могло эффективно действовать на рынке и развиваться, ему прежде всего нужна устойчивость денежной выручки, достаточной для расплаты с поставщиками, кредиторами, работниками, местными органами власти, государством. После всех расчетов и выполнения обязательств необходима еще и прибыль, объем которой должен быть по крайней мере не ниже запланированного. Но финансовая устойчивость не сводится только к платежеспособности. Нередко и неплатежеспособные на определенную дату фирмы могут сохранять финансовую устойчивость.

Основы финансовой устойчивости хозяйствующего субъекта прежде всего выступают естественным результатом процессов, происходящих в ней самой. Однако на нее активно воздействуют и процессы, происходящие в обществе, т. е. внешние факторы.

Что касается внутренних факторов, то результаты предпринимательской деятельности во многом предопределяются выбором состава и структуры изготавливаемых и реализуемых товаров и оказываемых услуг. Вопросы: что производить, как производить — ключевые для менеджера. От этого, в частности, зависит уровень издержек производства. Здесь важна не только общая величина затрат, но и зависимость между постоянными и переменными издержками, определяющими скорость оборота капитала. Общеизвестно, что чем выше скорость оборота, тем быстрее происходит окупаемость, выше эффективность предпринимательства. В рамках внутренних факторов особую значимость имеет качество управления основным и оборотным капиталом.

В рыночной деятельности менеджеру трудно действовать только на средства фирмы. Возрастает роль ресурсов, реализуемых на рынке ссудных капиталов. Привлекая больше денежных средств, расширяя, следовательно, свои финансовые возможности, фирма увеличивает обороты, но одновременно возрастает и финансовый риск, обусловленный необходимостью вовремя и полностью расплатиться по заемным средствам.

Большое значение имеет для действий менеджера также учет в полной мере особенностей той стадии жизненного цикла, на которой находится фирма. Одна ситуация, когда предприятие находится в стадии становления, другая — если оно в расцвете сил, и совсем иная, когда дело идет к закату. Но все-таки самое главное — это профессионализм управленческих работников, компетентность менеджеров. Данные статистики показывают, что большинство неудач предприятий обусловливается прежде всего неопытностью или некомпетентностью управляющих, их неспособностью учитывать все изменения внутренней и внешней среды, включающей в себя самые различные аспекты: экономические условия хозяйствования, наличие платежеспособного спроса потребителей, экономическую (финансово-кредитную) политику правительства и принимаемые им решения, законодательные акты по контролю за деятельностью предприятия; систему ценностей в обществе; технику, технологию т. д.

Для менеджера особую значимость имеют уровень, динамика и колебания платежеспособного спроса на продукцию фирмы, поскольку именно он гарантирует стабильность выручки. А спрос этот зависит от состояния экономики, уровня доходов потребителей и цен на продукцию предприятия.

Падение платежеспособного спроса, характерное для кризиса, не только ведет к колоссальному росту неплатежей, но также обостряет конкурентную борьбу, что, естественно, отражается на снижении финансовой устойчивости предприятий.

Комплекс мер по защите от риска при управлении потоками финансов можно разделить на четыре группы: профилактические, регулирующие мероприятия, страхование кредита, аналитические исследования.

В систему профилактических мер входит взаимное информирование предприятий о деятельности; участие в создании автоматизированной системы, обслуживающей целую группу однотипных компаний; анализ результатов собственной деятельности; контроль за финансовыми результатами отраслей, других предприятий.

Регулирующие мероприятия включают в себя различные количественные ограничения на финансовые потоки. Например, применительно к банкам максимально допустимая сумма разового кредита по уровням управления; ограничения суммы кредита долей капитала фирмы и долей капитала банка; резервирование (до 20%) прибыли; ограничения сферы для предоставления кредита (не менее 50% в сфере своей специализации); резервирование средств по формам расчетов; ограничение суммы всех выданных кредитов; ограничение структуры выданной суммы по видам кредита.

Меры прямого страхования предусматривают: выдачу кредита под имущество, залог ценных бумаг, гарантию специального банка, поручительство; страхование выданной суммы в страховом обществе; согласование кредитного риска с процентом и сроком возврата выдаваемой суммы, предоставление кредита по частям.

Мероприятия аналитического характера предусматривают проведение специальных экономических исследований платежеспособности индивидуального клиента и фирмы; составление финансового рейтинга по предприятиям; анализ тенденций курса ценных бумаг и валют; подготовка аналитических справок — рекомендаций о финансовой ситуации в отдельных регионах или на конкретных предприятиях.

Основное внимание менеджеру приходится уделять распределению капитала. Главный принцип здесь — выбор лучшего варианта. В его основе: ожидаемая доходность, упущенные выгоды, оценка риска, сопоставление текущих и будущих событий. Так, ограничивая текущие выплаты работающим, менеджер предполагает, что вложение средств в новое оборудование позволит в будущем не только сохранить, но и увеличить оплату сотрудников. Квалифицированный руководитель учтет при этом систему налогообложения, инфляцию, необходимость сохранения трудового коллектива, уровень стабильности экономики, динамику курса национальной валюты, производительности труда, расходов на оборону.

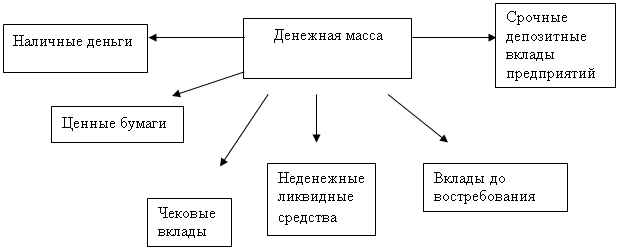

К числу очевидных показателей, которые нужно принимать во внимание, следует отнести и макроэкономические управленческие решения, такие как повышение заработной платы, изменение уровня налогов, увеличение объема денежной массы, крупный иностранный заем и другие.

Важное значение для антикризисного финансового менеджмента имеет организация финансирования из собственных средств. Финансирование деятельности предприятия предусматривает решение трех задач: обеспечение капиталом, использование капитала, распоряжение капиталом.

Финансовые средства нужны для учреждения предприятия, его модернизации, развития производства, санации. Обеспечение капиталом достигается через собственные и заемные источники. Собственный капитал — это уставный капитал, резервные накопления прибыли, балансовая прибыль. Самофинансирование реализуется за счет использования прибыли предприятия или перераспределения капитала. О самофинансировании в полном смысле слова реально говорить тогда, когда предприятие функционирует без привлечения капитала со стороны и если часть прибыли фирмы используется на развитие бизнеса. Источниками ресурсов для самофинансирования служат: прибыль, не выплаченная вкладчикам капитала; скрытые резервы; отчисления в специальные фонды. Самофинансирование позволяет предприятию быть независимым от рынка капиталов, экономить средства, улучшать кредитоспособность.

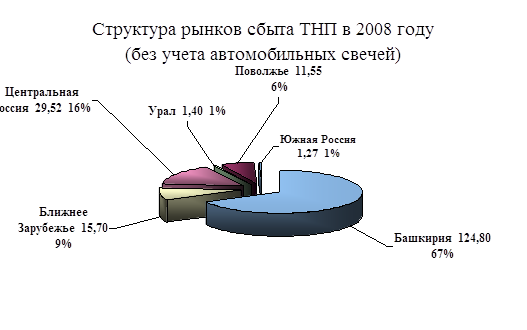

При санировании деятельности фирмы, наряду с анализом основных технико-экономических показателей санационных проектов особое внимание уделяется показателям, характеризующим Финансовую устойчивость проекта, инвестиционные затраты, а также график возврата льготных кредитных ресурсов. Важное место отводится анализу рынков сбыта продукции. Непременным условием оказания поддержки извне является наличие технико-экономического обоснования мероприятий по оздоровлению предприятия, содержащего конкретные показатели его развития. Санационные проекты (технико-экономические обоснования мероприятий по оздоровлению предприятия) и анализ технико-экономических показателей рассматриваются с позиции изменений по следующим основным показателям:

1.Рост прибыли (может быть достигнут за счет роста объемов производства при сохранении действующего уровня цен, снижения издержек производства, строгого соблюдения договоров-поставок).

2.Оптимальное направление распределения прибыли (приоритет должен быть сделан развитию производства).

3.Снижение издержек производства (за счет технического перевооружения, модернизации, улучшения использования основных фондов, рационального использования сырья, сокращения потерь от брака).

4.Уменьшение сверхнормативных запасов товарно-материальных ценностей (за счет ускорения оборачиваемости, доведения запасов до обоснованной величины).

5.Предотвращение и сокращение отвлечения оборотных средств (посредством сокращения дебиторской задолженности, ликвидации перерасхода по целевому финансированию).

6.Сокращение административно-управленческих расходов.

7.Мобилизация внутренних ресурсов, продажа лишнего оборудования, рациональное использование свободных площадей и помещений, включая сдачу в аренду сторонним организациям, увеличение загрузки производственных мощностей и оборудования.

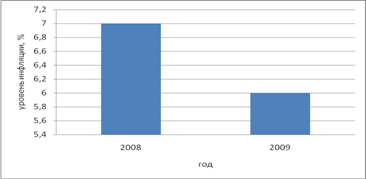

Одной из ключевых проблем обеспечения финансовой устойчивости предприятия становится способность его менеджеров к глубокому системному анализу складывающейся ситуации, чтобы предпринимать упреждающие действия при неблагоприятной деловой обстановке. С точки зрения антикризисного управления особую роль играет обоснованная оценка платежеспособности и ликвидности фирмы, оборачиваемости товарно-материальных запасов и дебиторской задолженности, особенно в условиях инфляционных процессов. Конечно, задачи, стоящие перед руководителем фирмы, менеджером в области финансового управления очень сложны и трудны.

Глава III. Проблемы и перспективы кредитования предприятий реального сектора экономики

Похожие работы

... рынке осуществляются Национальным Банком Казахстана самостоятельно с использованием любых видов валютных сделок через любые банки и валютные биржи. 2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении ...

... . 16 1.4. Налоговая политика. 24 2. Расчетная часть 30 2.1. Технико-экономическое обоснование 30 2.2. Расчёт затрат на детали для изготовления люстры Чижевского 30 2.3. Расчёт затрат на заработную плату 31 2.4. Расчёт ...

... потенциала оборонного комплекса, созданием условий для его выхода на качественно новый уровень, отвечающий требованиям экономики развитых стран. 3. КОНЦЕПЦИЯ ФИНАНСОВО-КРЕДИТНОГО УПРАВЛЕНИЯ РАЗВИТИЕМ ОБОРОННОГО КОМПЛЕКСА Система управления государственными финансами , постоянно совершенствующаяся под воздействием требований реальной рыночной экономики, непосредственно влияет на процессы, ...

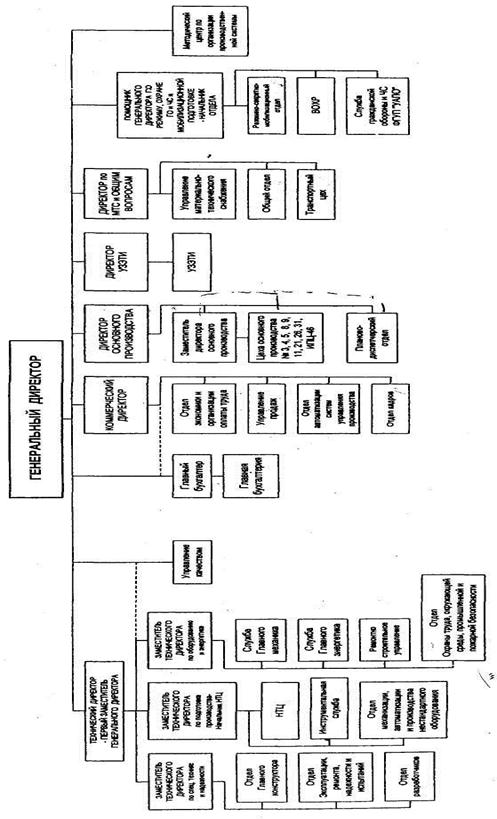

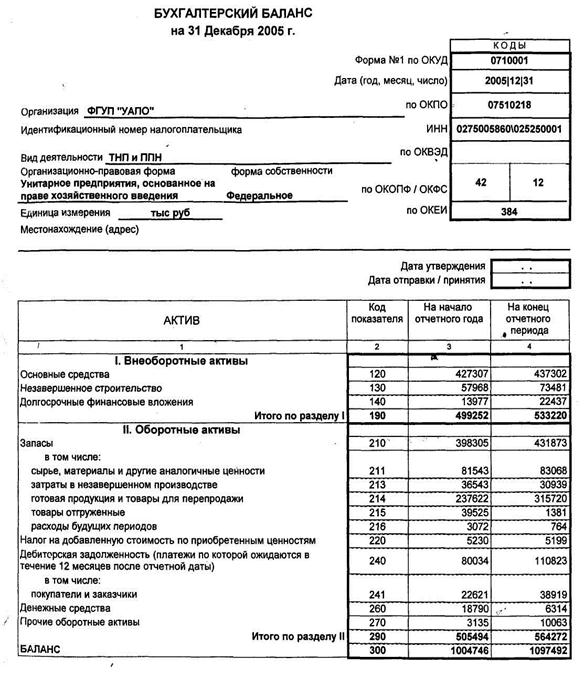

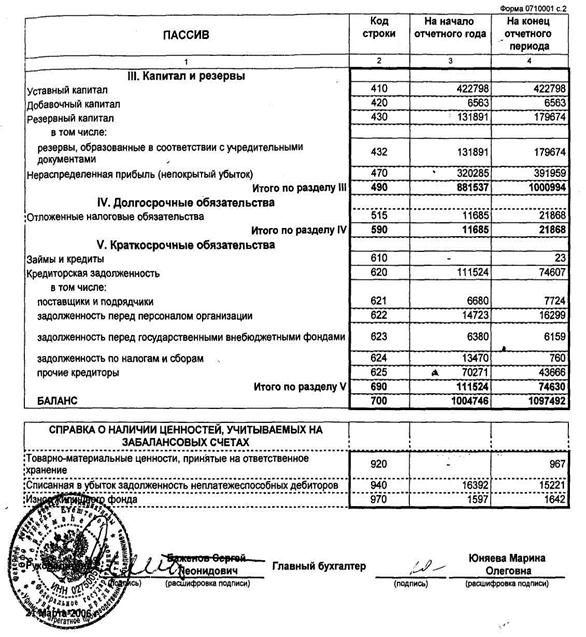

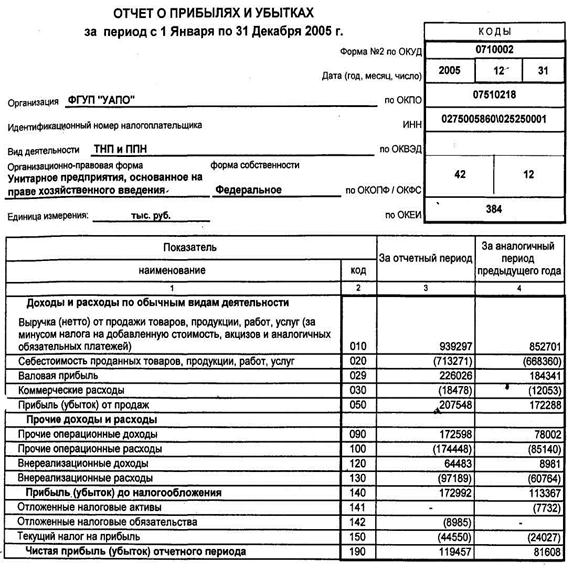

... 3660290 16943809 52359305 3. СОВЕРШЕНСТВОВАНИЕ КОММЕРЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ФГУП «УАПО» Проведенный анализ и выявление негативных явлений на предприятии, позволяет предложить мероприятия по совершенствованию коммерческой деятельности ФГУП «УАПО» по двум направлениям: · Повышение эффективности снабженческой деятельности. · Повышение эффективности сбытовой ...

0 комментариев