Навигация

Бюро кредитних історій позичальників в ринкових країнах світу та досвід ефективності застосування їх послуг

3.1 Бюро кредитних історій позичальників в ринкових країнах світу та досвід ефективності застосування їх послуг

“Кредитне бюро”(бюро кредитних історій)- це установа, основний вид діяльності якої становить збір, накопичення, обробка, збереження та надання інформації (позитивної та негативної) про виконання фінансових зобов’язань фізичними та юридичними особами.

Світова практика діяльності кредитних бюро довела, що існують досить відчутні загальні переваги від діяльності кредитного бюро. Основні аргументи економічного характеру на користь створення та функціонування кредитного бюро, що містяться в світовій літературі, полягають в наступному:

- наявність кредитної звітності стимулює позичальників погашати кредити, оскільки в протилежному випадку вони ризикують в майбутньому не отримати кредит в іншій кредитній організації. Тобто виникає стимулюючий механізм для підвищення платіжної дисципліни;

- обмін інформацією між кредиторами допомагає їм відрізнити добросовісного позичальника від недобросовісного, і відмовити недобросовісному в отриманні кредиту або встановити більш високі процентні ставки та отримати додаткове забезпечення і гарантії;

- зниження кількості часу та коштів на отримання інформації позитивно відображається на вартості кредиту для позичальників. При відсутності кредитного бюро отримання банками самостійно інформації по окремому позичальнику щодо виконання ним фінансових зобов’язань, при масовому споживчому кредитуванні практично неможливо;

- отримуючи інформацію з кредитної історії, кредитори мають змогу визначатись з наявністю заборгованості по кредитах, які позичальник отримав в інших банках, і визначитись чи не є рівень заборгованості занадто великим для цього позичальника;

- задоволення потреби в надійній та повній інформації знижує вимоги до розміру забезпечення або гарантій для надійних позичальників та збільшує загальні об’єми кредитування;

- створення “кредитної історії” розширює доступ до фінансових послуг суб’єктів малого, середнього бізнесу та фізичних осіб.

Створення механізму обміну інформацією через кредитні бюро позитивно впливає на [72]:

- керування ризиками (процентна ставка визначається в залежності від вірогідності повернення кредиту, що розраховується на підставі даних кредитного бюро);

збільшення загальних об’ємів кредитування;

прискорення процесу прийняття рішень;

якість кредитного портфелю банків;

стабільність банківської системи;

збільшення участі банківського капіталу в економічних процесах країни.

Аналіз функціонування кредитних бюро різних країн показує, що не існує уніфікованого підходу щодо організації роботи, форми власності, обсягу інформації кредитних бюро, але є загальні тенденції щодо організації роботи бюро.

Переважна кількість розвинених країн у вирішенні цього питання керується законами, що регулюють відносини у сфері захисту персональних даних та інформації, а також споживчого кредитування.

Наприклад, при здійсненні діяльності німецьке кредитне бюро керується спеціальним федеральним законом (Federal Data Protection Act); кредитне бюро Франції у своїй діяльності керується законом щодо захисту персональної інформації (Data Protection Act, 1984).

Бюро кредитних історій Канади функціонує відповідно до закону щодо захисту персональної інформації та електронних документів (Personal Information Act). Проте слід зазначити, що кожна провінція Канади має власні особливості функціонування та діяльності кредитних бюро.

У Європі та США застосовуються різні підходи до збору та захисту персональних даних [81].

У США діють декілька законів, що регулюють збір та розповсюдження персональних даних. Щодо надання кредитних звітів кредитними бюро то у 1971 році (зі змінами 1966 р.) США прийнятий окремий Закон про сумлінну кредитну інформацію (Federal Fair Credit Reporting Act), що докладно регулює видачу кредитних історій. Цей закон визначив право продавати інформацію про споживача без його згоди.

Законодавство країн-членів Європейського союзу підпорядковано Директивам ЄС і відображає їх основні принципи. Вимоги ЄС з питань захисту персональних даних при їх збиранні та обробці викладені у декількох документах ЄС, основними з яких:

1) Конвенція Ради Європи про захист особи у зв’язку з автоматичною обробкою персональних даних (28.01.1981 р.).

2) Директива 95/46/ЄС Європейського парламенту і Ради Європейського союзу від 24 жовтня 1995 року (“Директива про приватність”).

3) Директива 97/66/ЄС Європейського парламенту і Ради Європейського Союзу від 15 грудня 1997 року стосовно обробки персональних даних і захисту приватності у телекомунікаційному секторі.

Тенденція розвитку кредитних бюро у світі свідчить про те, що переважна кількість бюро створюється в якості приватних, комерційних установ. Основними засновниками кредитних бюро, які створюються в останній час, виступають самі кредитні установи.

Похожие работы

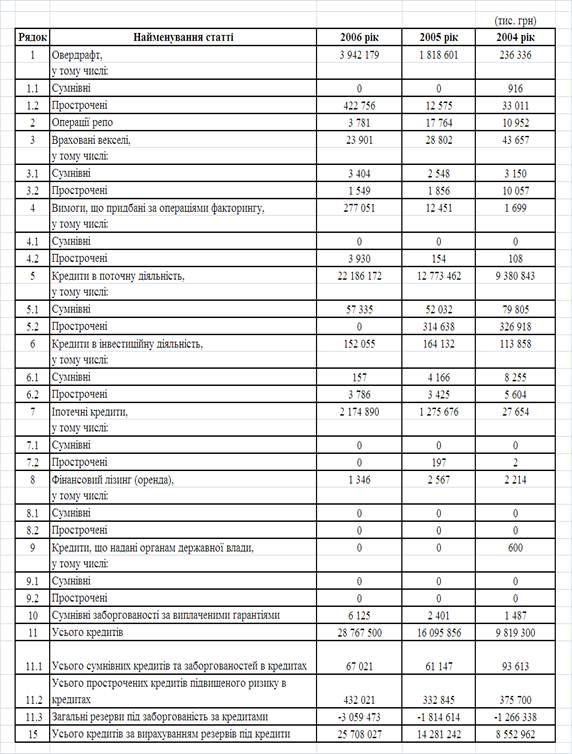

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

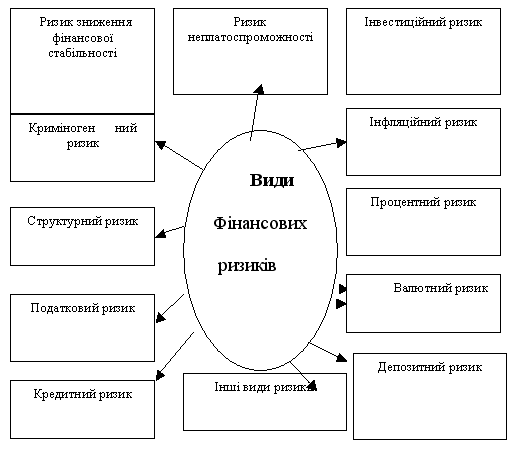

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

0 комментариев