Навигация

Аналіз кредитного портфелю та управління кредитним ризиком в АКБ “Приватбанк”

2.1 Аналіз кредитного портфелю та управління кредитним ризиком в АКБ “Приватбанк”

Закрите акціонерне товариство Комерційний банк “Приватбанк” (ЗАТ КБ “Приватбанк”), зареєстровано в Національному банку України 19 березня 1992 року, реєстраційний номер — 92 [79]. Форма власності — колективна. Ідентифікаційний код по ЕДРПОУ — 14360570. Місцезнаходження банку відповідно установчим документам: 49094, м. Дніпропетровськ, вул. Набережна Перемоги, 50. На сьогоднішній день у банку працює понад 28 тисяч співробітників, з них 3 650 - у головному офісі банку.

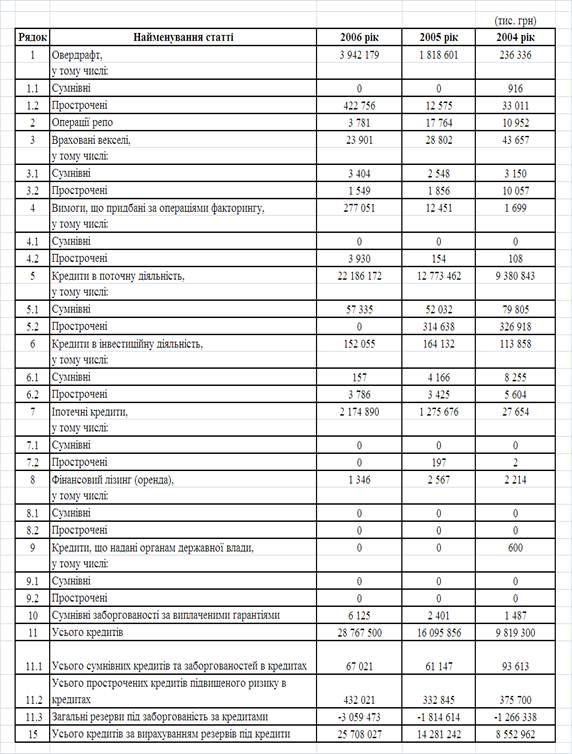

У табл. А.1 - А.5 Додатку А приведені звітні баланси і звіти про фінансові результати АКБ “Приватбанк” за 2000 - 2006 роки [78 - 80].

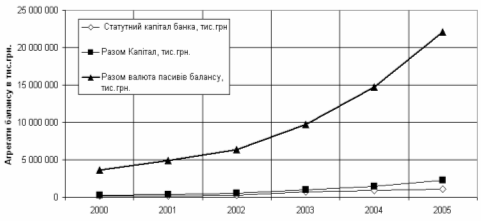

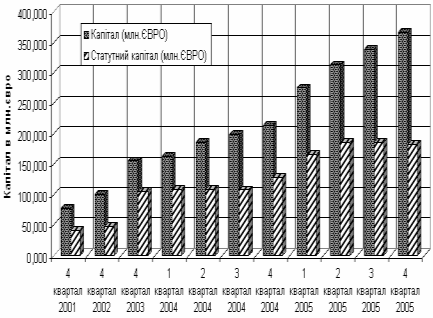

Станом на 01.01.2006 року (за результатами 2005 року) АКБ „Приват-банк” є лідером і займає наступні рейтингові місця в банківській системі України [80]:

- Обсяг валюти активів балансу – 21 664,360 млн.грн.( 1 місце);

- Обсяг власного капіталу – 2 307,466 млн.грн.( 1 місце);

- Обсяг статутного капіталу – 189,228 млн.євро( 2 місце);

- Обсяг кредитно-інвестиційного портфеля – 16 763,230 млн.грн.(1 місце);

- Обсяг поточних і строкових депозитів фізичних осіб

– 9 966,027 млн.грн.( 1 місце);

- Обсяг поточних і строкових депозитів юридичних осіб

– 4 016,333 млн.грн.( 3 місце);

- Обсяг балансового прибутку – 472,042 млн.грн.( 1 місце);

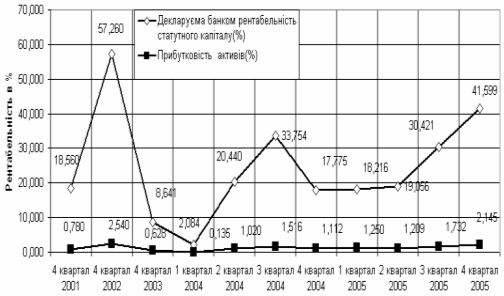

- Прибутковість статутного капіталу – 41,774 % ( 11 місце);

- Прибутковість активів балансу – 2,179 % ( 6 місце);

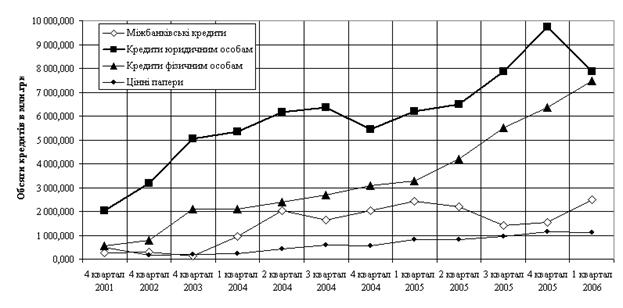

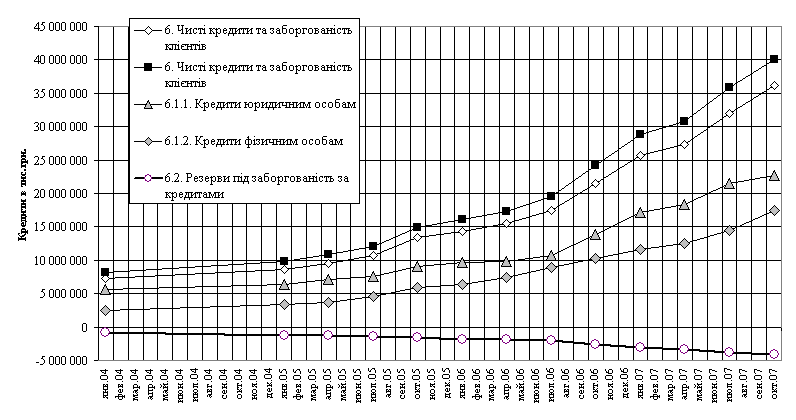

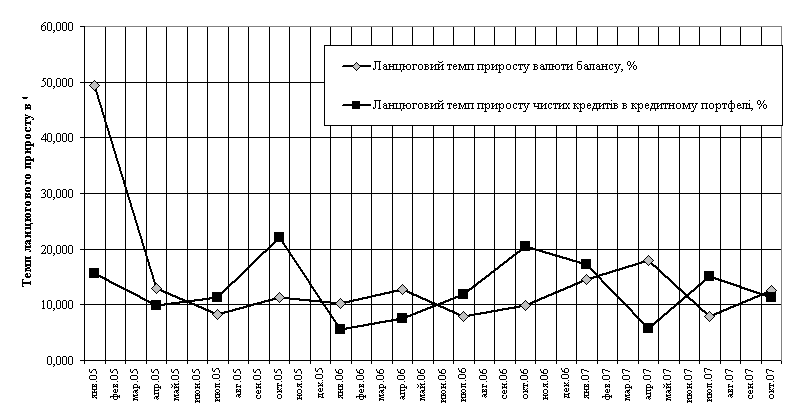

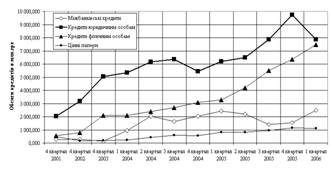

На графіках рис.2.1 наведена динаміка росту обсягів інвестиційно-кредитного портфелю АКБ “Приватбанк” у 2001 – 2006 роках. Як показують графіки – кредитування юридичних осіб є найбільш вагомою часткою активних операцій банка. Але з 3 кварталу 2004 року (системна криза депозитної бази банків за рахунок політичних ризиків виборів Президента України) – АКБ “Приватбанк” почав пріоритетно нарощувати частку кредитування фізичних осіб, що особливо виражено у 1 кварталі 2006 року, коли обсяги кредитів юри-дичним особам зменшились на 2 млрд.грн., а водночас обсяги кредитів фізич-ним особам зросли на 1,2 млрд.грн. і обсяги міжбанківських кредитів зросли на 0,9 млрд.грн. Таким чином, АКБ “Приватбанк” виконує диверсифікацію кредитів по зменшенню обсягів, наданим одному позичальнику, що суттєво зменшує ризик одночасного неповернення кредитів багатьма позичальниками.

Рис.2.1. Динаміка обсягів та структура кредитно-інвестиційного портфелю АКБ “Приватбанк” у 2001 –2006 роках

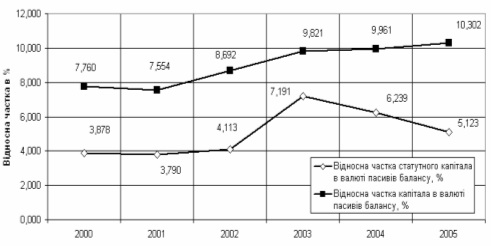

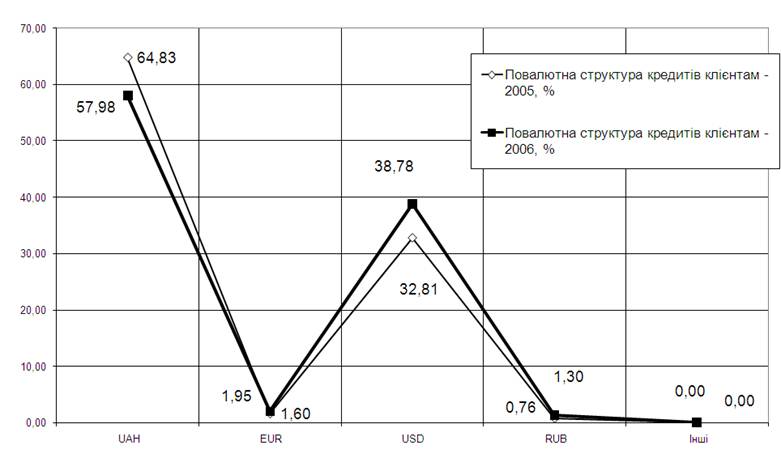

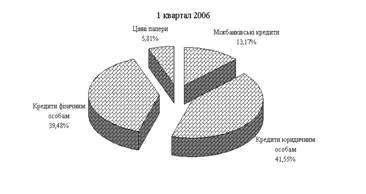

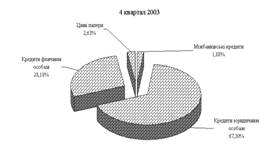

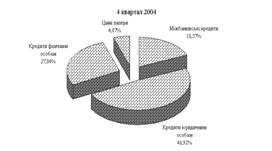

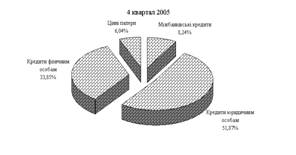

Наведена на рис.2.2 динаміка структури інвестиційно-кредитного портфелю АКБ “Приватбанк” показує, що зміни у структурі характеризуються наступним:

- вагова частка кредитів, наданих юридичним особам, зменшилась з рівня 67,3%(4 квартал 2003 року) до 41,55% (1 квартал 2006 року);

- вагова частка кредитів, наданих фізичним особам, підвищилась з рівня 28,18%(4 квартал 2003 року) до 39,48% (1 квартал 2006 року);

- вагова частка наданих міжбанківських кредитів підвищилась з рівня 1,88%(4 квартал 2003 року) до 13,17% (1 квартал 2006 року);

- вагова частка активів, вкладених в цінні папери, підвищилась з рівня 2,63%(4 квартал 2003 року) до 5,81% (1 квартал 2006 року);

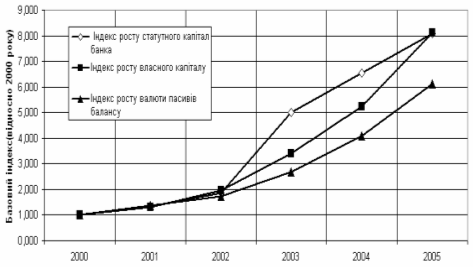

На рис.2.3 наведена динаміка обсягів створених резервів під ризики кредитних операцій у 2001 – 2006 роках. Як показує аналіз наведених характеристик, відносна процентна частка резервів до загальної суми кредитів зросла від рівня 10,18% у 2001 році до рівня 12,9% у 2004 році та зменшилась до рівня 10,31% у 2006 році, тобто незбалансований заставою кредитний ризик становить не менше 10%.

Згідно “Звіту про класифіковані кредитні операції за формами власності та розрахунку резерву на відшкодування можливих втрат за кредитними операціями АКБ “Приватбанк” [13], на рис. 2.4 - 2.12 побудована графічна структура кредитного портфелю АКБ “Приватбанк” станом на 31.12.2005 року

Як показує аналіз графіків рис.2.4 –2.12 найбільш вразливішим місцем в кредитному менеджменті АКБ “Приватбанк” з точки зору забезпечення мінімізації кредитного ризику є адміністрування наступних видів кредитів:

а) Кредити, надані фізособам в інвестиційну діяльність:

- вагова частка в “безнадійних” кредитах – 42,39%;

- вагова частка в “сумнівних” кредитах – 23,25%;

- вагова частка в “субстандартних” кредитах – 12,91%;

б) Кредити, надані фізособам в поточну діяльність:

- вагова частка в “безнадійних” кредитах – 33,12%;

- вагова частка в “сумнівних” кредитах – 18,16%;

- вагова частка в “субстандартних” кредитах – 10,09%;

в) Кредити, надані юрособам за врахованими векселями:

- вагова частка в “безнадійних” кредитах – 8,57%;

- вагова частка в “сумнівних” кредитах – 20,51%;

- вагова частка в “субстандартних” кредитах – 26,95%;

г) Кредити, надані юрособам за внутрішніми торгівельними операціями:

- вагова частка в “безнадійних” кредитах – 6,12%;

- вагова частка в “сумнівних” кредитах – 14,65%;

- вагова частка в “субстандартних” кредитах – 19,25%;

Похожие работы

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

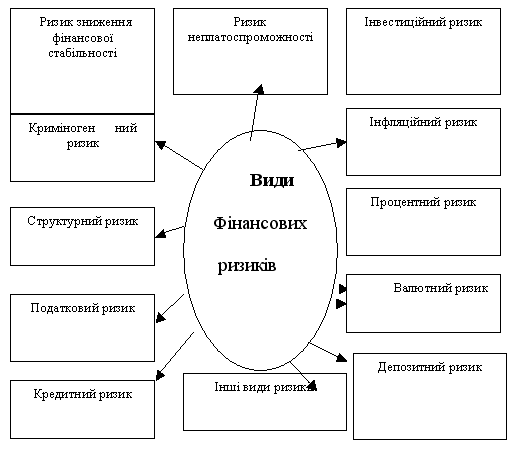

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

0 комментариев