Навигация

Процедури оцінки фінансового стану та короткострокової кредитоспроможності позичальників - юридичних осіб

1.2 Процедури оцінки фінансового стану та короткострокової кредитоспроможності позичальників - юридичних осіб

Кредитоспроможнiсть позичальника - це здатнiсть юридичної або фiзичної особи повнiстю та у строк розрахуватися зi своїми борговими зобов'язаннями. Вона не фiксує неплатежi за минулий перiод або на якусь конкретну дату, а прогнозує його платоспроможнiсть на найближчу перспективу.

Процес аналізу та оцінювання кредитоспроможності клієнта складається з двох етапів [73]:

- оцінювання моральних та етичних якостей позичальника, його репутації та намірів щодо повернення позички;

- прогнозування платоспроможності позичальника на період кредитування.

Національний банк України в "Положенні про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків" [13] розробив методику аналізу фінансового стану позичальника, яка має враховуватися банками обов'язково. Методика оцінювання фінансового стану позичальника, перелік аналітичних показників, їхні нормативні значення та значущість (встановлюється за бальною системою з огляду на вагомість кожного показника серед інших) визначаються окремо для кожної групи позичальників. У загальному випадку виокремлюють такі групи позичальників: юридична особа, банк, фізична особа.

Аналiз кредитоспроможностi та фiнансового стану позичальника проводяться банком на пiдставi:

1) документiв та матерiалiв, отриманих безпосередньо вiд клiєнта;

2) документiв та матерiалiв про клiєнта у базах даних банку;

3) iнформацiї з оточення клiєнта.

Для здійснення оцінки фінансового стану позичальника - юридичної особи банк має враховувати такі основні економічні показники його діяльності:

- платоспроможність (коефіцієнти миттєвої, поточної та загальної ліквідності);

- фінансова стійкість (коефіцієнти маневреності власних коштів, співвідношення залучених і власних коштів);

- обсяг реалізації;

- обороти за рахунками (співвідношення надходжень на рахунки позичальника і суми кредиту, наявність рахунків в інших банках; наявність картотеки неплатежів - у динаміці);

- склад та динаміка дебіторсько-кредиторської заборгованості (за останній звітний та поточний роки);

- собівартість продукції (у динаміці);

- прибутки та збитки (у динаміці);

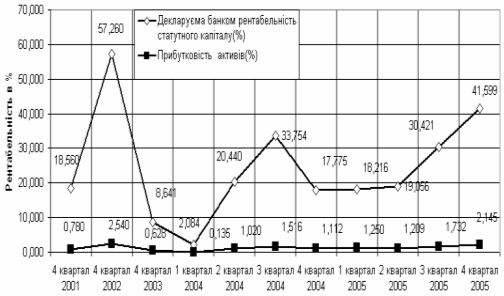

- рентабельність (у динаміці);

- кредитна історія (погашення кредитної заборгованості в минулому, наявність діючих кредитів).

В табл. Б.1 – Б.4 наведені алгоритми розрахунків показників діяльності підприємства [53] – [57] з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” :

Розрахунок класу кредитоспроможності проводиться при розрахунках фінансової стійкості та ліквідності підприємства. При цьому впроваджені типові форми “Класу кредитоспроможності” [48] (табл.1.4) :

Таблиця 1.4. - Клас кредитоспроможності позичальників

| Показник | 1 клас | 2 клас | 3 клас |

| Коефіцієнт незалежності | більше 0,6 | від 0,3 до 0,6 | менше 0,3 |

| Коефіцієнт абсолютної ліквідності | 0,2 та більше | від 0,15 до 0,2 | менше 0,15 |

| Коефіцієнт проміжної ліквідності | 0,7 та більше | від 0,4 до 0,7 | менше 0,4 |

| Коефіцієнт покриття | 2,0 та більше | від 1,0 до 2,0 | менше 1,0 |

Похожие работы

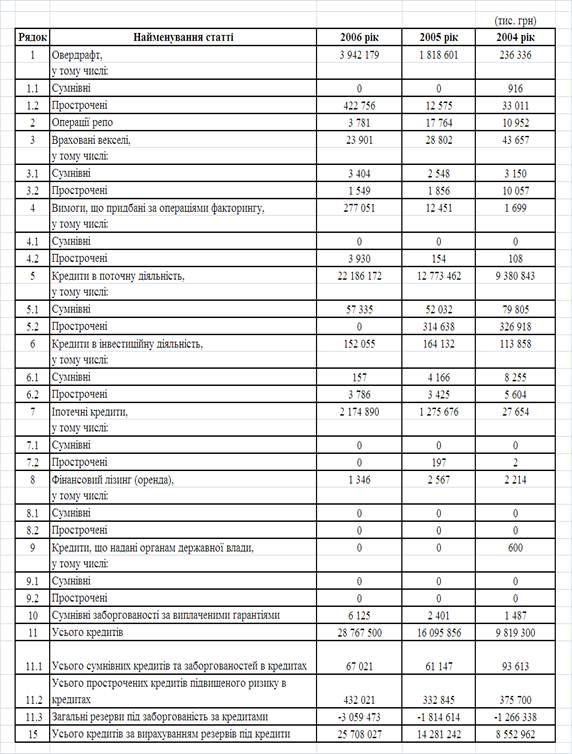

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

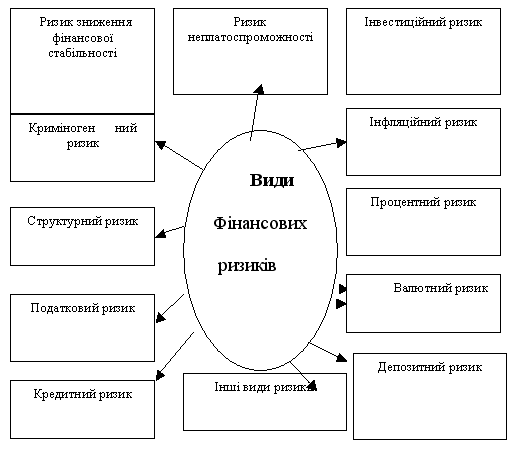

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

0 комментариев