Навигация

Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти

2.2 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти

Позичальник - відкрите акціонерне товариство ВАТ “Янцівський гранітний кар'єр” розташоване за адресою :

70050, Запорізька область, смт. Кам ' яне Вільнянського району

Статутний фонд Товариства 57 070 грн. розподілений на 5707000 простих іменних акцій номіналом по 0,01 гривні(1 коп).

Форма власності – колективна(20).

Код ЄДРПОУ – 05467607

Код діяльності ПО КВЕД – 14.11.0.

Основний вид діяльності – добування та обробка граніту. Янцівські граніти – сірі граніти з кварцовими білими прожилками – відносяться до груп відносно дешевих гранітів (вартість 1 м2 полірованої плитки 10 мм товщини не вище 21$/м2 при вартості червоно-чорних гранітів Криворізького басейну відповідної товщини не менше 30$/м2)

Аналіз фінансово-економічного стану підприємства і керування його фінансами проводиться на основі його фінансових звітів:

- Форма №1 “Баланс” – звіт про фінансовий стан, що відображає активи, зобов'язання і капітал підприємства на встановлену дату [25].

- Форма №2 “Звіт про фінансові результати”, що містить дані про доходи, витрати і фінансові результати діяльності підприємства за звітний і попередній періоди [26].

У табл. В.1 Додатку В приведена динаміка статей балансу ВАТ «Янцівський гранітний кар'єр» за 2004 - 2005 роки. У табл.В.2 Додатку В приведена динаміка статей звітів про фінансові результати ВАТ «Янцівській гранітний кар'єр » за 2004 -2005 роки.

Результати розрахунків коефіцієнтів – показників фінансового стану згідно алгоритмів [53], [57] наведені в табл. В.3 – В.7 Додатку В.

Результати 2005 року

Як видно з результатів розрахунків показників ліквідності, платоспроможності та джерел покриття виробничих запасів ВАТ “Янцівський гранітний кар'єр” (табл.В.3 – В.7 додатку В) :

на звітну дату показники покриття запасів з стійкого фінансового стану переведені в зону кризового фінансового стану, тобто розмір запасів не відповідає зменшенню капіталу підприємства за рахунок продажу активів (основних фондів), що потребує швидкої реакції, враховуючи певну кризу з реалізацією (падіння дебіторської заборгованості та зростання готової нереалізованої продукції);

показники платоспроможності та ліквідності знаходяться близько до діапазону нормативів для коефіцієнтів ліквідності , за виключенням показника абсолютної ліквідності, тобто необхідно підвищити норматив готівкових грошей на розрахунковому рахунку та в касі, та падіння показника строкової ліквідності за рахунок відміченого падіння рівня дебіторської заборгованості, тобто кризи з реалізацією;

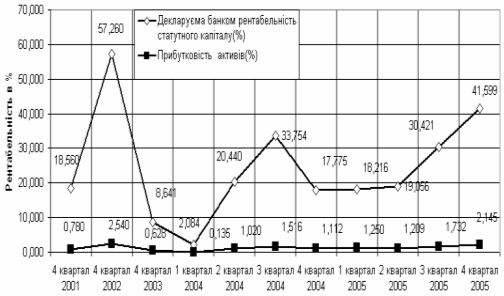

Як видно з результатів розрахунків показників рентабельності та фінансової стійкості в ВАТ “Янцівський гранітний кар'єр”:

рентабельність активів та власного капіталу по чистому доходу, відповідно, у звітному періоді підвищилась відносно базового, з 68,29% до 102,77% та з 78,36% до 135,34%;

навпаки, рентабельність активів та власного капіталу по валовому реалізаційному прибутку , відповідно, у звітному періоді знизилась відносно базового, з 12,46% до 2,8% та з 14,29% до 3,69%;

рентабельність власного капіталу по чистому прибутку після оподаткування з негативного збитку у базовому періоді піднялася до +1,9% у звітному періоді;

наведений рівень рентабельності власного капіталу по чистому прибутку після оподаткування дуже низький, бо відповідає строку окупності власного капіталу 52,6 років, що робить підприємство інвестиційно непривабливим;

всі показники фінансової стійкості(фінансування, маневреності, незалежності) , хоча і зменшилися після часткового продажу основних фондів, і відповідному зменшенню капіталу, одначе відповідають у звітному періоді відносно стійкому стану підприємства;

Як видно з результатів розрахунків показників ділової активності в ВАТ “Янцівський гранітний кар ' єр” :

коефіцієнт трансформації активів у виручку від реалізації підвищився у звітному періоді на +51,5% (з 0,68 у базовому періоді до 1,03 у звітному періоді);

фондовіддача основних фондів підвищилася у звітному періоді на +87,8% (з 0,9 у базовому періоді до 1,69 у звітному періоді);

коефіцієнт оборотності обігових коштів зменшився на –8,2 % (з 2,93 у базовому періоді до 2,69 у звітному періоді), що відповідає зростанню періоду 1-го обороту обігових коштів з 124,66 дня до 135,65 днів;

коефіцієнт оборотності запасів коштів зменшився на –18,5 % (з 6,15 у базовому періоді до 5,01 у звітному періоді), що відповідає зростанню періоду 1-го обороту запасів з 59,35 дня до 72,87 дня;

коефіцієнт оборотності дебіторської заборгованості зріс на +40,2 % (з 6,72 у базовому періоді до 9,42 у звітному періоді), що відповідає зниженню періоду 1-го обороту дебіторської заборгованості з 54,33 дня до 38,76 дня;

коефіцієнт оборотності кредиторської заборгованості зріс на +23,6 % (з 7,51 у базовому періоді до 9,28 у звітному періоді), що відповідає зниженню періоду 1-го обороту (погашенню) кредиторської заборгованості з 48,58 дня до 39,33 дня;

Згідно з результатами аналізу попереднього розрахунку підприємству необхідний кредит розміром 400 000 грн. для тимчасового покриття залученим банківським капіталом величини запасів в оборотних коштах.

Підприємство ВАТ “Янцівський гранітний кар ' єр” подає заявку на кредит 400 000 грн. на 1 рік під 25 % річних. В якості застави на загальну суму 800 000 грн. надається (баланс-табл.В.1):

- готова продукція вартістю 601,8 тис.грн. ;

- дебіторська заборгованість за розрахунками з бюджетом 121,5 тис.грн.;

- частина дебіторської заборгованості за відпущену продукцію на суму 78 тис.грн. (з загальної суми 786,7 тис.грн.);

Експертний аналіз з боку банку дає наступну діагностику :

а) Згідно показників табл.1.1 по класам кредитоспроможності:

- по коефіцієнту незалежності = 0,759 – клас 1 (>0,6);

- по коефіцієнту абсолютної ліквідності = 0,189 – клас 2 (0,15 – 0,2);

- по коефіцієнту строкової ліквідності = 0,659 – клас 2 (0,4 - 0,7);

- по коефіцієнту покриття = 0,659 – клас 3 (<1,0);

Таким чином – середній клас кредитоспроможності –2 клас

б) Згідно показників табл.1.2, враховуючі 2 клас кредитоспроможності та невисоку рентабельність підприємства, клас позичальника – В.

в) Згідно таблиці 1.4 – кредитна операція відноситься до класу “субстандартна”.

г) Згідно табл.1.5 – для субстандартних кредитів рівень заліку застави становить всього 20% від її балансової вартості.

Тобто, рівень застави для надання кредиту в 400 000 грн. повинен бути піднятий до 2 млн.грн.

д) Таким чином, підприємство ВАТ “Янцівський гранітний кар'єр” повинно надати в заставу додатково основних фондів на суму 1,2 млн.грн. з наявних 4,3 млн.грн. (баланс – табл.В.1). Інакше банк відмовить у наданні кредиту, чи може надати кредит на суму 160 000 грн. замість 400 000 грн.

е) Варіант ризикового кредитування банком з еквівалентним підняттям ставки кредитування з 25% до 40% річних – вочевидь не може бути прийнятий підприємством, оскільки підвищена сума процентів на 80 000 грн. з ' їдає весь плановий прибуток підприємства.

2.3 Оцінка ефективності довгострокового кредитування по лінії ЕБРР інвестиційного проекту виробництва нового препарату „Пантолайф” на Тернопільській фармацевтичній фабриці

Фармацевтична продукція, що випускається Тернопільською фармацевтичною фабрикою - самостійним підрозділом ТОВ “Юніфарма” (м.Київ), задовільної якості, її ціна приваблива для покупців, вона користується дуже високим попитом серед населення країн СНД у першу чергу за рахунок прийнятних цін.

Основна підприємницька ідея бізнес-плану проекту розгортання виробництва на Тернопільській фармацевтичній фабриці (додатково до виробництва „Пантокрину”) нового препарату „Пантолайф”, виробництво якого розгорнуто в Росії, полягає в наступному :

1. ТОВ „Юніфарма” на Тернопільській фармацевтичній фабриці розгорнуло технологічний процес виробництва препарату „Пантокрин” та освоїло технологію роботи з вихідною сировиною – пантами оленів, які вирощуються не тільки в Сибіру в Росії, але і на дослідних фермах в Білорусії та Україні.

2. Розгортання випуску в Україні нового препарату „Пантолайф” дозволяє виконати основну стратегічну ціль ТОВ „Юніфарма” – „Ліки від українських виробників – це „Юніфарма” ”.

Таблиці вхідних даних інвестиційного проекту

1. Додаткові інвестиції :

1.1 Придбане обладнання за рахунок кредиту на 5 років на суму 7 500 000 грн.(1,4 млн.доларів США) ;

1.2 Кредит взятий під 22 % річних ;

1.3 Повернення основної суми кредиту проводиться рівними долями з 1(першого) року по закінченню кожного з п'яти років;

1.4 Збільшення оборотного капіталу з власних коштів становить 500 000 грн.(додаткова емісія облігацій ТОВ);

1.7 Сплата процентів за користування кредитом – щорічна;

В таблицях 2.1, 2.2 наведений алгоритм та результати розрахунку ліквідної вартості обладнання, яке реалізується через 5 років(повного життєвого циклу).

Таблиця 2.1

Ліквідаційна вартість проекту проекту „Пантолайф” (Тернопільська ФФ) ТОВ „Юніфарма”

| № п/п | Показник | Формула розрахунку | Значення показника | Одиниці |

| 1. | Ринкова вартість обладнання | 7 500 000 | грн. | |

| 2. | Витрати на придбання обладнання (кредит) | 7 500 000 | грн. | |

| 3. | Амортизація до ліквідації | 100 % від п.1 | 7 500 000 | грн. |

| 4. | Ринкова вартість ліквідуємого обладнання | 10 % від п.1 | 750 000 | грн. |

| 5. | Витрати на ліквідацію обладнання | 8 % від п.4 | 60 000 | грн. |

| 6. | Операційний доход від ліквідації обладнання | п. 4 - п.5 | 690 000 | грн. |

| 7. | Податок на доход | 25 % від п.6 | 172 500 | грн. |

| 8. | Чиста ліквідаційна вартість обладнання | п.6 - п.7 | 517 500 | грн. |

Таблиця 2.2

Результати інвестиційної діяльності проекту „Пантолайф” (Тернопільська ФФ) ТОВ „Юніфарма”

| № п/п | Показники, грн. | 0 рік | Значення показників на t - кроку діяльності | |||||

| 1 рік | 2 рік | 3 рік | 4 рік | 5 рік | Т(лікв.) | |||

| 1 | Земля | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2 | Будинки, споруди | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 3 | Обладнання | -7 500 000 | 0 | 0 | 0 | 0 | 0 | 517 500 |

| 4 | Нематеріальні активи | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5 | Разом: вкладення в основний капітал | -7 500 000 | 0 | 0 | 0 | 0 | 0 | 517 500 |

| 6 | Приріст власного обо-ротного капіталу (-), | -500 000 | ||||||

| 7 | Усього інвестицій | -8 000 000 | 517 500 | |||||

В таблиці 2.3 наведені результати розрахунку операційної діяльності підприємства на основі вхідних даних.

Таблиця 2.3

Результати операційної діяльності проекту „Пантолайф” (Тернопільська ФФ) ТОВ „Юніфарма”

| № п/п | Показники | Значення показників на t - кроку діяльності | |||||

| 1 рік | 2 рік | 3 рік | 4 рік | 5 рік | Т (лікв) | ||

| Розрахунок валового доходу | |||||||

| 1 | Обсяг продажу, упаковки | 720 000 | 820 800 | 950 250 | 1090 503 | 760 650 | 0 |

| 2 | Розподіл продажу (експорт/ внутрішній),%/% | 30/70 | 60/40 | 65/35 | 70/30 | 80/20 | |

| 3 | Ціна продажу грн./упаковку (експорт/ внутрішня). | 30/24 | 30/24 | 30/24 | 30/24 | 30/24 | 0 |

| 4 | Виручка від продажу, тис. грн. (експортна/внутрішня) | 6480/ 12096 | 14904/ 7948,8 | 18573,7/ 8001 | 22995,6/ 7884,2 | 18396/ 3679,2 | 750 |

| 5 | Чиста виручка від продажу з компен сацією різниць експорт - ПДВ, тис.грн. | 17856 | 24508,8 | 28955,9 | 34164,9 | 25141,2 | |

| 6 | Умовна чиста виручка при 100% реалізації на Україні, тис.грн | 14400 | 16560 | 19050 | 21900,6 | 18396 | |

| Розрахунок валових витрат ( для оподаткування) | |||||||

| 7 | Змінні витрати на оплату праці, тис.грн. (з нарахуванням 39% на ФЗП) | -1926 | -2370 | -2915,7 | -3589,8 | -2685,7 | 0 |

| 8 | Змінні витрати на оплату сировини та її обробку , тис.грн. | -8474,4 | -9745,6 | -11210,9 | -12888,5 | -9021,7 | |

| 9 | Постійні витрати, тис.грн. | -1444 | -1517 | -1593 | -1672 | -1756 | 60 |

| 10 | Амортизація обладнання (фонд оплати повернення кредиту),тис. грн. | -1500 | -1500 | -1500 | -1500 | -1500 | 0 |

| 11 | Відсотки по кредитах, тис.грн. | -1650 | -1320 | -990 | -660 | -330 | 0 |

| Розрахунок балансового прибутку для оподаткування | |||||||

| 12 | Балансовий прибуток, тис.грн. | 2861,6 | 8056,2 | 10746,3 | 13854,6 | 9847,8 | 690 |

| 13 | Балансовий прибуток при реалізації без експорту, тис.грн. | -594,4 | 107,4 | 840,4 | 1590,3 | 3102,6 | |

| 11 | Податки на прибуток, грн. | -715,4 | -2014,0 | -2686,6 | -3463,6 | -2461,9 | -172,5 |

| 12 | Проектований чистий прибуток(для начислення % долі дивідендів), тис.грн. | 2146,2 | 6042,2 | 8059,7 | 10390,9 | 7385,8 | 517,5 |

| Розрахунок чистого операційного доходу ( + фонд амортизації) | |||||||

| 13 | Чистий доход від операцій (чистий прибуток + амортизація), тис.грн. | 3646,2 | 7542,2 | 9559,7 | 11890,9 | 8885,8 | 517,5 |

За результатами розрахунків інвестиційної та операційної діяльностей підприємства(див.табл.2.2, 2.3) розраховуємо результати фінансової діяльності підприємства та грошові потоки (табл. 2.4).

Таблиця 2.4

Результати фінансової діяльності проекту „Пантолайф” (Тернопільська ФФ) ТОВ „Юніфарма”

| п/п | Показники | 0 рік | 1 рік | 2 рік | 3 рік | 4 рік | 5 рік | Т (лікв.) |

| Розрахунки динаміки капіталізованого власного капіталу | ||||||||

| 1 | Інвестиції власного капіталу, тис.грн. | 500 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2 | Чистий Прибуток до капіталізації, тис.грн. | 0 | 2146,2 | 6042,2 | 8059,7 | 10390,9 | 7385,8 | 517,5 |

| 3 | Виплата 25% дивідендів, тис.грн. | 0 | -536,5 | -1510,5 | -2014,9 | -2597,7 | -1846,4 | |

| 4 | Власний накопичений капітал проекту з капіталізацією 75% прибутку, тис. грн. | 500 | 2109,7 | 6641,4 | 12686,2 | 20479,4 | 26536,3 (з врахуванням Тлів) | |

| Розрахунки динаміки запозичення та амортизаційного повернення коштів | ||||||||

| 6 | Довгострокові кредити, тис.грн. | 7500 | 0 | 0 | 0 | 0 | 0 | 0 |

| 7 | Амортизація обладнання (фонд оплати кредиту),тис.грн. | 0 | 1500 | 1500 | 1500 | 1500 | 1500 | 0 |

| 8 | Погашення заборгованості по кредитах, тис.грн. | 0 | -1500 | -1500 | -1500 | -1500 | -1500 | 0 |

| Результати фінансової діяльності | ||||||||

| 10 | Потік реальних грошей, грн. | 500 | 1609,7 | 4531,7 | 6044,8 | 7793,2 | 6056,9 (з врахуванням Тлікв) | |

Розраховуючи в “електронних таблицях” EXCEL-2000 послідовними приближеннями значення ВНД – внутрішньої норми доходності, тобто такого значення % зміни вартості грошей у часі, яка дозволяє вирівняти дисконтовані інвестиції та чистий дисконтований доход підприємства, тобто ВНД – досягнута фактична рентабельність капіталу, маємо:

![]()

Таким чином, проведений аналіз ефективності довгострокового кредитування ТОВ „Юніфарма” при впровадженні інвестиційного проекту виробництва нового препарату „Пантолайф” на Тернопільській фармацевтичній фабриці показав, що при ретроспективному рівні прибутків за минулі періоди 630 –720 тис.грн. на рік, прогнозні характеристики кредитуємого проекту за 5 років становлять:

- дисконтований чистий прибуток (NPV) – 9,7 млн.грн.

- строк дисконтованої окупності інвестицій – 2,25 роки(менше 5 років)

- дисконтований індекс доходності 2,21 (вище 1,0)

На фоні сплати банкові 22% річних за користування кредитом та реалізації інвестиційно привабливої для учасників товариства щорічної виплати дивідендів 25% від чистого прибутку, прогнозні потоки доходів проекту дозволяють досягнути внутрішньої норми доходності 44%, що значно вище дисконту вартості капіталу 9–12%, тобто інвестиційний проект може бути прийнятий як кредитором-банком, так і учасниками товариства.

Розділ 3. Шляхи розвитку нових технологій і процедур оцінки фінансового стану та кредитоспроможності позичальників – юридичних осіб

Похожие работы

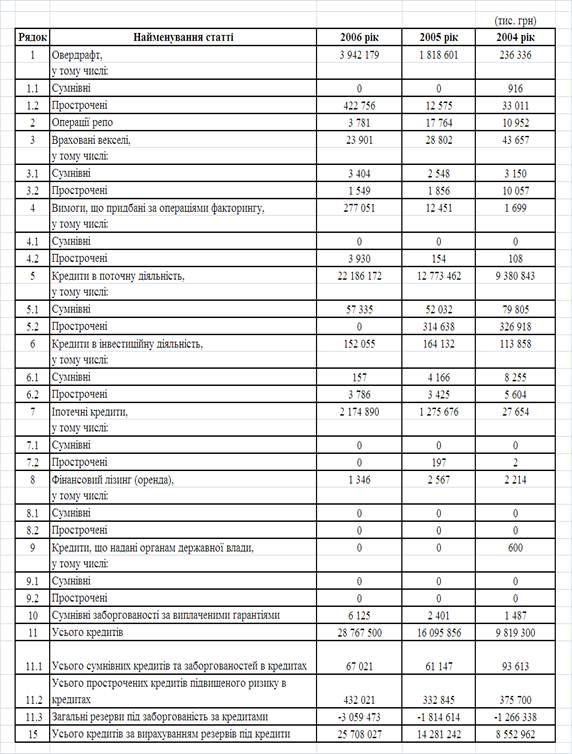

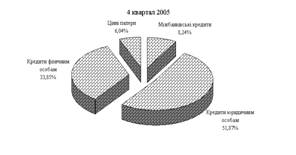

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

0 комментариев