Навигация

Анализ финансового состояния организации

2.2 Анализ финансового состояния организации

В данном разделе дипломной работы проведем краткий финансовый анализ, цель которого – получение небольшого числа наиболее существенных показателей, дающих объективную характеристику имущественного и финансового положения анализируемой организации, а также результатов ее деятельности.

В качестве источника информации для проведения анализа служат данные годовой бухгалтерской финансовой отчетности ЗАО «Ххх» Форма №1 по ОКУД – Бухгалтерский баланс за 2003-2005 гг. (Приложение 5, 7, 9 – за три указанных года соответственно) и Форма №2 по ОКУД – Отчет о прибылях и убытках за 2003-2005 гг. (Приложение 6, 8, 10).

При проведении данного анализа использовались приемы и методы:

- группировка данных – объединение в группы однородных по единому признаку объектов и характеристика групп системой показателей;

- горизонтальный (временной) анализ или анализ динамики – сравнение каждой позиции отчетности с предыдущим периодом с помощью абсолютных и относительных величин;

- вертикальный (структурный) анализ – определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом;

- анализ относительных показателей (коэффициентов) – расчет отношений данных отчетности, определение взаимосвязей показателей;

- факторный анализ – исследование влияния факторов (причин) на результативный показатель;

- индуктивный (исследование от частного к общему) и дедуктивный методы (наоборот);

- статистические таблицы – способ рационального изложения и обобщения данных при помощи цифр, расположенных в определенном порядке;

- графическое изображение статистических данных – способ наглядного изображения и обобщения данных посредством геометрических образцов, рисунков, схем и пояснительных надписей к ним.

Аналитические процедуры сгруппированы в два больших блока анализа: 1) анализ финансовых результатов и рентабельности, 2) анализ финансового состояния организации.

На мой взгляд, начинать анализ следует с отчета о прибылях и убытках, так как он наглядно показывают результаты работы фирмы. Рассмотрим уровень финансовых результатов, их динамику и причины их изменения в организации ЗАО «Ххх» (Приложение 11). Данные приведенной таблицы констатируют, что организация ЗАО «Ххх» работает прибыльно, так как за весь рассматриваемый период получен положительный финансовый результат, а это говорит о том, что фирма не только покрывает все свои расходы, но и получает прибыль, за счет которой может осуществлять финансирование мероприятий по научно-техническому и социально-экономическому развитию.

При первоначальном анализе динамики финансовых результатов (горизонтальный анализ) выявлено, что четкой тенденции к снижению или росту показателей прибыли нет (кроме валовой прибыли, по которой динамика отрицательна), так как за 2003-2004 гг. показатели прибыли растут, а за 2004-2005 гг. – снижаются. Это, конечно, неблагоприятно для организации. Так, прибыль до налогообложения и чистая прибыль в 2004 году по сравнению с прошлым возросли в 2,5 раза (на 27 тыс. руб. и 20 тыс. руб. соответственно), а в 2005 году по сравнению с 2004 - снизились в 3 раза (на 30 тыс. руб. и 23 тыс. руб. соответственно).

Для того чтобы понять причины снижения показателей прибыли, необходимо проанализировать влияние на них факторов, то есть выяснить источники ее формирования. На снижение прибыли от продаж в 2005 году оказали влияние следующие факторы: выручка от продаж оказала положительное влияние (так как ее рост увеличил размер прибыли от продаж), себестоимость реализации – отрицательное (из-за роста ее удельного веса в выручке на 22 % прибыль снизилась), управленческие расходы – положительное (снижение их доли в выручке привело к росту прибыли). Кроме этого, на снижение чистой прибыли в отчетном году оказало положительное влияние снижение размера налога на прибыль. Однако необходимо рассмотреть не только как повлияли перечисленные факторы на размеры прибыли от продаж и чистой прибыли, но и с какой силой (таблица 2.3)

Таблица 2.3

Степень влияния факторов на величину прибыли в 2005 г.

| Показатели-факторы | Сумма, + тыс. руб. | В % к изменению чистой прибыли |

| Выручка от продажи продукции, работ, услуг | +12 | 52 |

| Себестоимость проданной продукции, работ, услуг | -1034 | 4496 |

| Коммерческие расходы | +976 | 4243 |

| Управленческие расходы | +15 | 65 |

| Итого изменение прибыли от продаж | -30 | 130 |

| Налог на прибыль и иные аналогичные обязательные платежи | +7 | 30 |

| Влияние на чистую прибыль | -23 | 100 |

Здесь нужно быть внимательным, так как существуют показатели-факторы прямого и обратного влияния по отношению к прибыли. Глядя на таблицу, можно констатировать, что наиболее сильно на изменение, а именно снижение, размера прибыли от продаж повлиял такой фактор, как себестоимость, а с наименьшей силой - налог на прибыль. Так как воздействие себестоимости на прибыль от продаж отрицательно, то данный факт, соответственно, позитивным не является и, кроме того, негативно сказывается на изменении чистой прибыли в 2005 году.

Анализируя структуру, отметим, что в 2005 году удельный вес в выручке прибыли от продаж и удельный вес прибыли до налогообложения незначительны и равны между собой (0,32%). Прибыль до налогообложения полностью складывается из прибыли от продаж. Это связано с тем, что в ЗАО «Ххх» нет операционных и внереализационных доходов и расходов, сальдо которых увеличивает или уменьшает прибыль от продаж и формирует прибыль до налогообложения. Но лучше было бы, если удельный вес прибыли от продаж превышал удельный вес прибыли до налогообложения. Доля чистой прибыли в выручке также ничтожно мала (0,23%) и, кроме того, имеет отрицательную динамику. Значит, каждые 100 рублей выручки содержат 23 копейки чистой прибыли, что на 70 копеек ниже уровня 2004 года. Рост доли себестоимости в выручке на 22% признается отрицательным.

В заключение анализа финансовых результатов хотелось бы отметить, что руководству организации ЗАО «Ххх» необходимо обратить особое внимание на то факт, что темпы роста показателей прибыли в отчетном периоде не просто ниже темпов роста предыдущего года, а имеют противоположное направление, то есть отрицательны. А это может говорить о том, что, если такая тенденция сохранится в будущем периоде, то организация не получит прибыль, и в лучшем случае сможет лишь возместить затраты, следовательно, не будет основы для развития организации, а в худшем случае (если затраты превысят выручку) образуется убыток - область критического риска, что может поставить фирму в критическое финансовое положение, не исключающее банкротство. Таким образом, налицо ошибки, просчеты в направлениях использования финансовых средств.

Продолжая анализ финансовых результатов деятельности ЗАО «Ххх», проведем анализ рентабельности организации. Рентабельность, в отличие от прибыли, - относительный показатель, который характеризует конечный результат деятельности и степень использования всех его ресурсов, а прибыль (абсолютный показатель) – лишь финансовый результат. Показатели рентабельности ЗАО «Ххх» представлены в таблице 2.4.

Таблица 2.4

Показатели рентабельности ЗАО «Ххх» за 2003-2005 гг., %

| Показатели рентабельности | 2003г. | 2004г. | 2005г. | Изменение (+,-) | |

| В 2004г. | В 2005г. | ||||

| Рентабельность основной деятельности | 0,602 | 1,244 | 0,321 | +0,643 | -0,923 |

| Рентабельность продаж | 0,598 | 1,229 | 0,320 | +0,631 | -0,909 |

| Рентабельность активов по прибыли до налогообложения | 4,096 | 12,064 | 2,737 | +7,969 | -9,327 |

| Рентабельность активов по чистой прибыли | 3,185 | 9,115 | 2,007 | +5,930 | -7,108 |

| Рентабельность собственного капитала | 62,222 | 106,250 | 36,066 | +44,028 | -70,184 |

Анализируя данные, представленные в таблице 2.4, следует отметить следующее: за анализируемый период все показатели рентабельности имеют положительное значение, значит, организация работает прибыльно, рентабельно. Однако первые четыре из них в 2005 году находятся на низком уровне. Так, например, рентабельность основной деятельности в 2005 году составила 0,32%, то есть на каждые 100 рублей затрат организация получит всего лишь 32 копейки прибыли от основной деятельности. Рентабельность продаж также позволяет сделать вывод о том, что фирма ЗАО «Ххх» низкорентабельна, так как за весь рассматриваемый период данный показатель не превышает 5%. Уровень рентабельности собственного капитала, в отличие от остальных показателей, высокий, особенно в 2004 году (106%). В отчетном периоде его величина составила 36%, что говорит о высокой эффективности отдачи от собственного капитала организации - в течение года на каждый рубль собственных средств приходилось 36 копеек чистой прибыли и капитал, обеспечивал окупаемость вложенных в организацию средств.

Рентабельность активов показывает нам, что в отчетном периоде организация заработала более 2,5 копеек прибыли до налогообложения (2 копейки чистой прибыли) на каждый рубль используемого имущества, что на 9 копеек (7 копеек) меньше уровня 2004 года.

Что касается динамики рассчитанных показателей финансовой доходности, то можно отметить, что в 2004 году все они возрастают, а в отчетном периоде наблюдается обратная ситуация, то есть снижение, что, конечно, имеет отрицательное значение для развития деятельности организации и свидетельствует об уменьшении эффективности хозяйствования и, следовательно, об ослаблении финансового благополучия. В частности, в отчетном году фирма ЗАО «Ххх» стала менее эффективно использовать собственные средства, так как рентабельность собственного капитала снизилась в три раза (на 70%). Рентабельность продаж снизилась почти на 1% в связи с ростом себестоимости.

Теперь необходимо провести анализ финансового состояния организации, которое отражает наличие, размещение и использование финансовых ресурсов фирмы и источников их формирования. В данном блоке анализа сделаем анализ: имущественного положения организации, финансовой устойчивости, ликвидности и платежеспособности, деловой активности.

Для проведения анализа имущественного положения организации необходимо составить сравнительный аналитический (пригодный для анализа) баланс (Приложение 12), который можно получить из исходного баланса путем исключения регулирующих статей и уплотнения отдельных статей. Для этого сгруппируем статьи актива баланса в отдельные специфические группы по признаку ликвидности, а статьи пассива – срочности обязательств.

Сначала проведем временной анализ актива и пассива баланса. Как видим из аналитического баланса, общая стоимость имущества ЗАО «Ххх» увеличивается, причем темп прироста активов в 2005 году значительно опережает темп прироста 2004 года (90% и 3% соответственно). Такой резкий рост стоимости имущества обусловлен увеличением стоимости мобильных активов (на 344 тыс.руб.) при одновременном снижении иммобилизированных активов (на 4 тыс. руб.). Соотнеся темпы прироста выручки от реализации с темпами прироста активов, мы получим такое соотношение: 28% к 90%. Значит, каждый рубль стоимости имущества принесет меньше выручки, что не является положительным.

Рассматривая динамику отдельных статей актива баланса, можно отметить, что наибольшее изменение в положительную сторону выявлено по статье «Дебиторская задолженность». Ее рост может отражать двоякие явления. С одной стороны, это негативное явление, свидетельствующее о задержке дебиторами своих платежей, с другой - о предстоящих поступлениях (снижение этого показателя может быть следствием отсутствия заказов), и расценивается положительно. При сопоставлении темпа роста дебиторской задолженности с темпом роста темп роста выручки мы видим, что в ЗАО «Ххх» скорость увеличения выручки в 2005 году гораздо ниже темпа роста дебиторской задолженности (128% и 359% соответственно). Такая ситуация неблагоприятно сказывается на финансовом состоянии и может говорить об ухудшении расчетов с покупателями и прочими дебиторами. Немаловажно соотнести уровни дебиторской и кредиторской задолженности. На конец 2005 года размер первого показателя меньше второго (409 тыс. руб. и 544 тыс. руб. соответственно), в результате чего организация имеет бесплатный источник финансирования, равный 125 тыс.руб. Это, безусловно, является положительным моментом. Рост денежных средств на 46,63% благоприятен, так как это наиболее ликвидные активы. Но это не значит, что их содержание в составе ликвидных активов фирмы нужно повышать как можно больше, так как деньги в наше время не являются абсолютным показателем - они подвержены естественной инфляции и колебаниям на рынке.

При анализе динамики общей величины источников финансовых ресурсов ЗАО «Ххх» очевидно, что значимый прирост их размера в 2005 году связан с ростом внешних обязательств, а именно краткосрочных (на 363 тыс. руб.). Указанное отрицательно сказывается на финансовом положении организации, потому что благоприятна обратная ситуация, когда рост пассива обусловлен ростом собственных источников. А в нашем случае собственный капитал в 2005 году, снижается более чем в два раза (на 23 тыс. руб.) - за счет уменьшения нераспределенной прибыли, хотя в 2004 году он возрастал.

Как указывалось выше, заемные средства возросли за счет роста краткосрочных обязательств, а они, в свою очередь, - за счет роста кредиторской задолженности (на 417 тыс. руб.) при одновременном снижении прочих краткосрочных обязательств (на 54 тыс. руб.). С одной стороны, это оценивается положительно, так как кредиторская задолженность - бесплатный, наиболее выгодный источник финансирования (отсрочка платежа), но с другой стороны, ее рост увеличивает зависимость от кредиторов и может свидетельствовать о нехватке собственных средств.

Теперь перейдем к вертикальному анализу и анализу структурной динамики. Анализ межгрупповой структуры актива баланса делает очевидным тот факт, что структура совокупных активов в 2005 году характеризуется значительным превышением в их составе оборотных средств, и соотношение долей иммобилизированных и мобильных активов равно 10% и 90% соответственно. Превышение оборотного капитала над основным может оцениваться положительно, так как краткосрочные активы обладают более высокой скоростью оборота, чем долгосрочные, и более ликвидны. Однако здесь необходимо учитывать сферу деятельности организации. Как упоминалось, ЗАО «Ххх» осуществляет свою деятельность в нематериальной сфере – оказывает услуги, соответственно, доминирование удельного веса оборотных активов над внеоборотными является нормальным.

Структура имущества в течение двух лет претерпела следующие изменения. Уменьшение объема основных средств и нематериальных активов (на 9% и 1% соответственно) обусловило снижение доли внеоборотных активов. Наибольшую часть оборотных средств составляет дебиторская задолженность (57%), доля которой в общей стоимости имущества возросла на 27%.

Пассивная часть баланса характеризуется преобладающим удельным весом заемных источников средств. Привлечение заемных средств в оборот предприятия – явление нормальное. Это содействует временному улучшению финансового состояния, но при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения. Однако чрезмерное использование заемных средств считается рискованным. В ЗАО «Ххх» слишком большая доля внешних обязательств (97%) и, кроме того, она возросла в 2005 году на 8,5%. Такое соотношение собственных и заемных пассивов говорит об ослаблении предприятия, снижении его независимости и автономности и в целом негативно влияет на финансовое состояние организации. Положительно оценивается соотношение, когда доля собственного капитала во всех источниках финансирования больше 50%, а в нашем случае она равна лишь 3%. Повышение доли заемных средств, может свидетельствовать об удешевлении финансирования, расширении деятельности и росте доверия к фирме на рынке кредитования.

Несмотря на неизменное абсолютное значение уставного капитала на конец 2005 года, произошло уменьшение его и без того незначительной доли к итогу пассива с 2% до 1%. Рассматривая внутригрупповую структуру пассива, мы видим, что рост доли краткосрочных обязательств в общей сумме источников средств произошел из-за роста доли кредиторской задолженности (на 42%) при снижении прочих краткосрочных обязательств (на 34%).

Таким образом, анализ динамики, структуры и структурной динамики статей баланса позволяет сделать вывод, что управление активами ЗАО «Ххх» ухудшилось, что привело к ослаблению финансового благополучия организации и снизило его независимость от внешнего капитала, то есть фирма ощущает острый дефицит собственного капитала.

В продолжение анализа финансового состояния фирмы определим уровень ее финансовой устойчивости, которая представляет собой стабильность деятельности с точки зрения долгосрочной перспективы. Для этого сначала исследуем обеспеченность запасов и затрат (материальных оборотных средств), которая рассчитана в таблице 2.5

Таблица 2.5

Оценка финансовой устойчивости ЗАО «Ххх», 2004-2005 гг.

| Показатели | 2004г. | 2005г. | Изменение |

| Источники собственных средств | 42 | 19 | -23 |

| Внеоборотные активы | 74 | 70 | -4 |

| Наличие собственных оборотных средств | -32 | -51 | -19 |

| Наличие собственных и долгосрочных заемных источников финансирования запасов и затрат | -32 | -51 | -19 |

| Общая величина основных источников формирования запасов и затрат | -32 | -51 | -19 |

| Общая величина запасов и затрат | 0 | 0 | 0 |

| Излишек (+) или недостаток (-) собственных оборотных средств | -32 | -51 | -19 |

| Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат | -32 | -51 | -19 |

| Излишек (+) или недостаток (–) общей величины основных источников формирования запасов и затрат | -32 | -51 | -19 |

| Трехкомпонентный показатель типа финансовой ситуации | (0;0;0) | (0;0;0) | - |

| Тип финансовой ситуации | кризисный | кризисный | - |

В организации ЗАО «Ххх» величина собственных оборотных средств не превышает нулевого значения, следовательно, постоянные пассивы недостаточны для финансирования текущих активов фирмы. Это уже говорит о низкой степени финансовой устойчивости организации. Таким образом, наблюдается недостаток всех источников финансирования запасов и затрат: собственных оборотных средств, чистого оборотного капитала и общей величина источников финансирования, который равен 51 тыс. руб. Следовательно, тип финансовой ситуации – кризисный, что означает полную зависимость организации от заемных средств и еще раз подтверждает, что фирма испытывает острый дефицит собственного капитала. Руководство ранее, в предыдущие отчетные периоды, должно было насторожить постоянное уменьшение в динамике источников финансирования запасов и затрат до того момента, когда все они будут представлять собой отрицательные значения. Но кризисная ситуация еще далека от начала процедуры банкротства. Отрицательные значения всех финансовых показателей могут быть следствием неблагоприятного стечения обстоятельств на конкретную дату составления баланса, то есть иметь временный характер.

Дальше проведем анализ финансовой устойчивости по относительным показателям, которые дают более точную, по сравнению с абсолютными, оценку финансовой устойчивости.

Таблица 2.6

Основные финансовые коэффициенты в ЗАО «Ххх», 2003-2005 гг.

| Наименование показателя | Годы | Изменение | |||

| 2003 | 2004 | 2005 | 2004г. | 2005г. | |

| Коэффициент независимости (автономии) | 0,060 | 0,111 | 0,026 | +0,051 | -0,085 |

| Коэффициент устойчивости | 0,060 | 0,111 | 0,026 | +0,051 | -0,085 |

| Коэффициент обеспеченности собственными оборотными средствами | -0,245 | -0,105 | -0,079 | +0,139 | +0,027 |

| Коэффициент имущества производственного назначения | 0,217 | 0,172 | 0,085 | -0,045 | -0,087 |

Анализируя данные таблицы, первоначально важно отметить, что все коэффициенты финансовой устойчивости находятся на низком уровне. Такая ситуация, естественно, не является привлекательной для кредиторов и инвесторов. Так, коэффициент автономии показывает, что доля собственных средств в общем объеме источников на конец 2005 года составил лишь 2,6%, то есть деятельность ЗАО «Ххх» лишь на 3% финансируется за счет собственных источников средств. Это очень низкое значение, которое говорит о низкой финансовой устойчивости организации и о том, что риск кредиторов велик. Кроме того, его уровень снижается, что, естественно, является негативным моментом, так как говорит о снижении и без того низкой финансовой независимости организации и о росте риска финансовых затруднений в будущем. Коэффициент финансовой устойчивости равен коэффициенту независимости, что говорит о том, что фирма не располагает долгосрочными источниками финансирования. Отрицательное значение коэффициента обеспеченности собственными оборотными средствами подтверждает сделанный ранее вывод – в организации нет собственных оборотных средств. Но по данному показателю наблюдается тенденция к росту. Коэффициент имущества производственного назначения свидетельствует о том, что доля основных и материальных оборотных средств в общем имуществе организации составила в 2005 году лишь 8,5%, что говорит об их недостаточности, которая к тому же в динамике снижается.

Таким образом, анализ коэффициентов финансовой устойчивости подтвердил, что ЗАО «Ххх» не обладает финансовой самостоятельностью и находится в сильной зависимости от кредиторов, что предполагает нестабильность его деятельности, то есть организация неустойчива в финансовом отношении и уровень этой независимости снижается.

Также не менее важно определить степень платежеспособности и ликвидности рассматриваемой фирмы. Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности организации зависит ее платежеспособность. Сначала рассмотрим ликвидность баланса ЗАО «Ххх» (таблица 2.7).

Таблица 2.7

Анализ ликвидности баланса ЗАО «Ххх» за 2004-2005 гг., тыс. руб.

| Наименование групп актива | 2004г | 2005г | Наименование групп пассива | 2004г | 2005г | Платежный излишек (+), или недостаток (–) | |

| 2004г. | 2005г. | ||||||

| Наиболее ликвидные активы (А1) | 163 | 239 | Наиболее срочные обязательства (П1) | 336 | 699 | -173 | -460 |

| Быстро реализуемые активы (А2) | 114 | 409 | Краткосрочные пассивы (П2) | 0 | 0 | +114 | +409 |

| Медленно реализуемые активы(А3) | 27 | 0 | Долгосрочные пассивы (П3) | 0 | 0 | +27 | 0 |

| Трудно реализуемые активы (А4) | 74 | 70 | Постоянные пассивы (П4) | 42 | 19 | +32 | +51 |

| Баланс | 378 | 718 | Баланс | 378 | 718 | - | - |

Баланс является абсолютно ликвидным при соотношении:

А1>П1, А2>П2, А3>П3, А4<П4. Сопоставление групп по активу и пассиву в организации ЗАО «Ххх» 2005 году имеет следующий вид:

А1<П1; А2>П2; АЗ=ПЗ; А4>П4, исходя из чего, можно охарактеризовать ликвидность баланса как недостаточную, то есть ЗАО «Ххх» не сможет обратить активы в наличность и погасить все свои платежные обязательства. В частности, первое неравенство отражает, что фирма не в состоянии рассчитаться по своим наиболее срочным обязательствам (до 3-х месяцев) с помощью наиболее ликвидных активов. За 2005 год выявлен платежный недостаток (460 тыс. руб.), который возрос по сравнению с 2004 годом, и фирма в отчетном периоде могла оплатить 34% (239/699*100%) своих краткосрочных обязательств, что еще раз свидетельствует о ее неважном финансовом положении. По второму неравенству имеется большой платежный излишек, так как краткосрочные пассивы отсутствуют. Последняя пропорция свидетельствует о несоблюдении минимального условия финансовой устойчивости – наличие у организации собственных оборотных средств.

Более детальным является анализ платежеспособности при помощи финансовых коэффициентов – показателей ликвидности активов. Рассчитаем их в таблице 2.8.

Таблица 2.8

Коэффициенты ликвидности и платежеспособности ЗАО «Ххх», 2004-2005 гг.

| Наименование показателя | 2004г. | 2005г. | Изменение |

| Коэффициент абсолютной ликвидности | 0,48 | 0,34 | -0,14 |

| Промежуточный коэффициент покрытия | 0,82 | 0,93 | +0,11 |

| Коэффициент текущей ликвидности | 0,90 | 0,93 | +0,02 |

| Коэффициент общей платежеспособности | 1,13 | 1,03 | -0,10 |

Представленные расчеты позволяют сделать вывод о невысоком уровне ликвидности организации и существующей угрозе ее финансовой стабильности, а, следовательно, - ее возможной неплатежеспособности. Коэффициент абсолютной ликвидности говорит о том, что фирма ЗАО «Ххх» в 2005 году немедленно могла погасить лишь 34% краткосрочной задолженности денежными средствами, что на 14% ниже уровня 2004 года и указывает на ухудшение состояния платежеспособности, так как обязательства организации увеличиваются быстрее, чем ликвидные активы.

Коэффициент критической ликвидности в отчетном периоде возрос на 0,11 пунктов и составил 0,93 пункта, то есть организация может погасить почти все краткосрочные обязательства при условии полного и единовременного возврата средств от дебиторов, но все же сумма наиболее ликвидных активов не превышает обязательства.

Коэффициент текущей ликвидности на начало и конец 2005 года свидетельствует о неполной обеспеченности фирмы оборотными средствами для ведения хозяйственной деятельности и возможности погасить в срок все срочные обязательства - на рубль краткосрочных обязательств приходится 93 рубля текущих активов, то есть оборотные активы не превышают краткосрочные обязательства. Это неудовлетворительный показатель. Думаю, что здесь можно говорить о наличии финансового риска, если принять во внимание различную степень ликвидности активов. В случае, если не все активы смогут быть реализованы в срочном порядке, то возникнет угроза финансовой стабильности организации.

Коэффициент общей платежеспособности в 2004 году находился на среднем уровне, который в 2005 году увеличился на 0,1 пункт и составил 1,03 пункта. Это характеризует недостаточность средств для погашения всех краткосрочных обязательств и одновременного бесперебойного осуществления деятельности, то есть неудовлетворительную ликвидность.

Таким образом, организация ЗАО «Ххх» рискует не справиться со своевременным погашением текущих обязательств, что может привести к финансовым санкциям со стороны поставщиков или даже к разрыву договорных отношений.

Показатели деловой активности помогут нам оценить, насколько успешным является управление имуществом. Для этого рассчитаем относительные показатели - коэффициенты деловой активности (таблица 2.9).

Таблица 2.9

Показатели деловой активности ЗАО «Ххх», 2004-2005 гг.

| Наименование показателя | 2004г. | 2005г. | Изменение |

| Коэффициент деловой активности | 9,82 | 8,55 | -1,27 |

| Фондоотдача внеоборотных активов | 44,65 | 65,06 | +20,41 |

| Коэффициент оборачиваемости оборотных средств | 12,58 | 9,84 | -2,74 |

| Длительность одного оборота оборотных средств, дней | 29,01 | 37,09 | +8,08 |

| Коэффициент оборачиваемости дебиторской задолженности | 25,42 | 17,91 | -7,51 |

| Период погашения дебиторской задолженности, дней | 14,36 | 20,38 | +6,02 |

| Коэффициент оборачиваемости кредиторской задолженности | 23,54 | 13,96 | -9,58 |

| Период погашения кредиторской задолженности, дней | 15,50 | 26,14 | +10,64 |

В первую очередь следует определить коэффициент общей капиталоотдачи (деловой активности). В рассматриваемой организации его значение на конец 2005 года составил 8,55 пунктов, значит, весь капитал организации обернулся 8,5 раз. Однако имеется тенденция к снижению, следовательно скорость оборота совокупных активов убавилась, то есть они стали реже оборачиваются в процессе деятельности организации, что привело к уменьшению доходности. Теперь выясним, какие именно активы попали в группу наибольшего риска. В отчетном году фондоотдача внеоборотных активов возросла почти в полтора раза, что говорит о повышении эффективности их использования и, естественно, расценивается как положительная тенденция, которая была достигнута за счет роста выручки.

Негативным моментом является снижение коэффициента оборачиваемости оборотных средств (на 20 оборотов) и, соответственно, рост длительности одного оборота (на 8 дней). Это значит, что мобильные активы дольше находились в обороте, и продолжительность одного оборота стала длиннее. Замедление оборачиваемости мобильных активов увеличивает потребность в них, что приводит к снижению прибыли. Таким образом, эффективность использования оборотных активов снизилась.

Изменение коэффициента оборачиваемости дебиторской задолженности в сторону уменьшения (с 25 оборотов в год до 17), а периода ее погашения – в сторону увеличения (на 6 дней) показывает рост объемов коммерческого кредита, предоставляемого своим покупателям, и оценивается отрицательно, так как основной целью в анализе дебиторской задолженности является ускорение ее оборачиваемости. Таким образом, в 2005 году в ЗАО «Ххх» состояние расчетов с покупателями и заказчиками по сравнению с прошлым годом ухудшилось. Средний срок погашения дебиторской задолженности равен 20 дням, то есть в среднем на взыскание дебиторской задолженности требуется 20 дней. На мой взгляд, это нормальный уровень, который говорит о среднем уровне ликвидности дебиторской задолженности.

Однако необходимо сравнить продолжительность одного оборота дебиторской и кредиторской задолженностей. Согласно таблице 2.9, период погашения кредиторской задолженности длиннее периода погашения дебиторской. Эта ситуация оценивается положительно. Также положительно характеризуется снижение оборачиваемости кредиторской задолженности и означает уменьшение скорости оплаты задолженности фирмы. Средний срок возврата долгов возрос с 15,5 дней до 26. Следовательно, состояние расчетов с поставщиками и прочими кредиторами по сравнению с предыдущим годом улучшилось.

Таким образом, проведенный анализ финансового состояния организации ЗАО «Ххх» позволяет сделать общий вывод о том, финансово-хозяйственная деятельность анализируемой организации прибыльна, но и без того невысокий уровень ее рентабельности в динамике имеет отрицательную тенденцию. Благодаря анализу аналитического баланса стало известно, что управление активами фирмы ухудшилось и привело к ослаблению ее финансового благополучия, а также что организация ощущает острый дефицит собственного капитала. Кроме того, было выявлено, что степень финансовой устойчивости организации ЗАО «Ххх» находится на низком уровне, а тип финансовой ситуации – кризисный, что свидетельствует о финансовой несамостоятельности фирмы, ее сильной зависимости от кредиторов и приводит к нестабильности ее деятельности. Сделав оценку ликвидности и платежеспособности, можно охарактеризовать ликвидность баланса как недостаточную, то есть ЗАО «Ххх» не сможет обратить активы в наличность и погасить все свои платежные обязательства. Значит, уровень ее ликвидности невысокий и может привести к возможной неплатежеспособности.

Обобщив данные анализа, можно сказать, что анализируемая организация скорее не является привлекательной для инвесторов.

Похожие работы

... бухгалтерского учета движения, аренды и восстановления основных средств в организации ООО «ХХХ». Так же были изучены принципы документального оформления и отражения в бухгалтерском учете движения, аренды и восстановления основных средств на примере данного предприятия. На предприятии были выявлены некоторые ошибки и даны рекомендации по их устранению. Список использованной литературы ...

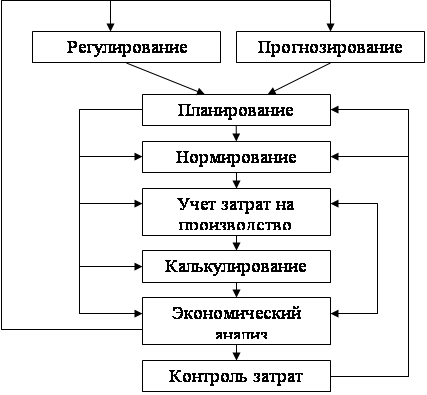

... , что в бухгалтерском учете организации текущие затраты на производство продукции, выполнение работ и оказание услуг и затраты, связанные с капитальными и финансовыми вложениями, учитываются раздельно. Новый План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный приказом Минфина России от 31.10.2000 № 94н, предъявляет универсальные требования к ...

... объясняется нежелание руководства вносить какие-либо изменения в работу и текучесть состава остальных кадров, недовольных отсутствием этих изменений. 3. Разработка стратегической модели развития мебельного салона «ХХХ» Изменения приоритетов организации – это объективный процесс, обусловленный ожиданиями высшего руководства, изменениями внутренней среды предприятия, либо изменениями внешней ...

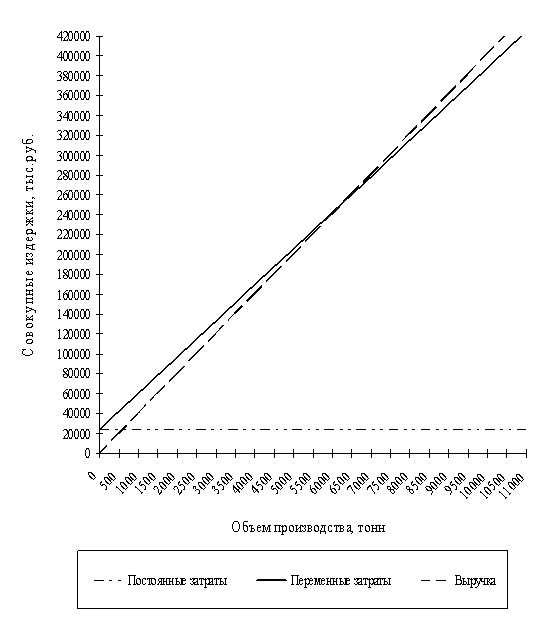

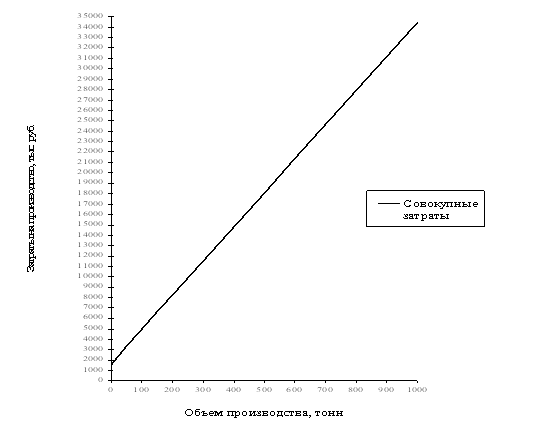

... ПК «ххх» не сможет обратить активы в наличность и погасить все свои платежные обязательства. Значит, уровень ее ликвидности невысокий и может привести к возможной неплатежеспособности. 3. Управление текущими издержками ОАО «Пищевой комбинат «ххх» 3.1 Операционный анализ Самым эффективным методом решения взаимосвязанных задач, а если брать шире – финансового анализа с целью оперативного и ...

0 комментариев