Навигация

Анализ и оценка ликвидности баланса

2.1.3 Анализ и оценка ликвидности баланса

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенными в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам погашения и расположенными в порядке возрастания [14].

В зависимости от степени ликвидности активы организации разделяются на следующие группы:

А1 – абсолютно и наиболее ликвидные активы – денежные средства организации и краткосрочные финансовые вложения (ценные бумаги);

А2 – быстро реализуемые активы – дебиторская задолженность и прочие активы.

А3 – медленно реализуемые активы – это запасы и затраты, за исключением расходов будущих периодов, а также статьи «Долгосрочные финансовые вложения» и «Расчеты с учредителями».

А4 – трудно реализуемые активы – статьи 1 раздела актива баланса, за исключением статей этого раздела, включенных в предыдущую группу.

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства – к ним относится кредиторская задолженность и ссуды непогашенные в срок.

П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства.

П3 – долгосрочные пассивы – долгосрочные кредиты и займы.

П4 – постоянные пассивы – статьи 1 раздела "Источники собственных средств" пассива баланса. Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму расходов будущих периодов.

Для определения ликвидности баланса сопоставим итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения [14]:

А-1 > П-1

А-2 > П-2

А-3 > П-3

А-4 < П-4

Таблица 4 - Группировка активов по степени ликвидности и пассивов баланса по степени срочности их оплаты (на начало года)

| Платежный излишек или недостаток | ||||

| А1 – абсолютно и наиболее ликвидные активы | 49 | П1 – наиболее срочные обязательства | 877 | -828 |

| А2 – быстро реализуемые активы | 85 | П2 – краткосрочные пассивы | 260 | -175 |

| А3 – медленно реализуемые активы | 498 | П3 – долгосрочные пассивы | 200 | 298 |

| А4 – трудно реализуемые активы | 880 | П4 – постоянные пассивы | 175 | 705 |

| Примечание: Источник данных таблицы – Баланс ООО «БРАВО» за 2008 год | ||||

Итак, на начало года наблюдается выполнение только одного из неравенств. Несоблюдение первого и второго неравенств свидетельствует о низкой текущей ликвидности. Сравнение же медленно реализуемых активов с долгосрочными пассивами отражает перспективную ликвидность. Перспективная ликвидность у предприятия в норме.

Таблица 5 - Группировка активов по степени ликвидности и пассивов баланса по степени срочности их оплаты (на конец года)

| Платежный излишек или недостаток | ||||

| А1 – абсолютно и наиболее ликвидные активы | 55 | П1 – наиболее срочные обязательства | 778 | -723 |

| А2 – быстро реализуемые активы | 70 | П2 – краткосрочные пассивы | 250 | -180 |

| А3 – медленно реализуемые активы | 458 | П3 – долгосрочные пассивы | 200 | 258 |

| А4 – трудно реализуемые активы | 860 | П4 – постоянные пассивы | 215 | 645 |

| Примечание: Источник данных таблицы – Баланс ООО «БРАВО» за 2008 год | ||||

На конец года также выполняется только одно неравенство - 3-е. Это говорит о том, что у предприятия в норме только перспективная ликвидность.

Далее для предварительной оценки платежеспособности предприятия рассчитаем три относительных показателя ликвидности [14]:

1. Коэффициент абсолютной ликвидности:

Ка.л. = А1/(П1+П2) = 49/(877+260) = 0,04

Ка.л. = А1/(П1+П2) = 55/(778+250) = 0,05

За анализируемый период наблюдается рост коэффициента абсолютной ликвидности. Однако его значение все равно намного ниже норматива (Ка.л. ≥ 0,2-0,5). Это означает, что предприятие не сможет погасить краткосрочную задолженность в ближайшее время.

2. Коэффициент быстрой ликвидности:

Кб.л. = (А1+А2)/(П1+П2) = (49+85)/( 877+260) = 0,12

Кб.л. = (А1+А2)/(П1+П2) = (55+70)/( 778+250) = 0,12

За анализируемый период коэффициент быстрой ликвидности не изменился. Однако его значение ниже норматива (Кб.л ≥ 0,8-1,0).

3. Коэффициент текущей ликвидности:

Кт.л. = (А1+А2+А3)/(П1+П2) = (49+70+498)/(877+260) = 0,54

Кт.л. = (А1+А2+А3)/(П1+П2) = (55+70+458)/(778+250) = 0,58

Коэффициент текущей ликвидности за анализируемый период вырос, и все же его значение также намного ниже норматива (Кт.л. ≥ 2,0). Это означает, что текущие активы не обеспечивают текущие кредитные обязательства.

Похожие работы

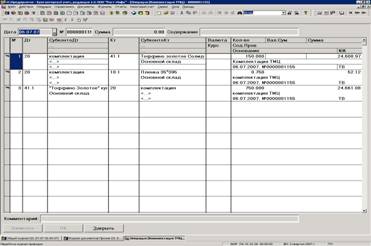

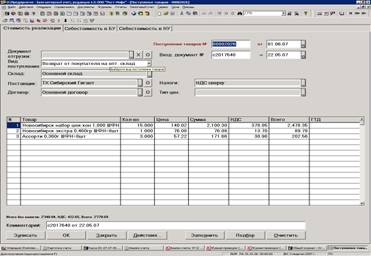

... элементом характеристики конкурентоспособности фирм. Таким образом, товарную структуру, с некоторыми оговорками, можно рассматривать как отражение структуры реализованного спроса. 2. Учет и анализ продажи товаров в организации оптовой торговли на примере ООО «ТПК 2» 2.1 Краткая характеристика ООО «ТПК 2» Объектом исследования дипломной работы является ООО «ТПК 2». Общество с ...

... выбывающих товаров производится одним из возможных методов: 1) по себестоимости каждой единицы; 2) по средней себестоимости; 3) методом ФИФО; 4) методом ЛИФО. Рассмотрим на конкретном примере порядок отражения в бухгалтерском учете реализации товаров на предприятии оптовой торговли. Пример 1. Организация приобрела партию товара стоимостью 180 тыс. руб. (в том числе НДС 30 тыс. руб.). В ...

... товаров. Он предназначен для покрытия налоговых и неналоговых платежей с полученного дохода, издержек обращения и получения прибыли от торговой деятельности. [4. с. 13]. Целью бухгалтерского учета товаров в оптовой торговле является контроль сохранности, рационального и эффективного использования товарных запасов; своевременное получение полной и достоверной информации о товарообороте, о ...

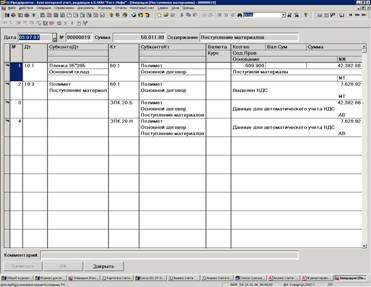

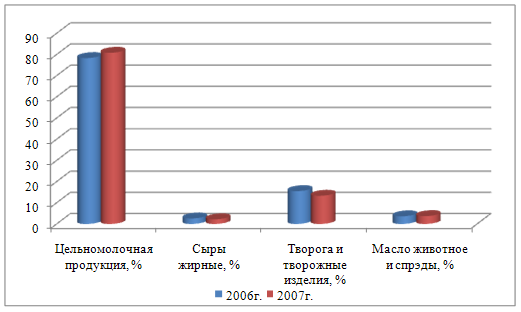

... учете следует различать порядок учета операций у поставщика предъявившего требования, и плательщика, получающего материальные ценности, платящего за продукцию (25, с. 444). 2. АНАЛИЗ СИСТЕМЫ БУХГАЛТЕРСКОГО УЧЕТА готовой продукции и расчетов с покупателями и заказчиками в ООО «Сокольский молокозавод» 2.1 Краткая характеристика ООО «Сокольский молокозавод» ОАО «Сокольский молокозавод» стал ...

0 комментариев