Навигация

Учет товаров на предприятиях оптовой торговли на примере "Тим-компани"

Для обеспечения бесперебойного процесса производства и реализации продукции каждое предприятие должно располагать одновременно оборотными и внеоборотными фондами.

Актуальность выбранной темы настоящей дипломной работы связана с тем, что бухгалтерский и налоговый учет товарных запасов является важной составной частью учета каждой организации и приобретает глобальное значение, если видом деятельности предприятия является оптовая и розничная торговля.

Поэтому знание экономического содержания, назначения и методов учета товарных запасов, а также спорных аспектов бухгалтерского и налогового учета товарных запасов является необходимым как для аудитора в ходе независимой проверки, так и для работников бухгалтерии, руководителей предприятий, а также финансовых работников экономических отделов предприятий.

Бухгалтеру важно учитывать, что неверное отражение в бухгалтерском и налоговом учете товарных ценностей является опасным для налогообложения процессом и для более точного и достоверного определения себестоимости товаров, а также финансовых результатов организации необходимо регулярно осуществлять контроль за правильностью начисления и учета амортизационных отчислений, при этом контроль должен проводиться со стороны как внешних, так и внутренних аудиторов.

Кроме того, соответствующие операции контролируются главным бухгалтером и ответственными за данный участок работы лицами финансовой службы.

Итак, целью настоящей дипломной работы является изучение учета товара на предприятиях оптовой торговли.

Для достижения обозначенной цели необходимо поставить ряд задач дипломной работы:

1. Изучение экономической сущности, классификации и понятия товара в гражданском и налоговом законодательстве;

2. Рассмотрение цели, задач учета и нормативного регулирования учета товаров как объекта бухгалтерского учета и области аудита;

3. Анализ оценки товаров в организациях оптовой торговли;

4. Изучение операций по поступлению и выбытию товаров в бухгалтерском учете торговой организации;

5. Рассмотрение порядка складского учета товаров в оптовой организации;

6. Оценка организации учета товаров на примере оптовой организации ООО "Тим-компани";

7. Оценка организации бухгалтерского учета товаров в ООО "Тим-компани" и оценка учетной политики организации;

8. Вынесение рекомендации по устранению выявленных недостатков в организации ООО "Тим-компани".

Практическая значимость настоящей дипломной работы связана с тем, что практически на каждом предприятии бухгалтеру приходится сталкиваться с отражением товарных ценностей в бухгалтерском и налоговом учете.

Основой для написания настоящей дипломной работы является широкая нормативная база, а также труды таких именитых теоретиков и практиков бухгалтерского финансового и налогового учета, как Соколов Я.В., Палий В.Ф., Кондраков Н.П. и прочие.

Помимо учебных изданий при написании данной работы были использованы монографии и авторефераты ( Волошин Д.А. "Учет товаров без налоговых санкций", Петрова Е.К., Комиссарова И.П., Гришин А.И. "Торговля. Учет товаров в примерах").

Также основой написания работы послужила правовая поисковая система Консультант Плюс и большое количество периодической литературы (журналы "Аудит и налогообложение", "Финансовая газета. Региональный выпуск", "Учет. Налоги. Право", "Аудиторские ведомости", "Финансовые и бухгалтерские консультации", "Главбух", "Налоговая политика и практика" и другие).

1. Теоретические основы учета товаров в коммерческой организации 1.1 Экономическая сущность и понятие товара в гражданском и налоговом законодательстве

Описание учета товаров в коммерческой организации необходимо начать с определения сущности товара как такового.

Представим отраженные в экономической, нормативной и иной литературе понятия дохода в таблице 1.

Таблица 1 - Определение авторами сущности товара

| ФЕДЕРАЛЬНЫЙ ЗАКОН от 26.07.2006 N 135-ФЗ "О ЗАЩИТЕ КОНКУРЕНЦИИ" (принят ГД ФС РФ 08.07.2006) | Товар - объект гражданских прав (в том числе работа, услуга, включая финансовую услугу), предназначенный для продажи, обмена или иного введения в оборот |

| НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ (ЧАСТЬ ПЕРВАЯ)" от 31.07.1998 N 146-ФЗ " (принят ГД ФС РФ 16.07.1998) (ред. от 17.05.2007) | Товаром для целей настоящего Кодекса признается любое имущество, реализуемое либо предназначенное для реализации. В целях регулирования отношений, связанных с взиманием таможенных платежей, к товарам относится и иное имущество, определяемое Таможенным кодексом Российской Федерации |

| ФЕДЕРАЛЬНЫЙ ЗАКОН от 13.03.2006 N 38-ФЗ (ред. от 21.07.2007) "О РЕКЛАМЕ" (принят ГД ФС РФ 22.02.2006) | Товар - продукт деятельности (в том числе работа, услуга), предназначенный для продажи, обмена или иного введения в оборот |

| ФЕДЕРАЛЬНЫЙ ЗАКОН от 08.12.2003 N 164-ФЗ (ред. от 02.02.2006) "ОБ ОСНОВАХ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ ВНЕШНЕТОРГОВОЙ ДЕЯТЕЛЬНОСТИ" (принят ГД ФС РФ 21.11.2003) | Товар - являющиеся предметом внешнеторговой деятельности движимое имущество, отнесенные к недвижимому имуществу воздушные, морские суда, суда внутреннего плавания и смешанного (река - море) плавания и космические объекты, а также электрическая энергия и другие виды энергии. Транспортные средства, используемые по договору о международных перевозках, не рассматриваются в качестве товара |

Товарная продукция - объем всей произведенной предприятием за определенный период (чаще всего за год) конечной продукции, исчисленный в денежном выражении; термин плановой экономики.

Товарные запасы - количество товаров определенного вида, находящихся в данный момент в сфере товарного обращения, в перевозке и на складах, в хранилищах.

Наличие товарных запасов служит важным условием непрерывности процесса производства и обращения товаров, в то же время запасы не должны быть избыточными, так как при этом увеличиваются издержки производства и обращения.

Итак, в соответствии с п. 3 ст. 38 НК РФ товаром признается любое имущество, реализуемое либо предназначенное для реализации.

НК РФ также определяет понятие имущества: под ним понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с ГК РФ (п. 2 ст. 38 НК РФ).

Поскольку НК РФ дает прямую отсылку к ГК РФ, то в первую очередь следует обратиться к нормам, определяющим общие понятия объектов гражданских прав, в частности к ст. 128 ГК РФ.

К объектам гражданских прав относятся вещи, включая деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; информация; результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность); нематериальные блага.

Перечень видов имущества является открытым. К имуществу относятся вещи, деньги, ценные бумаги, имущественные права, иное имущество, например предприятие как имущественный комплекс.

Термин "товар" употребляется в договорах купли-продажи. Согласно ст. 492 ГК РФ по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

Но в данной статье нет понятия товара, поэтому следует обратиться к общим положениям, содержащимся в § 1 гл. 30 ГК РФ.

Норма, содержащаяся в п. 1 ст. 455 ГК РФ, приравнивает понятие вещи как предмета договора купли-продажи к понятию товара. В соответствии со ст. 129 ГК РФ, к которой отсылает названный пункт, под понятие товара подпадают вещи полной и ограниченной оборотоспособности.

В последующих параграфах и статьях гл. 30 ГК РФ термин "вещь" не употребляется. В § 1 - 4 он заменяется термином "товар" и, соответственно, все качественные и количественные характеристики предмета договора определяются через призму экономико-рыночных категорий.

В остальных параграфах этой главы вместо термина "товар" используются вещно-видовые наименования предмета договора: сельскохозяйственная продукция (§ 5), энергия (§ 6), недвижимость (§ 7), предприятие (§ 8).

Традиционно различают оптовую и розничную торговлю, идентификация которых легко осуществлялась до появления налогового законодательства в его нынешнем виде с помощью Гражданского кодекса РФ и Общероссийского классификатора видов экономической деятельности (ОКВЭД, утв. Постановлением Государственного комитета РФ по стандартизации и метрологии от 6 ноября 2001 г. N 454-ст).

Пунктом 1 ст. 492 ГК РФ устанавливалось, что по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

Отличие розничной торговли от оптовой можно было установить, сопоставив ст. ст. 492 и 506 ГК РФ. Согласно ст. 506 ГК РФ, по договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Очевидно, что из содержания указанных статей однозначно следовало, что основным критерием, позволяющим различать розничную и оптовую торговлю, является конечная цель использования приобретаемого покупателем товара. Если товар приобретается для личного пользования - это розничная торговля, если для использования в предпринимательской деятельности - опт.

Для учетно-статистических целей понятия оптовой и розничной торговли сформулированы в ОКВЭД.

Согласно Классификатору, розничная торговля включает деятельность по продаже товаров для личного потребления или домашнего использования, а именно:

- перепродажу (продажу без изменения) новых и бывших в употреблении товаров широким слоям населения для личного потребления или для домашнего пользования;

- ремонт и установку бытовых изделий и предметов личного пользования, производимых как в сочетании с розничной торговлей, так и независимо от нее;

- розничную торговлю через агентов.

В понятие оптовой торговли ОКВЭД включает деятельность по продаже товаров розничным торговцам, промышленным, коммерческим, учрежденческим или профессиональным пользователям или же другим оптовым торговцам, а именно:

- внутреннюю и внешнюю торговлю (включая перепродажу, продажу без изменения) новых или бывших в употреблении товаров розничным торговцам, производственным, торговым, учрежденческим или профессиональным пользователям или другим оптовым торговцам;

- деятельность агентов по покупке товаров от имени подобных лиц или компаний, а также по продаже им товаров;

- деятельность оптовых торговцев, комиссионеров, посредников, оптовых фирм по сбыту промышленных товаров, экспортеров, импортеров, закупочных кооперативных объединений, товарных брокеров, агентов, оптовиков-скупщиков, а также кооперативных организаций, занимающихся сбытом сельскохозяйственной продукции.

Группировки ОКВЭД 51.2 - 51.7 включают только оптовую торговлю от своего имени (за собственный счет, без посредников).

Последние группировки включают в себя:

- операции, связанные с оптовой торговлей: сборка, сортирование крупных партий товаров, их деление на более мелкие партии, переупаковывание, фасование и розлив по бутылкам, хранение, охлаждение, доставка и установка товаров за собственный счет.

Кроме того, понятия оптовой и розничной торговли, а также понятия всех используемых в торговле терминов и определений содержатся в Государственном стандарте РФ ГОСТ Р 51303-99 "Торговля. Термины и определения" (утв. Постановлением Госстандарта России от 11 августа 1999 г. N 242-ст).

Таким образом, определяющим в разграничении понятий оптовой и розничной торговли была конечная цель использования товара.

Поскольку продавец не в состоянии проследить, использование товара покупателем возможным не представляется, а запрет на использование в производственных целях товаров, приобретенных в розничной торговле, противоречит принципам рыночной экономики, для целей налогового учета были введены другие понятия розничной торговли.

Для целей гл. 26.3 Налогового кодекса РФ под розничной торговлей понимается предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи (ст. 346.27 НК РФ). Причем до 1 января 2006 г. основным признаком розничной торговли для налоговых целей был признак формы расчета за товар.

Если товар приобретался за наличный расчет (или с помощью пластиковых карт), торговля признавалась розничной, вне зависимости от конечной цели использования товара, теперь признак розничной торговли (а следовательно, и возможность в отдельных регионах применять отличный от общего режим налогообложения) - наличие договора розничной купли-продажи.

В ст. 493 ГК РФ установлено, что договор розничной купли-продажи считается заключенным в надлежащей форме с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара.

Более того, отсутствие у покупателя указанных документов не лишает его возможности ссылаться на свидетельские показания в подтверждение заключения договора и его условий. Однако, чтобы налоговые органы признали правомерность расходов покупателя, ему необходимо иметь кассовый и товарный чеки.

В отдельных случаях в обязательном порядке заключаются письменные договоры купли-продажи (помимо выдачи товарного чека), например при продаже товара в кредит (Постановление Правительства РФ от 9 сентября 1993 г. N 895), при продаже товаров по образцам (ст. 497 ГК РФ), при продаже сложной бытовой техники, с последующим гарантийным обслуживанием.

Необходимость составления договора в письменной форме в розничной торговле, как правило, зависит от совпадения моментов заключения и исполнения договора. Если исполнение договора не совпадает по времени с его заключением (например, при продаже товара в кредит - товар покупателем получен, но договор до конца не исполнен, т.к. оплата поступит позже), то письменная форма договора должна быть соблюдена в обязательном порядке. В случаях, когда момент передачи товара и момент полной его оплаты совпадают, наличие товарного и кассового чека приравнивается к заключению договора розничной купли-продажи.

Однако все вышесказанное относится к рознице. В оптовой торговле при продаже юридическим лицам и индивидуальным предпринимателям товаров не для личного пользования заключение договора купли-продажи (поставки) в простой письменной форме является обязательным условием (ст. 161 ГК РФ).

1.2 Цель, задачи бухгалтерского учета товаровЗадачами учета реализации товаров и расчетов с покупателями и поставщиками являются:

- контроль за движением товаров;

- постоянное наблюдение за своевременным заключением и выполнением условий контрактов;

- контроль за состоянием расчетов с поставщиками и покупателями;

- определение эффективности реализации товаров.

Задачами бухгалтерского учета товаров являются:

- контроль за движением товаров от поставщика до предприятия;

- получение при необходимости точных данных о нахождении товаров по направлениям их движения и местам хранения;

- контроль за количественной и качественной сохранностью товаров;

- учет накладных расходов по операциям;

- контроль за состоянием расчетов с поставщиками и покупателями;

- учет расчетов с банком по полученным кредитам и с бюджетом;

- своевременное и достоверное составление отчетности.

Абрамова Н.В. в книге "Договоры поcтавки, комиссии. Агентские договоры" при определении задач учета товаров ссылается на Федеральный закон "О бухгалтерском учете":

Бухгалтерский учет товаров представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об товарах и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.

Объектами бухгалтерского учета товаров являются товарные ценности организаций, их обязательства и хозяйственные операции, осуществляемые организациями в процессе их деятельности.

Основными задачами бухгалтерского учета товаров являются:

· формирование полной и достоверной информации о товарной составляющей деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности - руководителям, учредителям, участникам и собственникам имущества организации, а также внешним - инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

· обеспечение информацией, связанной с учетом товаров, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля за соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением, использованием товарных ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

· предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

1.3 Нормативное регулирование учета товаровОсновой нормативного регулирования учета товаров является Федеральный закон "О бухгалтерском учете" от 03.11.2006 N 183-ФЗ, который распространяется на все организации, находящиеся на территории Российской Федерации, а также на филиалы и представительства иностранных организаций.

Приведем пример действия Федерального закона на практической ситуации.

"Имущество, являющее собственностью организации, учитывается обособленно от имущества других юридических лиц, находящегося у данной организации."

Такое правило установлено п. 2 ст. 8 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете".

Следовательно, имущество, поступающее на хранение, организация-хранитель, согласно Плану счетов бухгалтерского учета, должна отражать на забалансовом счете 002 "Товарно-материальные ценности, принятые на ответственное хранение". Товарно-материальные ценности учитываются на этом счете в ценах, указанных в акте о приеме-передаче товарно-материальных ценностей на хранение (форма N МХ-1), аналитический учет к счету 002 необходимо организовать по поклажедателям, видам имущества, переданного на хранение, местам хранения.

Гражданское нормативное регулирование учета товаров осуществляется в соответствии с Гражданским кодексом РФ, принятым Государственной Думой от 26.06.2007 N 118-ФЗ.

Гражданским кодексом РФ вводится нормативное регулирование права товаров свободно перемещаться на всей территории Российской Федерации, а также все основные аспекты гражданского регулирования товаров.

Действующая редакция Налогового кодекса (от 17.05.2007 N 84-ФЗ) регулирует все налоговые аспекты движения товаров на предприятии.

Например, в соответствии со ст. 156 НК РФ налогоплательщики, осуществляющие деятельность в интересах другого лица, определяют налоговую базу по НДС как сумму дохода, полученного ими в виде вознаграждений (любых иных доходов) при исполнении этих договоров.

Однако данное правило не распространяется на посреднические услуги, связанные с реализацией товаров (работ, услуг), не подлежащих налогообложению в соответствии со ст. 149 НК РФ; не распространяется освобождение от налогообложения, за исключением следующих услуг по реализации:

- сдача в аренду помещений иностранцам;

- реализация медицинских товаров;

- ритуальные услуги;

- реализация изделий народных художественных промыслов.

Организации-комиссионеры при формировании состава доходов и расходов, принимаемых для целей налогообложения, должны учитывать следующие особенности.

В соответствии со ст. 251 НК РФ при определении налоговой базы по налогу на прибыль в состав доходов не включаются средства, поступившие комиссионеру в связи с исполнением обязательств по договору комиссии, а также в счет возмещения затрат, произведенных комиссионером за комитента, если такие затраты не подлежат включению в состав расходов комиссионера в соответствии с условиями заключенного договора. К таким доходам не относится комиссионное вознаграждение.

В состав расходов, учитываемых в целях налогообложения, не включаются расходы в виде имущества (включая денежные средства), переданного комиссионером в связи с исполнением обязательств по договору комиссии, а также в счет оплаты затрат, произведенных комиссионером за комитента, если такие затраты не подлежат включению в состав расходов комиссионера в соответствии с условиями заключенного договора.

Таким образом, в состав доходов комиссионера для целей исчисления налога на прибыль включаются суммы причитающегося ему вознаграждения (без учета НДС), поскольку согласно ст. 249 НК РФ указанный доход признается доходом от реализации. В состав его расходов, принимаемых для целей исчисления налога на прибыль, включаются любые обоснованные и документально подтвержденные расходы, связанные с осуществлением хозяйственной деятельности организации.

Нормативное бухгалтерское регулирование учета товаров определяется также Положениями по бухгалтерскому учету.

Например, согласно п. 2 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н "Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашение обязательств, приводящее к увеличению капитала этой организации, за исключением вклада участников".

Доходами от обычных видов деятельности согласно п. 5 ПБУ 9/99 являются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

Нормативное регулирование учета товаров определяется также Методическими рекомендациями по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, которые утверждены письмом Комитета РФ по торговле от 10.07.96 N 1-794/32-5.

Данные рекомендации устанавливают правила документального оформления приема, хранения, отпуска товаров и отражения товарных операций в бухгалтерском учете и отчетности.

Рекомендации являются элементом системы нормативного регулирования бухгалтерского учета товарно - материальных ценностей в Российской Федерации.

В соответствии со статьей 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать обязательные реквизиты, поименованные в указанной статье.

Что касается регулирования первичной документации операций с товарами, необходимо упомянуть утвержденные Постановлением Госкомстата России от 9 августа 1999 г. N 66 Унифицированные формы первичной учетной документации по учету продукции, товарно-материальных ценностей в местах хранения.

Данный Альбом унифицированных форм первичной учетной документации разработан НИПИстатинформом Госкомстата России на основании Постановления Правительства Российской Федерации от 8 июля 1997 года N 835.

Применение унифицированных форм первичной учетной документации регламентируется "Положением по ведению бухгалтерского учета и отчетности в Российской Федерации", утвержденным Министерством финансов Российской Федерации от 29 июля 1998 года N 34н.

В настоящий альбом включены унифицированные формы первичной учетной документации по учету продукции, товарно-материальных ценностей в местах хранения, к формам даны краткие указания по их применению и заполнению.

Ведение первичного учета по унифицированным формам первичной учетной документации, включенных в настоящий альбом, распространяется на юридические лица всех организационно - правовых форм и форм собственности, осуществляющие деятельность в отраслях экономики.

Помимо Унифицированных форм первичной учетной документации по учету продукции, товарно-материальных ценностей в местах хранения разработаны также Унифицированные формы первичной учетной документации по учету торговых операций, утвержденные Постановлением Госкомстата России от 25.12.98 N 132.

В настоящий альбом включены унифицированные формы первичной учетной документации по учету торговых операций (общие), к формам также даны краткие указания по их применению и заполнению.

Рекомендуемый формат форм указан в перечне форм первичной учетной документации.

В формах предусмотрены зоны кодирования информации. Коды, по которым нет ссылок на общероссийские классификаторы, предназначены для обобщения и систематизации информации при обработке данных средствами вычислительной техники и проставляются по системе кодирования, принятой в организации.

В заключение необходимо отметить неоднозначность налогового регулирования учета товаров.

Например, с приобретением товаров непосредственно связаны расходы на их доставку, причем организация может для этого использовать как собственный транспорт, так и привлекать транспортные компании.

Налогоплательщики вправе учесть данные затраты в целях налогообложения прибыли.

В соответствии с пп. 6 п. 1 ст. 254 Налогового кодекса, в составе материальных расходов учитываются расходы на приобретение работ и услуг производственного характера, выполняемые сторонними организациями или подразделениями фирмы.

При этом к работам производственного характера относят также и транспортные услуги по доставке продукции. Такие затраты уменьшают налогооблагаемую прибыль.

Однако специалисты финансового ведомства в Письме от 19 марта 2007 г. N 03-03-06/1/157 пояснили, что учесть эти суммы в налоговой себестоимости можно только в том случае, если доставка включена в цену товара, а покупатель возмещает поставщику стоимость данных услуг.

Так как в этой ситуации фирма получит доход, который будет отражен в составе выручки от реализации.

Таким образом, необходимо подытожить, что помимо Налогового кодекса бухгалтеру приходиться пользоваться комментариями Министерства и финансов и Федеральной Налоговой Службы, изложенными в Письмах.

2. Методология бухгалтерского учета товаров в оптовой торговле 2.1Оценка товаров в организациях оптовой торговли

Как и иные материально-производственные запасы, товары принимаются к бухгалтерскому учету по фактической себестоимости (п. 5 ПБУ 5/01). Однако их оценка (определение этой фактической себестоимости) может отличаться в зависимости от способа получения предприятием данного имущества.

Так, товары могут быть получены организацией:

- за плату;

- изготовлены собственными силами;

- внесены в качестве вклада в уставный капитал;

- получены при оплате неденежными способами (бартером);

- получены безвозмездно (в порядке дарения).

Фактической себестоимостью товаров, приобретенных за плату, признается сумма фактических затрат организации на их приобретение за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ). К таким затратам на их приобретение относятся (п. 6 ПБУ 5/01):

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу);

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением товаров;

- импортные (ввозные) таможенные пошлины;

- невозмещаемые налоги, уплачиваемые в связи с приобретением единицы товаров;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретены эти товары;

- затраты по заготовке и доставке товаров до места их использования, в том числе расходы по страхованию. Данные затраты включают также затраты по заготовке и доставке товаров;

- затраты по содержанию заготовительно-складского подразделения организации, затраты на услуги транспорта по доставке товаров до места их использования (хранения), если они не включены в цену, установленную договором;

- начисленные проценты по кредитам, предоставленным поставщиками (коммерческий кредит); начисленные до принятия товаров к бухгалтерскому учету проценты по заемным средствам, если они привлечены для приобретения этого имущества;

- затраты по доведению товаров до состояния, в котором они пригодны к использованию в запланированных целях. Данные затраты включают затраты организации по подработке, сортировке, фасовке и улучшению технических характеристик полученных товаров, не связанные с производством продукции, выполнением работ и оказанием услуг;

- иные затраты, непосредственно связанные с приобретением товаров.

Следует обратить внимание, что в соответствии с п. 11 ПБУ 10/99 проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов), включаются в состав прочих (операционных) расходов.

Причем это относится к процентам по всем видам обязательств (заем, банковский кредит, коммерческий кредит). Аналогичное требование (отнесение подобных затрат на прочие (внереализационные) расходы) содержится и в налоговом законодательстве (пп. 2 п. 1 ст. 265 НК РФ).

Таким образом, целесообразно проценты по обязательствам, связанным с приобретением товаров, не включать в их фактическую себестоимость, а отражать на счете 91 "Прочие доходы и расходы", субсчет "Прочие расходы" (План счетов (Инструкция по применению Плана счетов)). При этом выбранный организацией вариант отражения процентов по обязательствам следует зафиксировать в учетной политике для целей бухгалтерского учета.

Не включаются в фактические затраты на приобретение товаров общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с их приобретением (например, командировочные расходы по заключению договоров на поставку товаров, затраты на экспедиторские услуги и т.п.).

Пример 1. Предприятие оптовой торговли заключило договор на поставку товаров с заводом-изготовителем. Стоимость товаров по договору - 236 000 руб. (включая НДС 18% - 36 000 руб.).

Для контроля за качеством получаемых товаров на завод был отправлен представитель организации-покупателя (экспедитор), величина командировочных расходов которого по представленному им авансовому отчету составила 2760 руб. (из них расходы на проезд и проживание в гостинице - 2360 руб., суточные - 400 руб.).

Необходимо обратить внимание, что расходы по проезду к месту командировки и обратно, оплата за пользование постельными принадлежностями, а также затраты по найму жилья относятся на затраты предприятия не полностью, а за вычетом НДС (п. 7 ст. 171 НК РФ). Естественно, это можно сделать только при условии, что сумма НДС выделена в расчетных документах, оформленных на унифицированных формах бланков строгой отчетности.

Поскольку большинство проездных билетов (авиа, железнодорожных и др.), а также счета за проживание в гостинице и квитанции об оплате услуг за пользование постельными принадлежностями являются документами строгой отчетности, утвержденными Минфином России, дополнительного кассового чека ККТ при наличных расчетах требовать не обязательно. Все вышеуказанные документы с выделенными в них суммами НДС будут заменять в данном случае счета-фактуры и служить основанием для приема к вычету величины налога на добавленную стоимость (Письмо Минфина России от 25 марта 2004 г. N 16-00-24/9 "О возмещении НДС по расходам на наем жилых помещений командированными работниками").

Если же в расчетных документах на проезд и проживание НДС не выделен, то расчетным путем он не определяется и к вычету не принимается. В этом случае вся сумма подобных затрат относится на расходы торговой организации, принимаемые для целей налогообложения (Письмо МНС России от 4 декабря 2007 г. N 03-1-08/3527/13-АТ995 "О налоговых вычетах по НДС при командировках").

В нашем примере сумма НДС по командировочным расходам составит:

Похожие работы

... Е Ц Е Н З И Яна магистерскую диссертацию магистра Азербайджанского Государственного Экономического Университета Султанлы Ильгара Рауф оглы на тему «Учет и аудит текущих операций и расчетов» Тема диссертационной работы и план темы по представлению кафедры «Бухгалтерский учет и аудит» утверждены ректоратом Азербайджанского Государственного Экономического Университета и ...

... на 66.4%. Остальные предприятия работали с загрузкой, ниже средней по предприятиям. Ценообразование аммиачной селитры. Далее рассматривается ценообразование конкретного продукта на примере ОАО «АЗОТ». Краткая характеристика предприятия: организационно-правовая форма – открытое акционерное общество, доля государства в капитале – 1 обыкновенная акция, количество работающих на 01.04.2000 – 4939 ...

... это не отразится, но даст шанс к расширению, развитию производства, необходимости увеличивать скорость оборачиваемости активов предприятия и т.д. 3 ОПТИМИЗАЦИЯ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ МАЛЫХ ПРЕДПРИЯТИЙ 3.1 Диагностика вероятности банкротства ООО «Оберон» Дискриминантная модель, разработанная Лис для Великобритании, получила следующее выражение: Z =0,063*х1, +0,092*х2 +0,057*х3 ...

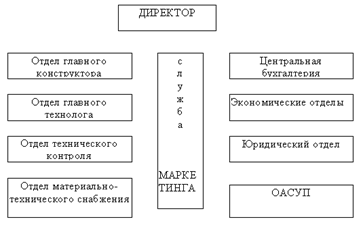

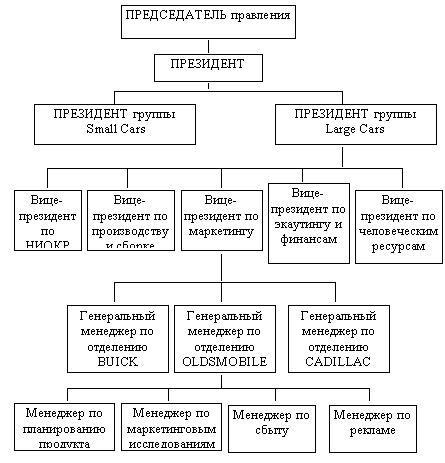

... и эксплуатации новых изделий. Таким образом, в современных условиях функционирования маркетинговые подразделения взаимодействуют со всеми подразделениями предприятия, что обусловлено чрезвычайно широким спектром решаемых задач. 2. ФОРМИРОВАНИЕ СЛУЖБЫ МАРКЕТИНГА НА ПРИМЕРЕ УМиАТ РУП «ТРЕСТ БЕЛСТРОЙСЕРВИС» 2.1 Краткая характеристика предприятия и выпускаемой продукции Управление механизации ...

0 комментариев