Навигация

Автоматизированные формы учета торговых операций

2.3 Автоматизированные формы учета торговых операций

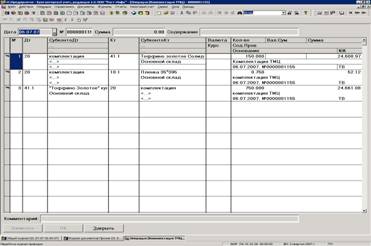

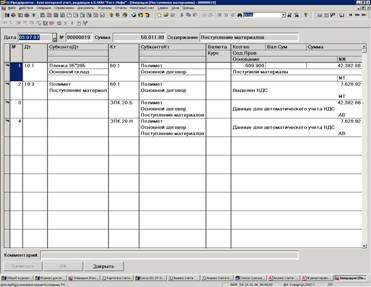

В бухгалтерской работе предприятия используется программный комплекс «1С_Бухгалтерия Проф. 6.0».

Назначение программы и основные принципы [17].

Программа «1С_Бухгалтерия Проф. 6.0» является универсальной бухгалтерской программой и предназначена для ведения синтетического и аналитического бухгалтерского учета по различным разделам.

Аналитический учет ведется по объектам аналитического учета в натуральном и стоимостном выражениях.

Программа предоставляет возможность ручного и автоматического ввода проводок. Все проводки заносятся в журнал операций. При просмотре проводок в журнале операций их можно ограничить произвольным временным интервалом, группировать и искать по различным параметрам проводок.

Кроме журнала операций программа поддерживает несколько списков справочной информации (справочников) [17]:

- план счетов;

- список видов объектов аналитического учета;

- списки объектов аналитического учета;

- констант и т.д.

На основании введенных проводок может быть выполнен расчет итогов. Итоги могут выводиться за квартал, год, месяц и за любой период, ограниченный двумя датами. Расчет итогов может выполняться по запросу и одновременно с вводом проводок (в последнем случае не требуется пересчет).

После расчета итогов программа формирует различные ведомости [17]:

- сводные проводки;

- сальдо-оборотную ведомость;

- сальдо-оборотную ведомость по объектам аналитического учета;

- карточка счета;

- карточка счета по одному объекту аналитического учета;

- анализ счета (аналог главной книги);

- анализ счета по датам;

- анализ счета по объектам аналитического учета;

- анализ объекта аналитического учета по всем счетам;

- карточка объекта аналитического учета по всем счетам;

- журнальный ордер.

В программе существует режим формирования произвольных отчетов, позволяющий на бухгалтерском языке описать форму и содержание отчета, включая в него остатки и обороты по счетам и по объектам аналитического учета. С помощью данного режима реализуют отчеты, предоставляемые в налоговые органы, кроме того, данный режим используется для создания внутренних отчетов для анализа финансовой деятельности организации в произвольной форме.

Кроме того, программа имеет функции сохранения резервной копии информации и режим сохранения в архиве текстовых документов [17].

Главное назначение архивной копии - подстраховка от потери информации из-за поломки компьютера, перепадов напряжения в электросети, вирусов. Архивную копию рекомендуется сохранять ежедневно или после ввода данных в больших объемах.

Типовые операции предназначены для упрощения ввода проводок. Эту возможность целесообразно использовать, если часто проводятся однотипные операции или делаются операции из нескольких проводок. Кроме того, данный режим позволяет передать часть работы оператору, не владеющему бухгалтерским учетом, настроив для него систему типовых операций.

Работа с типовыми операциями включает два этапа. Первый: задание (настройка) типовой операции. Второй: использование типовой операции для ввода проводок в журнал хозяйственных операций [17].

Каждая типовая операция состоит из одной или нескольких проводок. Суммы проводок могут автоматически рассчитываться. При использовании типовых операций можно автоматически получать первичный документ.

Программа может быть полностью настроена бухгалтером на текущее законодательство и конкретные формы учета.

3. Аудиторская проверка товарных операций в оптовой организации

Аудиторская проверка товарных операций в оптовых предприятиях осуществляется по определенным этапам, которые включают в себя аудит правильности оприходования товаров, аудит расчетов с поставщиками, аудит расходов на продажу, аудит продаж, аудит налогообложения [24].

При проверке полноты оприходования товаров устанавливают правильность оформления первичных документов, на основании которых принимаются на склад товары, основными из которых являются: товарно-транспортная накладная, счета-фактуры, а при приемке груза от железной дороги - грузовые квитанции. В накладных, по которым получены товары непосредственно на складе поставщика, должны быть заполнены следующие реквизиты: наименование поставщика, наименование товара, количество и цена товара, стоимость товара, должности и подписи лиц, отпустивших и получивших товар (с расшифровкой фамилии), печать предприятия-поставщика [25].

Порядок оформления товарно-транспортной накладной установлен довольно давно (совместная инструкция Минфина, Госбанка СССР, Центрального статуправления и Министерства автомобильного транспорта от 30.11.1983 №156/30/354/7/10/998). Для товарно-транспортной накладной предусмотрен типовой бланк по форме №1-Т. Он утвержден постановлением Госкомстата от 28.11.1997 №78. Если в товарно-транспортной накладной невозможно перечислить все наименования и характеристики перевозимых товаров, то к ней должна быть приложена заполненная простая накладная по форме №ТОРГ-12 [25].

Грузоотправитель не вправе передавать, а автотранспортная организация принимать к перевозке грузы, которые не оформлены товарно-транспортными накладными. Это касается всех перевозок, выполненных грузовым автотранспортом (п. 5 Инструкции от 30.11.1983). Кроме того, товарно-транспортная накладная - единственный документ, на основании которого продавец может списать товарно-материальные ценности, а покупатель - оприходовать (п. 6 Инструкции от 30.11.1983). Накладную составляют в четырех экземплярах: первый остается у продавца, второй - у покупателя, третий и четвертый передают перевозчику. Все четыре экземпляра накладной продавец заверяет печатью, а подписи ставят работник, отпустивший товары, и водитель, принявший груз для перевозки.

Также необходимо проверить порядок выдачи доверенностей, которые выдаются уполномоченному лицу для получения товара со склада поставщика. Этот порядок должен соответствовать Инструкции о порядке выдачи доверенностей на получение товарно-материальных ценностей (приказ Минфина СССР от 14.01.1967 №17).

В случае необходимости к накладным должен быть приложен сертификат качества. Предприятия, которые осуществляют торговую деятельность и приобретают товары для перепродажи, могут самостоятельно провести их сертификацию. При импорте необходимо проводить обязательную сертификацию по товарам, которые перечислены в письме ГТК от 07.09.2001 №01-06/36475. Затраты на получение сертификата включаются в стоимость товаров. Если сертификат выдан на определенную партию товара, то период его действия не устанавливается, так как он ограничивается сроком годности товаров, на которые был выдан сертификат. В налоговом учете расходы на сертификацию относятся к прочим расходам (подп. 2 п. 1 ст. 264 НК РФ) [24].

Приемка товаров от поставщиков по количеству производится в соответствии с требованиями Инструкции о порядке приемки продукции производственно-технического назначения и товаров народного потребления по количеству (постановление Госарбитража СССР от 15.06.1965 №П-6). Приемка товаров от поставщиков по качеству производится в соответствии с Инструкцией о порядке приемки продукции производственно-технического назначения и товаров народного потребления по качеству (Инструкция Госарбитража СССР от 25.04.1966 №П-7). Все прибывшие товары должны быть своевременно оприходованы соответствующими складами.

Товары должны приходоваться по весу-нетто, за вычетом безвозмездных отходов (нормы отходов должны указываться в документах поставщика).

В случае если счет поставщика был акцептован и оплачен до поступления товара, а при приемке на склад поступивших товаров обнаружилась их недостача сверх предусмотренных в договоре величин против отфактурованного количества, НДС должен быть начислен на оприходованный товар и на недостачу в пределах норм естественной убыли. Аналогично должны быть списаны и транспортно-заготовительные расходы. Далее необходимо проверить акты выставленных претензий поставщику. Оприходовать недопоставленный товар и начислить НДС на эту стоимость товара можно только после его поступления на склад.

Проверка производится по первичным документам, а в случае необходимости производится встречная проверка на предприятии, отгрузившем товар. Документы, которые вызывают сомнение, нужно еще раз тщательно проверить. При наличии каких-либо ошибок следует подразделить их на формальные и арифметические, а также оценить степень допущенной ошибки.

Одним из важнейших участков аудита товарных операций является проверка правильности формирования первоначальной стоимости товаров в соответствии с п. 6 ПБУ 5/01 «Учет материально-производственных запасов» [24].

Оценка товаров, стоимость которых при приобретении определена в иностранной валюте, производится в рублях путем пересчета суммы в иностранной валюте по курсу ЦБ РФ, действующему на дату принятия товаров к бухгалтерскому учету.

Фактическая себестоимость товаров, по которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме оговоренных случаев.

При проведении проверки очень важно сличить условия учета затрат на транспортировку товаров, закрепленные в учетной политике, с фактическим учетом и распределением транспортных расходов.

Далее осуществляется проверка организации складского и аналитического учета товаров и их сохранности. Аудитор проверяет наличие приказов на прием в штат материально ответственных лиц и согласование их с главным бухгалтером, а также наличие договоров о полной материальной ответственности. Для установления квалификации материально ответственных лиц знакомятся с результатами и качеством материалов инвентаризаций. Выясняется соблюдение сроков представления первичных документов со складов в бухгалтерию предприятия, обоснованность и своевременность записи и подсчета оборотов и сальдо в карточках складского учета заведующим складом. Аудитору необходимо проверить наличие приказа о постоянно действующей инвентаризационной комиссии, а также порядок отражения в бухгалтерском учете и отчетности результатов проведенной инвентаризации. Также следует установить, выполняются ли требования, предъявляемые к организации учета материальных ценностей (товаров) [24].

Достоверность финансово-хозяйственных операций устанавливается путем формальной и арифметической проверки документов или с помощью специальных приемов документального контроля [26].

При формальной проверке устанавливается правильность заполнения всех реквизитов документов: наличие неоговоренных исправлений, подчисток, дописок в тексте и цифр; подлинность подписей должностных и материально ответственных лиц [26]. При арифметической проверке определяется правильность подсчетов в документах [26].

Достоверность хозяйственных операций, отраженных в первичных документах, при необходимости может быть установлена путем проведения встречных проверок на оптовых предприятиях.

При изучении первичных документов обращается внимание на полноту и правильность заполнения всех обязательных реквизитов, наличие подписей должностных лиц, ответственных за учет рабочего времени и выполнение работ, неоговоренные исправления и подчистки. Необходимо выяснить, нет ли случаев включения в табели учета рабочего времени вымышленных лиц, приписок невыполненных работ [25].

Результаты проверки первичных документов необходимо оформить рабочим документом (таблица 9).

Аудиторские доказательства наличия подтверждающих документов по приобретению товаров собираются путем проверки: приходных документов товарно-кассовых отчетов, оформленных материально ответственными лицами; документов, полученных от обслуживающего банка и поставщиков, письменных подтверждений и устного опроса материально ответственных лиц, коммерческого директора и главного бухгалтера [25].

Организация работы сбора аудиторских доказательств по этой процедуре заключается в следующем: просматриваются приходные документы выбранных товарно-кассовых отчетов, выписывается наименование поставщика товаров; далее просматривается папка с договорами, закупочными актами, соглашениями о сделках, письмах-заявках и телеграммами на поставку товаров. Затем проверяется наличие счетов-фактур поставщиков по каждой конкретной поставке и отражается в рабочем документе (таблица 6).

Таблица 6 – Проверка наличия подтверждающих документов на приобретение оптовых партий товара| № п/п | Наименование поставщика | Приходный документ, №, дата | Договор (соглашение), №, дата | Счет-фактура, №, дата | Причина отсутствия необходимых документов |

| 1 | ООО «Север» | №18 от 03.04.2008 | Нет | №23 от 13.06.2008 | Договор не заключен |

| 2 | ООО «Север» | №38 от 18.05.2008 | Договор №42 от 18.03.2008 | Не предъявлен ООО «Север», в учете числится как отфактурованная поставка | |

| 3 | ООО «Восток» | №40 от 20.05.2008 | Нет | №57 от 03.07.2008 | Договор не заключался, счет предъявлен с опозданием, в учете не обозначено, что это неотфактурованная поставка |

Анализируя данные документа, можно определить состояние разрешительных моментов на проведение товарных операций по поставкам (закупкам) товаров, что позволяет выявить наличие несанкционированно торговых сделок, определить добавленную стоимость по оприходованным и оплаченным товарам, по которым нет счетов-фактур. Если установлено наличие неотфактурованных поставок (отсутствие счета-фактуры на оприходованный товар), путем устного опроса бухгалтера по учету движения товара устанавливают факт затребованности счетов-фактур от поставщиков, наличие запроса. Если запросы отсылались поставщикам, то необходимо проверить ответы на них. При отсутствии запросов или ответов на них должна быть проведена сверка расчетов с этим поставщиком путем отсылки письменного запроса. Проверка наличия счетов-фактур поставщиков по каждой конкретной поставке и отражается в рабочем документе.

Методика сбора аудиторских доказательств достоверности корреспонденции счетов заключается в прослеживании правильности отражения на счетах бухгалтерского учета операций, связанных с поступлением товара, и их соответствие методическим рекомендациям по учету и оформлению операций по приемке, хранению и отпуску товаров в отпуске товаров в организациях торговли и плану счетов бухгалтерского учета [24].

Товар, принятый на ответственное хранение, учитывается на забалансовом сч. 002 «Товарно-материальные ценности, принятые на ответственное хранение» по покупной стоимости, товары, принятые на комиссию, учитываются на забалансовом сч. 004 «Товары, принятые на комиссию».

Проверка наличия у оптового предприятия дебиторской и кредиторской задолженности, в том числе и просроченной, осуществляется с использованием таких приемов, как запрос и подтверждение. Запрос осуществляется в виде официального письменного запроса, адресованного третьим лицам.

Аудитору необходимо обратить внимание на наличие у предприятия просроченной дебиторской задолженности (таблица 7). Ее наличие значительно снижает эффективность использования оборотных активов оптового предприятия [24].

Таблица 7 – Проверка наличия дебиторской задолженности, списанной как безнадежные долги| № п/п | Наименование поставщика | Дата возникновения задолженности | Сумма задолженности, руб. | Дата списания задолженности | Обоснование списания задолженности |

| 1 | ООО «Юг» | 03.01.2006 | 45000 | 30.12.2007 | Ликвидация организации |

| 2 | ООО «Дружба» | 18.05.2005 | 37500 | 30.12.2007 | Истечение срока давности |

| 3 | ООО «Премьер» | 20.08.2006 | 49800 | 30.12.2007 | Решение арбитражного суда от 10.08.2007 |

| 4 | Кража на складе | 01.07.2007 | 8650 | 30.12.2007 | Не присуждена судом |

Предъявляемые к уплате суммы НДС отражают по дебету сч. 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту сч. 60 «Расчеты с поставщиками и подрядчиками». Дебетовое сальдо по сч. 19 «Налог на добавленную стоимость по приобретенным ценностям» на любую отчетную дату характеризует сумму НДС, относящуюся к приобретенным, но еще не оплаченным материальным ценностям. Эту сумму выделяют по соответствующей статье раздела II актива баланса. НДС по приобретенным материальным ценностям подлежит возмещению из бюджета только тогда, когда выполнены следующие законодательные условия:

- НДС выделен отдельной строкой в расчетных и первичных учетных документах:

- материальные ценности фактически оприходованы;

- материальные ценности будут использоваться для операций, облагаемых НДС, т.е. (на примере торгового предприятия) - для перепродажи.

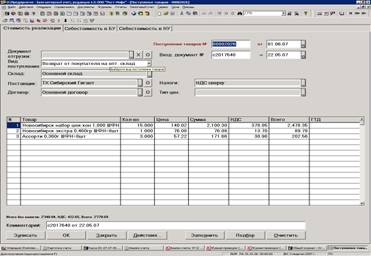

Следующим этапом аудиторской проверки является проверка продажи товаров [24].

В оптовой торговле реализация товаров регулируется договорами купли-продажи, поставки, мены, комиссии, перевозки и др. В свою очередь договора регулируются Гражданским кодексом РФ.

В соответствии со ст. 454 п. 1 Гражданского кодекса РФ по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену).

По договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием (ст. 506 ГК РФ).

По договору мены каждая из сторон обязуется передать в собственность другой стороны один товар в обмен на другой (ст. 567, п. 1 ГК РФ).

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента (ст. 990, п. 1 ГК РФ).

По договору перевозки груза перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его управомоченному на получение груза лицу (получателю), а отправитель обязуется уплатить за перевозку груза установленную плату (ст. 785, п. 1 ГК РФ).

Таким образом, оптовые организации отгружают товары в соответствии с заключенными договорами. Согласно ст. 223 Гражданского кодекса РФ право собственности у приобретателя вещи по договору возникает с момента ее передачи, если иное не предусмотрено законом или договором.

В договоре указывается форма расчетов и вид расчетного документа.

В целях получения своевременных платежей от покупателей необходимо предварительно ознакомиться с платежеспособностью покупателя. Если возникнут сомнения относительно этого, то продажа товаров может производиться только после предварительной оплаты.

В качестве покупателей товаров у оптовых организаций могут быть: розничные торговые организации, магазины, предприниматели.

Бухгалтерский учет реализации и отпуска товаров призван обеспечить контроль за отгрузкой товаров в строгом соответствии с договорами, заказами и нарядами.

Работники бухгалтерии знают, насколько важным является правильное и своевременное оформление первичных бухгалтерских документов по продаже товаров, без которых ведение бухгалтерского учета и начисление налогов просто невозможно. В соответствии с п. 1 ст. 9 Федерального закона от 21.11.1996 №129-ФЗ «О бухгалтерском учете» все хозяйственные операции, проводимые организацией, должны оформляться документами [24].

Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

На товары оптовый поставщик выписывает сопроводительные документы (счет-фактура, товарно-транспортная накладная) и другие документы, подтверждающие ассортимент товаров, количество и качество отгруженных товаров. При доставке товаров железнодорожным транспортом в качестве сопроводительного документа выступает железнодорожная накладная.

Порядок документального оформления реализации товаров и тары зависит от вида договора и способов реализации товаров. Доставка товаров оптовым предприятиям может осуществляться различными видами транспорта.

Отгрузка товаров торговой организации ведется на основании договоров или разовых заказов. При отгрузке товаров покупателям по железной дороге или водным путем груз сдается по накладной, заполняемой грузоотправителем. Она сопровождает груз на всем пути следования и выдается в пункте назначения получателю вместе с грузом. Ответственность за сохранность принятых к перевозке товаров полностью несет грузоперевозчик. В таблице 8 представлены аналитические процедуры, которые необходимо использовать для проверки учета и документального оформления товаров на оптовых предприятиях.

Таблица 8 – Аудиторские процедуры проверки учета и документального оформления реализации в оптовых предприятиях| Содержание процедуры | Источники информации | Приемы проверки |

| Проверка наличия необходимых документов, подтверждающих реализацию товаров | Товарно-кассовые отчеты, книги кассира-операциониста, кассовая книга оптового предприятия | Инспектирование |

| Проверка правильности калькулирования продажных цен | Подшивка калькуляции на реализованные товары | Пересчет, инспектирование |

| Проверка полноты и своевременности сдачи денежной выручки материально - ответственными лицами | Товарно-кассовые отчеты складов, приходные кассовые ордера, препроводительные ведомости к сумке с денежной выручкой, выписки банка | Инспектирование, подтверждение |

| Проверка полноты и своевременности бухгалтерского учета денежной выручки бухгалтерией оптового предприятия | Товарно-кассовые отчеты складов, кассовая книга, отчеты кассира | Инспектирование |

| Проверка правильности ведения расчетов с торговыми предприятиями | Акты проведения контрольных покупок, наличие рекламаций розничных предприятий | Инспектирование, наблюдение |

| Проверка соблюдения торговыми предприятиями правил эксплуатации ККМ | Типовые правила эксплуатации ККМ при осуществлении денежных расчетов с населением, паспорта ККМ, книги кассиров-операционистов, чеки ККМ | Наблюдение |

| Проверка правильности и полноты отражения выручки на счетах бухгалтерского учета и проверка корреспонденции счетов | Сч. 50 «Касса», сч. 90 «Продажи», сч. 41 «Товары» | Инспектирование |

При проверке выручки от реализации могут быть использованы следующие документы: накладные на отпуск товара, счета-фактуры, приходные накладные, товарные отчеты, журналы-ордера по сч. 41 и 90.

Операции по выбытию товаров отражаются в журнале-ордере по кредиту сч. 41. Записи в учетном регистре ведутся как в целом, так и по отдельным видам товаров. При аудите продаж необходимо проверить правильность формирования выручки от реализации товаров и порядок отражения ее в бухгалтерском учете [26].

Выручка от продаж является базой формирования финансового результата, исчисления НДС, акцизов и расчета налога на прибыль.

Проверку расчета налога на прибыль необходимо осуществлять по следующим направлениям:

- проверка правильности отражения в бухгалтерском учете и отчетности фактической прибыли (убытков) от реализации товаров;

- проверка достоверности данных учета о фактической себестоимости товаров, полнота и правильность отражения в учете фактических затрат на приобретение и реализацию товаров;

- проверка правильности расчетов по налогу на прибыль.

Достоверность финансово-хозяйственных операций устанавливается путем формальной и арифметической проверки документов или с помощью специальных приемов документального контроля.

При формальной проверке устанавливается правильность заполнения всех реквизитов документов: наличие неоговоренных исправлений, подчисток, дописок в тексте и цифр; подлинность подписей должностных и материально ответственных лиц. При арифметической проверке определяется правильность подсчетов в документах [24].

Достоверность хозяйственных операций, отраженных в первичных документах, при необходимости может быть установлена путем проведения встречных проверок на торговых предприятиях.

Для проведения проверки фактической выручки от реализации товаров используются следующие первичные документы, учетные регистры и отчетность [24]:

- учетная и налоговая политика предприятия на отчетный год;

- форма №2 «Отчет о прибылях и убытках»;

- Главная книга или оборотный баланс;

- журналы-ордера;

- первичные документы на отпуск товаров со складов;

- банковские выписки по движению денежных средств на расчетном счете;

- приходные кассовые ордера на приход денежной наличности в кассу в оплату счетов за товары;

- платежные требования и поручения на оплату отгруженных товаров.

При определении фактической выручки от реализации товаров аудитор производит проверку в следующем порядке:

1) сверяет данные по статье «Выручка от реализации продукции (работ, услуг)» отчетной формы №2 с данными по Главной книге по кредиту сч. 90 «Продажи». Общая сумма расхождения должна составлять сумму двух налогов НДС и акцизов. В случаях несоответствия сумм аудитор обязан выявить причину несоответствия и отразить это в рабочей документации;

2) сверяет данные по Главной книге с данными журнала-ордера №11 (при журнально-ордерной форме учета) или с учетными регистрами (при мемориальной форме учета) по кредиту сч. 90. После проведения сверки отчетных данных и данных, отраженных в учетных регистрах, аудитор приступает к проверке правильности оформления операций по оплате и отгрузке товаров. Одним из основных видов проверки является сличение сумм, отраженных по кредиту сч. 90 «Продажи» в расчетных документах, предъявленных заказчику и сумм, отраженных в бухгалтерском учете по дебету счета 62 «Расчеты с покупателями и заказчиками».

При проверке аудитору необходимо учитывать и правила отражения операций в бухгалтерском учете, и требования налогового законодательства. При этом надо помнить, что в торговых предприятиях выручкой, полученной от торговой деятельности, считается валовая прибыль, т.е. разница между ценой продажи и ценой покупки товаров без учета НДС и акцизов.

Последовательность поверки правильности начисления и уплаты НДС оптовым предприятием может быть следующей [24]:

1) проверка правильности оформления налоговой декларации и бухгалтерской отчетности;

2) проверка правильности составления налогового расчета, включающая арифметический пересчет итоговых сумм налога, установление обоснованности применения ставок НДС, своевременности представления расчетов в налоговые органы. Аудитор пересчитывает помесячно три вида сумм: НДС к вычету по поступившим и оплаченным товарам; НДС, начисленный от объема реализации товаров; НДС с полученных авансов;

3) логический контроль за наличием искажений в отчетной информации.

При проверке коммерческих расходов (расходов на продажу) аудитору необходимо учитывать, что их состав и порядок их списания определен ПБУ 10/99 «Расходы организации», в Методических рекомендациях о порядке формирования показателей отчетности и инструкции по применению Плана счетов бухгалтерского учета. Организации могут включать в себестоимость проданных товаров коммерческие расходы полностью в отчетном году их признания в качестве расходов по обычным видам деятельности. Аудитору необходимо сопоставить статью «Коммерческие расходы» в отчете о прибылях и убытках с Главной книгой и данными аналитического учета по сч. 44 «Расходы на продажу», отраженными в ведомости №15.

Согласно Инструкции по применению Плана счетов бухгалтерского учета в организациях, осуществляющих торговую деятельность, на сч. 44 «Расходы на продажу» могут быть отражены следующие расходы: на перевозку товаров; на оплату труда; на аренду; на содержание зданий, сооружений, помещений, инвентаря; по хранению и подработке товаров; на рекламу; на командировочные расходы; на представительские расходы и другие аналогичные по назначению расходы [24].

В налоговом учете расходы на рекламу, командировочные и представительские расходы нормируются (расходы на рекламу зависят от фактической выручки, представительские расходы от фактического размера оплаты труда работников, нормы на командировочные расходы устанавливаются Правительством РФ). В бухгалтерском учете эти виды расходов можно учитывать полностью.

Аудитор проверяет расходы, связанные с продажей товаров, на сч. 44 «Расходы на продажу». Расходами признаются обоснованные и документально подтвержденные затраты. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленные в соответствии с законодательством и произведенные для осуществления деятельности, направленной на получение дохода.

Аудитору необходимо сопоставить коммерческие расходы по смете с фактическими суммами, при этом можно использовать факторный анализ, который позволяет определить влияние различных факторов на изменение коммерческих расходов.

Обращают внимание на разовые списания значительных сумм по бухгалтерским справкам, актам и другим документам непроизводительных расходов. Изучают полноту взыскания транспортных тарифов с покупателей по ценам франко-станция отправления.

Оплату погрузочно-разгрузочных работ контролируют по следующим направлениям: проверяют законность оплаты погрузочно-разгрузочных работ ручным способом при наличии средств механизации; изучают обоснованность оплаты работ по погрузке и разгрузке товаров в соответствии с тарифными ставками

Проверка расчетов по НДС производится по данным бухгалтерского учета и отчетности с использованием необходимых первичных документов, счетов-фактур, книги продаж и книги покупок.

Тщательной проверке подвергается обоснованность применяемых льгот по НДС на отдельные товары, а также своевременность перечисления сумм налога в бюджет и уплаты авансовых платежей.

Введенные книги продаж и книги покупок, а также счета-фактуры для учета НДС значительно облегчают процесс проверки правильности заполнения декларации по НДС [24]. Счет-фактура оставляется в течение 5 дней со дня отгрузки товара и не зависит от принятой на предприятии учетной политики. Регистрация счетов-фактур в книге покупок и книге продаж производится в целях определения суммы налога. В случае частичной оплаты за полученные товары регистрация выставленных счетов-фактур в книге продаж производится на каждую сумму, поступившую в порядке частичной оплаты, с указанием реквизитов счета-фактуры и пометкой у каждой суммы «частичная оплата».

В книге продаж данные счетов-фактур накапливаются в течение отчетного периода по НДС (в течение месяца или квартала), после чего суммируются и выводятся итоговые показатели книги продаж за отчетный период. Общий итог книги продаж по графам 5б и 6б должен равняться сумме, отраженной в декларации.

В таблице 11 представлена проверка документального оформления реализации товаров покупателям оптом. В таблице 12 приведена проверка полноты и законности договоров оптовой поставки товаров. По окончании проверки могут быть выявлены ошибки, которые необходимо устранить.

При оценке системы внутреннего контроля за реализацией товаров аудитор составляет опросный лист, прослеживающий поступление выручки и ее оприходование. Прослеживание этих операций позволяет дать оценку правильности отражения в учете и финансовой отчетности объемов реализации, торговой наценки, своевременности и полноты сдачи денежной выручки, своевременности и полноты учета торговой выручки бухгалтерией и дальнейшем использовании денежной наличности.

Отсутствие процедур контроля или их недостаточное осуществление в учете денежной выручки при реализации товаров дает основание аудитору для низкой оценки системы внутреннего контроля.

Организация работы по сбору аудиторских доказательств заключается в просмотре всех расходных документов и группировке обнаруженных ошибок [24].

Проверка правильности отражения в бухгалтерском учете сведений о реализации товара завершается проверкой соответствия данных журналов К-2 синтетического учета по оборотам и сальдо с данными, отраженными в Главной книге.

В результате аудиторской проверки, проведенной в ООО «БРАВО» были сделаны следующие выводы.

В ООО «БРАВО» все приказы на материальную ответственность оформлены правильно: на заведующего складом оформлен приказ на полную индивидуальную ответственность. При приеме на работу указанного сотрудника была проведена инвентаризация товарно-материальных ценностей.

Путем устного опроса установлено, что на предприятии издается приказ директора о проведении инвентаризации, в котором указывается когда будет проводиться инвентаризация, кто входит в состав инвентаризационной комиссии. Результаты инвентаризации в ООО «БРАВО» оформляются актом инвентаризации, здесь же отражаются выявленные расхождения. Путем опроса также установлено, что комиссия начинает проверку фактического наличия имущества только после сдачи материально-ответственным лицом в бухгалтерию всех приходных и расходных документов. В расписке перечисляются все сданные документы, а также указывается, что все ценности, поступившие под их ответственность, оприходованы, а выбывшие – списаны в расход. Аналогичные расписки дают и лица, имеющие подотчетные суммы на покупку имущества и доверенности на его получение.

Проверка порядка выдачи доверенностей на получение товарно-материальных ценностей нарушений не выявила. Все доверенности оформлены в соответствии с порядком выдачи доверенностей на получение товарно-материальных ценностей.

Проверка сопроводительной документации при приобретении партий товара выявила, что вся приобретаемая продукция сертифицирована.

Формальная и арифметическая проверка первичных документов по оприходованию товаров выявила ряд формальных нарушений. Результаты проверки представлены в таблице 9.

Таблица 9 - Проверка правильности документального оформления поступления товаров за 2008 г. в ООО "БРАВО"| Реквизиты документа | Характер выявленного нарушения |

| Товарная накладная №14 | Отсутствуют подписи лиц, получивших товары |

| Товарная накладная №25 | Отсутствуют данные от продавца |

| Товарная накладная №33 | Отсутствуют данные от продавца |

| Товарная накладная №35 | Отсутствуют данные от продавца |

| Товарная накладная №50 | Отсутствуют подписи лиц, получивших товары |

| Товарная накладная №51 | Отсутствуют подписи лиц, получивших товары |

| Товарная накладная №80 | Отсутствуют подписи лиц, получивших товары |

| Товарная накладная №98 | Отсутствуют данные от продавца |

| Товарная накладная №101 | Отсутствуют подписи лиц, получивших товары |

| Товарная накладная №112 | Отсутствуют подписи лиц, получивших товары |

| Примечание: Источник данных таблицы – Первичные документы ООО «БРАВО» по оформлению поступления товаров за 2008 год | |

В ходе проверки установлено, что складские помещения оборудованы противопожарной и охранной сигнализацией, на окнах имеются решетки, двери стальные, с навесными замками, подходы к складу ярко освещены, не захламлены, стены, пол и потолок не имеют повреждений. Эти факторы указывают, что приняты меры к сохранности товарно-материальных ценностей. Готовая продукция размещена таким образом, что доступ к наиболее востребованной остается открытым. На таре или упаковке, в которой находятся товары, прикреплены ярлыки, где написаны сроки изготовления продукции, величина запаса, сроки реализации.

На каждое наименование продукции бухгалтерия ООО «БРАВО» открывает карточку складского учета и выдает ее работнику склада под расписку в реестре карточек. Карточки размещаются в картотеке склада по номенклатурным номерам продукции. Материально ответственное лицо производит записи в карточках по каждому приходному и расходному документу отдельной строкой. После каждой записи определяется и записывается в соответствующей графе остаток готовой продукции.

Бухгалтерия ООО «БРАВО» периодически проверяет правильность оформления приходных и расходных документов и записей в карточках складского учета. Проверка производится в присутствии материально ответственного лица. Правильность записей в карточках бухгалтер подтверждает своей подписью в графе «контроль» с указанием даты проверки. Обнаруженные расхождения и ошибки своевременно устраняются.

Остатки готовой продукции на начало следующего месяца после проведения инвентаризации переносятся из карточек складского учета в ведомость остатков (сальдовую книгу) по складу. Ее итоги сверяют с данными бухгалтерии.

Проверка соблюдения договорной дисциплины на предприятии показала, что договора с поставщиками оформлены согласно ГК РФ, все необходимые реквизиты проставлены, экономическое содержание совершенных операций соответствует содержанию, указанному в договоре. Таблица 10 – Проверка соблюдения договорной дисциплины при поступлении оптовых партий товаров

| № п/п | Наименование договора | Поставщик | Номер, дата, год | Примечания |

| 1 | Договор купли-продажи | ООО «Сибирская пивоварня «Хейнекен» | 03.01.2008 | Нет |

| 2 | Договор купли-продажи | ООО «Томское пиво» | 04.01.2008 | Нет |

| Примечание: Источник данных таблицы – Договора купли-продажи, заключенные ООО «БРАВО» с поставщиками на 2008 год | ||||

Наличия просроченной дебиторской или кредиторской задолженностей не выявлено.

В процессе аудита продаж ООО «БРАВО» был выявлен ряд нарушений.

Во-первых, формальные ошибки в оформлении первичных документов. Результаты данного сектора проверки представлены в таблице 11.

Таблица 11 - Проверка документального оформления реализации оптом товаров покупателям за 2008 г. в ООО "БРАВО"

| Наименование покупателя | Номер накладной | Номер счета-фактуры | Наличие доверенности, печати | Замечания |

| ИП Головачев | 15 | 15 | + | Не указан адрес покупателя |

| ООО «Весна» | 25 | 25 | + | Не указан ИНН покупателя |

| ООО «777» | 33 | 33 | + | Не указан ИНН покупателя |

| ООО «Зодчий» | 35 | 35 | + | Не указан ИНН покупателя |

| ООО «Маяк» | 47 | 47 | + | Не указан адрес покупателя |

| Примечание: Источник данных таблицы – Первичные документы ООО «БРАВО» по оформлению реализации товаров за 2008 год | ||||

Проверка показала, что реализация товара покупателям сопровождается правильно оформленными документами. Имеются незначительные замечания к оформлению накладных и счетов-фактур, которые необходимо устранить в ближайшее время.

Проверка соблюдения договорной дисциплины при реализации продукции нарушений не выявила.

Таблица 12 – Проверка соблюдения договорной дисциплины при реализации оптовых партий товаров| № п/п | Наименование договора | Покупатель | Номер, дата, год | Примечания |

| 1 | Договор купли-продажи | ИП Головачев | 06.01.2008 | Нет |

| 2 | Договор купли-продажи | ООО «Весна» | 09.01.2008 | Нет |

| 3 | Договор купли-продажи | ООО «777» | 13.01.2008 | Нет |

| 4 | Договор купли-продажи | ООО «Зодчий» | 14.01.2008 | Нет |

| 5 | Договор купли-продажи | ООО «Маяк» | 18.01.2008 | Нет |

| 6 | Договор купли-продажи | ИП Леонтьев | 24.01.2008 | Нет |

| 7 | Договор купли-продажи | ООО «Василек» | 03.02.2008 | Нет |

| 8 | Договор купли-продажи | ООО «Гулливер» | 04.02.2008 | Нет |

| Примечание: Источник данных таблицы – Договора купли-продажи, заключенные ООО «БРАВО» с покупателями на 2008 год | ||||

Проверка отражения НДС в бухгалтерском и налоговом учете нарушений не выявила.

Таким образом, можно сделать вывод, что проведенная аудиторская проверка дает достаточные основания для того, чтобы высказать мнение о достоверности предоставленных документов, отражающих на предприятии поступление и реализацию оптовых партий товаров.

В результате проведенной аудиторской проверки можно сделать вывод о том, что бухгалтерский учет товарных операций на данном оптовом предприятии с прилагаемыми поправками соответствует нормам действующего законодательства, регламентирующего данных раздел учета.

Таким образом, ООО «БРАВО» можно дать условно положительное аудиторское заключение.

Заключение

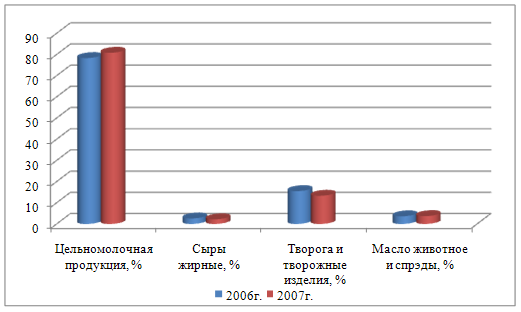

В настоящее время наиболее распространенным видом предпринимательской деятельности является оптовая и розничная торговля. По данным Госкомстата, на долю всех видов торговли и услуг приходится около 60% ВВП страны.

Оптовая торговля – это торговля товарами с последующей их перепродажей или профессиональным использованием. Выделяют две основные формы оптовой торговли: транзитная, когда оптовая база продает товары без завоза на свои склады, сразу конечному пользователю и складская, когда реализация товаров осуществляется непосредственно со своих складов.

Оптовая торговля занимает важное место в экономике рыночных государств, так как имеет ряд преимуществ:

- поставка товаров без существенного изменения их внешнего вида;

- разгружает документооборот, так как нет необходимости оформлять множеством накладных, счетов, бухгалтерских документов и писем и другую документацию;

- снижаются затраты, связанные с реализацией продукции.

Особенности торговли, как специфической отрасли народного хозяйства обуславливают и особенности бухгалтерского учета товарных операций.

Одной из главных задач бухгалтерского учета товарных операций в оптовой торговле является правильная организация учета, позволяющая своевременно получать информацию о ходе поступления товаров, о выполнении договорных обязательств поставщиками и покупателями продукции, о состоянии товарных запасов, о ходе отгрузки и реализации товаров и контроле за их сохранностью.

Бухгалтерский учет в оптовой торговле, как и учет в любой другой отрасли народного хозяйства, должен быть строго регламентирован. Бухгалтерский учет в организациях оптовой торговли регламентирован на всех уровнях нормативного регулирования (законы, постановления, ПБУ, указания и т.д.). Кроме того, бухгалтерский учет в оптовых организациях регулируется учетной политикой и другими рабочими документами организации.

Учет товарных операций оформляется как типовыми первичными документами, так и документами, применяющимися только в торговом обороте.

Основными процессами в оптовой торговле являются приобретение и реализация оптовых партий товаров.

Инвентаризация на предприятиях оптовой торговли – процесс трудоемкий и объемный по времени. Поэтому проведение ее должно быть тщательно подготовлено.

Особенности бухгалтерского учета товарных операций в оптовой торговли были рассмотрены на примере ООО «БРАВО».

ООО «БРАВО» организовано в 2000г. Основное направление деятельности компании оптовая и розничная торговля пивом и соками.

Организационная структура достаточно рациональна, функциональна и эффективна. Под единым началом директора работают все отделы организации, выполняющие каждый определенные функции. Это позволяет эффективно осуществлять цели каждого подразделения. В то же время принцип единоначалия позволяет руководителю оперативно и гибко принимать хозяйственные решения.

В силу размеров организации структура учетного аппарата представлена только бухгалтерией, осуществляющей ведение бухгалтерского учета и возглавляемой главным бухгалтером.

Учетная политика формируется главным бухгалтером и утверждается руководителем организации (директором) и регламентирует ведение бухгалтерского учета в организации. Проанализировав учетную политику ООО «БРАВО», можно сделать вывод, что она обеспечивает полное и своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности, отражение в бухгалтерском учете факторов хозяйственной деятельности исходя из экономического содержания фактов и условий хозяйствования, рациональное ведение бухгалтерского учета.

Проведя анализ и оценку финансово-хозяйственного состояния предприятия, были сделаны следующие выводы.

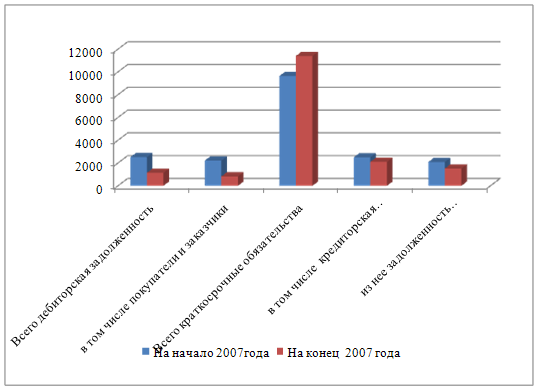

Условно отрицательно можно оценить уменьшение валюты баланса на 69 тыс. руб. Это произошло за счет уменьшения стоимости основных средств на 20 тыс. руб., сокращения суммы материальных запасов на 40 тыс. руб., снижения суммы дебиторской задолженности на 15 тыс. руб. Рост наблюдается только по статье «Денежные средства». Положительно анализируемый период характеризует рост прибыли на 40 тыс. руб., снижение суммы задолженности по краткосрочным кредитам и займам на 10 тыс. руб. и суммы кредиторской задолженности предприятия на 99 тыс. руб.

В целом структура актива баланса не претерпела кардинальных изменений, доли статей изменились незначительно. В структуре пассива баланса произошли изменения – доля собственных источников формирования средств предприятия возросла на 3,3%, в то же время уменьшилась доля краткосрочных заемных средств на 4,0%.

Анализ ликвидности баланса показал, что ликвидность баланса в анализируемом периоде низкая. Из 4-х неравенств соблюдается лишь одно, характеризующее перспективную ликвидность. Значение всех рассчитанных коэффициентов ликвидности значительно ниже нормативов. Это означает, что предприятие не в состоянии своевременно погасить свои платежные обязательства наличными денежными ресурсами, т.е. у предприятия низкая платежеспособность. Коэффициент автономии ниже норматива, однако, на конец периода он незначительно увеличился. Это можно оценивать как положительную тенденцию, т.е. свидетельствует о возможном повышении в будущем финансовой независимости организации, снижении риска финансовых затруднений в будущих периодах. Таким образом, можно сказать, что финансовое состояние предприятия балансирует на грани неустойчивого.

На основании проведенного анализа финансового состояния предприятия можно сделать вывод, что необходимо разработать комплекс мероприятий по стабилизации финансового состояния предприятия.

К числу основных стратегических задач развития данного предприятия относятся:

- обеспечение оптимальной структуры баланса;

- создание эффективного механизма управления предприятием;

- восстановление платежеспособности предприятия;

- обеспечение его финансовой устойчивости.

Итак, во-первых, так как собственный капитал ниже заемного, необходимо создать резервы из чистой прибыли, что в свою очередь будет способствовать повышению в стоимости имущества доли собственного капитала, увеличению величины источников собственных оборотных средств, что в свою очередь повысить ликвидность баланса. Кроме того, выручку следует направлять на своевременное погашение кредитов и займов, чтобы обезопасит предприятие от банкротства (повысит показатели платежеспособности).

Во-вторых, необходимо провести маркетинговый анализ спроса и предложения, рынков сбыта и формирование на этой основе оптимального ассортимента и структуры производства продукции.

В-третьих, поиск и анализ внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет повышения качества обслуживания, снижения транспортных и коммерческих расходов, а, следовательно, и себестоимости продукции, рационального использования материальных, трудовых и финансовых ресурсов и др.

В-четвертых, подбор специалистов. Одно и то же сырье, оборудование, материалы принципиально доступны всем конкурентам. Основным фактором формирования конкурентного преимущества предприятия становятся сотрудники.

Комплекс предложенных мероприятий должен помочь руководству предприятия решить основные стоящие перед ними задачи, выйти из кризисного положения, улучшить финансовое состояние предприятия.

В связи с возросшими объемами остается актуальным вопрос достоверности составления финансовой (бухгалтерской) отчетности торговых организаций.

Поэтому проведение аудиторских проверок неотъемлемая часть функционирования предприятий оптовой торговли.

Была проведена аудиторская проверка ведения бухгалтерского учета торговых операций в ООО «БРАВО», в результате которой были сделаны следующие выводы.

Все приказы на материальную ответственность оформлены правильно. При приеме на работу заведующего складом была проведена инвентаризация товарно-материальных ценностей. На предприятии издается приказ директора о проведении инвентаризации, в котором указывается когда будет проводиться инвентаризация, кто входит в состав инвентаризационной комиссии. Складские помещения оборудованы согласно требованиям.

Проверка порядка выдачи доверенностей на получение товарно-материальных ценностей нарушений не выявила.

Проверка сопроводительной документации при приобретении партий товара выявила, что вся приобретаемая продукция сертифицирована.

Формальная и арифметическая проверка первичных документов по оприходованию товаров выявила ряд формальных нарушений (нарушений оформления).

Проверка соблюдения договорной дисциплины на предприятии показала, что договора с поставщиками оформлены согласно ГК РФ, все необходимые реквизиты проставлены, экономическое содержание совершенных операций соответствует содержанию, указанному в договоре.

Наличия просроченной дебиторской или кредиторской задолженностей не выявлено.

В процессе аудита продаж ООО «БРАВО» был выявлен ряд формальных ошибок в оформлении первичных документов. Проверка показала, что реализация товара покупателям сопровождается правильно оформленными документами. Имеются незначительные замечания к оформлению накладных и счетов-фактур, которые необходимо устранить в ближайшее время.

Проверка соблюдения договорной дисциплины при реализации продукции нарушений не выявила.

Проверка отражения НДС в бухгалтерском и налоговом учете нарушений не выявила.

Таким образом, можно сделать вывод, что проведенная аудиторская проверка дает достаточные основания для того, чтобы высказать мнение о достоверности предоставленных документов, отражающих на предприятии поступление и реализацию оптовых партий товаров.

В результате проведенной аудиторской проверки можно сделать вывод о том, что бухгалтерский учет товарных операций на данном оптовом предприятии с прилагаемыми поправками соответствует нормам действующего законодательства, регламентирующего данных раздел учета.

Таким образом, ООО «БРАВО» можно дать условно положительное аудиторское заключение.

Список использованных источников:

1. Агафонова М.Н. Бухгалтерский учет в оптовой и розничной торговле и документооборот / М.Н. Агафонова. – М.: Гроссмедиа, 2006. – 704 с.

2. Бухгалтерский учет в торговле: Учеб. пособие / под ред. М.И. Баканова. – М.: Финансы и статистика, 2003. – 576 с.

3. Корпусов А.А., Коновалов И.И. Управленческий учет в торговых предприятиях // Бухучет. – 2006. - №7. – с. 46-48.

4. Рожкова М. Об изменении порядка ведения бухгалтерского учета и подготовки финансовой отчетности (о проекте федерального закона «О бухгалтерском учете») / М. Рожкова // Хозяйство и право. - 2008. – №9. – с. 87-109.

5. Марин В.В. Учет и налогообложение в торговле // Бухучет. – 2006. - №7. – с. 63-67.

6. Торговля: актуальные вопросы налогообложения // Экономика и жизнь. – 2005. - №48. – с. 7-15.

7. Патров В.В. Учет товарных операций в розничной торговле / В.В. Патров, Н.Л. Пятов // Бухучет. – 2006. - №9. – с. 39-44.

8. Патров В.В. Учет товарных операций в розничной торговле / В.В. Патров, Н.Л. Пятов // Бухучет. – 2006. - №11. – с. 44-48.

9. Патров В.В. Учет товарных операций по договору мены / В.В. Патров, Н.Л. Пятов // Бухучет. – 2006. - №17. – с. 39-43.

10. Заровнядный И.А. Отражение в учете тары и упаковки // Главбух. – 2005. - №10. – с. 14-21.

11. Жуков Н.В. Учет товарных потерь в торговых предприятиях // Бухучет. – 2005. - №9. – с. 49-53.

12. Басалаева Е.В. Учет возврата товара // Бухучет. – 2005. - №17. – с. 32-35.

13. Бычкова С.М. Бухгалтерский финансовый учет: учеб. пособие / С.М. Бычкова, Д.Г. Бадмаева; под ред. С.М. Бычковой. – М.: Эксмо, 2008. – 528 с.

14. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – М.: «Экоперспектива», 2007. – 498 с.

15. Газарян А.В. Значение анализа финансового состояния предприятия для выводов в аудиторском заключении // Бухучет. – 2004. - №7. – с. 71-76.

16. Интернет в помощь бухгалтеру // Экономика и жизнь. – 2008. - №15. – с. 10.

17. Яковлева Ю.А. Электронная сдача отчетности – преимущества и недостатки / Ю.А. Яковлева // Главбух. – 2006. - №13. – с. 58-63.

18. Гетьман В.Г. Об основах бухгалтерского учета и отчетности / В.Г. Гетьман // Бухучет. – 2006. - №2. – с. 54-58.

19. Шнейдман Л.З. Бухгалтерский учет в России: перспективы развития // Бухучет. – 2006. - №3. – с.5-7.

20. Соколов Я.В. Профессиональное суждение – новый инструментарий современной бухгалтерии / Я.В. Соколов // Бухучет. – 2005. - №21. – с. 45-47.

21. Ковалева Л.И. Налоговый аудит / Л.И. Ковалева, О.И. Базилевич // Финансы. – 2007. - №10. – с.33-34.

22. Парушина Н.В. Изъятие документов при проверке организации // Бухучет. – 2006. - №4. – с. 59-62.

23. Костюк Г.И. Проверка бухгалтерской отчетности аудитором // Бухучет. – 2006. - №4. – с.49-58.

24. Демина И.Д., Кришталева Т.Н. Особенности методики проведения аудиторской проверки товарных операций в оптовых предприятиях // Экономический анализ. Теория и практика. – 2008. - №17. – с. 37-40.

25. Ерофеева В.А., Пискунов В.А., Битюкова Т.А. Аудит: учеб. пособие. – М.: Высшее образование, 2008. – 447.

26. Суйц В.П., Смирнова Л.Р., Дубровина Т.А. Аудит: общий, банковский, страховой: Учебник / Под ред. проф. В.П. Суйца. – 2-е изд. – М.: ИНФРА-М, 2005. – 617 с.

27. Ефимова О. На пути счетовода к аналитику / О. Ефимова // Экономика и жизнь. – 2007. - №46. – с.2.

28. Чая В.Т. Бухгалтерский учет: учебное пособие / В.Т. Чая, О.В. Латыпова; под ред. д-ра эконом. наук, проф. В.Т. Чая. – М.: КНОРУС, 2007. – 496 с.

29. Кондраков И.П. Бухгалтерский учет: Учеб. пособие. – 5-е изд., перераб. и доп. – М.: ИНФРА-М, 2008 – 717 с.

30. Воронина Л.И. Теория бухгалтерского учета: учеб. пособие / Л.И. Воронина. – 3-е изд., перераб. и доп. – М.: Эксмо, 2009. – 432 с.

Приложения

Приложение А

Корреспонденция счетов по операциям поступления и реализации товаров в оптовой торговле

Таблица А.1 - Корреспонденция счетов по учету поступления товаров в оптовой торговле

| № п/п | Операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | На сумму фактически поступивших товаров от поставщиков по покупной стоимости | 41.1 | 60 |

| 2 | На сумму НДС по поступившим товарам | 19 | 60 |

| 3 | На сумму поступившей от поставщиков тары | 41.3 | 60 |

| 4 | На сумму транспортных расходов, оплаченных за счет покупателя | 44 | 60 |

| 5 | На сумму претензий предъявленных поставщику | 76.2 | 60 |

| 6 | На сумму НДС, относящегося к предъявленной претензии | 76.2 | 19 |

| 7 | На сумму недостачи товаров по покупной стоимости | 94 | 60 |

| 8 | На сумму НДС по приобретенным ценностям, относящегося к недостающим товарам | 94 | 19 |

| 9 | Списание недостачи товаров за счет материально ответственного лица | 73.2 | 98.4 |

| 10 | Списание недостачи товаров на виновных по покупной стоимости | 73.2 | 94 |

| 11 | Списание недостачи товаров за счет оптовой организации с учетом НДС | 91 | 94 |

| 12 | Поступление товаров от подотчетных лиц | 41.1 | 71 |

| 13 | Поступление товаров в счет взноса в уставный капитал | 41.1 | 75 |

| 14 | Поступление товаров от структурных подразделений | 41.1 | 79 |

| 15 | Поступление товаров от материально ответственных лиц | 41.1 | 41.1 |

| 16 | Поступление товаров в счет займов | 41.1 | 66,67 |

| 17 | На сумму оприходованных излишков на складе | 41.1 | 91 |

| 18 | Оплачено за товар с расчетного счета | 60 | 51 |

| 19 | Оплачено наличными из кассы | 60 | 50 |

| 20 | Оплачено чеком | 60 | 55 |

| 21 | При зачете товарообменном | 60 | 62,76 |

| 22 | Оплачено за счет кредита банка | 60 | 66,67 |

| 23 | Погашена задолженность структурным подразделением | 60 | 79 |

| 24 | Зачтен НДС | 68 | 19 |

Таблица А.2 - Корреспонденция счетов по учету реализации товаров в оптовой торговле

| № п/п | Операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| Реализация со склада | |||

| I. реализация по отгрузке | |||

| 1 | Отгружены товары покупателям по продажной стоимости | 62 | 90.1 |

| 2 | Отгружена тара под товаром | 62 | 41.3 |

| 3 | Списаны реализованные товары по покупной стоимости | 90.2 | 41.1 |

| 4 | Начислен НДС на реализованные товары | 90.3 | 68 |

| 5 | Транспортные расходы отнесены за счет покупателя | 62 | 76 |

| 6 | Оплачены транспортные расходы с расчетного счета | 76 | 51 |

| 7 | Перечислен аванс от поставщика | 50,51,52 | 62 |

| 8 | Начислен НДС, относящийся к сумме полученного аванса | 62 | 68 |

| II. реализация по оплате | |||

| 9 | Отгружены товары покупателям по продажной стоимости, включая НДС | 62 | 90.1 |

| 10 | Списаны реализованные товары по покупной стоимости | 90.2 | 41.1 |

| 11 | Начислен НДС по реализованным и оплаченным товарам | 90.3 | 68 |

| 12 | Отражен НДС по реализованным, но не оплаченным товарам | 90.3 | 76 |

| 13 | Оплачены покупателем ранее отгруженные товары | 50,51,52 | 62 |

| 14 | Отражен НДС по ранее реализованным товарам, оплаченным в данном периоде | 76 | 68 |

| 15 | Перечислен бюджету с расчетного счета НДС | 68 | 51 |

| Реализация транзитом | |||

| 16 | Отгружены товары покупателям по продажной стоимости, включая НДС | 62 | 90.1 |

| 17 | Отражена задолженность поставщику: - товаров на покупную стоимость - тары, отнесенной на увеличение суммы долга покупателей - начислен НДС по проданным товарам | 90.2 62 90.3 | 60 60 68 |

| 18 | Удовлетворена претензия покупателей: - уменьшена задолженность покупателей - увеличено количество товаров на складах - уменьшен начисленный НДС - списывается сумма недостающих товаров, если на складе не обнаружены излишки | 62 90.2 90.3 94 | 90.1 41.1 68 41.1 |

| 19 | Списаны расходы по реализации | 90.2 | 44 |

| 20 | Поступила на расчетный счет выручка от покупателей | 51,52 | 62 |

| 21 | Определен финансовый результат (прибыль) | 90.9 | 99 |

| 22 | Определен финансовый результат (убыток) | 99 | 90.9 |

Похожие работы

... элементом характеристики конкурентоспособности фирм. Таким образом, товарную структуру, с некоторыми оговорками, можно рассматривать как отражение структуры реализованного спроса. 2. Учет и анализ продажи товаров в организации оптовой торговли на примере ООО «ТПК 2» 2.1 Краткая характеристика ООО «ТПК 2» Объектом исследования дипломной работы является ООО «ТПК 2». Общество с ...

... выбывающих товаров производится одним из возможных методов: 1) по себестоимости каждой единицы; 2) по средней себестоимости; 3) методом ФИФО; 4) методом ЛИФО. Рассмотрим на конкретном примере порядок отражения в бухгалтерском учете реализации товаров на предприятии оптовой торговли. Пример 1. Организация приобрела партию товара стоимостью 180 тыс. руб. (в том числе НДС 30 тыс. руб.). В ...

... товаров. Он предназначен для покрытия налоговых и неналоговых платежей с полученного дохода, издержек обращения и получения прибыли от торговой деятельности. [4. с. 13]. Целью бухгалтерского учета товаров в оптовой торговле является контроль сохранности, рационального и эффективного использования товарных запасов; своевременное получение полной и достоверной информации о товарообороте, о ...

... учете следует различать порядок учета операций у поставщика предъявившего требования, и плательщика, получающего материальные ценности, платящего за продукцию (25, с. 444). 2. АНАЛИЗ СИСТЕМЫ БУХГАЛТЕРСКОГО УЧЕТА готовой продукции и расчетов с покупателями и заказчиками в ООО «Сокольский молокозавод» 2.1 Краткая характеристика ООО «Сокольский молокозавод» ОАО «Сокольский молокозавод» стал ...

0 комментариев