Навигация

Стратегия банковского маркетинга

1.2 Стратегия банковского маркетинга

А.Д. Чандлер в начале 60-х гг. ХХ в. первым ввел понятие стратегии как «определение основных долгосрочных целей и задач предприятия, утверждение курса действий и распределения ресурсов, необходимых для достижения этих целей» [41].

В современной же литературе можно встретить следующие определения:

ü совокупность взаимосвязанных действий, нацеленных на достижение устойчивого конкурентного преимущества;

ü ряд решений, которые являются движущей или формирующей силой большинства предпринимаемых компанией действий;

ü путь создания конкурентных преимуществ с помощью отличительных характеристик;

ü искусство быстрых преобразований, портфель инициатив, направленных на рост компании и ее стоимости [24].

В большинстве приведенных определений основной фокус сделан на понятии конкурентного преимущества, конкурентоспособности. Можно определить стратегию банка как программу действий, направленных на формирование и удержание долговременных конкурентных преимуществ на целевых рынках. Стратегия должна отражать количественные цели развития банка и те внутренние изменения в банке, которые должны произойти для повышения его конкурентоспособности [19, с. 22].

Как видно из определений, к категории стратегии тесно примыкает категория конкурентоспособности, под которой понимается свойство товара, услуги, субъекта рыночных отношений выступать на рынке наравне с присутствующими там аналогичными товарами, услугами или конкурирующими субъектами рыночных отношений. Конкурентоспособный банк — это коммерческая организация, обладающая ясным пониманием своих стратегических целей, видением будущего, компетентным персоналом, эффективным механизмом динамичной адаптации к условиям современного мира и требованиям клиентов. Динамичность, как свойство конкурентной организации, требует осуществления инновационной деятельности, быстрой оценки ситуации на рынке, принятия решений и внедрения изменений, непрерывного повышения квалификации кадров [14, с. 619].

Программа действий банка, отражающая его нацеленность на повышение конкурентоспособности в долгосрочной перспективе, и составляет стратегию банка. Для того чтобы успешно ориентироваться среди стратегических альтернатив, современной экономической наукой и практикой разработан целый ряд подходов к классификации типов стратегий. Маркетинговая стратегия может быть направлена на прирост прибыльных клиентов, рост доли банка по определенным продуктам или разработку новых [19, с. 13-14].

Кроме того, стратегия может рассматриваться как определенный уровень системы целей компании. Чаще всего рассматривают пирамиду целей, состоящую из следующих уровней.

ü Предпринимательская философия, которая определяется как совокупность критериев, определяющих систему ценностей предприятия.

ü Корпоративная миссия, которая определяется кругом удовлетворяемых потребителей, совокупностью потребителей, выпускаемой продукцией, конкурентными преимуществами.

ü Стратегические цели, которые обладают временной ограниченностью, рассчитаны хотя и на длительный, но все же обозримый период времени. Стратегические цели, являясь сравнительно долгосрочными, занимают центральное положение в системе целей банка.

ü Тактические цели, учитывающие текущую конкурентную ситуацию и точно определяющие желаемые рубежи [14, с. 625-626].

Банковский маркетинг является составной частью менеджмента банка, поэтому, в первую очередь, связан со стратегией развития. Суть стратегического маркетинга выражается в такой политике банка, когда разработка, внедрение и освоение новых банковских продуктов осуществляются на базе предварительно проведенных маркетинговых исследований. Маркетинг в тактическом плане определяет, как работать с потребителем банковских продуктов, как правильно оценить конкурентов на рынке банковских продуктов — их силу и слабость, как выбрать сегменты и «ниши» для услуг банка и расширить сферу своего влияния. Управление банком может быть эффективным, если детально знать, какие запросы предъявляют потребители к продукту, какие характеристики банковской услуги интересны потребителю, а какие, наоборот, вызывают отрицательные эмоции. Маркетинговая стратегия предполагает первоочередную ориентацию банка не на свой продукт, как таковой, а на реальные потребности клиентуры. Поэтому маркетинг предполагает тщательное изучение рынка, анализ меняющихся склонностей, вкусов и предпочтений потребителей банковских услуг [4, с. 102].

Определив стратегию как программу действий, ориентированных на достижение долгосрочных целей банка, вернемся к категории банковского продукта как специфической услуги, реализуемой банком в качестве результата своей деятельности. Так как банковскую продуктовую стратегию можно определить как программу действий по внедрению и реализации банковского продукта, существует большая взаимозависимость между общей и продуктовой стратегиями развития коммерческого банка. Разработано немало подходов к классификации продуктовых стратегий. Остановимся на наиболее известных их них.

При принятии стратегических решений, лежащих в основе корпоративной банковской стратегии, целесообразно руководствоваться ставшей классической концепцией М. Портера, получившей известность как общая стратегическая модель Портера.

Таблица 1 — Матрица М. Портера

| Целевой рынок сбыта | Стратегическое преимущество | |

| Низкие издержки | Дифференциация продукта | |

| Широкий | Стратегия лидерства в снижении издержек | Стратегия дифференциации |

| Узкий | Стратегия фокусирования с акцентом на снижение издержек | Стратегия фокусирования с акцентом на дифференциацию |

Источник: [14, с. 629].

В данной модели автор выделил три вида типовых стратегий, направленных на повышение конкурентоспособности:

стратегия лидерства в снижении издержек;

стратегия дифференциации;

стратегия фокусирования (концентрации).

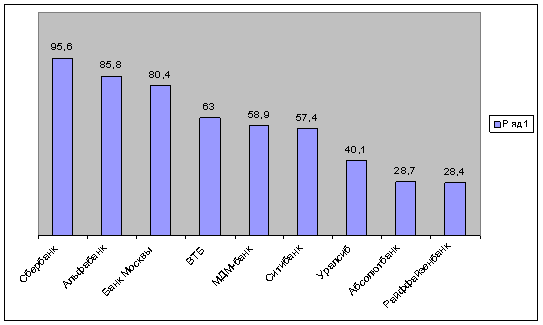

Стратегия лидерства в снижении издержек предполагает стремление к минимизации текущих затрат. Стратегия целесообразна, когда банки находятся в одном рыночном сегменте, предоставляют клиентам примерно одинаковый спектр услуг, требования клиентов к продуктам однообразны и ограничены возможности специализации. Такая стратегия популярна среди крупных банков, реализующих эффект масштаба. В качестве примера можно привести Сбербанк РФ [14, с. 629].

Стратегия дифференциации состоит в том, что компания пытается занять уникальное положение в той или иной индустрии, придавая продукту такие характеристики или атрибуты, которые будут по достоинству оценены большим количеством покупателей. Эта стратегия создает дополнительную ценность для клиента, обеспечивает дополнительную защиту от копирования (так называемое преимущество первопроходца). Например, банк «Русский Стандарт», выступивший пионером развития потребительского кредитования в России.

Стратегия фокусирования предполагает, что банк сосредотачивает свое внимание на узком рынке или рыночном сегменте (на определенной группе покупателей, определенном виде услуг, на определенном регионе). Стратегия целесообразна, когда выбранный банком сегмент рынка не интересен для конкурентов (например, в силу специфики обслуживания или высокого риска), требования разных групп клиентов к продуктам различны, а банк не может работать на широком рынке. В качестве примера могут выступать банки-участники ФПГ. Если первые две стратегии могут быть использованы, в первую очередь, универсальными банками, то эта стратегия приемлема для специализированных кредитно-финансовых институтов, например, для банка с ориентацией на оказание услуг населению, "карманного" банка крупного объединения или "элитарного" частного банка [35, с. 108].

По Портеру, процесс формирования стратегий заключается в позиционировании компании, т.е. в выборе одной из трех конкурентных стратегий. Портер является основоположником школы позиционирования в стратегическом менеджменте, в соответствии с которой стратегия рассматривается как позиция на рынке, а не как перспектива, план, модель действий в будущем [17, с. 55].

В соответствии с классификацией Питера Друкера, тот или иной вид стратегии для компании определяется сочетанием возможностей, которыми располагает компания, с риском, на который она готова идти и может принять на себя. Три типа возможностей (дополняющие, дополнительные и обеспечивающие провыв) сочетаются с четырьмя типами риска (риск, который следует принимать как должное; риск, который можно позволить себе взять; риск, который нельзя позволить себе взять; риск, который нельзя не брать). Сочетание возможностей и риска определяет экономические критерии и экономические последствия стратегии [9, с. 74].

Интересная классификация предложена авторами Balance Scorecard (система сбалансированных показателей) Нортоном и Капланом:

ü стратегия лидерства продукта, требующая постоянных инновационных процессов, направленных на разработку и продвижение на рынок новых продуктов, например, Банк ВТБ, Уралсиб, Альфа-Банк;

ü стратегия доверительных отношений с клиентами, требующая постоянных процессов управления клиентами, решения их финансовых и нефинансовых проблем, динамических способностей банка реагировать на изменения потребностей клиентов, например, Русский банкирский дом;

ü стратегия операционного совершенствования, делающая упор на показатели затрат, качества, времени реализации операционных процессов и услуг. Данная стратегия характерна для большинства средних и региональных банков [37].

Существуют различные варианты стратегии роста. Наиболее удачным подходом к их систематизации является матрица «товары — рынки» американского экономиста И. Ансоффа. Она предусматривает использование четырех альтернативных стратегий для сохранения или увеличения сбыта:

проникновение на рынок;

развитие рынка;

разработка товара;

диверсификация.

Таблица 2 — Матрица И. Ансоффа

| Товары | Рынки | |

| Старый | Новый | |

| Старый | Проникновение на рынок | Развитие рынка |

| Новый | Разработка товара | Диверсификация |

Источник: [14, с. 635].

Стратегия проникновения на рынок предполагает, что банк проникает на уже сложившийся рынок и предлагает на нем тот же самый продукт (услугу), что и конкуренты. Такая стратегия широко распространена в нашей стране, во-первых, в связи с проникновением вновь создаваемых банков на уже занятые рынки, а во-вторых, в связи с постепенным освоением существующими банками видов операций, которые для них являются новыми, но уже имеются на рынке (например, валютные услуги, пластиковые карты). Она предпочтительна в том случае, когда целевой рынок растет или еще не насыщен. Возможны три варианта этой стратегии: 1) увеличение существующих масштабов использования продукта; 2) переманивание клиентов у конкурентов; 3) привлечение новых клиентов.

Стратегия развития рынка означает, что банк стремится расширить рынок сбыта оказываемых услуг, но не за счет проникновения на уже существующие рынки, а за счет создания новых рынков или рыночных сегментов. В применении этой стратегии можно выделить: 1) выявление новых областей применения банковских продуктов; 2) продвижение существующих продуктов в новые сегменты рынка; 3) географическую экспансию [35, с. 111].

Стратегия разработки товара осуществляется посредством создания принципиально новых, но чаще — модификации уже имеющихся товаров (услуг) и реализации их на старых рынках. Этот тип стратегии особенно активно используется банками в условиях господства неценовой конкуренции, когда на первый план выходят качественные параметры. Применяется он и российскими банками, например, при разработке новых видов вкладов населения. Вариантами этой стратегии являются: 1) модификация существующих услуг; 2) дифференциация качества услуг; 3) создание новых услуг.

Стратегия диверсификации означает, что банк стремится выйти на новые для него рынки и для этого вводит в свой ассортимент новые услуги. Именно применение этой стратегии привело к универсализации банковской деятельности, значительному стиранию граней между различными кредитно-финансовыми институтами и возникновению финансовых конгломератов [14, с. 634-635].

Выбор варианта стратегии роста по матрице Ансоффа зависит от степени насыщенности рынка и возможности банка обновлять свой ассортимент.

К числу классических концепций портфельного анализа относится матрица Бостонской консультативной группы (Boston Consulting group).

Таблица 3 — Матрица Бостонской группы

| Темпы роста отрасли | Относительная доля на рынке | |

| Высокая | Низкая | |

| Высокие | «Звезда» | «Трудный ребенок» |

| Низкие | «Дойная корова» | «Собака» |

Источник: [14, с. 637].

Эта модель делит все товары, продаваемые на рынке, на четыре типа:

"звезда";

"дойная корова";

"трудный ребенок;

"собака".

Типы продуктов (услуг) определяются в зависимости от темпов роста отрасли (рынка сбыта того или иного продукта) и относительной доли банка в сравнении с ведущими конкурентами на финансовом рынке. Каждому из этих типов соответствует определенная стратегия.

"Звезда" характеризуется лидирующим положением в развивающейся отрасли, и типовой рыночной стратегией банка по отношению к нему является интенсификация маркетинговых усилий для поддержания или увеличения доли рынка (наступательная стратегия). «Звезда» дает значительные прибыли, но требует больших объемов ресурсов для финансирования продолжающегося роста. По мере того, как развитие отрасли замедляется, "звезда" превращается в "дойную корову".

"Дойная корова" занимает лидирующее положение в относительно зрелой или сокращающейся отрасли. Ее стратегия — использование прибыли для поддержания доли на финансовом рынке и помощи растущим подразделениям (стратегия консолидации). Поскольку сбыт у банка относительно стабилен, без значительных затрат на маркетинг, "дойная корова" дает прибыли больше, чем необходимо для поддержания ее доли на рынке, и избыточные средства могут быть использованы, например, для финансирования развития товара — "звезды" [35, с. 112].

"Трудный ребенок" ("теленок" или "вопросительный знак") занимает незначительную долю на развивающемся отраслевом рынке. В случае наличия в ассортименте такого товара банку необходимо сделать выбор из двух альтернативных стратегий — расширение инвестиций и интенсификация маркетинговых усилий (наступательная стратегия) или сокращение инвестиций и уход с рынка (дезинвестиционная стратегия). Иногда такое разветвление называют селективной стратегией. Решение зависит от того, насколько велики шансы на улучшение конкурентной позиции банка и превращения товара (услуги) в "звезду", а также от наличия достаточных финансовых ресурсов (например, в лице "дойной коровы").

"Собака" занимает незначительную долю рынка в малоперспективной отрасли. Стратегия в отношении такого продукта (услуги) может быть только одна — уход с рынка (дезинвестиционная стратегия). Несмотря на достаточно длительное присутствие на рынке, этому продукту не удалось привлечь к себе достаточное количество клиентов, и он существенно отстает от конкурентов по сбыту, имиджу, уровню издержек и т.д. [17, с. 54-55].

Поскольку банковский ассортимент достаточно обширен, имеет смысл проанализировать его с использованием Бостонской матрицы и выявить, какие из услуг могут выполнять роль "дойной коровы", а какие из "трудных детей" имеют перспективы стать "звездами". Очевидно, что на первую роль больше всего подходят традиционные банковские услуги, а на вторую — финансовые инновации.

Лишь в рамках принятой банком конкурентной стратегии и определенной им корпоративной миссии возможен выбор коммуникационной стратегии. Коммуникационная политика банка приобретает особую актуальность в банковской сфере и этот процесс связан с целым комплексом причин, как обострением конкурентных отношений, снижением емкости финансового рынка, общим падением имиджа банков [14, с. 592].

Необходимо отметить, что типов коммуникационных стратегий может быть несколько в зависимости от стратегических задач банка и используемого маркетингового инструментария. Исследуя опыт маркетинговых коммуникаций в банке, можно выделить две основные задачи, поставленные в рамках коммуникационной стратегии: формирование и совершенствование имиджа, а также продвижение банковских продуктов и увеличение продаж.

Исходя из обозначенных целей, следует различать три основных типа коммуникационных стратегий банка: стратегию популяризации, стратегию продвижения и интегративную стратегию.

Стратегия популяризации нацелена на формирование и совершенствование имиджа, формирование и продвижение определенного бренда банка и создание в дальнейшем франшизной стоимости банковских продуктов. Продвижение продуктов ставится в зависимость от сложившегося у потребителя имиджа банка, руководство банка исходит из предположения, что клиент готов заплатить брэнд-премию (оплатить франшизную стоимость) за продукт именно данного банка. Такая стратегия предполагает наиболее активное использование методов PR (организации общественного мнения), реклама носит преимущественно имиджевый характер, личная продажа отходит на второй план.

Стратегия продвижения, наоборот, ориентирована, в первую очередь, на продукт. Все коммуникации носят преимущественно информационный характер, т.е. информируют потребителя о качестве, цене и иных характеристиках предлагаемых банком продуктов. Руководство банка исходит из предположения, что покупатель разумен и выберет наиболее выгодное предложение. Основными инструментами такой стратегии являются реклама, ориентированная на продукт, а также личная продажа [20, с. 8].

Интегративная стратегия исходит из того, что руководство банка не отдает предпочтение ни имиджу, ни продвижению продукта. Она является стратегией смешанного типа. Банк использует все инструменты в равной степени и сочетает политику продвижения с брэндингом.

Помимо вышеприведенной классификации следует выделить типологию стратегий, в основу которой положен вектор влияния коммуникации на потребителя.

В случае если банк стремится воздействовать на потребителя, обращаясь к его разуму, можно говорить о презентационной стратегии. Она включает инструменты доведения до потребителя любой полезной информации о банковском продукте, банковском обслуживании и банке в целом.

Если же основное воздействие на потребителя происходит через обращение к его чувствам, переживаниям, эмоциям, то можно говорить об использовании эмпирической стратегии, которая предполагает активное использование различных приемов психологии. Данная стратегия ориентирована на использование коммуникационных инструментов, воздействующих на подсознание [20, с. 8].

В зависимости от интенсивности коммуникационного процесса и эффекта от его воздействия различают:

ü пассивную коммуникационную стратегию, которая направлена лишь на сообщение какой-либо информации, создает условия, но не предпосылки для ответного действия;

ü активную, которая направлена на обязательное получение ответной реакции, т.е., помимо сообщения аудитории информации, несет побуждающие мотивы, создает предпосылки для ответного действия;

ü интерактивную, которая рассчитана на равное взаимодействие между банком и потребителем, называемую также стратегией диалога, так как она не только предполагает наличие ответной реакции и создает предпосылки для нее, но и включает возможность последующего ответного действия со стороны банка [26, с. 57].

Выбор той или иной стратегии, так же как и типологии, зависит от множества различных факторов. Так как реализация коммуникационной стратегии банка является частью общественного коммуникационного процесса, можно сказать, что выбор банком стратегии зависит от состояния коммуникационной среды, в рамках которой действует банк.

Исходя из того, что ключевым фактором является особенность корпоративной стратегии банка, необходимо провести адаптацию матриц Портера и Ансоффа к выбору коммуникационной стратегии в зависимости от корпоративной. В соответствии с типологией корпоративных стратегий по М. Портеру, банк может выбрать одну из следующих коммуникационных стратегий, представленных в Таблице 4.

Из данной таблицы следует, что в случае выбора банком стратегии лидерства в снижении издержек (квадрант №1) при ориентации на широкий рынок сбыта следует придерживаться стратегии популяризации, т.е. активно работать над известностью и имиджем банка. Это связано, прежде всего, с тем, что банк предлагает стандартизированные продукты, и ассортимент мало отличается от ассортимента конкурентов.

Таблица 4 — Адаптированная матрица М. Портера

| Целевой рынок сбыта | Стратегическое преимущество | |

| Низкие издержки | Дифференциация продукта | |

| Широкий | Стратегия популяризации №1 | Интегративная стратегия с акцентом на продвижение продукта №2 |

| Узкий | Интегративная стратегия с акцентом на популяризацию №3 | Стратегия продвижения №4 |

Источник: [21, с. 10].

Выбирая стратегию дифференциации на широком целевом рынке (квадрант №2), банку необходимо использовать как инструменты паблисити (популяризации), так и инструменты продвижения продуктов. Необходимо информировать потребителей о том, чем отличаются продукты данного банка от продуктов конкурентов. Поэтому здесь предпочтительнее использовать интегративную стратегию с акцентом на продвижение продукта.

При стратегии фокусирования и работе с определенным рыночным сегментом (квадранты №3 и №4) для банка малоэффективно использование инструментов популяризации, так как за счет узости аудитории устанавливаются более тесные доверительные отношения между банком и клиентами, не требующие дополнительного стимулирования. Поэтому, либо банк использует стратегию продвижения (при дифференциации продукта), применяя преимущественно прямой маркетинг, либо интегративную стратегию с акцентом на популяризацию (при акценте на снижение издержек), направленную на подтверждение определенного статуса банка с преимущественным использованием корпоративного PR [21, с. 10].

Адаптируя матрицу И. Ансоффа «товары — рынки», получаем иную модель определения стратегии продвижения банковских продуктов.

Таблица 5 — Адаптированная матрица И. Ансоффа

| Товары | Рынки | |

| Традиционный | Новый | |

| Старый | Стратегия популяризации №1 | Интегративная стратегия с акцентом на популяризацию №2 |

| Новый | Стратегия продвижения №3 | Интегративная стратегия с акцентом на продвижение №4 |

Источник: [21, с. 10].

При проникновении на сложившийся рынок с таким же продуктовым рядом, что и у конкурентов, наиболее оптимальным является использование стратегии популяризации (квадрант №1). При стратегии развития рынка (квадрант №2) уместно использование интегративной коммуникационной стратегии с акцентом на популяризацию, так как, скорее всего, потребители уже осведомлены о продуктах, предлагаемых банками, но готовы воспринимать информацию о новом субъекте рынка. Такая стратегия активно используется при открытии филиалов. Естественно, что при продвижении новых продуктов наиболее эффективной будет стратегия продвижения.

Корпоративная стратегия банка может предполагать занятие, либо удержание банком определенной рыночной доли. Учитывая данные цели, а также то, насколько благоприятная внешняя коммуникационная среда, может быть использована следующая модель выбора стратегии банка (см. табл. 6).

Данная модель показывает, что при благоприятной коммуникационной среде, т.е. благосклонном отношении общественности к банковской деятельности и основной цели банка — наращиванию бизнеса, коммуникационная стратегия может быть весьма активной и включать в себя полный комплекс коммуникаций-микс, с использованием как приемов популяризации, так и продвижения.

Таблица 6 — Матрица коммуникационных стратегий «Цели банка — коммуникационная среда»

| Цели банка | Коммуникационная среда | |

| Благоприятная | Неблагоприятная | |

| Рост | Агрессивная стратегия | Обучение общественности |

| Удержание позиций | Брэндинг сопричастности | Информирование общественности |

Источник: [21, с. 11].

Если же при заданной цели ситуация не располагает к коммуникационному процессу, то банку следует ненавязчиво «объяснить» общественности свои цели и постараться исправить данную ситуацию при осуществлении коммуникационных мероприятий.

Если банк вполне удовлетворен занимаемой им позицией на рынке, при благоприятной коммуникационной ситуации он может использовать стратегию «брэндинга сопричастности», т.е. делать основной акцент в маркетинговых коммуникациях на то, что он и его клиенты составляют определенную социальную группу и быть частью этой группы весьма престижно. В случае неблагоприятной коммуникационной среды, для того чтобы не потерять свои позиции, необходимо проводить мероприятия по укреплению доверия банка у целевой группы, т.е. сделать банк максимально информационно открытым. Такую стратегию можно назвать «информирование общественности».

Весьма важным фактором, определяющим выбор стратегии продвижения банковских продуктов, является состояние спроса на банковские услуги и продукты, в связи с чем, можно предложить еще одну модель выбора. В данной модели банк может преследовать две цели — следовать спросу, либо изменять его.

Стратегия «глухаря» предполагает, что специальных коммуникационных мероприятий банк не проводит, он лишь отслеживает информацию о себе, поступающую от других источников и при необходимости реагирует на нее. Такая стратегия применяется при задаче — следовать спросу, когда он скрытый, нежелательный, отрицательный, уменьшающийся, нулевой и при сверхспросе. Эта же стратегия применяется при полном спросе в целях изменения его состояния, что позволит разгрузить мощности банка за счет снижения потребительской активности. Однако необходимо быть уверенным, что снижение спроса нужно банку. Грань между полным спросом и сверхспросом весьма тонка, и, не заметив ее, банк может понести существенные убытки и потерять доверие клиентов.

Таблица 7 — Матрица коммуникационных стратегий «Цели банка — коммуникационная среда»

| Цели банка | Вид спроса | |||

| Нежелательный, сверхспрос | Скрытый, отрицательный спрос | Полный спрос | Нулевой, уменьшающийся спрос | |

| Следование спросу | Стратегия «глухаря» | Стратегия «глухаря» | Брэндинг сопричастности | Стратегия «глухаря» |

| Изменение спроса | Стратегия «контратаки» | Стратегия «учителя» | Стратегия «глухаря» | Стратегия «атаки» |

Источник: [21, с. 12].

Стратегия брендинга позволяет сохранить спрос на достигнутом уровне за счет удержания и стимулирования клиентуры. Стратегия «контратаки» применяется при нежелательном и сверхспросе. Ее цель — изменить спрос, т.е. переломить ситуацию на рынке. Стратегия носит агрессивный характер, но оправдана лишь тогда, когда есть реальная возможность перевести спрос в состояние полного, но на другие продукты, в противном случае банку следует избегать такой стратегии.

При скрытом и отрицательном спросе банк может использовать для изменения состояния спроса стратегию «учителя». Данная стратегия предполагает обучение и информирование общественности, т.е. активное использование разъясняющих, информационных мероприятий. Основная цель данной стратегии — зародить и увеличить спрос. Стратегия «атаки» применяется при желании увеличить спрос, когда он уменьшающийся или нулевой, поэтому включает в себя различные инструменты продвижения и популяризации банка и банковского продукта [21, с. 12].

Конечно, могут быть использованы и иные критерии типологии коммуникационных стратегий банка, однако, необходимо учесть, что выбор той или иной стратегии должен, в первую очередь, соответствовать целям банка и ситуации на рынке.

Таким образом, коммуникационная стратегия банка представляет собой интегрированный в общий план деятельности банка план коммуникационных мероприятий, отражающий цели и задачи их использования и определяющий направления и эффект коммуникационного воздействия.

Коммуникационная стратегия, безусловно, необходима для банковской деятельности, так как позволяет:

увеличить спрос на банковские продукты и услуги;

получить дополнительную прибыль от использования банковского бренда;

завоевать репутацию надежного банка [ин ист].

Коммуникации выполняют жизнеобеспечивающую роль в банках: служат средством включения банка во внешнюю среду, обеспечивают ей необходимый уровень взаимодействия с окружающими аудиториями, без общения с которыми невозможно или бессмысленно существование банка.

На основе классификаций видов стратегий можно сформулировать общие принципы работы по созданию и внедрению стратегии:

ü разработка и внедрение стратегии не разовое мероприятие, а процесс, процедура, составляющая системы управления современным банком;

ü основополагающий момент в стратегии — обеспечить рост стоимости банка путем создания ценностей (эффекта) для клиента и новых возможностей для банка;

ü реализация стратегии требует адекватных внутренних изменений в банке (бизнес-процессов, оргструктуры, персонала);

ü универсальных стратегий не существует, стратегия должна быть уникальной, исходить из особенностей и опираться на возможности и потенциал конкретного банка;

ü содержание стратегии непрерывно адаптируется к изменениям рынка;

ü стратегия должна быть гибкой. Точная, неизменная стратегия — угроза гибкости бизнеса [36, ?].

Стратегия — сложное и потенциально мощное орудие, с помощью которого современная организация может противостоять меняющимся условиям, поэтому стратегия заслуживает самого серьезного внимания в коммерческом банке. Стратегия является важным инструментом не только управления, но и рекламы, она делает банк прозрачным и понятным. Наличие у банка четной стратегии, а у клиентов — уверенности, что он ее жестко придерживается, со временем станет ключевым фактором выбора банка клиентами. Общее содержание стратегии банка представлено в Приложении А [3, 58-59].

Подводя итог, следует отметить, что продуманная стратегия банка создает основы для совершенствования банковского продукта, повышения его конкурентоспособности на финансовом рынке.

Похожие работы

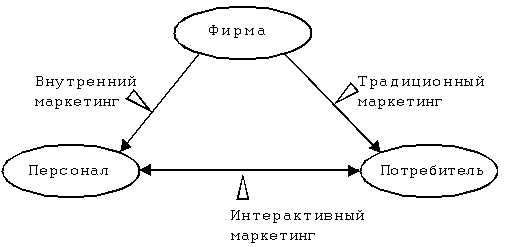

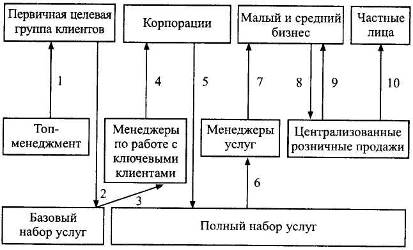

... (CRM - Customer Relationship Management) [28]. Эта новая технология предполагает изменение рабочих мест служащих банка, осуществляющих непосредственные контакты с клиентами, децентрализацию функций банковского маркетинга и изменения в организации и использовании баз данных о клиентах. Новая организация и оснащение рабочих мест банковских служащих, осуществляющих контакты с клиентами, должна ...

... ». Все остальные показатели оценены как «хорошие». Заключение В ходе курсового проектирования проведена оценка финансово-хозяйственной деятельности ОАО Банк ВТБ в г. Якутске по данным на 01.01.2010г. Использовалась методика оценки экономического положения банка по указанию ЦБ РФ от 30 апреля 2008 года № 2005-У, оценка осуществлялась по результатам оценок следующих показателей: 1. ...

... новатора. Таким образом, в данной части работы мы рассмотрели теоретический аспект маркетинга в банковском секторе, его сущность, роль, стратегию. Далее целесообразно рассмотреть на примере коммерческого банка роль маркетинга в его деятельности. 2. Анализ деятельности ОАО "Татфондбанк" в области маркетинга 2.1 Характеристика деятельности банка Акционерный инвестиционный коммерческий банк ...

... целесообразно проводить активную работу со своими клиентами посредством Средств Массовой Информации, в которых должна проводиться активная пропаганда банка ВТБ, его успешности, прибыльности и надежности. Следующим направлением совершенствования расчетных банковских операций с пластиковыми картами для банка ВТБ должно стать преодоление незнания клиентом банковских продуктов (до 20% представителей ...

0 комментариев