Навигация

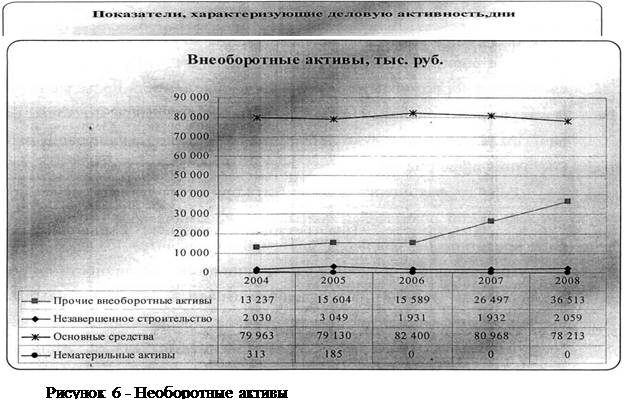

Нематериальные активы, включенные в баланс, на наш взгляд не обладают существенной рыночной стоимостью, и их стоимость была принята равной нулю

2. Нематериальные активы, включенные в баланс, на наш взгляд не обладают существенной рыночной стоимостью, и их стоимость была принята равной нулю.

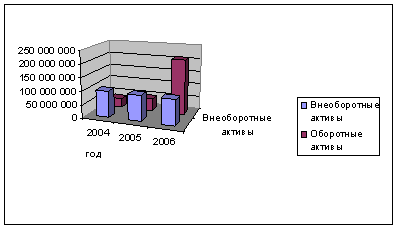

По скорректированному балансу общие активы фирмы составили 40 472 тыс. руб. На здание и оборудование приходилось 22,22 %, на текущие активы – 74,26 %, из них на производственные запасы – 1,6 %, на товары – 47,68 на дебиторскую задолженность – 25,45 %, на денежные средства – 0,7 %.

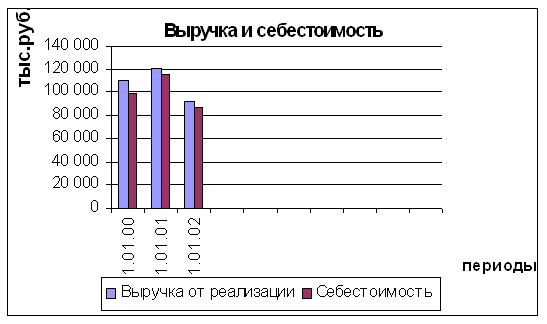

Анализ отчета о финансовых результатах.

В целях определения денежного потока пересчет данных о финансовых результатах был произведен не по оплаченной покупателем продукции, а по отгруженной.

Анализ финансовых коэффициентов.

Динамика коэффициентов платежеспособности свидетельствуют об устойчивой платежеспособности оцениваемой фирмы.

Таблица 3

| №№ п/п | Наименование показателя | Величина показателя | ||

| 2000 г. | 2001 г. | 2002 г. | ||

| 1 | Коэффициент текущей ликвидности норма 1,00 показывает достаточность оборотных средств для своевременного покрытия краткосрочной кредиторской задолженности. | 1,02 | 1,01 | 1,03 |

| 2 | Коэффициент обеспеченности собственными средствами норма 0,1 показывает, что предприятие испытывает финансовую неустойчивость вследствие недостатка собственных оборотных средств. | 0,01 | 0,01 | 0,03 |

| 3 | Коэффициент утраты платёжеспособности норма 1,00 | 1,04 | ||

Предприятие платежеспособно, но недостаточно обеспечено собственными средствами.

У предприятия есть реальная возможность не утратить платёжеспособность.

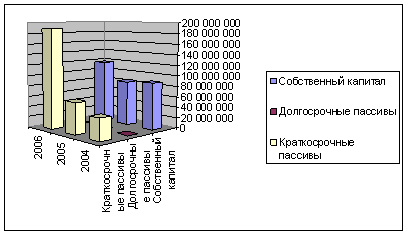

Значительная часть активов оцениваемой фирмы формируется за счет заемных средств.

В структуре заемного капитала в 2002 г. наибольший удельный вес имеет задолженность по краткосрочным займам и кредитам – 66,56 %. По данной задолженности необходимо выплачивать проценты, за просрочку возврата платежа могут быть применены штрафные санкции.

Коэффициенты покрытия за рассматриваемый период находятся в допустимых пределах, в 2000 г. – 1,14; в 2001 г. – 1,00; в 2002 г. – 1,00.

К негативным моментам деятельности предприятия следует отнести увеличение готовой продукции и товаров для перепродажи на 331 % в 2002 г. по сравнению с 2001 г. , т.е. происходит рост наименее ликвидной части оборотных средств.

Показатели оборачиваемости представлены в таблице.

Таблица 4

| № | Показатель | 2001 год | 2002 год |

| 1. | Коэффициент оборачиваемости активов | 8,57 | 9,02 |

| 2. | Коэффициент оборачиваемости собственного капитала | 16,2 | 15,92 |

| 3. | Фондоотдача, % | 16,53 | 17,49 |

Анализ данных таблицы показывает, что за исследуемый период произошло снижение оборачиваемости собственного капитала за счет чистой прибыли.

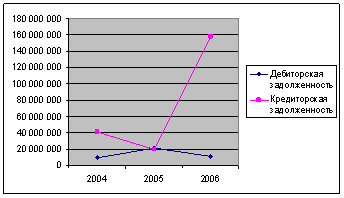

В таблице представлены данные об оборачиваемости товарных запасов, а также кредиторской и дебиторской задолженности.

Таблица 5

| № | Показатель | 2001 год | 2002 год |

| 1. | Коэффициент оборачиваемости запасов | 6,96 | 2,065 |

| 2. | Оборачиваемость запасов, в днях | 52,44 | 176,76 |

| 3. | Коэффициент оборачиваемости дебиторской задолженности | 24,3 | 25,9 |

| 4. | Коэффициент оборачиваемости кредиторской задолженности | 12,7 | 13,7 |

Анализ показателя оборачиваемости товарных запасов свидетельствует о недостатке в системе расчетов с клиентами.

Превышение оборачиваемости дебиторской задолженности над показателем оборачиваемости кредиторской задолженности усиливает финансовую устойчивость фирмы.

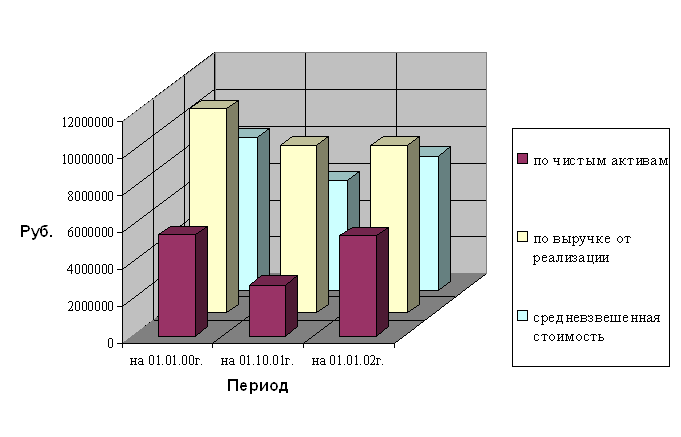

Данные о различных показателях рентабельности помещены в таблице 6.

Таблица 6

| № | Показатель, % | 2001 год | 2002 год |

| 1. | Рентабельность капитала | 20,47 | 34,98 |

| 2. | Чистая рентабельность капитала | 13,3 | 22,74 |

| 3. | Чистая рентабельность собственного капитала | 200,3 | 127,28 |

| 4. | Рентабельность инвестиций | 58,26 | 69,1 |

| 5. | Чистая рентабельность оборота | 6,58 | 21,63 |

Исходя из данных таблицы 6, можно сделать вывод о высоком уровне рентабельности фирмы. Увеличилась рентабельность капитала и рентабельность инвестиций. За счет привлечения заемных средств рентабельность собственного капитала снизилась, но остается весьма высокой (127,28 %). Чистая рентабельность оборота также значительно возросла с 6,58 % до 21,63 %.

Заключение.

Исследование бухгалтерского баланса, отчетов о финансовых результатах, расчет финансовых коэффициентов и их сравнение с соответствующими коэффициентами фирм-аналогов позволяет сделать следующие выводы:

1. Ликвидность фирмы соответствует среднеотраслевому уровню.

2. Наличие у фирмы краткосрочной задолженности увеличивает текущие финансовые возможности фирмы.

3. Рентабельность фирмы не вызывает сомнений, причем уровень рентабельности выше среднеотраслевого.

4. Показатель фондоотдачи фирмы несколько ниже отраслевого уровня, что связано с наличием в собственности здания автосалона. Однако, право собственности на здание автосалона повышает ценность фирмы.

Организационная структура.

Аппарат управления имеет 3 уровня, что является достаточным для выполнения поставленных задач. Процесс управления предприятием разделен на следующие функциональные блоки – экономический, производственный, коммерческий, организационный.

Организационная структура Предприятия практически полностью соответствует организационной структуре, которая может быть рекомендована для данного сервисно-сбытового предприятия.

Персонал.

Штат фирмы составляет 269 человек. и имеет следующие распределение по вилам деятельности:

Таблица 7

| Виды деятельности | ||||||||

| №№ п/п | Показатели | Итого | ТО и ремонт а/м | Торговля | Другая деятельн. | |||

| (чел.) | (%) | (чел.) | (%) | (чел.) | (%) | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1. | Основные рабочие | 109 | 109 | 54 | ||||

| 2. | Вспомогательные рабочие | 51 | 26 | 13 | 21 | 35 | 4 | 50 |

| 3. | МОП, ученики | 34 | 19 | 10 | 15 | 25 | ||

| 4. | РСиС | 75 | 47 | 23 | 24 | 40 | 4 | 50 |

| Всего: | 269 | 201 | 75 | 60 | 22 | 8 | 3 | |

Выводы. Предприятие реализует продукцию и оказывает услуги, которые пользуется спросом на рынке. Клиентура широко диверсифицирована, основные клиенты расположены В Самарской области. Предприятие имеет одного основного поставщика. Управление фирмой достаточно квалифицированное. Предприятие платежеспособно.

Похожие работы

... , основным фактором, сдерживающим применение в российской практике метода компании-аналога и метода сделок, является отсутствие достаточной и достоверной ценовой и финансовой информации по отечественным компаниям-аналогам. 3 Оценка рыночной стоимости предприятия ОАО «Сосновая роща», г. Сочи. Целью оценки является определение рыночной стоимости предприятия(бизнеса) ОАО «Сосновая Роща» (Россия, ...

... которые он применяет при оценке того или иного объекта оценки. Отметим, что при определенных условиях оценщик может аргументированно отказаться от применения одного или двух подходов оценки бизнеса. Глава 3. Оценка рыночной стоимости предприятия (бизнеса) ООО "Бенотех" 3.1 Краткая характеристика предприятия Компания ООО "Бенотех" появилась на рынке в марте 2001 года как производитель добавок для ...

... 14 664 000руб. 3. Корректировка чистых активов предприятия и определение реальной рыночной стоимости предприятия затратным подходом выявил стоимость предприятия в 7 583 000руб. Глава 3. Разработка системы мониторинга оценки бизнеса промышленного предприятия 3.1 Роль оценщика (фирмы по оценке бизнеса) в системе мониторинга ...

... 700 /257,9 = 19 412 рублей. Оценка рыночной стоимости запасов. Запасы материальных ресурсов группируются в соответствии с их ликвидностью для выявления неликвидных запасов в целях дальнейшего списания. Оценка стоимости в рамках затратного подхода осуществляется по цене приобретения, которая составляет 174 990 069 руб. После проведения исследований рынка вторичных ресурсов, выяснилось, что ...

0 комментариев