Навигация

Способы обеспечения исполнения обязательств

3.6 Способы обеспечения исполнения обязательств.

На данном этапе рассмотрения вопроса о взаимоотношении сторон договора необходимо ввести понятия “кредитор” и “должник”.

Кредитор - сторона по договору, которая имеет право требования исполнения обязательства другой стороной по договору (должником).

Должник - сторона по договору, которая обязана исполнить обязательства по требованию другой стороны по договору (кредитора).

Обеспечением исполнения обязательства по договору выступает дополнительная мера имущественного воздействия на должника, побуждающая его к исполнению своего обязательства и удовлетворяющая интересы кредитора в случая должником взятых на себя по договору обязательств.

Действующее законодательство знает четыре основных способа исполнения обязательств: неустойка, поручительство (гарантия), залог, задаток. Кроме того, за рубежом широко применяется такой способ обеспечения обязательств, как резервирование права собственности. Обеспечивают исполнение обязательства и такие правовые формы, как аккредитив, страхование сделки, валютные оговорки, которые, несмотря на то, что право не относит их к способам обеспечения обязательств, тем не менее имеют большое значение для исполнения договора.

Неустойка.

Неустойка - это установленная законом или договором денежная сумма, которую должник обязан уплатить другой стороне в случае неисполнения или ненадлежащего исполнения ею обязательства, в частности, в случае просрочки исполнения условий договора.

Как разновидности неустойки выступают штраф и пеня.

Штрафом называется определенная договором денежная сумма, которую должник обязуется уплатить кредитору в заранее определенном размере или в процентом отношении к сумме долга или всего предмета исполнения (суммы договора).

Пеней называется определенная договором денежная сумма, которую должник обязуется уплатить кредитору в процентном отношении к сумме просроченного платежа за каждый день или иной период просрочки.

Неустойка бывает четырех видов. Законом или договором могут быть предусмотрены следующие виды неустойки:

1) Зачетная неустойка.

По общему правилу, если договором не предусмотрено иное, то убытки взыскиваются в части, не покрытой неустойкой:

возмещение = неустойка + (убытки-неустойка).

2) Исключительная неустойка - когда может быть взыскана только неустойка, но не убытки.

Исключительную неустойку можно отнести к категории “заранее определенных убытков”, когда стороны заранее договариваются о размере возмещения за неисполнение или ненадлежащие исполнение обязательства. В этом случае кредитор должен доказать лишь факт нарушения обязательства со стороны должника. Отсутствует надобность доказывать факт наступления убытков и их размер:

возмещение = неустойка.

3) Штрафная неустойка - когда взыскиваются неустойка и убытки сверх неустойки:

возмещение = неустойка + убытки.

4) Альтернативная неустойка - когда по выбору кредитора могут быть взысканы либо неустойка, либо убытки:

возмещение = неустойка или убытки.

Наиболее удобным с точки зрения защиты прав предпринимателей являются штрафная и исключительная неустойки.

Следует иметь в иду, что при рассмотрении спора арбитражный суд в соответствии со ст. 107 Арбитражного процессуального кодекса РФ вправе уменьшить размер взыскиваемой неустойки, если она чрезмерно велика по сравнению с убытками кредитора. Однако это является правом суда, а не его обязанностью, и, кроме того, суд может только уменьшить размер неустойки, но он не может освободить виновную сторону от неустойки полностью.

Уплата неустойки не освобождает должника от обязанности исполнить обязательство в натуре.

Кроме того, при рассмотрении иска о взыскании неустойки, предусмотренной соглашением сторон, Арбитражный суд проверяет условия договора в этой части.

Соглашение о неустойке должно быть совершено в письменной форме. Несоблюдение письменной формы неустойки влечет недействительность соглашения о неустойке. Обычно такое соглашение формулируется как пункт договора и входит в раздел договора “Ответственность сторон”.

Поручительство (гарантия).

Договор поручительства (гарантии) заключается между кредитором и поручителем. В силу поручительства (гарантии) поручитель берет на себя обязательство перед кредитором другого лица (должника) отвечать за исполнение обязательства этого лица полностью или частично. При недостаточности средств у должника (и не только денежных средств, но и другого имущества) поручитель (гарант) несет субсидиарную (дополнительную) ответственность по его обязательствам перед кредитором, если законодательством или договором не предусмотрена солидарная ответственность поручителя и должника (солидарное поручительство).

Поручителем (гарантом) могут выступать не только коммерческие организации, но и некоммерческие, например, общественные и религиозные организации, потребительские кооперативы, благотворительные фонды и т.д. Поручителем (гарантом) могут выступать и финансируемые собственником учреждения, в том числе и бюджетные, но в этом случае учреждения, отвечает по своим обязательствам только находящимися в его распоряжении денежными средствами, а при их недостаточности ответственность по обязательствам учреждения несет собственник соответствующего имущества.

Допускается множественность поручителей (гарантов), которые перед кредитором отвечают солидарно, если иное не предусмотрено договором поручительства (гарантии). Поручитель (гарант) отвечает за должника по всем обязательствам, в том числе за неустойки и процентов, возмещение убытков и т.п., если договором поручительства не предусмотрено иное.

Поручительство прекращается, если должником исполнено обеспеченное поручительством обязательство. Поручительство (гарантия) прекращается также , если кредитор не предъявит иска к поручителю (гаранту) в течение года со дня наступления срока обязательства. Если срок исполнения обязательства не указан или определяется моментом востребования, поручительство (гарантия) прекращается по истечении двух лет со дня заключения договора поручительства (гарантии).

Поручительство может оформляться путем составления единого документа под названием “договор поручительства”. Но на практике, и особенно в банковской деятельности, гарантия традиционно оформляется в форме так называемого гарантийного письма.

Поручительство (гарантия) может оформляться и посредством соответствующей отметки (или записи) поручителя) (гаранта) на договоре между кредитором и должником, обязательства по которому обеспечиваются поручителем.

Договор поручительства (гарантии) должен содержать сведения о том, какой конкретно договор, на какой срок имеет обязательство и на какую сумму гарантируется. В противном случае договор поручительства может быть признан недействительным.

Залог.

В силу залога кредитор (залогодержатель) имеет право в случае неисполнения обеспеченного залогом обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами.

Предметом залога могут быть вещи, ценные бумаги предприятия, имущественные права, а также любое имущество, которое в соответствии с законодательством РФ может быть отчуждено залогодателем.

Договором или законодательством может предусматриваться оставление заложенного имущества во владении залогодателя, либо заложенное имущество может быть передано залогодержателю (заклад).

Имущество, находящееся в общей совместной собственности. Может быть передано в залог только с согласия остальных собственников.

Договор о залоге должен быть заключен в письменной форме. В договоре о залоге должны содержаться условия, предусматривающие вид залога, существо обеспеченного залогом требования, его размер, сроки исполнения обязательства, состав и стоимость заложенного имущества, а также любые иные условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение.

Условие о залоге может быть включено в договор, по которому возникает обеспеченное залогом обязательство, а может быть оформлено и в виде отдельного документа. Залогодатели - субъекты предпринимательской деятельности обязаны:

· вести книгу записи залогов;

· не позднее 10 дней после возникновения залога вносить в книгу запись, содержащую данные о виде и предмете залога, а также объеме обеспеченного залогом обязательства;

· предоставлять книгу для ознакомления любому заинтересованному лицу.

Залогодатель сохраняет право распоряжения заложенным имуществом, если иное не предусмотрено законом или договором. При этом переход права на заложенное имущество залогодержателю возможен только в случае неисполнения должником обеспеченного залогом обязательства.

За счет заложенного имущества залогодержатель вправе удовлетворить свои требования в полном объеме, определяемом к моменту фактического удовлетворения, включая проценты, убытки, причиненные просрочкой исполнения, а в случаях, предусмотренных законом или договором, - неустойку.

Обращение взыскания на заложенное имущество производится по решению суда, Арбитражного суда или третейского суда, если иное не предусмотрено законом.

Реализация заложенного имущества, на которое обращается взыскание, осуществляется в соответствии с гражданским процессуальным законодательством РФ, если иное не предусмотрено договором.

Задаток.

Задатком признается денежная сумма, выдаваемая одной из сторон по договору в счет причитающихся с неё по договору платежей другой стороне, в доказательство заключения договора и в обеспечение его исполнения.

Обеспечительная сторона задатка проявляется в двух моментах:

а) часть причитающегося контрагенту по договору платежей одна сторона уплачивает заранее, м в этом смысле для другой стороны обеспечивается реальное исполнение обязательства;

б) если за неисполнение договора ответственна сторона, давшая задаток, он остается у другой стороны, а если за неисполнение указанного обязательства ответственна сторона, получившая задаток, она обязана уплатить другой стороне двойную сумму задатка.

Задаток очень много общего имеет с авансом или предоплатой. Однако ни аванс, ни предоплата не играют обеспечительную функцию. Последние уплачиваются только в счет причитающихся по договору платежей и не более.

Часто трудно бывает отличить является ли заранее сделанный платеж авансом или задатком. Здесь решающее значение имеет указание об этом в договоре. Если в договоре прямо не указано, что внесенная сумма является задатком, то её следует считать авансовым платежом.

Резервирование права собственности.

Данный способ обеспечения обязательств в настоящее время применяется крайне редко, хотя в международной коммерческой практике он хорошо известен.

Сущность резервирования права собственности заключается в том, что при продажи товаров в кредит, когда поставка и передача товара покупателю осуществляется раньше его оплаты, в договоре делается оговорка о сохранении за продавцом права собственности на проданный товар до тех пор, пока покупатель произведет по нему последний платеж.

Таким образом, покупатель, получая товар, отдает себе отчет в том, что это не его имущество, он не может им свободно распоряжаться до тех пор, пока не оплатит его стоимость. Данный вид обеспечения обязательств привлекателен ещё и тем, что продавец может требовать возвращения ему товара в случае неплатежеспособности и банкротства своего покупателя, а также титул собственности на свой товар, как находящийся в незаконном владении.

Аккредитив.

Аккредитив является одной из форм безналичных расчетов, при которой банк, открывающий аккредитив (банк -эмитент), обязуется по поручению плательщика (как правило, покупателя) произвести платеж по получателю средств (продавцу) или уполномочивает другой банк произвести такой платеж при выполнении всех условий, предусмотренных в аккредитиве.

Формула аккредитива - “деньги против документов”. Универсальность его заключается в том, что оплата покупателем фактически уже производится, деньги с его счета уже уходят, но на расчетный счет продавца они ещё не поступают. Продавцу гарантируется немедленная оплата отгруженных товаров или оказанных услуг, и он застрахован от неплатежеспособности или отказа от оплаты товара (услуг) покупателем, покупателю, что уплаченные им деньги не пропадут неизвестно где и поступят в распоряжение контрагента только после того, как он выполнит свои обязательства.

Аккредитив - это фактически безопасная предоплата. Таким образом, аккредитив служит своего рода компромиссом в случае, когда продавец товара сомневается в надежности продавца и не решается рисковать своими деньгами и делать эту предоплату.

Срок действия и порядок расчетов по аккредитиву устанавливается в договоре между плательщиком и получателем денежных средств, в котором необходимо указать: наименование банка-эмитента; вид аккредитива и способ его исполнения; способ извещения получателя средств об открытии аккредитива; полный перечень и точную характеристику документов, предоставляемых получателем средств (продавцом) для получения этих средств по аккредитиву; сроки предоставления документов после отгрузки товаром; требования по их оформлению; другие необходимые документы и условия.

Валютная оговорка.

При поставке с последующей оплатой растущая инфляция со временем может обесценить покупную цену, предусмотренную при заключении договора. В этом случае можно применять способ корректировки цены по договору, который широко используется во внешнеторговых операциях и называется валютной оговоркой.

При применении данного способа в условии о цене выступают две валюты - рубль и валюта согласованной страны.

Рубль в договоре ставится в зависимость от другой устойчивой валюты, и при этом рублевая цена окончательных расчетов определяется в соответствии с изменением курса базовой валюты (например, доллара) к рублю.

Как разновидность вышеуказанного способа в договоре иногда можно использовать так называемую мультивалютную оговорку, в соответствии с которой пересчет суммы платежа в случае изменения курса рубля производится в среднем по отношению к нескольким заранее определенным валютам.

Страхование сделок.

По договору страхования страховщик (страховая компания) обязуется за обусловленную плату (страховые платежи) при наступлении указанного в договоре события (страхового случая) возместить страхователю понесенные убытки полностью или частично (выплатить страховое возмещение в пределах обусловленной по договору суммы/ страховой суммы.

Необходимо отметить, что в российском деловом обороте страхование коммерческих рисков приобретает большое значение.

В случае неисполнения одной стороной своего обязательства другая сторона, застраховавшая сделку, получает обусловленное договором страховое возмещение. Конкретные условия страхования устанавливаются между страхователем и страховщиком в соответствующем договоре, в соответствии с правилами страхования, которые применяются данной страховой компанией.

Похожие работы

... , валютного, кредитного, таможенного регулирования, денежной эмиссии; ратификации и денонсации международных договоров РФ (что может отразиться на финансовой политике РФ). 2. К какому виду валютных операций относится перевод иностранной валюты из РФ в другую страну в оплату права собственности на землю? Согласно п. 3 ст. 1 Закона Российской Федерации «О валютном регулировании и валютном ...

... казначейских обязательств, что не может быть изменено по соглашению сторон, и является обязательным для соблюдения лицами, вступившими в данные отношения. Особенности основного метода финансового права заметно проявляются в круге государственных органов, уполномоченных давать властные предписания участникам финансовых отношений. Властные предписания исходят в большинстве случаев от финансовых, ...

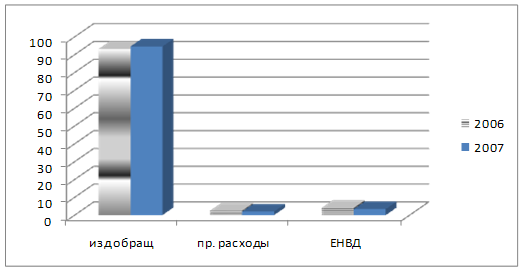

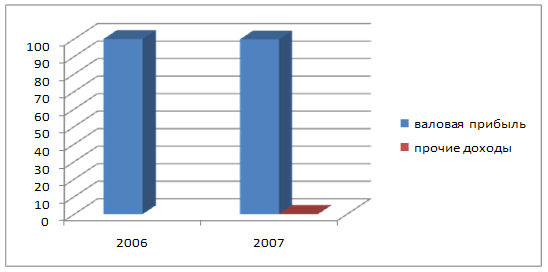

... 6,2 10,4 +4,2 Рентабельность использования трудовых ресурсов (на 1 чел.) ЧП/Чсрсп 21,7 34,9 +13,2 Рентабельность затрат (на 1 тыс. руб. издержек обращения) Ппр/ИО 14,1 14,9 +0,8 Финансовый результат деятельности предприятия положительный и в отчетном и в предшествующем году и улучшается в динамике, поскольку происходит рост рентабельности по всем показателям. Рентабельность ...

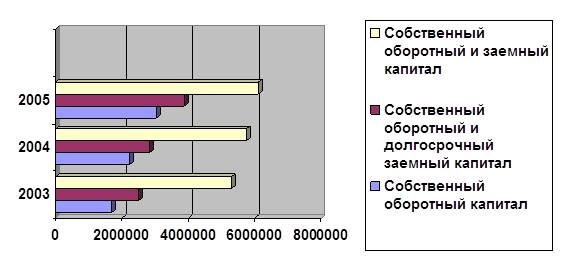

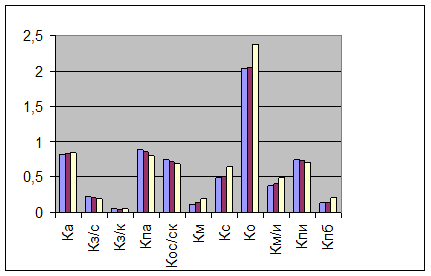

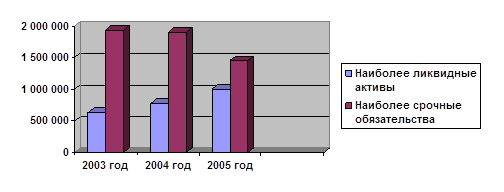

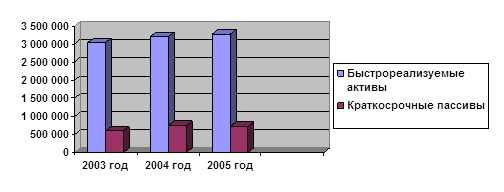

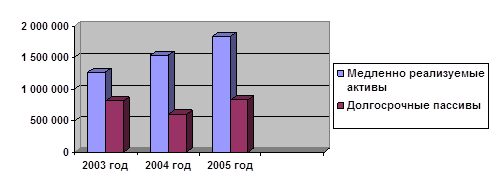

... данного проекта является целесообразным управленческим решением. Резюмируя вышесказанное, отметим основные мероприятия, предложенные нами с целью укрепления финансового состояния, оптимизации финансовой устойчивости и платежеспособности предприятия ОАО «Энерго»: 1.осуществление регулярного мониторинга и диагностики платежеспособности; 2.для сокращения имущества производственного назначения, а ...

0 комментариев