Навигация

Методы управления ликвидностью банка

3.2. Методы управления ликвидностью банка.

Проанализировав подходы к управлению ликвидностью,

предлагаемые рассмотренными выше теориями, можно сделать вывод:

процесс управления ликвидностью включает в себя совокупность действий и методов по управлению активами и пассивами.

Под управлением активами понимают пути и порядок размещения собственных и привлеченных средств. Как уже отмечалось, банки должны так размещать средства в активы, чтобы они, с одной стороны, приносили соответствующий доход, а с другой - не увеличивали бы риск банка потерять эти средства.

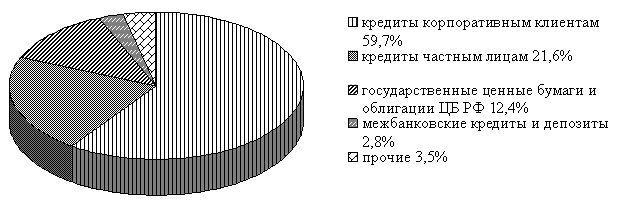

На основе анализа структуры активов в разрезе отдельных их групп и видов как на определенную дату, так и в динамике за соответствующий период времени банк может перемещать средства с одного вида активов в другой при неизменных источниках средств или при появлении новых денежных ресурсов размещать их в активы с таким расчетом, чтобы обеспечить формирование наиболее приемлемой структуры активов с точки зрения надежности размещения и исходя из уровня дохода.

В мировой банковской практике управление активами осуществляется посредством ряда методов, к которым, в частности, относятся метод общего фонда средств и метод распределения активов.

25

Сущность метода общего фонда средств заключается в том, что в процессе управления активами все виды ресурсов, а это вклады и остатки средств на счетах до востребования, срочные вклады и депозиты, уставный капитал и резервы, объединяются в совокупный фонд ресурсов коммерческого банка. Далее средства этого совокупного распределяются между теми видами активов, которые с позиции банка являются наиболее приемлемыми с точки зрения их прибыльности. В модели общего фонда средств для осуществления конкретной активной операции не имеет значения, из какого источника поступили средства, пока их размещение содействует достижению поставленных перед банком целей. Схематично этот метод предстален в приложении № 2.

При использовании этого метода сначала определяется доля средств, которая может быть размещена в активы, представляющие резервы первой очереди, т. е. те средства, которые могут быть немедленно использованы для выплаты изымаемых вкладов или удовлетворения заявок на кредиты. Это - главный источник ликвидности коммерческого банка (средства в кассе и на корреспондентских счетах в Центральном Банке России и в коммерческих банках-корреспондентах).

Затем определяется доля средств, которая может быть размещена в резервы второй очереди, включающие высоколиквидные активы, приносящие соответствующий доход. При необходимости они могут быть использованы для увеличения резервов первой очереди. К ним можно отнести краткосрочные государственные ценные бумаги, межбанковские кредиты, выданные на незначительные сроки, и в определенной степени -высоколиквидные ссуды с небольшими сроками погашения. Величина резервов второй очереди зависит от диапазона колебаний объемов обязательств банка и спроса на кредит - чем они выше, тем больше по величине требуются активы.

Третий этап размещения средств по методу общего фонда -формирование портфеля кредитов. Предоставление кредитов приносит наибольший доход банку, но одновременно является и наиболее рискованным видом банковской деятельности.

И наконец, в последнюю группу активов входят первоклассные ценные бумаги с относительно длительными сроками погашения. Назначение инвестиций в эти ценные бумаги - приносить банку определенный постоянный доход и по мере приближения срока погашения долговых обязательств выступать в качестве дополнения резерва второй очереди.

При использовании метода распределения активов, или метода конверсии средств, учитывается зависимость ликвидных активов от источников привлеченных банком средств (см. приложение № 3) и устанавливается определенное соотношение между соответствующими видами активов и пассивов (подобный подход уже был отчасти рассмотрен при анализе факторов, влияющих на уровень ликвидности). При этом принимается во внимание, что средства из каждого источника с учетом их оборачиваемости требуют различного обеспечения и соответственно нормы обязательных резервов. В частности, по вкладам до востребования необходимо устанавливать более высокую норму обязательных резервов,

26

чем по срочным вкладам. Отсюда большая доля средств, привлеченных в виде вкладов до востребования, должна помещаться в резервы первой и второй очереди, что позволит обеспечить выполнение обязательств банка перед вкладчиками.

В соответствии с этим методом определяется несколько центров ликвидности (прибыльности), которые еще иначе называют "банками внутри банка". (8, с. 461) В частности, такими центрами являются: счета до востребования, срочные обязательства банка (например, срочные вклады и депозиты), уставный капитал и резервы. Из каждого такого центра средства могут размещаться только в определенные виды активов с тем расчетом, чтобы обеспечить их соответствующие ликвидность и прибыльность. Так, поскольку обязательства до востребования требуют самого высокого уровня обеспечения, то большая их часть направляется в резервы первой очереди; другая существенная часть - в резервы второй очереди путем приобретения краткосрочных государственных ценных бумаг, и только относительно небольшая доля обязательств до востребования должна быть размещена в ссуды банка с крайне незначительными сроками возврата.

Требования ликвидности для привлеченных средств, относящихся к центру срочных обязательств, будут ниже по сравнению с предыдущими, и поэтому основная часть этих средств размещается в ссуды банка, в меньшей мере - в первичные и вторичные резервы, в незначительной части - в ценные бумаги.

Средства, принадлежащие центру уставного капитала и резервов, в определенной мере вкладываются в здания, оборудование, технику и т. п. и частично - в низколиквидные ценные бумаги, паи.

Основным достоинством метода распределения активов по сравнению с методом общего фонда средств считается то, что на основе расчета он позволяет более точно установить долю высоколиквидных активов и за счет ее уменьшения вложить дополнительные ресурсы в высокодоходные активы, например, кредиты предприятиям и организациям.

Как уже отмечалось, общий объем и структура активов в разрезе отдельных статей баланса определяются теми источниками средств, за счет которых они сформированы, т. е. пассивами коммерческого банка. Подавляющую часть пассивов банка, доходящую до 90 % и выше, составляют привлеченные средства сторонних предприятий, организаций и граждан. Оставшаяся часть приходится на собственные средства банка, состоящие из уставного капитала, фондов специального назначения, резервов и нераспределенной прибыли. (8, с. 456)

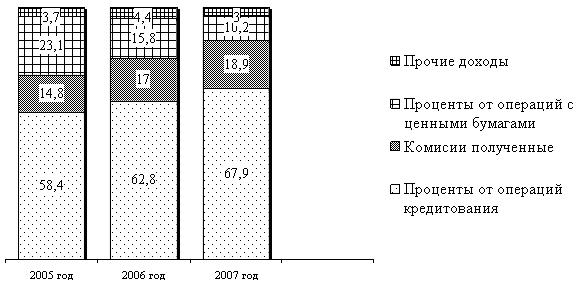

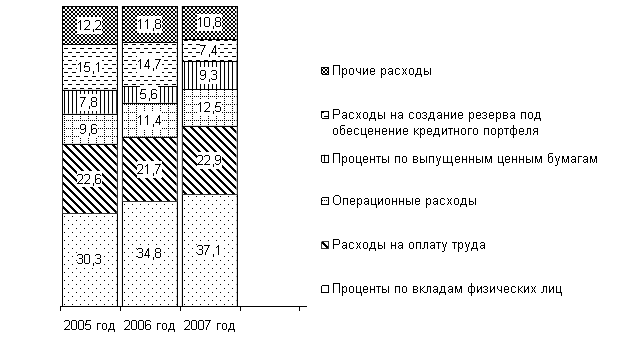

Управление ликвидностью банка включает в себя поиск источников заемных средств, выбор среди них самых надежных с наиболее длительными сроками привлечения, и установление необходимого оптимального соотношения между отдельными видами пассивов и активов, позволяющего банку впредь выполнять свои обязательства перед кредиторами. Кроме того, при формировании кредитных ресурсов следует учитывать все издержки банка, связанные с привлечением средств (включая косвенные, например заработную плату работников банка), с тем расчетом, чтобы они имели минимально допустимый уровень, позволяющий банку не

27

снижать норму прибыли при размещении этих средств в активные операции. Таким образом, процессы управления активами и пассивами взаимосвязаны, взаимозависимы и осуществляются одновременно.

28

III. Показатели ликвидности, их определение и оценка.

Похожие работы

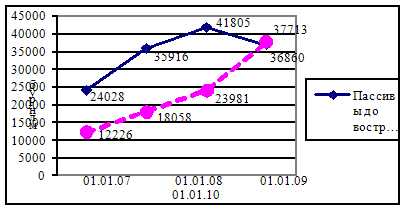

... и пассивов с позиции ликвидности В стратегическом управлении портфелями активов и пассивов банковскими работниками могут быть использованы в той или иной степени классические теории и подходы в управлении ликвидностью банка, которые были рассмотрены ранее. При планирование портфелей активов и пассивов следует учитывать ряд существенных аспектов: Срочность операций. Высвобождение средств от ...

... активов, стабильностью пассивов; сбалансированностью активов и пассивов по срокам. Управление риском ликвидности осуществляется в соответствии с Положением об управлении ликвидностью ЗАО "ФОРУС Банк". Данное положение регламентирует порядок управления, оценки и контроля за состоянием ликвидности Банка. Анализ состояния ликвидности проводится Финансовым комитетом еженедельно. По результатам ...

... первой главы можно сделать выводы о том, что в рамках эффективного управления банковским портфелем, которое состоит в постоянном отслеживании изменений рынка, своевременной и адекватной реакции на них, управление банковской ликвидностью связано, с одной стороны, с учетом воздействия на нее внешних и внутренних факторов, а с другой – с решением постоянной проблемы риск-доходность. Единого для всех ...

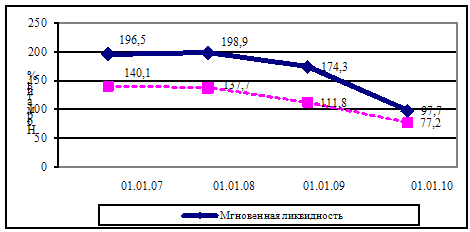

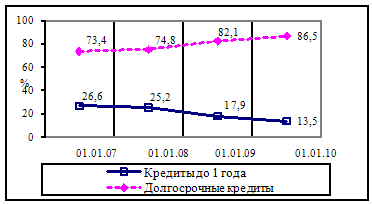

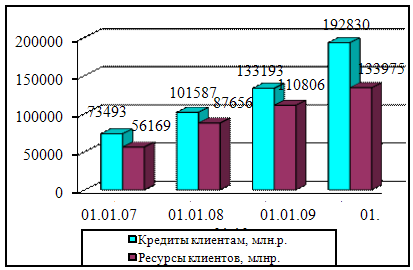

... ликвидности определяется в немаловажной степени и внешними факторами. Их непосредственное воздействие отразилось на внешней стороне ликвидности филиала. Таблица 2.12- Динамика выполнения нормативов ликвидности Филиал №616 ОАО «АСБ Беларусбанк» ОАО «АСБ Беларусбанк» Показатели Нормативное значение На 01.01.2007 На 01.01.2008 На 01.01.2009 На 01.01.2010 На ...

0 комментариев