Навигация

Основные направления налоговой политики в области косвенного налогообложения на 2011-2013 гг

3.3 Основные направления налоговой политики в области косвенного налогообложения на 2011-2013 гг.

Налог на добавленную стоимость. В рамках работы по улучшению инвестиционного климата в Российской Федерации основные усилия в ближайшее время будут направлены на урегулирование порядка возмещения НДС с тем, чтобы контроль за правомерностью возмещения не создавал излишних препятствий для добросовестных налогоплательщиков, а также на создание стимулов для инновационной активности российских организаций. Вместе с тем необходимо внести изменения в Кодекс по следующим направлениям.

1. Как показывает практика, необходимо разрешить оформление счетов-фактур с отрицательными показателями (кредит-счетов) с целью урегулирования порядка применения налоговых вычетов при предоставлении скидок.

2. Необходимо установить порядок восстановления сумм НДС, ранее правомерно принятых к вычету, по строительно-монтажным работам, а также по товарам (работам, услугам), приобретенным для выполнения строительно-монтажных работ при проведении модернизации (реконструкции) объектов недвижимости, приводящей к изменению их первоначальной стоимости, в случае дальнейшего использования этих объектов для осуществления операций, не подлежащих налогообложению.

3. Требует решения в законодательном порядке вопрос восстановления сумм НДС, ранее принятых к вычету, в случае выбытия товаров, в том числе основных средств, не связанного с операциями по реализации (в настоящее время этот вопрос регулируется разъяснениями Минфина России).

4. Следует внести изменения в Кодекс, предусматривающие порядок применения НДС при реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах.

5. В целях приведения в соответствие норм Кодекса и международных соглашений, предусматривающих льготный порядок налогообложения НДС реализации товаров (работ, услуг) международным организациям и их представительствам, осуществляющим деятельность на территории Российской Федерации, следует внести в Кодекс изменение, предусматривающее установление ставки налога на добавленную стоимость 0 процентов в отношении указанных операций.

6. Следует уточнить порядок освобождения от налогообложения НДС услуг по предоставлению в аренду спортивных сооружений для подготовки спортивно-зрелищных мероприятий, проводимых организациями физической культуры и спорта.

7. Необходимо уточнить перечень документов, представляемых в налоговые органы для подтверждения правомерности применения ставки НДС в размере 0 процентов при реализации товаров, вывозимых за пределы территории Российской Федерации в соответствии с таможенными режимами экспорта и перемещения припасов, в случае поступления выручки от реализации указанных товаров (припасов) от третьих лиц.

Акцизное налогообложение. В целях дополнительного обеспечения поступления в бюджетную систему Российской Федерации акцизов на этиловый спирт, алкогольную и спиртосодержащую продукцию в соответствии с утвержденным Правительством Российской Федерации комплексом мер по повышению эффективности регулирования рынка алкогольной продукции в Российской Федерации и производства этилового спирта, предлагается внести изменения в действующий порядок исчисления и уплаты акцизов на указанные подакцизные товары, что должно привести к повышению эффективности акцизного налогообложения алкогольной продукции, а также к снижению возможностей для уклонения от налогообложения.В планируемом периоде предполагается, как и в предыдущие годы, осуществлять ежегодную индексацию ставок акцизов с учетом реально складывающейся экономической ситуации.

Учитывая, что Федеральным законом от 28 ноября 2009 г. № 282-ФЗ «О внесении изменений в главы 22 и 28 части второй Налогового кодекса Российской Федерации» предусмотрена индексация ставок акцизов на период 2010-2012 годы, предполагается уточнить размеры индексации на 2011 и 2012 годы и проиндексировать ставки акцизов на 2013 год с учетом планируемого уровня инфляции. При этом опережающими темпами по сравнению с другими подакцизными товарами будут проиндексированы ставки акцизов на алкогольную (при условии перехода к новой системе взимания акцизов), спиртосодержащую и табачную продукцию.

Глава 4. Анализ динамики и структуры поступлений администрируемых ФНС России доходов в федеральный бюджет Российской Федерации за 2007-2009 гг.

| Поступление администрируемых ФНС России доходов в федеральный бюджет Российской Федерации | |||||||

| 2006 год | 2007 год | 2008 год | 2009 год | млрд. рублей | млрд. рублей | млрд. рублей | |

| в процентах к 2006 году | в процентах к 2007 году | в процентах к 2008 году | |||||

| Налоги и сборы - всего (вкл. ЕСН) | 3 000,7 | 3 747,6 | 4 078,7 | 3 012,4 | 124,9 | 108,8 | 87,1 |

| из них: | |||||||

| Налог на прибыль организаций | 509,9 | 641,3 | 761,1 | 195,4 | 125,8 | 118,7 | 94,4 |

| Единый социальный налог | 315,8 | 405,0 | 506,8 | 509,8 | 128,2 | 125,1 | 97,6 |

| Налог на добавленную стоимость | |||||||

| на товары (работы, услуги), реализуемые на территории Российской Федерации | 924,2 | 1 390,4 | 998,4 | 1 176,6 | 150,4 | 71,8 | 47,7 |

| на товары, ввозимые на территорию Российской Федерации из Республики Беларусь | 27,2 | 34,3 | 40,3 | 30,6 | 126,2 | 117,4 | 93,0 |

| Акцизы | 93,2 | 108,8 | 125,2 | 81,7 | 116,7 | 115,1 | 98,6 |

| Налоги и сборы и регулярные платежи за пользование природными ресурсами | 1 116,7 | 1 157,4 | 1 637,5 | 1 006,3 | 103,6 | 141,5 | 136,5 |

| Прочие налоги и сборы | 13,0 | 10,4 | 9,4 | 12,0 | 79,8 | 90,3 | 128,0 |

| Анализ динамики администрируемых ФНС России доходов в федеральный бюджет за 2006-2009 гг. | |||

| млрд. рублей | млрд. рублей | млрд. рублей | |

| в процентах к 2006 году | в процентах к 2007 году | в процентах к 2008 году | |

| Налоги и сборы - всего (вкл. ЕСН) | 124,9 | 108,8 | 87,1 |

| из них: | |||

| Налог на прибыль организаций | 125,8 | 118,7 | 94,4 |

| Единый социальный налог | 128,2 | 125,1 | 97,6 |

| Налог на добавленную стоимость | |||

| на товары (работы, услуги), реализуемые на территории Российской Федерации | 150,4 | 71,8 | 47,7 |

| на товары, ввозимые на территорию Российской Федерации из Республики Беларусь | 126,2 | 117,4 | 93,0 |

| Акцизы | 116,7 | 115,1 | 98,6 |

| Налоги и сборы и регулярные платежи за пользование природными ресурсами | 103,6 | 141,5 | 136,5 |

| Прочие налоги и сборы | 79,8 | 90,3 | 128,0 |

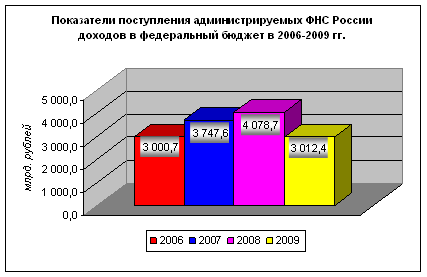

Всего в 2009 году (по предварительным данным) в федеральный бюджет поступило 3 012,4 млрд. рублей администрируемых доходов, что на 26% меньше, чем в 2008 году.

Показатели, заложенные на 2009 год в Федеральном законе «О федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов» в части ФНС России, выполнены. Бюджет получил дополнительно 402 млрд. рублей. Основная масса администрируемых ФНС России доходов федерального бюджета обеспечена поступлениями НДС (39%), налога на добычу полезных ископаемых (33%), ЕСН (17%) и налога на прибыль (6%).

Поступления налога на прибыль организаций в федеральный бюджет в 2009 году составили 195,4 млрд. рублей. По сравнению с 2008 годом поступления снизились в 3,9 раза.

Снижение поступлений обусловлено ухудшением результатов финансово-хозяйственной деятельности организаций и снижением с 2009 года ставки налога, зачисляемого в федеральный бюджет, с 6,5% до 2 процентов. Поступления единого социального налога, зачисляемого в федеральный бюджет, в 2009 году составили 509,8 млрд. рублей и по сравнению с 2008 годом выросли на 3 млрд. рублей, или на 1%.

Поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в 2009 году составили 1 176,6 млрд. рублей и по сравнению с 2008 годом выросли на 18%. Налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь, поступило в 2009 году 30,6 млрд. рублей, что на 24% меньше, чем в 2008 году.

Поступления по сводной группе акцизов в федеральный бюджет составили в 2009 году 81,7 млрд. рублей и снизились относительно 2008 года на 35%. Снижение поступлений по сводной группе акцизов в федеральный бюджет обусловлено изменением законодательства в части акцизов на нефтепродукты. С 2009 года уплата акцизов на автомобильный бензин, дизельное топливо и моторные масла осуществляется в бюджет субъекта Российской Федерации в полном объеме.

Налога на добычу полезных ископаемых (далее – НДПИ) в 2009 году поступило в федеральный бюджет 981,5 млрд. рублей, в том числе на добычу нефти – 887,6 млрд. рублей, газа горючего природного – 75,0 млрд. рублей, газового конденсата – 6,6 млрд. рублей. По сравнению с 2008 годом поступления НДПИ снизились в 1,6 раза, что обусловлено снижением цены на нефть (с 98,2$ в декабре 2007 года – ноябре 2008 года до 57,8$ в декабре 2008 года – ноябре 2009 года, или в 1,7 раза). Всего в 2008 году в федеральный бюджет поступило 4 078,7 млрд. рублей администрируемых доходов, что на 8,8% больше, чем в 2007 году.

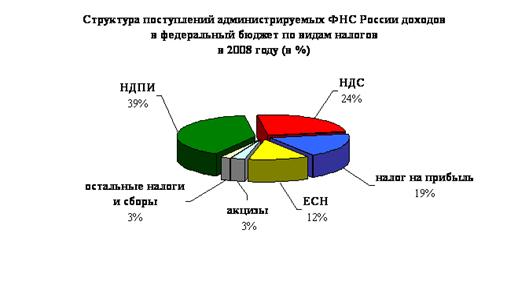

Основная масса администрируемых ФНС России доходов федерального бюджета обеспечена поступлениями налога на добычу полезных ископаемых (39%), НДС (24%) и налога на прибыль (19%).

Поступления налога на прибыль организаций в федеральный бюджет в 2008 году составили 761,1 млрд. рублей. По сравнению с 2007 годом поступления выросли на 119,8 млрд. рублей, или на 18,7%.

Поступления единого социального налога, зачисляемого в федеральный бюджет, в 2008 году составили 506,8 млрд. рублей и выросли по сравнению с 2007 годом на 25,1%.

Поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в 2008 году составили 998,4 млрд. рублей и по сравнению с 2007 годом снизились на 28,2%. В сопоставимых условиях (поступления за 2007 год приведены в условиях 2008 года) темп роста НДС, по экспертным оценкам Службы, составляет 107,7%.

Налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь, поступило в 2008 году 40,3 млрд. рублей, что на 17,4% больше, чем в 2007 году.

Поступления по сводной группе акцизов в федеральный бюджет составили в 2008 году 125,2 млрд. рублей и выросли относительно 2007 года на 15,1%.

Налога на добычу полезных ископаемых (далее – НДПИ) в 2008 году поступило в федеральный бюджет 1 604,7 млрд. рублей, в том числе на добычу нефти – 1 493,0 млрд. рублей, на добычу газа горючего природного – 90,5 млрд. рублей; на добычу газового конденсата из всех видов месторождений – 8,4 млрд. рублей.

По сравнению с 2007 годом поступления НДПИ выросли на 42,9%.

Всего в 2007 году в федеральный бюджет Российской Федерации поступило 3 747,6 млрд. рублей администрируемых доходов, что на 24,9% больше, чем в 2006 году.

Основная масса администрируемых ФНС России доходов федерального бюджета обеспечена поступлениями НДС (37%) и налога на добычу полезных ископаемых (30%).

Поступления налога на прибыль организаций в федеральный бюджет Российской Федерации в 2007 году составили 641,3 млрд. рублей. По сравнению с 2006 годом поступления выросли на 131,4 млрд. рублей, или на 25,8%.

Поступления единого социального налога, зачисляемого в федеральный бюджет, в 2007 году составили 405,0 млрд. рублей и выросли по сравнению с 2006 годом на 28,2%.

Поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в 2007 году составили 1 390,4 млрд. рублей и по сравнению с 2006 годом выросли в полтора раза.

Налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь, поступило в 2007 году 34,3 млрд. рублей, что на 26,2% больше, чем в 2006 году.

Поступления по сводной группе акцизов в федеральный бюджет составили в 2007 году 108,8 млрд. рублей и выросли относительно 2006 года на 16,7%.

Поступления акцизов на спирт этиловый из всех видов сырья и спиртосодержащую продукцию в федеральный бюджет Российской Федерации в 2007 году составили 4,3 млрд. рублей, что на 5,3% больше, чем в 2006 году.

В федеральный бюджет в 2007 году мобилизовано акцизов на табачную продукцию, производимую на территории Российской Федерации, 49,3 млрд. рублей, что на 39,1% больше поступлений 2006 года.

Поступления акцизов на нефтепродукты (бензин автомобильный, дизельное топливо и моторные масла) в федеральный бюджет в 2007 году составили 52,1 млрд. рублей, что на 4% больше, чем в 2006 году.

Налога на добычу полезных ископаемых (далее – НДПИ) в 2007 году поступило в федеральный бюджет 1 122,9 млрд. рублей, в том числе на добычу нефти – 1 017,3 млрд. рублей, на добычу газа горючего природного – 88,3 млрд. рублей; на добычу газового конденсата из всех видов месторождений – 7,2 млрд. рублей.

По сравнению с 2006 годом поступления НДПИ выросли на 2,6%.

Заключение

В результате всего вышеизложенного мы можем сделать ряд выводов:

1. НДС является многоступенчатым налогом на потребление. Налог на добавленную стоимость является одним из наиболее трудных для понимания, сложных для исчисления, уплаты и соответственно контроля со стороны налоговых органов. Он относится к тем налогам, которые имеют в России наиболее разветвленную сеть исключений из общих налоговых правил, множество льгот, а также огромное число понятий, с которыми непосредственно связана процедура налогового изъятия. Поэтому именно при исчислении и уплате НДС у налогоплательщика возникает много ошибок и неточностей.

2. Акцизы представляют собой один из косвенных налогов, взимаемых с налогоплательщиков, производящих и реализующих подакцизную продукцию. Как всякий косвенный налог, акцизы формируют цену товара, и фактически его уплата перекладывается на покупателя. Акцизы устанавливаются с целью изъятия в доход бюджета полученной сверхприбыли от производства высокорентабельной продукции и создания примерно одинаковых экономических условий хозяйственной деятельности для всех предприятий. Акцизы устанавливаются также на импортные товары с целью защиты национального потребительского рынка.

3. Одной из важнейших проблем, стоящих перед налоговыми органами как Российской Федерации, так и зарубежных стран, является устранение двойного налогообложения. Двойное налогообложение, как известно, возникает в случаях, когда один и тот же доход или имущество подвергается обложению аналогичным налогом в двух или более странах.

4. Важнейшими направлениями налоговой политики в области косвенного налогообложения на 2011-2013 гг. является урегулирование порядка возмещения НДС с тем, чтобы контроль за правомерностью возмещения не создавал излишних препятствий для добросовестных налогоплательщиков, а также на создание стимулов для инновационной активности российских организаций.

5. Анализ поступления администрируемых ФНС России доходов в федеральный бюджет в 2006-2009 годах показал, что в 2009 году в федеральный бюджет поступило 3 012,4 млрд. рублей администрируемых доходов, что на 26% меньше, чем в 2008 году. В 2008 году в федеральный бюджет поступило 4 078,7 млрд. рублей администрируемых доходов, что на 8,8% больше, чем в 2007 году. В 2007 году в федеральный бюджет Российской Федерации поступило 3 747,6 млрд. рублей администрируемых доходов, что на 24,9% больше, чем в 2006 году.

Литература

1. Налоговый кодекс Российской Федерации: Части первая и вторая. – М.: ООО ИИА «Налог Инфо», ООО «Статус-Кво 97», 2007. – 904 с.

2. Методические рекомендации по применению главы 21 « Налог на добавленную стоимость» Налогового кодекса РФ. Приказ МНС России от 17 сентября 2002г. №БГ-3-22/706.

3. Федеральный Закон от 23.10.2009 N 117-ФЗ "О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации".

4. Федеральный закон Российской Федерации" от 28 мая 2003 года N 61-ФЗ (принят ГД ФС РФ 25.04.2003) (ред. от 25.11.2009, действует с 02.01.2010) "Таможенный кодекс Российской Федерации"

5. Александров И.М. Налоги м налогообложение: учебник / И.М. Александров. – М.: ИТД «Дашков и Ко», 2004. – 296с.

6. Актяпов Д.В. Споры о НДС по экспортным операциям // Главбух, 2004, № 20, октябрь, с.50.

7. Анисимов С.А., Сакович А.В. О внешней торговле, налогах и таможенных пошлинах // Финансы, 2006, № 10, с. 28.

8. Бабанин В., Воронина Н. Налогообложение акцизом на нефтепродукты // «Аудит и налогообложение», 2004, № 5, с.19.

9. Ильин А.В. Современное российское законодательство о налогах и сборах // Финансы, 2004, № 7, с. 21.

10. Ильин А.В. НДС: экономическая природа, проблема обоснованности возмещения и механизм ее разрешения // Финансы, 2003, № 7, с. 20.

11. Косолапов А.И. Налоги и налогообложение: учебное пособие / А.И. Косолапов. – М.: ИТД «Дашков и К0», 2005. – 872с.

12. Лыкова Л.Н. Налоги и налогообложение в России: учебник / Л.Н. Лыкова. – М.: Дело, 2004. – 400с.

13. Налоги и налогообложение: учебное пособие / под ред. Б.Х. Алиева. – М.:ФИС, 2005. – 416с.

14. Налоги и налогообложение: Учебное пособие для вузов / под ред. Г.Б. Поляка, А.Н. Романова. - М.: ЮНИТИ, 2002.

15. Пансков В.Г. Налоги и налогообложение в Российской Федерации: учебник для вузов / В.Г. Пансков. – 7-е изд. перераб. и доп. – М.: МЦФЭР, 2006. – 592с.

16. Перов А.В., Толкушин А.В. Налоги и налогообложение: учебное пособие. – 7-е изд., перераб. и доп. – М.: Юрайт-Издат, 2007. – 810 с.

17. Селезнёва Н. Н. Налоги и налоговая система России. -М. Закон и право, 2000.

18. http://www.akdi.ru/;

19. http://www.eLIBARY.ru/;

20. http://exsolver.narod.ru

21. http://www.consultant.ru/;

22. http://www.nalog.ru/;

23. http://www.naloginfo.ru/.

[1] К таким работам (услугам) российских перевозчиков на железнодорожном транспорте относятся:

- работы (услуги), непосредственно связанные с перевозкой или транспортировкой товаров, помещенных под таможенный режим международного таможенного транзита;

- работы (услуги), выполняемые российскими перевозчиками на железнодорожном транспорт по перевозке или транспортировке экспортируемых за пределы территории РФ товаров, а также связанные с такой перевозкой или транспортировкой работы (услуги), в том числе работы (услуги) по организации перевозок, сопровождению, погрузке, перегрузке.

Похожие работы

... и агента валютных расчетов со стороны клиентов, осуществляющих экспортно-импортные операции. 2.3 Направления совершенствования валютных расчетов Основные направления в сфере реформирования системы организации валютных расчетов при экспортных и импортных операциях в РФ должны включать в себя следующие принципиальные положения. 1. Концентрация полномочий по валютному контролю за экспортными и ...

... а также методики интегрального подсчета, которые предусматривают одновременный анализ экспортно-импортных операций. Выводами по третьей главе дипломной работы будут основные рекомендации и мероприятия по оптимизации систем учета и анализа эффективности экспортно-импортных операций в ООО «МБИ-Поволжье», сделанные на основании анализа приведенного во второй главе: - в ООО «МБИ-Поволжье» отгрузка ...

... резидентами был авансирован импорт товаров на сумму 12, 4 млрд. долларов. В 2002 году таможенно-банковским контролем были охвачены операции экспортеров на сумму 49, 1 млрд. долларов, импортеров - 34, 5 млрд. долларов. Достигнутый уровень валютного контроля по экспортно-импортным сделками с товарами снижает возможность утечки капитала через этот канал, но остаются иные каналы ухода капитала за ...

... учета, отчетности, документации и статистики валютных операций, в том числе уполномоченными банками, а также порядок и сроки их предоставления; - готовит и публикует статистику валютных операций Российской Федерации по принятым международным стандартам; - выполняет другие функции, предусмотренные законом. Действующее законодательство требует обязательного перевода средств на счета в ...

0 комментариев