Навигация

Элементы налога и основная налоговая терминология

1.4 Элементы налога и основная налоговая терминология

Развивающиеся в течение нескольких тысячелетий налоговые теория и практика выработали огромное количество специальных налоговых терминов, которые достаточно прочно укоренились и широко используются в разработке налогового законодательства. В области налогов и налогообложения не существует единых стандартов (в отличие от бухгалтерского учета и аудита). В большинстве стран мира получили распространение следующие общепризнанные названия элементов налогов и налоговая терминология.

Элементы налога — отражают социально-экономическую сущность налога, его родовые признаки. Характеристика элементов налога (налоговая терминология) используется в законодательных актах и нормативных документах государства, определяющих условия налогообложения, его организации, порядок исчисления и взимания налогов, его администрирование.

Налогообложение — процесс установления и взимания налогов в стране, определение видов, объектов величин налоговых ставок, носителей налогов, порядка их уплаты, круга юридических и физических лиц в соответствии с выработанной налоговой политикой принципами их установления.

Субъект налога (налогоплательщик) — это физическое либо юридическое лицо, на которое законом возложена обязанность по внесению оклада налога в бюджетный фонд. При определенных условиях субъект налога может переложить уплату налога на другого субъекта, который и будет действительным носителем налога, или фактическим конечным плательщиком.

Носитель налога — физическое или юридическое лицо, уплачивающее оклад налога субъекту налога, а не государству. В действительности субъект и носитель налога не совпадают только тогда, когда существуют условия для его переложения. Классический пример переложения налога — косвенный налог. Тогда субъектом налога является производитель, продавец товара, а носителем налога — потребитель товара.

Объект налога (объект обложения) — имущество, доход, предмет, добавленная стоимость, отдельные виды деятельности и др., которые служат основанием для обложения налогом. Объекты налога многообразны. К ним относятся недвижимое имущество — земельные участки, дома, строения и т. п.; движимое имущество — ценные бумаги, денежные средства (на счетах в банке, в кассе хозяйствующего субъекта); предметы потребления — чай, сахар, соль и т, д.; доходы — заработная плата, прибыль, рента и др.

Источник налога — доход субъекта либо носителя налога, из которого вносится оклад налога. Например: источником налога на прибыль является прибыль; подоходного налога — заработная плата, доходы лиц, работающих не по найму, дивиденды по акциям и т. д. Источник может совпадать с объектом налога, примером может служить подоходный налог с рабочих и служащих: объект налога — заработная плата (она же источник налога).

Единица (масштаб) налога — единица измерения объекта налога, принятая за основу для исчисления оклада налога. Такой единицей по подоходному налогу может служить один рубль дохода, по поземельному налогу — единица измерения площади (0,01 га, квадратный метр).

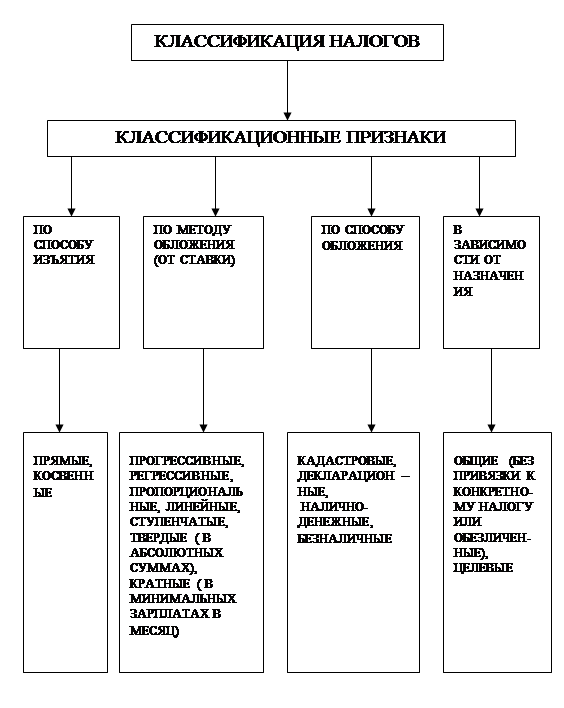

Ставка налога — размер налога, установленный на единицу налога. Ставка может устанавливаться в абсолютных суммах (в рублях) либо к процентах. Различают: твердые (или равные), пропорциональные, прогрессивные, регрессивные ставки. [3, c. 27]

Оклад налога сумма налога, исчисленная на весь объект налога за определенный период времени, подлежащая внесению и бюджетный фонд. В действительности в момент установления государством налога как отношения, возлагающего обязанности па субъект, никаких денежных платежей не осуществляется. И только тогда, когда конкретным субъект по определен ному налогу исчислит оклад налога и внесет его в бюджетный фонд, осуществится платеж (уплата денег).

Налоговый период — время, определяющее период исчисления оклада налога, и сроки внесения последнего в бюджетный фонд (например, ежеквартально, один раз в месяц, один раз в квартал, один раз и год).

Налоговая квота — доля оклада налога в источнике налога. Она может быть исчислена по конкретному налогу, а также к целом по субъекту налога (по совокупному налогу). Налоговая киота отражает тяжесть налогового бремени, она показывает, какую часть доходов плательщика изымает каждый отдельный налоги все налоги в совокупности.

Налоговая льгота — снижение размера (тяжести) налогообложения. Могут применяться следующие льготы: введение налогооблагаемого минимума — освобождение от налога части объекта налога; установление налогового иммуните- та — освобождение от налога отдельных лиц или категорий плательщиков; понижение ставок налога; уменьшение оклада налога; предоставление налогового кредита (отсрочка внесения оклада налога); изъятие из налогообложения части объекта налога; освобождение от отдельных видов налогов и ряд других.

Налоговая политика — комплекс мероприятий в области налогов, направленных на достижение каких-либо целей. Налоговые льготы, объекты и ставки налогов служат проявлением налоговой политики.

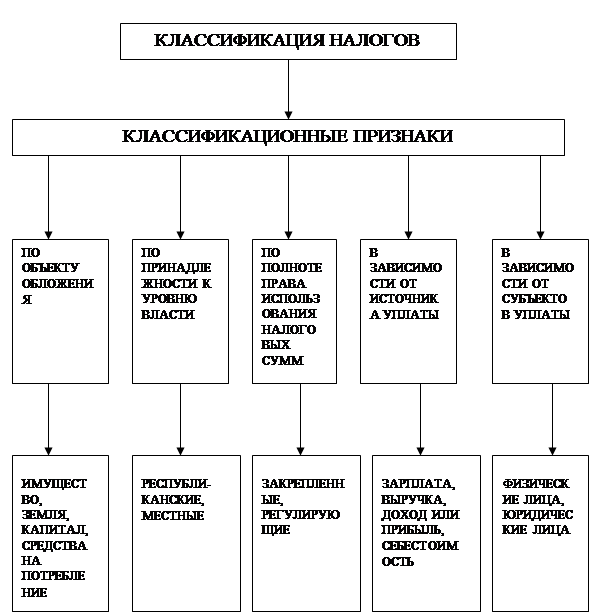

Система налогов — совокупность и структура налогов страны в соответствии с их классификацией, установленной в законодательном порядке.

Налоговый иммунитет — освобождение лиц, занимающих особо привилегированное положение, от обязанности платить налоги.

Налоговая декларация — официальное документальное заявление налогоплательщика о полученных им подлежащих налогообложению доходах за определенный период о распространяющихся на них налоговых скидках и льготах. Обычно заполняется по определенной, регламентированной форме непосредственно декларантом.

Налоговое бремя - обобщенная характеристика действия налогов, указывающая на долю изъятий в совокупном доходе государства, а также в доходах отдельных категорий плательщиков. Наиболее распространенным показателем налогового бремени является доля налогов в ВВП.

Налоговое обязательство — экономическое отношение, в силу которого налогоплательщик обязан выполнить все необходимые требования по исчислению и уплате налога, а государство в лице уполномоченных органов вправе требовать от налогоплательщика исполнения этого обязательства. Налоговое обязательство существует при наличии обстоятельств, установленных налоговым законодательством страны. [3, c. 29]

Налоговые каникулы — установленный законом срок, в течение которого определенная группа предприятий, фирм, организаций освобождается от уплаты того или иного налога.

Налогообложение двойное — неоднократное обложение одною и того же объекта налога. Налогообложение двойное распространено во всех странах, например, при обложении доходов предприятия с последующим обложением образующихся из них индивидуальных доходов. Оно может иметь место также при взимании налогов разными государствами (в случае отсутствия межгосударственных налоговых соглашений), при обложении государственными и местными налогами и в некоторых других случаях.

Налогоплательщики — юридические и физические лица, которые в соответствии с законом обязаны уплачивать налоги.

Юридическое лицо — организация, учреждение, предприятие, фирма, выступающие в качестве единого самостоятельного носителя нрав и обязанностей, имеющего следующие признаки:

• независимость существования от входящих в его сое ив отдельных лиц;

• наличие имущества, обособленного от имущества у части и кон;

• право приобретать, пользоваться и распоряжаться собственностью;

• право осуществлять от своего имени экономические операции;

• право выступать от своего имени в суде в качестве истца пли ответчика;

• самостоятельная имущественная ответственность.

Юридическое лицо имеет свое фирменное наименование, устав (юридический адрес), а также печать и расчетный счет в банке. Юридическое лицо проходит государственную регистрацию и заносится в государственный реестр.

Физическое лицо — гражданин, участвующий в экономической деятельности и выступающий в качестве полноправного ее субъекта. К физическим лицам относят граждан данной страны, иностранных граждан, лиц без гражданства, которые действуют в экономике в качестве самостоятельных фигур, обладают правом лично проводить определенные хозяйственные операции, регулировать экономические отношения с другими лицами и организациями, вступать в отношения с юридическими лицами. Физическое лицо действует от собственного имени, не нуждается в создании и регистрации фирмы, предприятия (что необходимо юридическим лицам).

Налоговый агент - лицо, на которое в силу принятых актов налогового законодательства возлагаются обязанности по исчислению в соответствующий бюджет (бюджетным фонд) налога или сбора.

Резидент — юридическое или физическое лицо, постоянно зарегистрированное или постоянно проживающее в данной стране.

Нерезидент: 1) юридическое лицо, действующее в данной стране, но зарегистрированное как субъект хозяйствования в другой; 2) физическое лицо, действующее в одной стране, но постоянно проживающее в другой. Для нерезидентов могут быть установлены особые правила налогообложения.

Похожие работы

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

... Было рассмотрено налоговое законодательство и основные его части. В работе была прослежена эволюция налоговой системы в Республике Беларусь в разрезе развития экономических отношений. Были выявлены основные недостатки системы налогообложения в Беларуси. Был сделан вывод о необходимости совершенствования налоговой системы с учетом международного опыта, которая показывает, что непременным условием ...

... в интересах всего общества. Он является выразителем налоговой политики правительства, от обоснованности которой во многом зависит общественный прогресс и рост благосостояния.[9, c.73] Глава 2. Сравнение налоговой системы Республики Беларусь и Российской Федерации 2.1 Двусторонние соглашения в сфере налогообложения между Россией и Беларусью С 1 января 2005 года вступило в силу Соглашение ...

... индивидуальна, так как нет абсолютно одинаковых государств с точки зрения структуры экономики, институтов государственной власти, правовой доктрины, а именно они придают колорит национальным налоговым системам. Налоговая система Республики Беларусь была сформирована в 1992 году. Основу ее составил Закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты ...

0 комментариев