Навигация

Категории потенциальных заемщиков

10. Категории потенциальных заемщиков.

-Аграрные ссуды — одна из наиболее распространенных разновидностей кредитных операций, определивших появление специализированных кредитных организаций - агробанков. Характерной их особенностью является четко выраженный сезонный характер, обусловленный спецификой сельскохозяйственного производства.

-Коммерческие ссуды, предоставляемые субъектам хозяйствования, функционирующим в сфере торговли и услуг. В основном они имеют срочный характер, удовлетворяя потребности в заемных ресурсах в части, не покрываемой коммерческим кредитом. Ссуды посредникам на фондовой бирже, предоставляемые банками брокерским, маклерским и дилерским фирмам, осуществляющим операции по купле-продаже ценных бумаг. Характерная особенность этих ссуд в зарубежной и российской практике — изначальная ориентированность на обслуживание не инвестиционных, а игровых (спекулятивных) операций на фондовом рынке.

-Межбанковские ссуды — одна из наиболее распространенных форм хозяйственного взаимодействия кредитных организаций. Текущая ставка по межбанковским кредитам является важнейшим фактором, определяющим учетную политику конкретного коммерческого банка по остальным видам выдаваемых им ссуд. Конкретная величина этой ставки прямо зависит от центрального банка, являющегося активным участником и прямым координатором рынка межбанковских кредитов.

Таким образом, банковский кредит предоставляется в виде денежных ссуд коммерческими банками и другими финансовыми учреждениями (финансовыми компаниями, сберегательными кассами и др.) юридическим лицам (промышленным, транспортным, торговым компаниям), населению, государству, иностранным клиентам.

Он превосходит границы коммерческого кредита по размерам, срокам, направлениям, имеет более широкую сферу применения.

Классифицировать банковский кредит можно в зависимости от срока назначения (для текущей деятельности или инвестиционной) и типа получателя.

2 АНАЛИЗ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА В РЕСПУБЛИКЕ КАЗАХСТАН

2.1 Общая динамика развития объема кредитования субъектов малого и среднего бизнеса в Казахстане

Изучив теоретические основы, необходимо проанализировать степень банковского участия в кредитовании малых и средних предприятий.

Как было сказано выше, кредитованием субъектов малого и среднего бизнеса занимаются различные кредитные учреждения. И, естественно, что наибольшее количество кредитных заявок поступает в коммерческие банки, учитывая их разветвленность и надежность.

Анализируя банковское участие в кредитовании малого и среднего бизнеса в целом по банковской системе Казахстана, необходимо изучить официальные данные Национального Банка РК /13.C.54/.

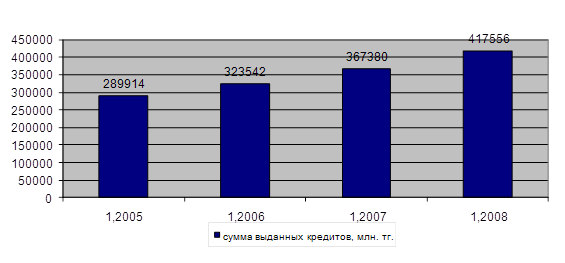

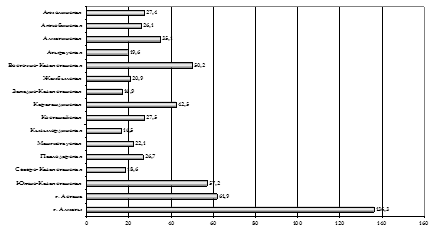

На рисунке 2 отражена динамика увеличения выданных банками второго уровня кредитов субъектам малого и среднего бизнеса.

Кредиты, выданные банками второго уровня субъектам малого и среднего бизнеса с 1 января 2004 по 1 января 2008 года

Из представленного рисунка видно, что в течение рассматриваемого периода объемы кредитования коммерческими банками субъектов малого предпринимательства постоянно увеличивались. В первую очередь это связано с развитием малого предпринимательства в целом, а также с развитием взаимоотношений банков второго уровня и малых и средних предпринимателей. На сколько процентов происходило увеличение объемов выданных кредитов в каждый из ряда рассматриваемых лет представим в следующей таблице.

Таблица 1. Динамика увеличения выданных кредитов

| Год | Сумма выданных кредитов, млн. тг. | Увеличение, % |

| 01.2005 | 289914 | - |

| 01.2006 | 323545 | 11,6 % |

| 01.2007 | 367380 | 13,5 % |

| 01.2008 | 417556 | 13,6 % |

Ниже приведён ряд таблиц, в которых сформированы следующие данные.

В таблице 4 сопоставляется статистический материал за отчетный 2008 год с 2007 годом.

Таблица 2. Кредиты, выданные банками субъектам малого предпринимательства и ставки вознаграждения по ним (млн. тенге)

| Всего кредиты: | Пери од | отклонение | Удельный вес, % | |||||||

| 2007 | 2008 | |||||||||

| сумма | процентная ставка | сумма | процентная ставка | сумма | Процентная ставка | По валюте | По срокам | |||

| 367380 | 16,6 | 417556 | 16,4 | 50176 | -0,2 | 100 | 100 | |||

| В том числе: | 2003 | 2004 | 2003 | 2004 | ||||||

| В иностранной валюте: Краткосрочные Долгосрочные | 199475 118890 80585 | 15,4 15,4 15,4 | 185811 115302 71509 | 15,1 15,1 15,2 | -13664 -4588 -9076 | -0,3 -0,3 -0,2 | 54,3 | 44,5 | 32,4 21,9 | 27,4 17,1 |

Во-первых, объем выданных кредитов в 2008 году превысил этот же показатель за 2007 год. Разница составила 50176 млн. тенге. Это может быть связано с понижением процентной ставки по кредитам на 0,2 % в 2008 году, а также с улучшением других условий кредитования.

Во-вторых, видно, что в 2007 году кредитов в иностранной валюте выдано больше, чем в национальной. Их удельный вес составляет 54,3 % от общей суммы кредитов. В 2008 же году ситуация обратная. Кредиты, выданные в иностранной валюте, составляют 44,5 %. Это можно объяснить укреплением курса тенге и снижением уровня доверия к определенным иностранным валютам, например, к доллару США.

Процентные ставки по кредитам, выданным в национальной валюте, снизились в 2008 году по сравнению с 2007 годом на 0,4 %, в иностранной валюте – на 0,3 %.

Также нельзя не отметить, что по срочности доминирующую позицию занимают кредиты, выданные на краткосрочной основе. В 2007 году их удельный вес в общем объеме составил 70%, а в 2008 году – 68,6 %.

Данный факт объясняется тем, что субъекты малого предпринимательства в основном берут кредиты на пополнение оборотных средств, а так как это малые предприятия, то объем и срок оборота невелики и, следовательно, денежные средства относительно быстро высвобождаются и могут быть направлены на погашение кредита.

В апреле-мае 2008 года Центром изучения общественного мнения (ЦИОМ) по заказу Ассоциации «Форум предпринимателей Казахстана» было проведено исследование среди предпринимателей в Акмолинской, Костанайской, Карагандинской областях и в г. Астане. В задачи исследования входило получение информации, мнений, отношений предпринимателей региона по разным аспектам предпринимательства, в том числе и по отношению доступа к финансовым инструментам, кредитам.

По результатам исследования было выявлено, что в течение последних двенадцати месяцев примерно половина предпринимателей (48 % в Астане, 45 % в Костанае, 41 % в Караганде, 55 % в Кокшетау) обращались в коммерческие банки для получения кредитов; 36 % респондентов, или 77 % от числа обратившихся, получили его. Такой показатель, как соотношение получивших к обратившемся, в Астане составил 77 %, в Костанае – 69 %, в Караганде – 88 %, в Кокшетау – 74 %.

В таблице 8 отражена степень доступности банковских кредитов для разных предпринимателей.

Таблица 6. Оценка доступности банковских кредитов для разных предпринимателей

| Доступны | Скорее доступны, чем нет | Скорее не доступны, чем доступны | Не доступны | Затруднились ответить | |

| Для вас лично | 44,5 % | 30,8 % | 10,8 % | 8,8 % | 5,3 % |

| Для начинающих предпринимателей | 16,0 % | 21,8 % | 27,5 % | 23,8 % | 11,0 % |

| Для малого Бизнеса | 25,0 % | 42,8 % | 12,5 % | 8,5 % | 11,3 % |

| Для среднего Бизнеса | 43,3 % | 37,8 % | 5,0 % | 4,5 % | 9,5 % |

| Для крупного Бизнеса | 59,0 % | 24,8 % | 2,3 % | 4,0 % | 10,0 % |

В целом, примерно 75 % респондентов считают, что для них банковские кредиты доступны. Лишь в начале предпринимательской деятельности доступ к кредитам ограничен. По мнению 51 % респондентов кредиты недоступны для начинающих предпринимателей.

В таблице 9 отражена приемлемость различных характеристик банковских кредитов для предпринимателей.

Таблица 7. Оценка приемлемости характеристик банковских кредитов

| Оцените приемлемость требований и характеристик выдачи банковских кредитов лично для себя. | ||||

| Совсем не приемлемо | Скорее не приемлемо | Скорее приемлемо | приемлемо | |

| Сумма кредита | 6,8 % | 15,3 % | 43,0 % | 34,9 % |

| Срок кредита | 6,8 % | 16,6 % | 44,7 % | 31,9 % |

| Процентная ставка | 21,1 % | 39,4 % | 23,6 % | 11,8 % |

| Размер залога | 21,6 % | 37,9 % | 20,4 % | 20,1 % |

| Оценка стоимости залога | 25,1 % | 41,7 % | 19,1 % | 14,1 % |

| Процедура выдачи кредита | 11,6 % | 34,4 % | 32,9 % | 21,1 % |

Согласно результатам исследования, сумма и срок кредита не вызывают нареканий со стороны предпринимателей малого и среднего бизнеса. Наибольшей критике подвергается оценка стоимости залога, его размер и процентная ставка по кредиту.

Но не смотря на то, что коммерческие банки являются основным источником заёмных финансовых средств, такую возможность малому и среднему бизнесу представляют также специализированные финансовые и инвестиционные организации. По мнению респондентов, их существование оправдано и необходимо. В отношении микрокредитных организаций так считают 69 % опрошенных, Инвестиционного фонда Казахстана – 80 %, Банка Развития Казахстана – 82 %. Опыт взаимодействия с государственными институтами развития имеют лишь 16 % опрошенных предпринимателей, в том числе 11 % - положительный и 5 % - отрицательный; 15 % предпринимателей не знали, что в эти организации можно обратиться, 69 % осведомлены о существовании этих организаций, но не имели никакого опыта взаимодействия с ними.

О значении разных источников финансовых средств говорит распределение ответов на вопрос, каким из них в случае необходимости попытаются воспользоваться предприниматели: 79 % опрошенных предпринимателей собираются прибегнуть к личным сбережениям, 51 % попросят деньги взаймы у друзей и родственников, 48 % попытаются получить банковский кредит, 29 % - кредит микрокредитных организаций, 38 % - кредит Банка Развития Казахстана, 26 % - средства Инвестиционного фонда Казахстана.

Итак, изучив точку зрения предпринимателей, необходимо ознакомиться со взглядом на процесс кредитования субъектов малого и среднего бизнеса самих коммерческих банков.

Похожие работы

... среды, включающей в себя самые различные аспекты: экономические условия хозяйствования, наличие платежеспособного спроса потребителей, экономическую (финансово-кредитную) политику правительства и принимаемые им решения, законодательные акты по контролю за деятельностью предприятия; систему ценностей в обществе; технику, технологию т. д. Для менеджера особую значимость имеют уровень, динамика и ...

... в последние годы в Республике Казахстан предпринимательство получило динамичное развитие. В настоящее время предпринимательство в Республике Казахстан получает развитие в разнообразных видах. Особого внимания требует развитие внутреннего рынка, поддержка малого и среднего предпринимательства. Среди новых предпринимательских структур резко увеличилось количество акционерных обществ, созданных в ...

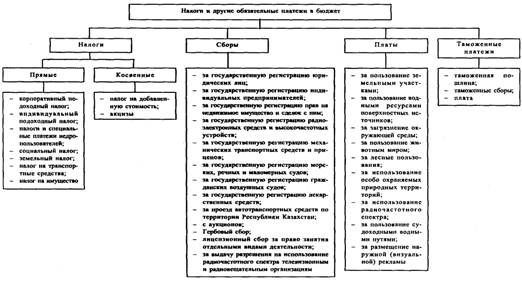

... тенге, но общий эффект обещает быть положительным за счет роста белых зарплат. Заключение Дипломная работа посвящена исследованию проблем налогообложения предприятий малого и среднего бизнеса в Республике Казахстан. В первой главе дипломной работы проведено исследование теоретических основ налогообложения субъектов малого и среднего бизнеса. Под предпринимательством в Республике ...

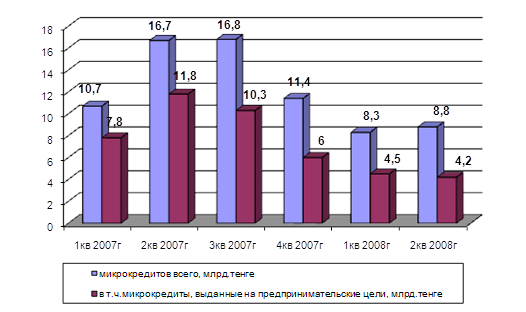

... их в конкурентную среду. В результате проведенной работы был определен перечень предприятий и организаций, подлежащих приватизации, ликвидации или передаче в конкурентную среду. Важнейшим направлением развития малого и среднего бизнеса является система микрокредитования. Это особенно важно в контексте поручений Президента РК Н.Назарбаева, данных им 23 января текущего года на встрече с Правлением ...

0 комментариев