Навигация

ХАРАКТЕР КЛИЕНТА

1. ХАРАКТЕР КЛИЕНТА

| Характеристика | Значение | Оценка |

| 1. Пол | Мужчина | 0 |

| женщина | 2 | |

| 2. Возраст, лет | от 20 до 29 вкл. от 30 до 40 вкл. от 41 до 55 вкл. | возраст * 0,4 |

| 3. Брачный статус | в браке не состоял(а) в браке | 0,5 1 |

| разведен(а), живет отдельно | 0 | |

| 4. Дети, живущие с клиентом, кол-во | до 2-х 3 и более | «Кол-во» * 1 1,5 |

| 5. Место проживания | с родственниками | 0 |

| наниматель , | 1 | |

| в собственном жилье | 1,5 | |

| 6. Срок проживания по последнему адресу, лет | до 4-х лет | «Срок» * 0,8 |

| свыше 4-х лет | 3,5 | |

| 7. Образование | среднее | 0 |

| среднее специальное | 0,5 | |

| высшее | 1 | |

| 8. Занятость | постоянная | 1 |

| периодическая временная | 0,5 0 | |

| При постоянной занятости: | ||

| 9. Сфера деятельности работодателя | производство | 0,5 |

| транспорт добыча полезных ископаемых, | 1,5 2 | |

| связь, торговля, услуги финансы | 2 3 | |

| - | иное | 0 |

| 10. Статус работы | неполная ставка | 0 |

| полная ставка | 1 | |

| 11. Стаж работы на данном месте, лет | до 4-х лет | «Стаж» * 0,7 |

| свыше 4-х лет | 3 | |

| 12. Должность | нет подчиненных | 0 |

| Начальник отдела и выше | 1 | |

| Отношения с Банком | ||

| 13. Период ведения текущего счета, лет | до 3-х лет | «Период» * 0,4 |

| свыше 3-х лет | 1,5 | |

| 14. Период ведения карточного счета, лет | до 3-х лет | «Период» * 0,6 |

| свыше 3-х лет | 2 | |

| 15. Период ведения депозитного счета, лет | до 3-х лет | «Период» * 0,8 |

| свыше 3-х лет | 2,5 | |

| 16.1. Погашенные кредиты Банка, кол-во | до 2-х лет | «Кол-во» * 1 |

| свыше 2-х лет | 3 | |

| 16.2. Факты просрочки, кол-во | - («Кол-во» *2) | |

| Дополнительные сведения | ||

| 17. Наличие судимостей | да нет | -20 0 . |

| 18. Сокрытые факты, случаи предоставле- | -5 * «Кол-во» | |

| ния неверной информации, кол-во | ||

| Итоговая оценка по критерию | Сумма оценок по • применимым параметрам |

При определении оценки по критерию «Характер клиента» от клиента требуется: по пп. 1-4, 6: общегражданский паспорт или иной документ, удостоверяющий личность заемщика;

по п. 5: документ, подтверждающий собственность на жилье или договор аренды (найма) жилья; по п. 7: диплом об образовании;

по п.9: рекомендательное письмо из организации-работодателя;

по пп. 10, 11, 12: копия трудовой книжки;

по пп. 13-16.1: соответствующие договоры с Банком.

Максимальная сумма баллов по критерию равна 30.

2. ФИНАНСОВЫЕ ВОЗМОЖНОСТИ КЛИЕНТА

| Характеристика | Условные обозначения |

| 1. Прожиточный минимум в регионе кредитования | Пм |

| 2. Лица на содержании, кол-во | Л |

| Доходы | |

| 3. Средняя зарплата за последние 3 мес. | 3 |

| 4. Годовая сумма прочих регулярных доходов, учитываемых как источники погашения кредита | Пд |

| 5. Итоговый среднемесячный доход | Сд = 3 + Пд/12 |

| Расходы | |

| 6. Расходы на содержание | Рс=(Л + 1) *Пм |

| 7. Ежемесячная плата за квартиру (при приеме, аренде) | Пк |

| 8. Годовая плата за учебу | пу |

| 9. Годовая сумма взносов по добровольному страхованию | Вс |

| 10. Платежи в погашение текущей задолженности по займам, кредитам, процентам по ним (средние за последние 3 мес.) | Пл |

| 11. Прочие расходы (алименты, вычеты по решению суда и т.п.), средние за последние 3 мес. | Пр |

| 12. Итоговый среднемесячный расход | Ср = Рс + Пк + Пл +Пр + (Пу + Вс)/12 |

| 13. Среднемесячный располагаемый доход | Рд = (Сд – Ср) |

| Характеристика | Значение | Оценка по критерию |

| Доля ежемесячного платежа | Дп = Мп/Рд | 100*(1-Дп) |

Для определения оценки по критерию «Финансовые возможности клиента» от клиента требуется: по пп.З — 4:

справка с места работы о доходах клиента за прошедший год и за все полные месяцы текущего года; справка должна быть подписана главным бухгалтером и заверена печатью (форма справки указана в Приложении № 3 к Инструкции Госналогслужбы РФ № 35 от 29 июня 1995 г.);

документы, подтверждающие дополнительный доход.

Прожиточный минимум в регионе кредитования — ежеквартально устанавливается исполнительным органом субъекта РФ на основании Федерального закона от 24.10.97 г. № 134-ФЗ «О прожиточном минимуме в РФ».

Лица на содержании — дети (в возрасте до 18 лет, студенты и учащиеся дневной формы обучения до 24 лет), проживающие с клиентом неработающие лица, иждивенцы на содержании клиента (в терминологии Инструкции ГНС РФ от 29.06.95 г. № 35).

Максимальная сумма баллов по критерию равна 30.

3. ДОСТАТОЧНОСТЬ НЕЗАЛОЖЕННОГО ИМУЩЕСТВА КЛИЕНТА

| Наименование залога и оценки | Условные обозначения |

| 1. Вклады | В |

| 2.1. Ценные бумаги | Цб |

| 2.2. Оценка ценных бумаг | Оцб = Цб/2 |

| 3.1. Собственная квартира | Кв |

| 3.2. Страховая сумма | Кс |

| 3.3. Оценка квартиры | Ок = min {Kb, Кс} |

| 4.1. Собственный дом | Сд |

| 4.2. Страховая сумма | Дс |

| 4.3. Оценка дома | Од = min {Сд, Дс} |

| 5.1. Дача | Дч |

| 5.2. Страховая сумма | Дчс |

| 5.3. Оценка дома | Одч = min {Дч, Дчс} |

| 6.1. Автомобиль | А |

| 6.2. Страховая сумма | Са |

| 6.3. Оценка автомобиля | Оа = min {А, Са} |

| 7.1. Иное имущество | Ии |

| 7.2. Страховая сумма | Си |

| 7.3. Оценка иного имущества | Ои = min {Ии, Си} |

| 8. Имущество | Им = В+ Оцб + Ок + Од + Одч + Оа + Ои |

Характеристика | Значение | Оценка по критерию |

| Достаточность имущества | Ди = Им/Кр | 5*-Ди |

При определении оценки по критерию «Достаточность незаложенного имущества клиента» требуются:

— документы, подтверждающие наличие собственности;

— страховые полисы на имущество. Максимальная сумма баллов по критерию равна 5.

4. ОБЕСПЕЧЕНИЕ КРЕДИТА

| Наименование характеристики | Условные обозначения | ||

| 1. Оценочная стоимость залога | Оз | ||

| 2. Залоговый дисконт, % | Зд | ||

| Характеристика | Значение | Оценка по критерию | |

| Обеспеченность | Ок = Оз * (1-Зд) / Кр * (1 + 2 * Ст /12) | 100*(1-Дп) | |

5. УСЛОВИЯ КРЕДИТОВАНИЯ

| Характеристика | Значение | Оценка по критерию |

| 1. Финансирование покупки клиентом | Ф | 7 * ((Ф / (Ф + Кр)) |

| 2. Срок кредитования, мес. | Ср | 3*(Мс-Ср)/(Мс-1) |

| Итоговая оценка по критерию | Сумма оценок параметров |

При определении оценки по критерию «Условия кредитования» от клиента требуется: поп. 1:

— выписка со счета клиента в Банке. Максимальная сумма баллов по критерию равна 10.

В зависимости от набранных баллов кредит попадает в одну из категорий качества:

Количество набранных баллов при оценке качества кредита | Категория качества | Оценка |

| Свыше 65 | 1 | Кредитная заявка рекомендуется к рассмотрению |

| От 30 до 65 включительно | 2 | Заявка неадекватна запрашиваемому кредиту |

| До 30 включительно | 3 | Кредитование не рекомендовано |

Кредиту присваивается третья категория качества вне зависимости от итоговой оценки, если выполняется хотя бы одно из условий:

— клиент не проживает постоянно в городе (пригороде) расположения кредитующего подразделения Банка или срок его постоянного непрерывного проживания в данном городе (пригороде) меньше одного полного года;

— оценка по критерию «Характер клиента» не положительная;

— оценка по критерию «Финансовые возможности клиента» отрицательная;

— оценка по критерию «Обеспечение кредита» равна нулю.

ПРИЛОЖЕНИЕ 3

Анализ динамики и структуры просроченных ссуд в ЗАО «Банк Русский Стандарт»

Таблица - Просроченные ссуды ЗАО «Банк Русский Стандарт», тыс.руб.

| Статья баланса | 2006 год | 2007 год | 2008 год | Отклонение от | ||||

| сумма, тыс.р. | В % к сумме кредитов | сумма, тыс.р. | В % к сумме кредитов | сумма, тыс.р. | В % к сумме кредитов | 2006 года | 2007 года | |

| Государственный сектор | 61,62 | 0,01 | 78,22 | 0,01 | 15332,383 | 1,1 | 15270,76 | 15254,16 |

| Коммерческие предприятия | 20951,96 | 3,4 | 46150,80 | 5,9 | 136597,59 | 9,8 | 115645,64 | 90446,79 |

| Физические лица | 38822,74 | 6,3 | 61012,92 | 7,8 | 165868,51 | 11,9 | 127045,77 | 104855,58 |

| Межбанковские кредиты | 6162,34 | 1 | 8604,38 | 1,1 | 41815,59 | 3 | 35653,25 | 33211,20 |

| Всего кредитов | 65998,66 | 10,71 | 115846,34 | 14,81 | 359614,07 | 25,8 | 293615,41 | 243767,74 |

Таблица – Структура просроченных ссуд, %

| Статья баланса | 2006 год | 2007 год | 2008 год | Отклонение от | ||||

| сумма, тыс.р. | уд.вес, % | сумма, тыс.р. | уд.вес, % | сумма, тыс.р. | уд.вес, % | 2006 года | 2007 года | |

| Государственный сектор | 61,62 | 0,09 | 78,22 | 0,07 | 15332,38 | 4,26 | 4,17 | 4,20 |

| Коммерческие предприятия | 20951,96 | 31,75 | 46150,80 | 39,84 | 136597,59 | 37,98 | 6,24 | -1,85 |

| Физические лица | 38822,74 | 58,82 | 61012,93 | 52,67 | 165868,51 | 46,12 | -12,70 | -6,54 |

| Межбанковские кредиты | 6162,34 | 9,34 | 8604,39 | 7,43 | 41815,59 | 11,63 | 2,29 | 4,20 |

| Всего кредитов | 65998,66 | 100 | 115846,34 | 100 | 359614,07 | 100 | 0,00 | 0,00 |

ПРИЛОЖЕНИЕ 4

Структура кредитов и авансов за период с 01.01.2007 по 01.10.2009

| Кредиты и авансы клиентам | 01.01.2007 | 01.01.2008 | 01.01.2009 | 01.10.2009 |

| Кредиты физическим лицам | 184870,2 | 344175,48 | 669049,44 | 1 140 000 |

| Задолженность по кредитным картам | 121569 | 245692 | 465924 | 845692 |

| Прочие кредиты по физическим лицам | 63301,2 | 98483,48 | 203125,44 | 294308 |

| Итого | 616234 | 688350,96 | 1338098,9 | 1774000 |

| Резерв под обесценение кредитного портфеля | 16770 | 33335 | 45505 | 65982 |

ПРИЛОЖЕНИЕ 5

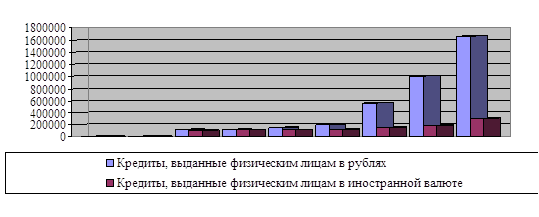

Динамика выданных кредитов физическим лицам и просроченной задолженности по ней

| Показатель | Остаток срочной ссудной задолженности физических лиц (тыс.руб) | Остаток просроченной ссудной задолженности физических лиц (тыс.руб.) | Остаток задолженности по кредитам, содержащих просроченную задолженность по платежам свыше 90 дней, в ссудной задолженности физических лиц (тыс.руб.) | Удельный вес кредитов, содержащих просроченную задолженность по платежам свыше 90 дней, в ссудной задолженности физических лиц (%) | Удельный вес просроченной задолженности, в ссудной задолженности физических лиц (%) | Среднедневной остаток срочной ссудной задолженности физических лиц (тыс.руб) |

| Факт на 01.01.09 | 561 242 | 18 094 | 20 566 | 3,55 | 3,12 | 563 378 |

| на 01.02.09 | 582 595 | 21 188 | 24 399 | 4,04% | 3,51% | 568 799 |

| на 01.03.09 | 572 544 | 20 636 | 23 407 | 3,95% | 3,48% | 578 449 |

| на 01.04.09 | 553 928 | 20 688 | 23 444 | 4,08% | 3,60% | 562 057 |

| на 01.05.09 | 541 197 | 20 525 | 23 126 | 4,12% | 3,65% | 547 849 |

| на 01.06.09 | 523 305 | 20 431 | 25 588 | 4,71% | 3,76% | 533 077 |

| на 01.07.09 | 521 516 | 21 644 | 26 513 | 4,88% | 3,98% | 523 924 |

| на 01.08.09 | 514 821 | 25 352 | 26 148 | 4,89% | 4,69% | 514 199 |

| на 01.09.09 | 509 421 | 25 771 | 48 478 | 9,06% | 4,82% | 509 721 |

| на 30.09.09 | 481 760 | 46 875 | 47 440 | 8,97% | 8,87% | 483 531 |

ПРИЛОЖЕНИЕ 6

Анализ обеспеченности ссудной задолженности

| Показатель | Корпоративные кредиты, в том числе по видам деятельности | ||||||

| Управление активами | Аренда | Консультирование | Строительство | Торговля | Прочее | Итого | |

| Необеспеченные кредиты | 838 | 9870 | 235645 | 21365 | 267718 | ||

| Кредиты обеспеченные: | |||||||

| ценными бумагами | 1573 | 2353 | 3926 | ||||

| земельными участками | 1021 | 64856 | 15214 | 81091 | |||

| Оборудованием | 1300 | 638 | 45380 | 12369 | 59687 | ||

| Товарами | 58932 | 58932 | |||||

| поручительством третьих лиц | 1020 | 1020 | |||||

| прочими активами | 2026 | 9992 | 49370 | 61388 | |||

| Итого | 2138 | 13469 | 4012 | 110236 | 304569 | 99338 | 533762 |

ПРИЛОЖЕНИЕ 7

Анализ ссудной задолженности по кредитному качеству

| Показатель | Корпоративные кредиты, в том числе по видам деятельности | ||||||

| Управление активами | Аренда | Консультирование | Строительство | Торговля | Прочее | Итого | |

| Текущие кредиты | 2138 | 13469 | 4012 | 46550 | 189371 | 227 | 255767 |

| Обесцененные кредиты | 0 | 0 | 0 | 63686 | 115198 | 99111 | 277995 |

| в том числе | |||||||

| с задержкой погашения менее 30 дней | 51228 | 36982 | 15000 | 103210 | |||

| с задержкой погашения от 180 до 360 дней | 12458 | 78216 | 77894 | 168568 | |||

| с задержкой погашения свыше 360 дней | 6217 | 6217 | |||||

| Итого | 2138 | 13469 | 4012 | 110236 | 304569 | 99338 | 533762 |

| Резерв под обесценение кредитного портфеля | 8878 | 39767 | 6218 | 54863 | |||

| Итого за вычетом резерва под обесценение кредитного портфеля | 2138 | 13469 | 4012 | 101358 | 264802 | 93120 | 478899 |

ПРИЛОЖЕНИЕ 8

Оценка платежеспособности.

| Показатель | Порядок расчета |

| Д Среднемесячный доход |

где |

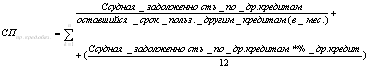

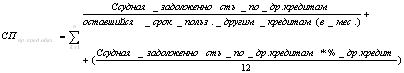

| Дч Среднемесячный чистый доход | Дч определяется как Среднемесячный доход (Д) за вычетом обязательств по другим кредитам, за исключением разрешенных овердрафтов по счетам банковских карт:

где:

n – количество «других» кредитов

|

ПРИЛОЖЕНИЕ 9

Оценка платежеспособности при учете стоимости имущества

| Показатель | Порядок расчета |

| Д Среднемесячный доход |

где |

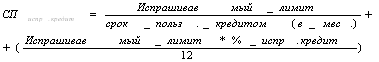

| Дч Среднемесячный чистый доход | Дч определяется как Среднемесячный доход (Д) за вычетом обязательств по другим кредитам, за исключением разрешенных овердрафтов по счетам банковских карт, за вычетом:

где:

n – количество «других» кредитов

|

| Д_ос.долг Остаточная стоимость | Д_ос.долг = Р_ст - СЗ Р_ст - рыночная стоимость имущества, предполагаемого к реализации для погашения основного долга по испрашиваемым кредитным ресурсам СЗ – сумма задолженности, которую клиент предполагает погашать за счет реализации данного имущества. |

ПРИЛОЖЕНИЕ 10

Финансовый результат

| Финансовый результат | Бальная оценка |

|

| 0 |

|

| 1 |

|

| 2 |

|

| 2 |

|

| 0 |

ПРИЛОЖЕНИЕ 11

Факторы риска

| Фактор риска | Порядок оценки в случае наличия факторов риска |

| наличие вступивших в силу решений суда о привлечении физического лица к уголовной ответственности в виде лишения свободы | Дч принимается < 0 и, в случае если возврат кредита, согласно заявлению заемщика будет производиться за счет реализации имущества заемщика (в т.ч. вкладов), Д_ос.долг принимается < 0 |

| наличие информации о потере либо существенном снижении доходов или имущества, за счет которых предполагалось погашение задолженности физическим лицом. | Производится перерасчет Дч согласно пункта 7.2. и, в случае если возврат кредита, согласно заявлению заемщика будет производиться за счет реализации имущества заемщика (в т.ч. вкладов), производится перерасчет Д_ос.долг согласно пункта 7.3. |

| наличие документально подтвержденных сведений об отзыве лицензии у кредитной организации, в которой размещен вклад физического лица, если невозвращение этого вклада окажет влияние на способность заемщика - физического лица выполнить свои обязательства по ссуде | В случае если возврат кредита, согласно заявлению заемщика будет производиться за счет реализации имущества заемщика (в т.ч. вкладов), производится перерасчет Д_ос.долг согласно пункта 7.3. |

| отсутствие факторов риска | 0 |

ПРИЛОЖЕНИЕ 12

Вывод о финансовом положении заемщика

| Количество полученных баллов | Финансовое положение Заемщика |

| 0 баллов | Хорошее |

| 1 балл | Среднее |

| 2 балла | Плохое |

| 3 балла | Плохое |

| 4 балла | Плохое |

ПРИЛОЖЕНИЕ 13

Расчет обязательных нормативов деятельности кредитной организации-эмитента на конец последнего завершенного квартала

Норматив достаточности собственных средств (капитала) банка (Н1) определяется как отношение собственных средств (капитала) банка к суммарному объему активов, взвешенных с учетом риска, за вычетом суммы созданных резервов под обесценение ценных бумаг и на возможные потери по ссудам 2 - 4 групп риска. В расчет норматива включается величина кредитного риска по инструментам, отражаемым на внебалансовых счетах бухгалтерского учета, величина кредитного риска по срочным сделкам, а также величина рыночного риска:

К

Н1 = -------------------------------------------------- x 100%,

Ар - Рц - Рк - Рд + КРВ + КРС + РР

где Ар - сумма активов банка, взвешенных с учетом риска, за исключением балансовых финансовых инструментов торгового портфеля, по которым рассчитываются процентный риск и фондовый риск в соответствии с Положением Банка России от 24.09.99 N 89-П "О порядке расчета кредитными организациями размера рыночных рисков";

КРВ - величина кредитного риска по инструментам, отражаемым на внебалансовых счетах бухгалтерского учета (строка "Итого (КРВ)" Приложения 7 к настоящей Инструкции);

КРС - величина кредитного риска по срочным сделкам (строка "Итого (КРС)" Приложения 9 к настоящей Инструкции);

РР - размер рыночного риска, рассчитанный в соответствии с Положением от 24.09.99 N 89-П "О порядке расчета кредитными организациями размера рыночных рисков";

Рц - общая величина созданного резерва под обесценение ценных бумаг, рассчитываемая как сумма остатков на счетах: 50212, 50506, 50709, 50809, - код 8915.

Рк - код 8987;

Рд - величина созданного резерва на возможные потери по прочим активам и по расчетам с дебиторами: код 8992.

Норматив мгновенной ликвидности (Н2) определяется как отношение суммы высоколиквидных активов банка к сумме обязательств банка по счетам до востребования:

ЛАм

Н2 = -------------- x 100%,

ОВм

где ЛАм - высоколиквидные активы, рассчитанные как сумма остатков на счетах: 202, 20302, 20303, 20305, 20308, 30210, 32210, 32310, 44109, 44210, 44310, 44410, 44509, 44609, 44709, 44809, 44909, 45009, 46001, 46101, 46201, 46301, 46401, 46501, 46601, 46701, 46801, 46901, код 8910, код 8912, код 8922, код 8929, код 8941, код 8950, - код 8962, код 8972, код 8976, код 8990.

ОВм - обязательства до востребования: 20309, 20310, 301П,304П, 30601, 30604, 30606, 31210, 31213, 31310, 31410, 31501, 31510, 31601, 31610, 317, 318, 40101, (40102 - 40103), 40105 ... 40107, 40108- 40109> <*>, 402, 40301, 40302, 40309, 404, 405, 406, 407, 408, 40903, 40905, <40907 - 40908>, 40909, 40910, 41001, 41008, 41101, 41108, 41201, 41208, 41301, 41308, 41401, 41408, 41501, 41508, 41601, 41608, 41701, 41708, 41801, 41808, 41901, 41908, 42001, 42008, 42101, 42108, 42201, 42208, 42301, 42308, 42309, 42501, 42508, 42601, 42608, 42609, 42701, 42801, 42901, 43001, 43101, 43201, 43301, 43401, 43501, 43601, 43701, 43801, 43901, 44001, 47403, 47405, 47407, 47418, 47422, 476, 52301, 52401, 52402, 52403, 52404, 52405, 52406, 60301, 60303, 60305, 60307, 60309, 60311, 60313, 60322, код 8905, код 8906, код 8916, код 8927,

-код 8911, - код 8994.

Норматив текущей ликвидности банка (Н3) определяется как отношение суммы ликвидных активов банка к сумме обязательств банка по счетам до востребования и на срок до 30 дней:

ЛАт

Н3 = ------------- x 100%,

ОВт

где ЛАт - ликвидные активы, рассчитываемые как сумма высоколиквидных активов и остатков на счетах: Лам, 204, 30114, 30115, 30118, 30119, 31903, 31904, 32002 ... 32004, 32102 ... 32104, 32201 ... 32204, 32301 ... 32304, 44101 ... 44103, 44202... 44204, 44302 ... 44304, 44402 ... 44404, 44503, 44603, 44703, 44803, 44903, 45003, 45103, 45203, 45303, 45403, 45502, 45601, 45701, 46002, 46102, 46202, 46302, 46402, 46502, 46602, 46702, 46802, 46902, 47002, 47102, 47202, 47302, 51201, 51202, 51301, 51302, код 8942, код 8951, код 8989, код 8995, - код 8910, - код 8950, - код 8955, - код 8956, -код 8976, - код 8988.

ОВт - обязательства до востребования и на срок до 30 календарных дней:

301П, 30220, 30223, 304П, 30601, 30604, 30606, 31201, 31202, 31203, 31210, 31213...31216, 31302, 31303, 31304, 31310, 31402, 31403, 31404, 31410, 31501, 31502, 31503, 31504, 31510, 31601, 31602, 31603, 31604, 31610, 317, 318, 40101, (40102 - 40103), 40105, 40106, 40107,<40108 -40109>, <40110 - 40111>, 402, 40301, 40302, 40309, 404, 405, 406, 407, 408, 40903, 40905, <40907-40908>,40909, 40910,(40911 - код 8909), 41001,41002, 41008, 41101, 41102, 41108, 41201, 41202, 41208, 41301, 41302, 41308, 41401, 41402, 41408, 41501, 41502, 41508, 41601, 41602, 41608, 41701, 41702, 41708, 41801, 41802, 41808, 41901, 41902, 41908, 42001, 42002, 42008, 42101, 42102, 42108, 42201, 42202, 42208, 42301, 42302, 42308...42310, 42501, 42502, 42508, 42601, 42602, 42608 ...42610, 42701, 42702, 42801, 42802, 42901, 42902, 43001, 43002, 43101, 43102, 43201, 43202, 43301, 43302, 43401, 43402, 43501, 43502, 43601, 43602, 43701, 43702, 43801, 43802, 43901, 43902, 44001, 44002, 47403, 47405, 47407, 47418, 47422, 476, 52001, 52101, 52201, 52301, 52302, 52401, 52402, 52403, 52404, 52405, 52406, 60301, 60303, 60305, 60307, 60309, 60311, 60313, 6032 2, код 8905, код 8906, код 8907, код 8916, код 8927, код 8928,код 8991, код 8993, - код 8994.

Минимально допустимое значение норматива Н3 устанавливается в размере 70%.

Норматив долгосрочной ликвидности банка (Н4) определяется как отношение всей задолженности банку свыше года к собственным средствам (капиталу) банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года:

Крд

Н4 = ------ ------x 100%,

К + ОД

где Крд - кредиты, выданные банком, размещенные депозиты, в том числе в драгоценных металлах, с оставшимся сроком до погашения свыше года (код 8996);

ОД - обязательства банка по кредитам и депозитам, полученным банком, а также по обращающимся на рынке долговым обязательствам банка сроком погашения свыше года: код 8997, код 8918.

Максимально допустимое значение норматива Н4 устанавливается в размере 120%.

Норматив общей ликвидности (Н5) определяется как процентное соотношение ликвидных активов и суммарных активов банка:

ЛАт

Н5 =------------- x 100%,

А - Ро

где А - общая сумма всех активов по балансу банка за минусом остатков на счетах: 105, 20319, 20320, 30208, код 8947, 30302, 30304, 30306, 325, 40103, 40111, 40311, 459, 50112, 50610, 50905, 61404, 61406, 61408, 702, 704, 705, код 8961, код 8914;

Ро - обязательные резервы кредитной организации, счета: 30202, 30204.

Минимально допустимое значение норматива Н5 устанавливается в размере 20%.

Максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6) устанавливается в процентах от собственных средств (капитала) банка.

Расчет норматива осуществляется по следующей формуле:

Крз

Н6 = ----------- x 100%,

К

где Крз - совокупная сумма требований банка к заемщику или группе взаимосвязанных заемщиков по кредитам (в том числе по межбанковским),размещенным депозитам (в том числе по межбанковским), учтенным векселям, займам, по кредитам и депозитам в драгоценных металлах и суммы, не взысканные банком по своим гарантиям (сч. 60315). Указанные требования включаются в расчет с учетом степени риска (в соответствии с порядком расчета Ар).

Норматив Н6 рассчитывается по каждому эмитенту, в долговые обязательства которого банком произведены вложения, включая государство - эмитент государственных долговых обязательств. При этом норматив Н6 рассчитывается отдельно в отношении федеральных органов государственной власти, органов власти субъектов Российской Федерации и местных органов самоуправления при наличии у последних обособленного бюджета.

Норматив Н6 рассчитывается по каждому эмитенту, долговые обязательства которого предоставлены в качестве обеспечения выданных банком ссуд и задолженности, приравненной к ссудной в соответствии с п. 2.1 Инструкции Банка России от 30.06.97 № 62а "О порядке формирования и использования резерва на возможные потери по ссудам" (с учетом изменений и дополнений). Указанное обеспечение принимается в расчет пропорционально величине риска невозврата по ссудной задолженности, т.е. с учетом расчетной величины резерва на возможные потери по данной ссудной задолженности, определенной в соответствии с требованиями Инструкции N62а.При этом по обеспечению под ссуды, отнесенные в соответствии с Инструкцией 62а к 1-й группе риска, норматив Н6 не рассчитывается.

Норматив Н6 применяется в отношении заимствований акционеров (участников) банка (как юридических, так и физических лиц) в случае, если вклад (доля) акционера (участника) в уставный капитал банка, зарегистрированный Банком России, не превышает 5% его величины. В отношении заимствований акционеров (участников) банка, вклад (доля) которых в уставный капитал превышает 5% от его величины,применяется норматив Н9.

Максимально допустимое значение норматива H6 устанавливается в размере 25%.

Максимальный размер крупных кредитных рисков (Н7) устанавливается как процентное соотношение совокупной величины крупных кредитных рисков и собственных средств (капитала) банка.

Крупным кредитным риском является превышение величины Крз, рассчитанной в порядке, определенном п. 4 настоящей Инструкции, а также величин Кра и Кри, рассчитанных в порядке, определенном соответственно пунктами 7 и 9 настоящей Инструкции, величины 5% собственных средств (капитала) банка.

Расчет крупного кредитного риска осуществляется по формуле:

Кскр

Н7 = ----------------- x 100%;

К

где Кскр - совокупная величина крупных кредитных рисков.

Примечание. Решение о выдаче крупных кредитов и займов должно приниматься коллегиальным исполнительным органом банка либо кредитным советом (комитетом) с учетом заключения кредитного отдела банка. Решение о выдаче должно быть оформлено соответствующими документами.

Максимальное допустимое значение норматива Н7 устанавливается в размере 800%.

Максимальный размер риска на одного кредитора (вкладчика) (Н8) устанавливается как процентное соотношение величины вкладов, депозитов или полученных банком кредитов, гарантий и поручительств, остатков по счетам одного или связанных между собой кредиторов (вкладчиков) и собственных средств (капитала) банка:

Овкл

Н8 = -------------- x 100%,

К

где Овкл - совокупная сумма обязательств банка. В расчет Овкл включаются обязательства банка перед одним или группой связанных кредиторов (вкладчиков):

Максимально допустимое значение норматива Н8 устанавливается в размере 25%.

Максимальный размер кредитного риска на одного акционера (участника) (Н9) определяется как отношение значения показателя

Кра к собственным средствам (капиталу) банка:

Кра

H9 = ------------- x 100%,

К

где Кра - значение показателя Крз в отношении тех акционеров (участников), вклад (доля) которых в уставный капитал банка превышает 5% от его зарегистрированной Банком России величины.

Максимально допустимое значение норматива Н9 устанавливается в размере 20%.

Совокупная величина крупных кредитных рисков на акционеров (участников) банка (Н9.1) определяется как суммарное значение кредитных рисков (Крз) по всем акционерам (участникам), вклад которых в уставный капитал банка превышает 5% его зарегистрированной Банком России величины.

Максимальное допустимое значение норматива Н9.1 устанавливается в размере 50%. Совокупная величина крупных кредитных рисков в отношении указанных акционеров (участников) банка отражается банком по коду 8926.

Максимальный размер кредитов, займов, предоставленных своим инсайдерам (Н10), а также гарантий и поручительств, выданных в их пользу:

Кри

Н10 = ---------- x 100%,

К

где Кри - совокупная сумма требований банка (включая забалансовые), взвешенных с учетом риска, в отношении инсайдера банка и связанных с ним лиц. Для целей настоящей Инструкции к категории инсайдеров относятся физические лица: члены Совета директоров банка (Наблюдательного совета), лица, выполняющие функции единоличного исполнительного органа (директора, президенты, председатели) и их заместители, члены коллегиального исполнительного органа, члены кредитного совета (комитета), руководители материнских обществ и другие лица, которые могут повлиять на решение о выдаче кредита (сотрудники банка, которые обладают реальными возможностями воздействовать на характер принимаемого решения (например, в функциональные обязанности которых входит подготовка предложений о выдаче кредитов, подготовка и оформление договоров о выдаче кредитов и т.д.), а также руководители дочерних обществ, родственники инсайдеров (к категории родственников инсайдеров относятся лица, определенные статьей 20 Кодекса законов о труде Российской Федерации) и лица, ранее соответствовавшие критериям, определенным для инсайдеров.

Максимально допустимое значение H10 на одного инсайдера и связанных с ним лиц устанавливается в размере 2%.

Максимальный размер привлеченных денежных вкладов (депозитов) населения (Н11) устанавливается как процентное соотношение общей суммы денежных вкладов (депозитов) населения и величины собственных средств (капитала) банка:

Вкл

Н11 = ---------- x 100%,

К

где Вкл - совокупная сумма вкладов (депозитов) населения, счета: 40803, 40813, 423, 426, 47603, 47605, 522, код 8981, код 8999.

Максимально допустимое значение норматива H11 устанавливается в размере 100%.

Максимальный размер обязательств банка перед банками - нерезидентами и финансовыми организациями - нерезидентами (H11.1).

Максимальный размер обязательств банка перед банками - нерезидентами и финансовыми организациями – нерезидентами устанавливается как процентное соотношение величины обязательств банка перед банками - нерезидентами и финансовыми организациями - нерезидентами и собственных средств (капитала) банка:

Он

H11.1 = -------- x 100%,

К

где Он - совокупная сумма обязательств банка в рублях и иностранной валюте, в том числе по субординированным кредитам (займам) в части, не включаемой в расчет собственных средств (капитала) согласно Положению Банка России от 01.06.98 N 31-П, а также в драгоценных металлах перед банками - нерезидентами и финансовыми организациями - нерезидентами, рассчитываемая как сумма остатков на счетах: 30111, 30112, 30113, 30117, 30122, 30123, 440, код 8936, код 8937, код 8938, код 8939, код 8940. В подсчет Он не включаются средства, привлеченные от организации - нерезидента, которая согласно законодательству Российской Федерации и/или нормам права страны местонахождения нерезидента является основным (материнским) обществом в отношении банка, или под его гарантии (код 8933).

Максимально допустимое значение норматива H11.1 устанавливается в размере 400%.

Норматив использования собственных средств (капитала) банка для приобретения долей (акций) других юридических лиц (H12) устанавливается как процентное соотношение вложений банка в акции (доли), приобретенные для инвестирования (за исключением вложений, уменьшающих показатель собственных средств (капитала) банка), а также части вложений банка в акции (доли), приобретенные для перепродажи (за исключением вложений, которые составляют менее 5% зарегистрированного в установленном порядке на дату расчета собственных средств (капитала) банка уставного капитала организации - эмитента), и собственных средств (капитала) банка.

Кин

H12 = ------------- x 100%,

К

где Кин - инвестиции банка в доли (акции) других юридических лиц, сумма остатков на счетах: 50806, 50807, 50808, 60202, 60203, 60204 (за исключением средств, отражаемых по коду 8934 и коду 8920), код 8935.

Максимально допустимое значение норматива H12 устанавливается в размере 25%.

Норматив риска собственных вексельных обязательств (H13) определяется как процентное соотношение:

ВО

Н13 = ------------- x 100%,

К

где ВО - выпущенные банками векселя и банковские акцепты (счет 523), включая номинальную стоимость векселей с истекшим сроком обращения (код 8982), а также 50% забалансовых обязательств банка из индоссамента векселей, авалей и вексельного посредничества (код 8960).

Максимально допустимое значение норматива Н13 устанавливается в размере 100%.

Норматив ликвидности по операциям с драгоценными металлами (Н14) рассчитывается по формуле:

ЛАдм

Н14 = -------------- x 100%,

ОВдм

где ЛАдм - высоколиквидные активы в драгоценных металлах в физической форме, счета: 20302, 20303, 20305, 20308;

ОВдм - обязательства в драгоценных металлах до востребования и со сроком востребования в ближайшие 30 дней (30116, 30117, код 8957).

Минимально допустимое значение норматива Н14 устанавливается в размере 10%.

[1] для иждивенцев – детей до 18 лет используется сумма прожиточного минимума на ребенка, в случае если она установлена законодательством по соответствующей области.

Если в сделке участвует Созаемщик, то банк может при расчете Среднемесячного чистого дохода учесть доходы и расходы Созаемщика.

[2] В случае если у Банка имеется информация о графике погашения кредитных обязательств Заемщика по прочим кредитным обязательствам, при расчете среднемесячного чистого дохода используется максимальная за период кредитования величина выплат.

[3] для иждивенцев – детей до 18 лет используется сумма прожиточного минимума на ребенка, в случае если она установлена законодательством по соответствующей области.

Если в сделке участвует Созаемщик, то банк может при расчете Среднемесячного чистого дохода учесть доходы и расходы Созаемщика.

[4] В случае если у Банка имеется информация о графике погашения кредитных обязательств Заемщика по прочим кредитным обязательствам, при расчете среднемесячного чистого дохода используется максимальная за период кредитования величина выплат.

Похожие работы

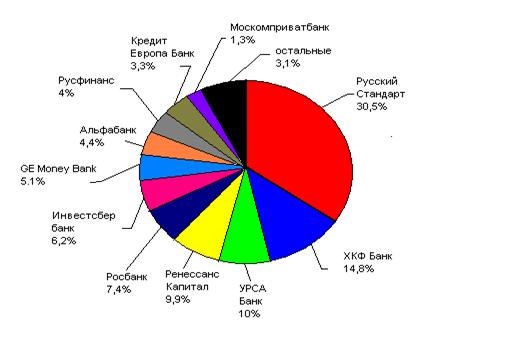

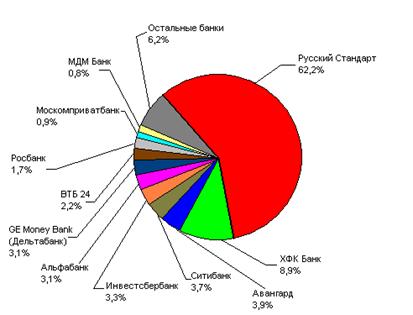

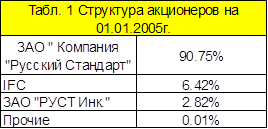

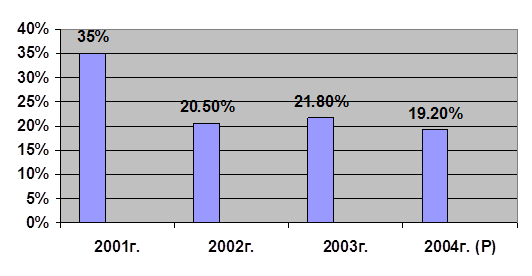

... кредитования) стал одним из лидеров рынка, однако столкнулся с очень высоким уровнем просроченной задолженности. 2. Оценка современного состояния кредитования потребительских нужд населения 2.1 Краткая экономическая характеристика Банка «Русский Стандарт» Банк Русский Стандарт (Генеральная лицензия ЦБ РФ № 2289 от 19 июля 2001 года) — закрытое акционерное общество, является юридическим ...

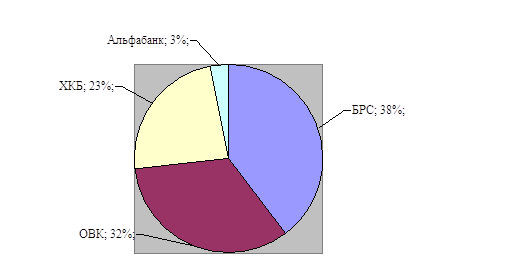

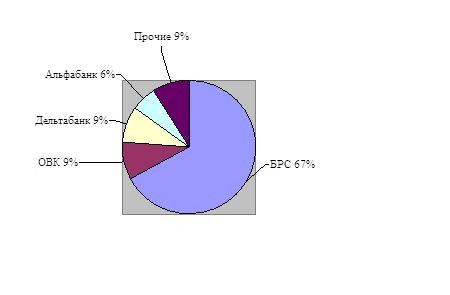

... кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39]. Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт» 2.1 Характеристика деятельности ЗАО «Банк Русский Стандарт» ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский ...

... и понимание необходимости проведения деловой оценки, так как это позволило бы улучшить работу организации в целом. Глава 3. Разработка проекта по совершенствованию процесса деловой оценки персонала в ЗАО «Банк Русский Стандарт» 3.1 Разработка системы оценки персонала Основной целью системы оценки персонала является оперативное обеспечение всех уровней руководства банка объективной ...

... сегменте можно ожидать от Citibank вышедшего на рынок в 2004 г. 3.4 Инновационные банковские продукты На мой взгляд, банк "Русский Стандарт" намерен поддерживать и укреплять свои позиции на рынке кредитования физических лиц. Для этих целей банком разработана стратегия вывода новых банковских продуктов и направлений деятельности, повышения качества существующего продуктового ряда, а также ...

0 комментариев